Что такое книги покупок и продаж

По экономическому содержанию, Книги покупок и продаж представляют собой налоговый регистр по учету документов, содержащих информацию для расчета налога на добавленную стоимость.

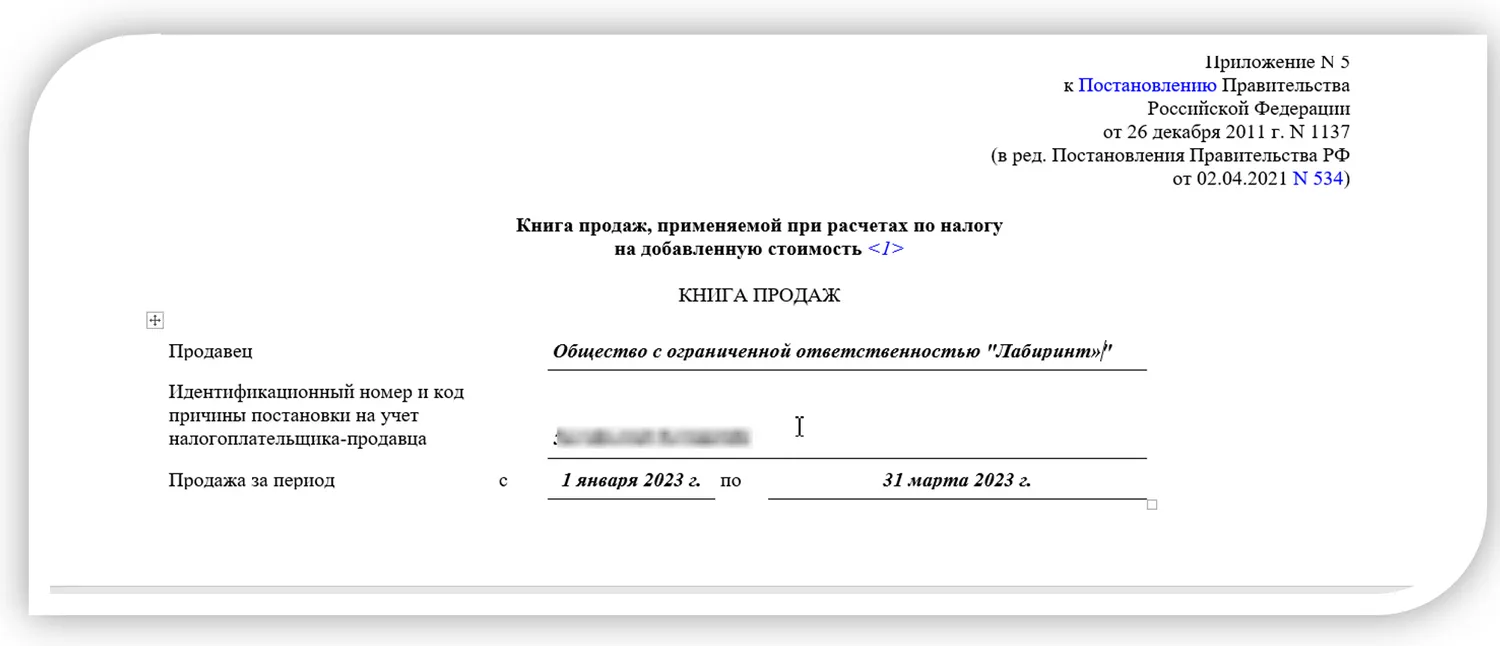

По внешнему виду, это — брошюра, состоящая из титульного листа и таблицы для внесения записей.

На титульном листе проставляется наименование налогоплательщика, его ИНН/КПП и период, в течение которого формируются сведения.

При приобретении активов, услуг заполняется Книга покупок, при реализации — Книга продаж. Разница между итоговыми показателями регистров является основанием для уплаты налога в бюджет или возмещения.

Основная часть регистра налогового учета представляет собой таблицу, в которую вносятся данные из первичных документов по учету НДС. Листы книг являются приложением к налоговой декларации по НДС.

Что отражается в книге покупок

Учитывая, что в регистре собирается информация для вычета по НДС, формирование Книги покупок происходит на основании документов, которые дают на это право.

Здесь фиксируются счета-фактура:

Полученные от контрагентов

Авансовые при отгрузке

Корректировочные при снижении стоимости

По ТМЦ, предназначенным для производства строительно-ремонтных работ в собственных подразделениях (если положено возмещение).

Помимо этого, налогоплательщики вправе получить вычет по следующим документам:

По бланкам строгой отчетности (в частности, по проездным документам, которые предоставляет лицо после завершения командировки);

По документам от таможни, если вопрос касается входного НДС по импортным товарам;

По заявлению о ввозе товара из стран ЕАЭС.

Налогоплательщик вправе принять счета-фактуры, составленные от руки, с применением компьютерной техники, бухгалтерских программ, в электронном и бумажном видах. Не запрещено в документ, набранный на компьютере, вносить ручные корректировки.

Какие документы не попадают в книгу покупок

Неправомерно отражать в Книге покупок счета-фактуры, оформленные на неустановленных законодательством бланках и не отвечающие требованиям НК.

Не попадают в регистр счета-фактуры, составленные:

При передаче ТРУ на безвозмездной основе;

По комиссионным и агентским договорам по переданным для реализации ТРУ, имущественным правам, а также полученным в счет этой реализации авансам;

По комиссионным и агентским договорам от продавца ТРУ;

По предоплате за ТРУ, приобретаемые для не облагаемых НДС операций

Авансовые счета-фактуры после отгрузки.

В 2024 году безденежная форма отчета не является препятствием в отражении счета-фактуры в Книге покупок, как это было ранее.

Как работать с по агентскому договору с маркетплейсом, какие документы нужны и как правильно отражать их в учете, узнаете на курсе повышения квалификации «Бухгалтер маркетплейса», получите официальный диплом ФИС ФРДО и станьте специалистом в перспективной сфере.

Сейчас на курс действует скидка: 9 900 ₽ 26 000 ₽. Торопитесь, старт потока уже 15 ноября!

Что отражается в книге продаж

Данные регистра используются для расчета НДС с реализации.

При формировании Книги продаж в нее заносятся сведения:

Со счетов-фактур, выданных при реализации. Документ заносится в регистр в день отгрузки;

Со счетов-фактур на аванс. Документ следует составить и отразить в Книге продаж в день поступления денег от покупателя, вне зависимости от формы оплаты: наличными или на расчетный счет;

Со счетов-фактур при использовании активов на собственные нужды или выполнение услуг. Срок составления документа зависит от цели: если производятся строительно-монтажные работы, то нужен обобщенный счет-фактура за квартал. При передаче ТМЦ документ составляется на каждый факт перемещения товаров (сырья, материалов, запчастей);

С Z-отчетов при продаже товаров за наличный расчет. Здесь нужно разделять покупки на приобретенные товары юридическими лицами/ предпринимателями и населением. Первым двум категориям требуется выписать счет-фактуру на каждую сделку, так как они ведут налоговый учет. Для населения законодательство разрешает выписывать общий счет-фактуру за период;

При реализации населению за безналичный расчет. Физическим лицам счет-фактура не требуется. Поэтому налогоплательщик может выписать документ в одном экземпляре и зафиксировать его в налоговом регистре. К документу прилагается бухгалтерская справка с расчетом;

Счета-фактуры по восстановлению ранее принятого к учету НДС.

В случаях расчетов с юридическими лицами и предпринимателями счета-фактуры выписываются в двух экземплярах, с населением — в одном для внесения записи в Книгу продаж.

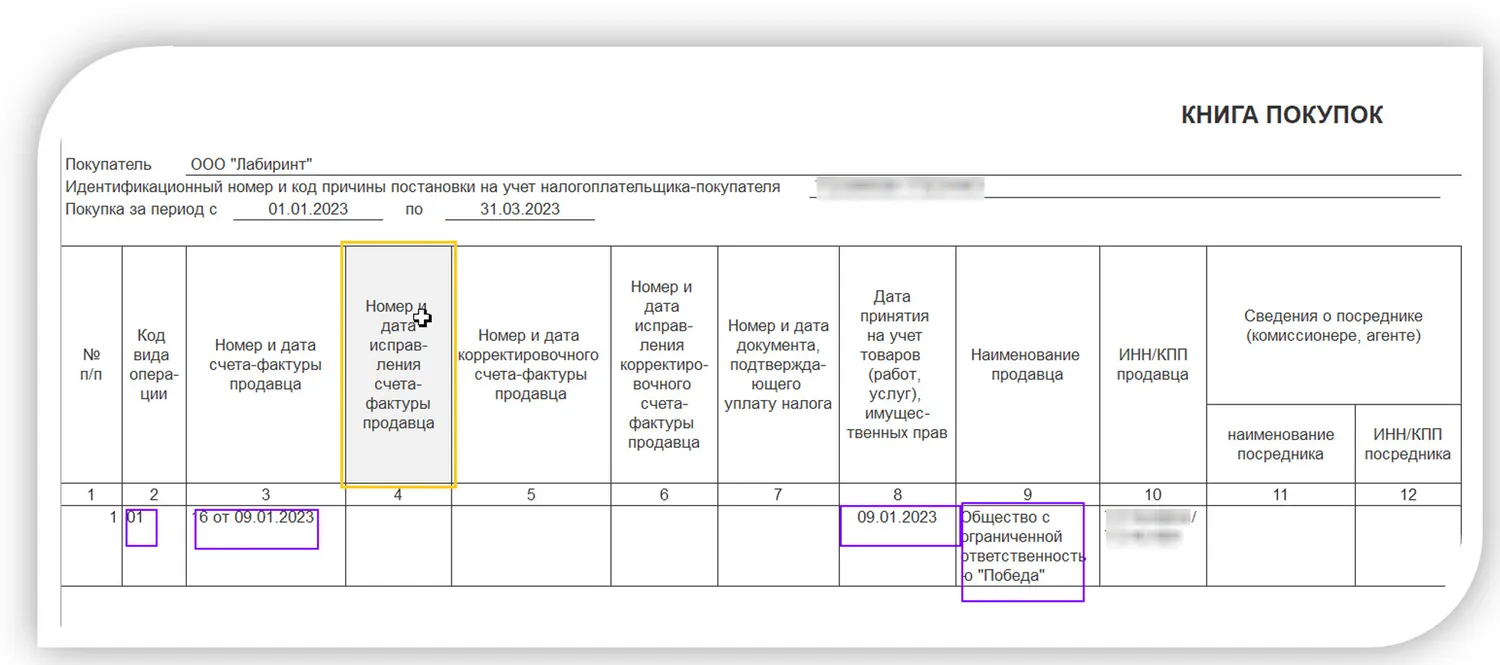

Как заполнить книгу покупок

Сведения о налогоплательщике, включая ИНН/КПП заполняются в «шапке» регистра. Счета-фактуры в Книге продаж размещаются в табличной части:

В гр.1 проставляется порядковый номер счета-фактуры;

В гр. 2 — код, соответствующий содержанию хозяйственной операции;

В гр. 3 — дата и номер первичного документа по учету НДС;

Графы с 4 по 7 посвящены информации о корректировочных и исправленных документах;

В гр. 8 проставляется дата принятия товаров/услуг к учету;

Графы 9 и 10 отведены для ввода информации о продавце: наименование компании/ИП, ИНН/КПП;

Графы 11 и 12 посвящены информации о посреднике, если он предусмотрен условиями сделки.

В графе 13 проставляется код и наименование валюты документа.

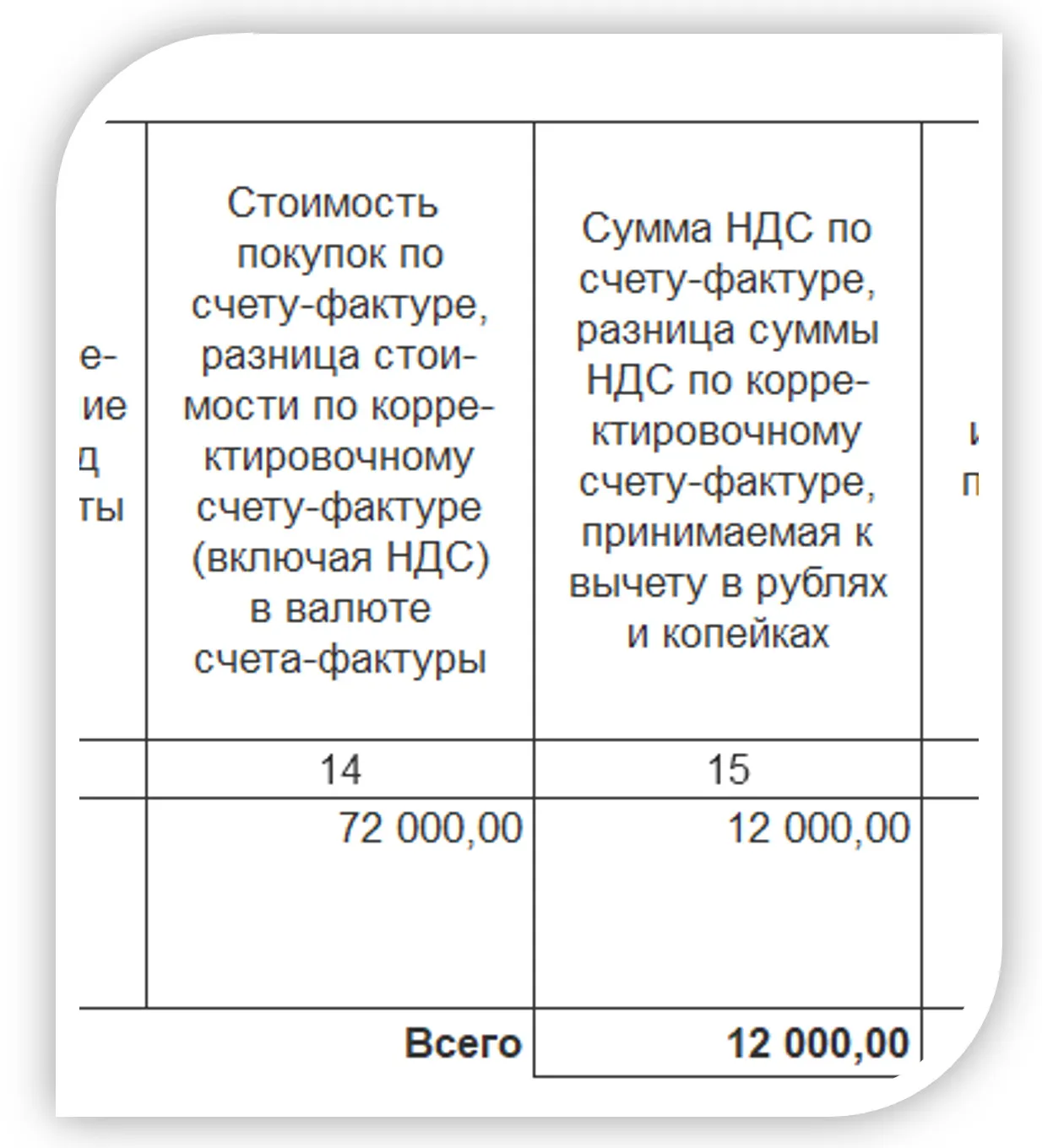

Основная информация для расчета налога содержится в графах 14 и 15. Здесь указана сумма покупки и сумма НДС.

Общая сумма НДС выводится в итоговую строку.

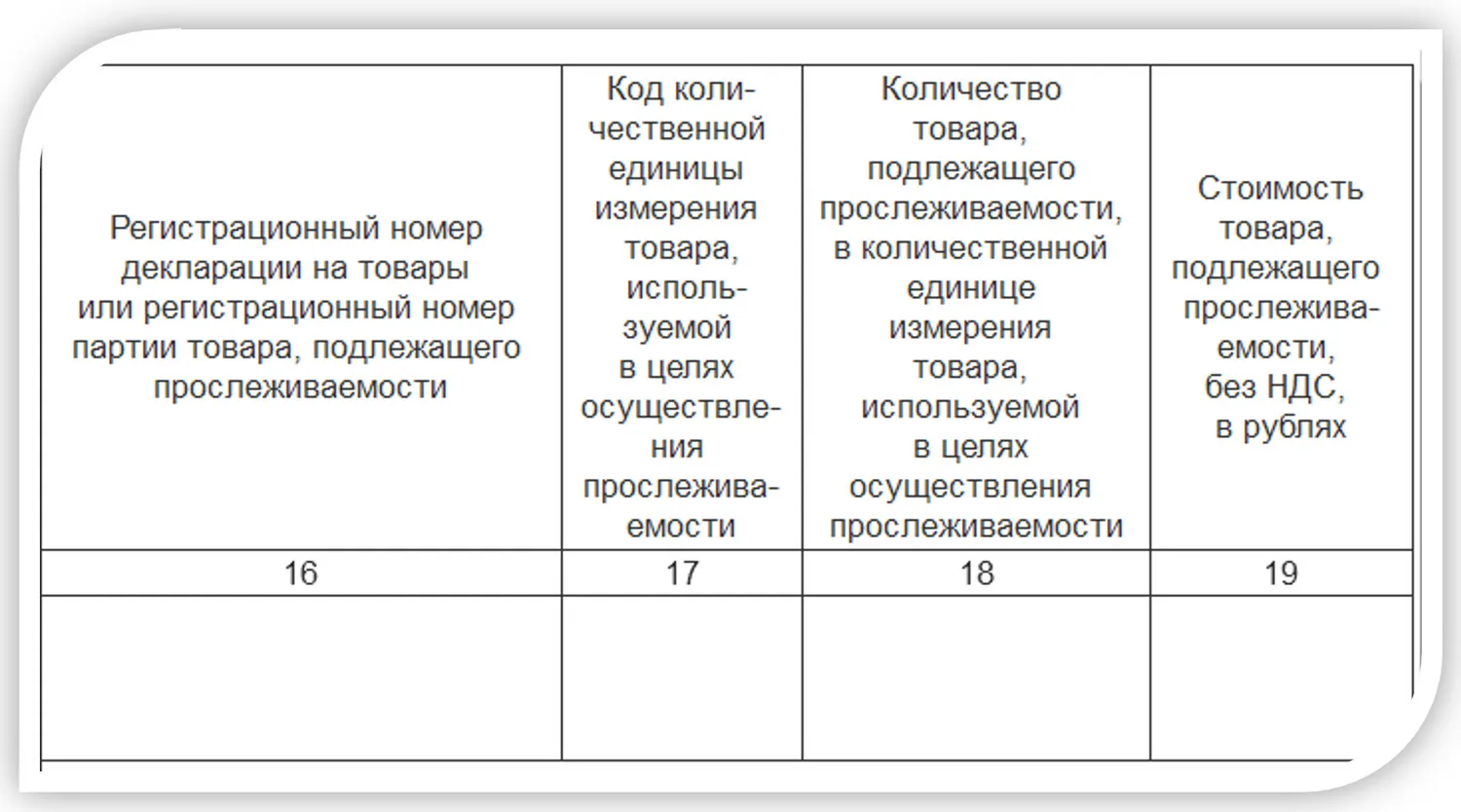

Графы с 16 по 19 посвящены отслеживаемым товарам. В них нужно указать реквизиты декларации или партии товара, код единицы по ОКЕИ, количество и сумму по отслеживаемому товару.

Налогоплательщики вправе оформлять Книгу покупок от руки или в электронном виде. Первый вариант предусматривает нумерацию страниц от руки, второй не требует вмешательства.

Подписи ставит руководитель организации или предприниматель. Он также указывает сведения о гос. регистрации внизу, после подписи.

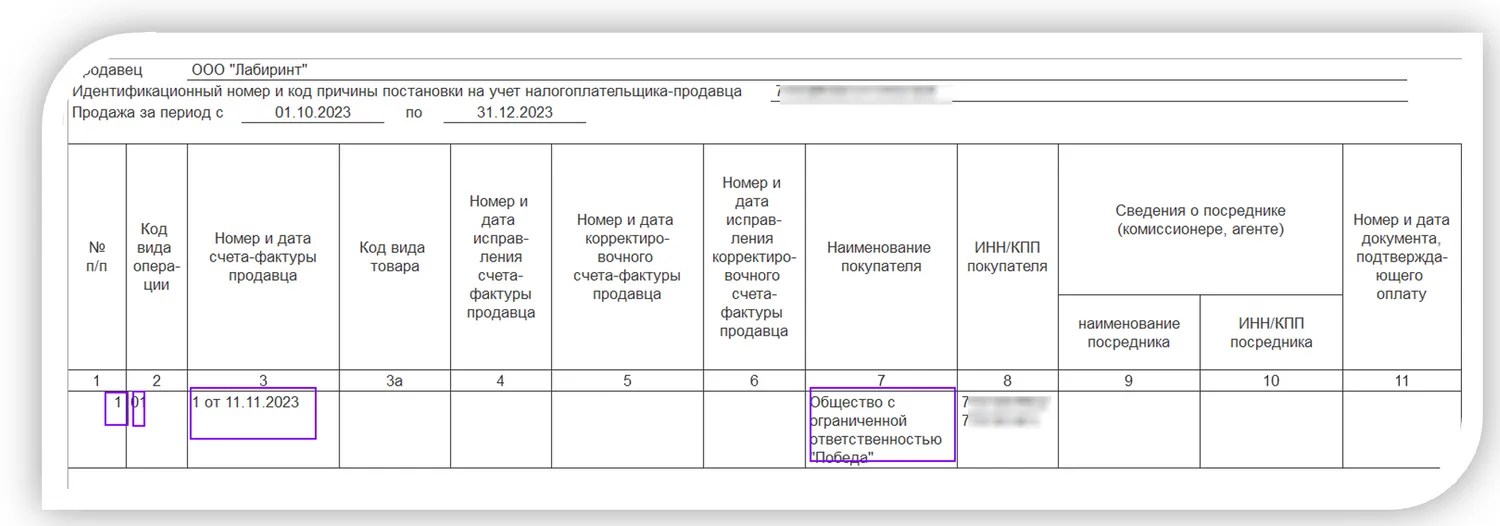

Как заполнить книгу продаж

Заполнение «шапки» идентично Книге покупок. Далее следует заполнение таблицы:

В гр. 1 проставляется порядковый номер записи;

В гр. 2 отражается код вида операции;

В гр. 3 — реквизиты счета фактуры, выданной при отгрузке. При получении аванса указываются сведения о документе-основании. Счета-фактуры на аванс могут именоваться с буквенными или иными обозначениями. Об этом нужно упомянуть при разработке учетной политики;

Гр. 3а заполняется только организациями-экспортерами товаров в станы ЕАЭС;

Графы 4,5,6 предназначены для корректировочных документов;

В гр. 7 и 8 вносятся сведения о покупателе: наименование контрагента, ИНН/КПП.

В образце заполнения Книги продаж остались пустыми графы 9,10, так сделка проведена без участия посредника.

Гр. 11 предусмотрена для реквизитов документа на предоплату (платежное поручение, приходный кассовый ордер).

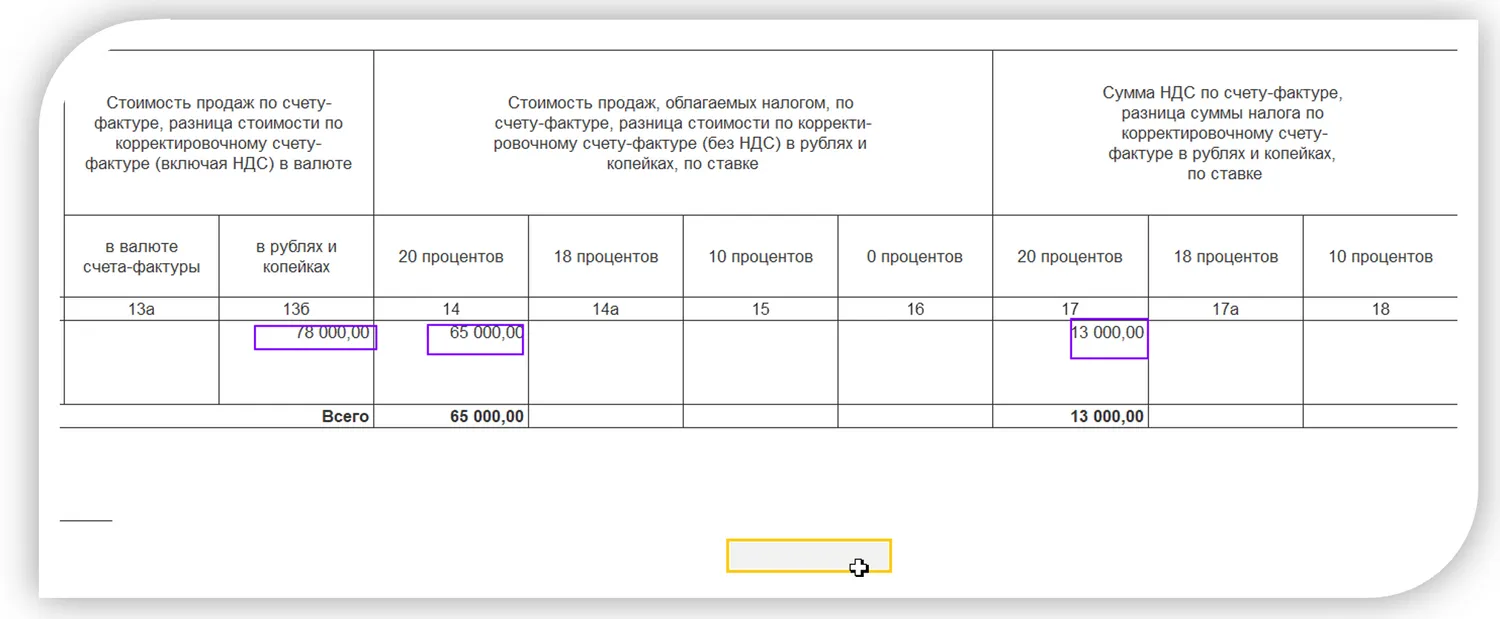

Гр. 13–16 содержит общую сумму реализации в рублях и копейках. В 14 графе проставляется сумма без НДС (по соответствующей ставке), а в графе 17–18 нужно указать сумму НДС в графе с применяемой ставке НДС: 20,18 или 10%.

В гр. 19 указываются суммы НДС, подлежащие освобождению от уплаты налога. (ст. 145, 145.1 НК). Графы с 19 по 23 посвящены отражению показателей по отслеживаемым товарам.

В графах 2 Книги покупок и Книги продаж проставляется код операции. Наиболее часто используются 01, 02. Они включают в себя операции по приобретению и реализации товаров/услуг, а также выданные и полученные авансы.

Интересно! Книги покупок и продаж не только являются самостоятельным регистром по налоговому учету НДС, но и включаются в состав декларации по НДС. Для них отведены два раздела: восьмой — для дублирования данных из Книги покупок, девятый — для Книги продаж.

Налогоплательщики обязаны хранить Книги в распечатанном виде, пронумерованными и прошитыми. Также предусмотрен электронный формат. При этом для отправки в налоговый орган потребуется усиленная электронная подпись.

Срок, предусмотренный для их хранения — 4 года после даты внесения последней записи в регистр.

Коротко о главном

Книги покупок и продаж предназначены для сбора информации, необходимой при расчете НДС.

Налогоплательщики обязаны вести их и предоставлять по требованию налогового органа.

Законодательно предусмотренный срок хранения — 4 года после даты последнего документа, отраженного в них.

Начать дискуссию