Налогоплательщик при импорте товаров из ЕАЭС должен руководствоваться нормами Договора о ЕАЭС, подписанного в г. Астане 29.05.2014 и положениями Протокола о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг, являющегося приложением № 18 к Договору о ЕАЭС.

При этом нормы указанных международных соглашений имеют приоритет перед Налоговым кодексом (ст. 7 НК).

При ввозе товаров на территорию РФ с территории государств — членов ЕАЭС исчисление НДС производится по налоговым ставкам, установленным НК (20% и 10%) в зависимости от вида ввозимого товара (п. 5 и п. 6 ст. 72 Договора о ЕАЭС, п. 17 Протокола о косвенных налогах).

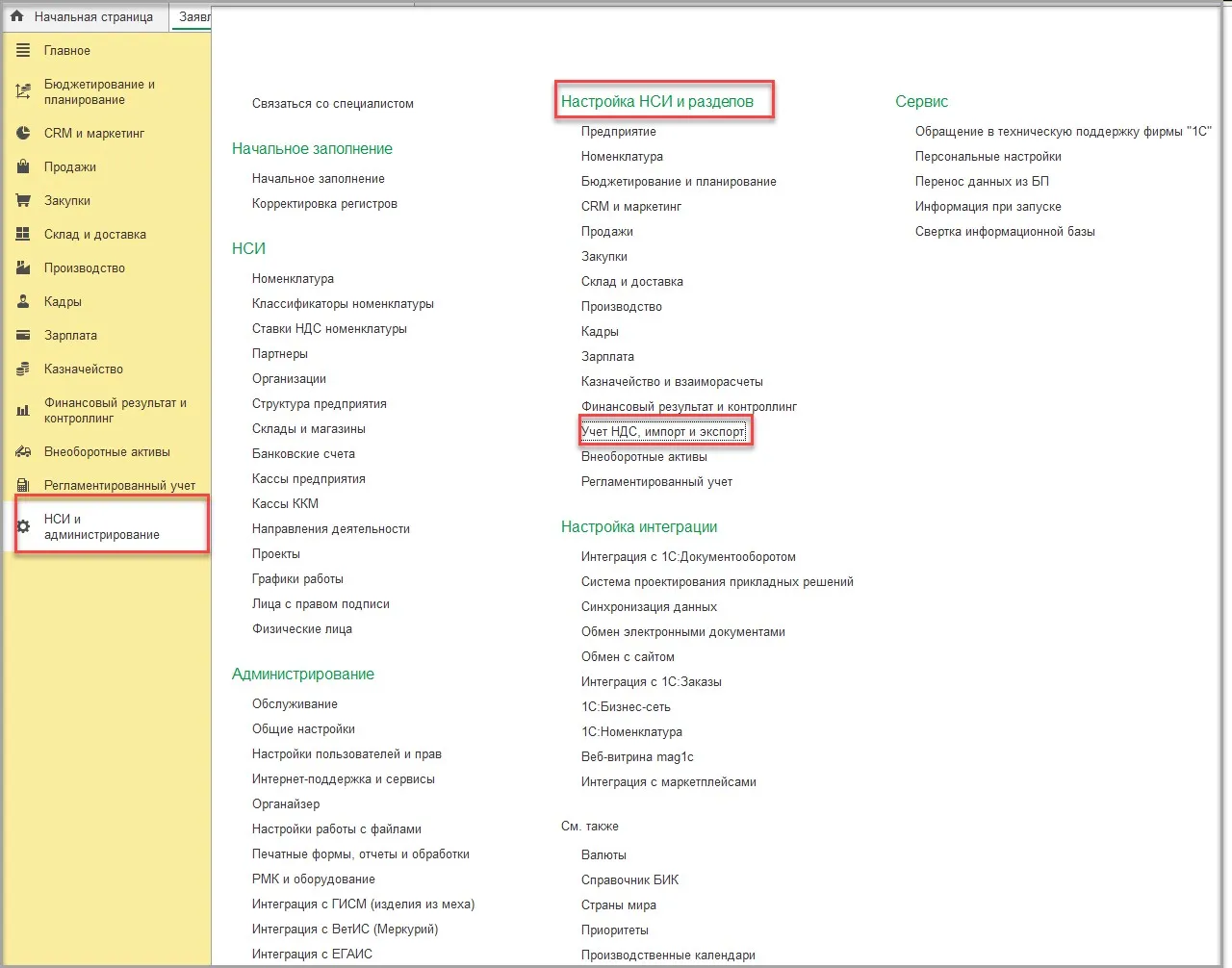

Если вы только начинаете работать в программе с операциями по импорту из ЕАЭС, то нужно сделать необходимые настройки в программе. В разделе «НСИ и администрирование» найдем подраздел «Настройка НСИ и разделов» — «Учет НДС, импорт и экспорт»:

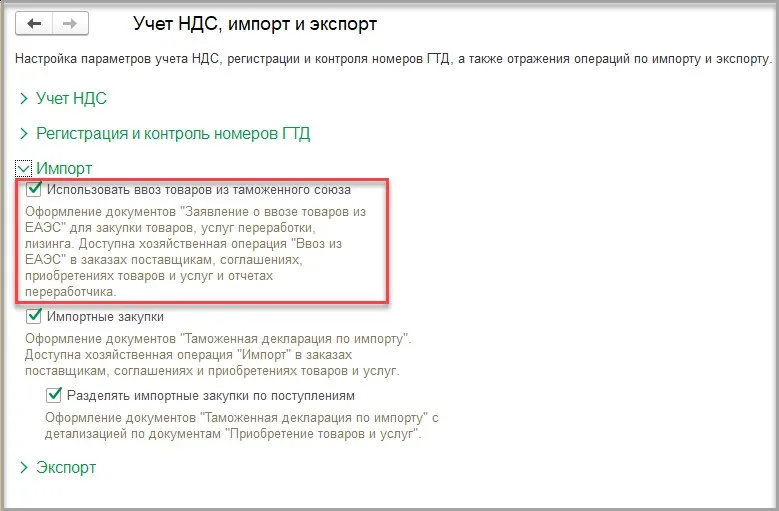

В разделе «Импорт» нужно поставить галочку «Использовать ввоз товаров из таможенного союза». Также, если у вас есть операции по импорту из дальнего зарубежья (не из стран ЕАЭС), то нужно поставить еще галочку в поле «Импортные закупки»:

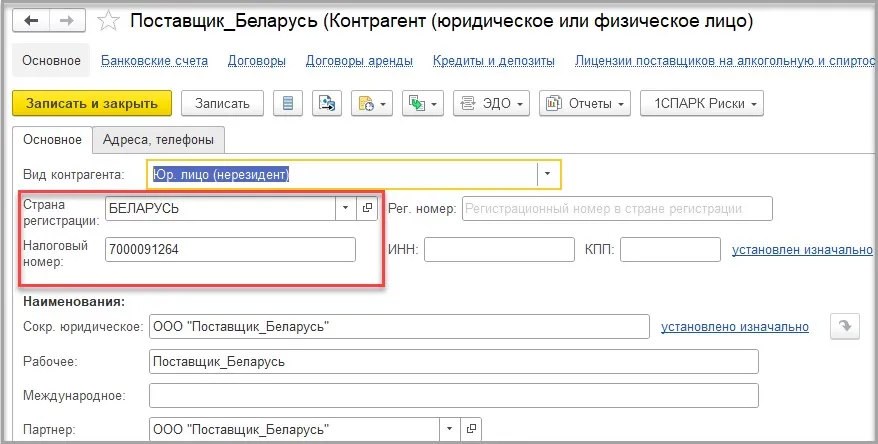

В нашем примере организация заключила договор поставки товара с поставщиком из Беларуси.

При заведении карточки такого контрагента, нужно обязательно указать страну регистрации и налоговый номер:

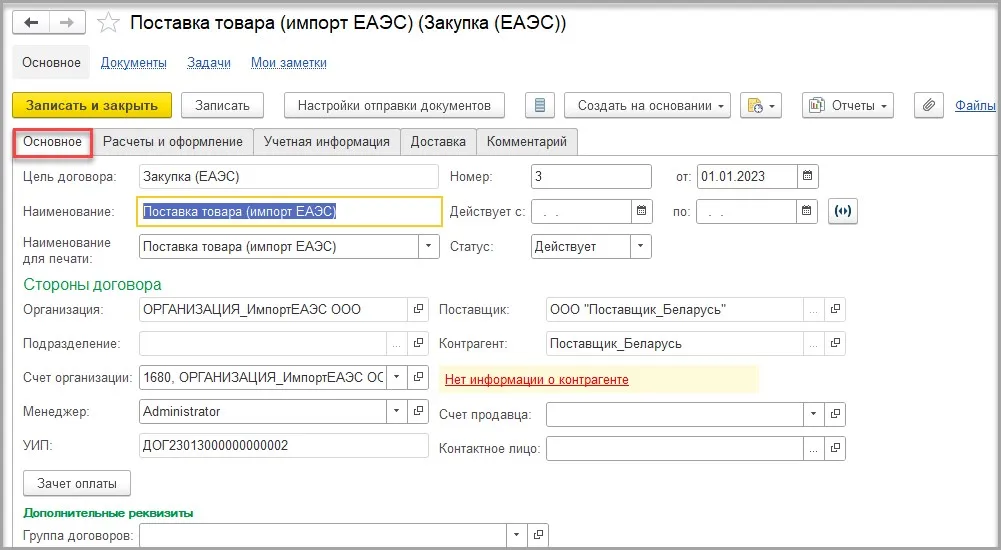

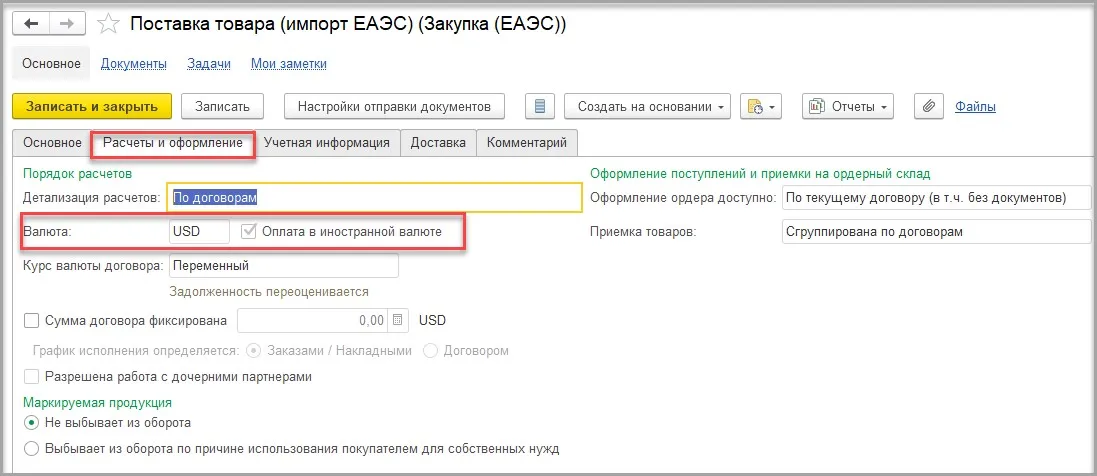

Создадим договор с поставщиком. На вкладке «Основное» заполним всю необходимую информацию: стороны договора, цель договора, номер и дату договора:

На вкладке «Расчеты и оформление» в поле, где нужно выбрать валюту, нужно указать валюту договора. Для нашего примера мы взяли валюту USD. Также установим галочку в поле «Оплата в иностранной валюте».

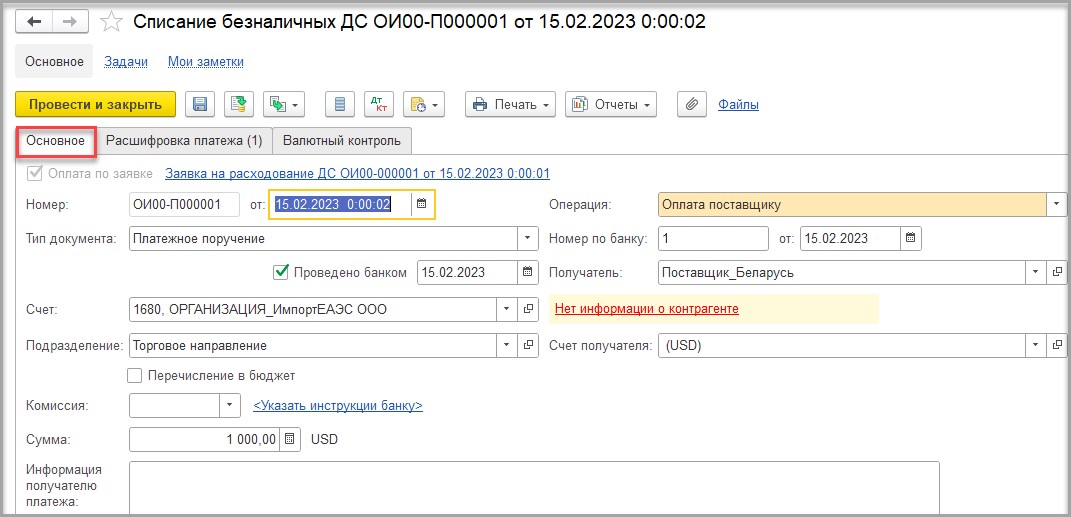

Шаг 1 — оплата поставщику

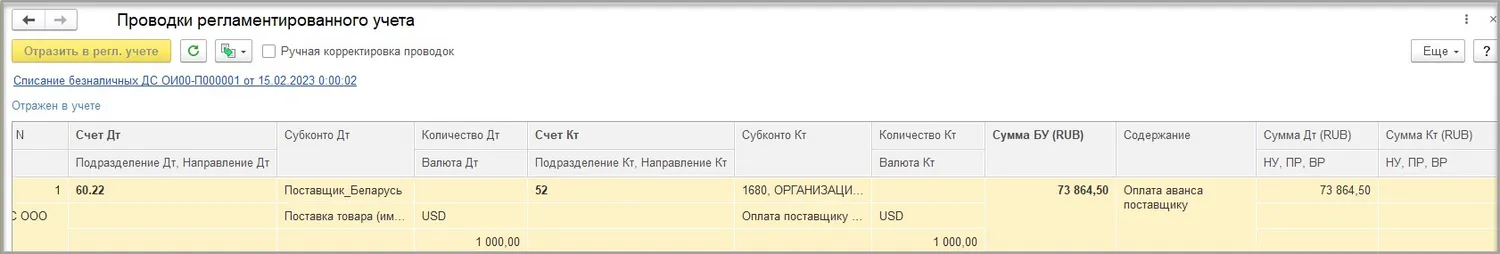

15.02.2023 организация производит в адрес поставщика оплату в сумме 1 000,00 USD по курсу на 15.02.2023 73,8645, что в рублях составляет 73 864,50 рублей:

В движениях документа мы видим следующие проводки:

ДТ 60.22 – КТ 52 — оплачен аванс поставщику.

Как правильно работать с зарубежными контрагентами, узнаете на курсе повышения квалификации «Бухгалтер ВЭД: учет, налоги, валютный контроль». Вы получите знания и навыки проведения экспортных и импортных операций без таможенных штрафов и валютных рисков. Выдадим официальное удостоверение и внесем его в реестр ФИС ФРДО.

В честь Дня бухгалтера на курс действует скидка: 9 900 ₽ 32 000 ₽. Успевайте!

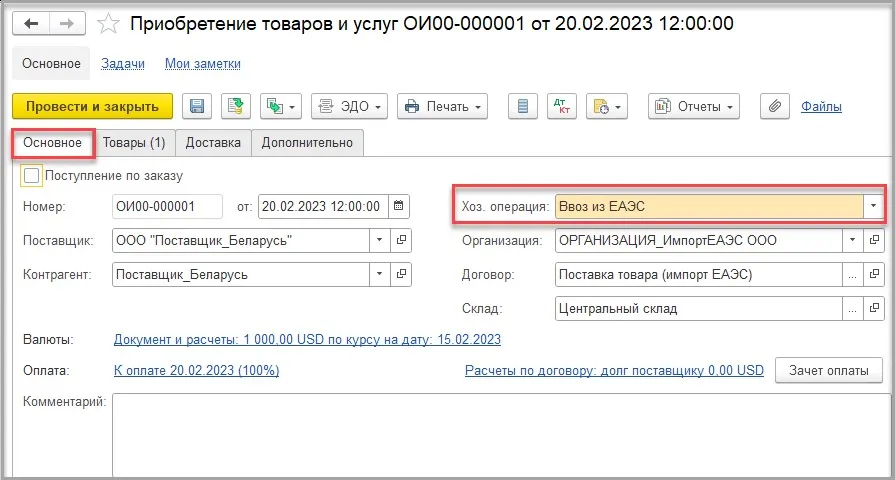

Шаг 2 — поступление товаров

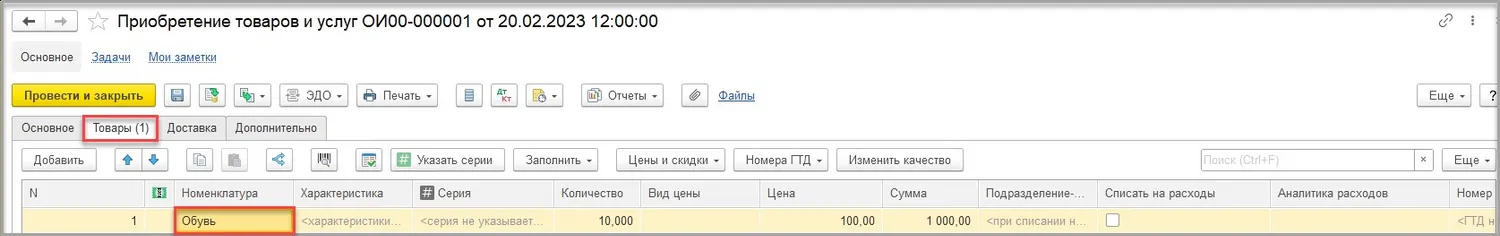

20.02.2023 организация принимает к учету ввезенные из Беларуси товары на сумму 1 000,00 USD.

На вкладке «Основное» нужно выбрать хозяйственную операцию «Ввоз из ЕАЭС»:

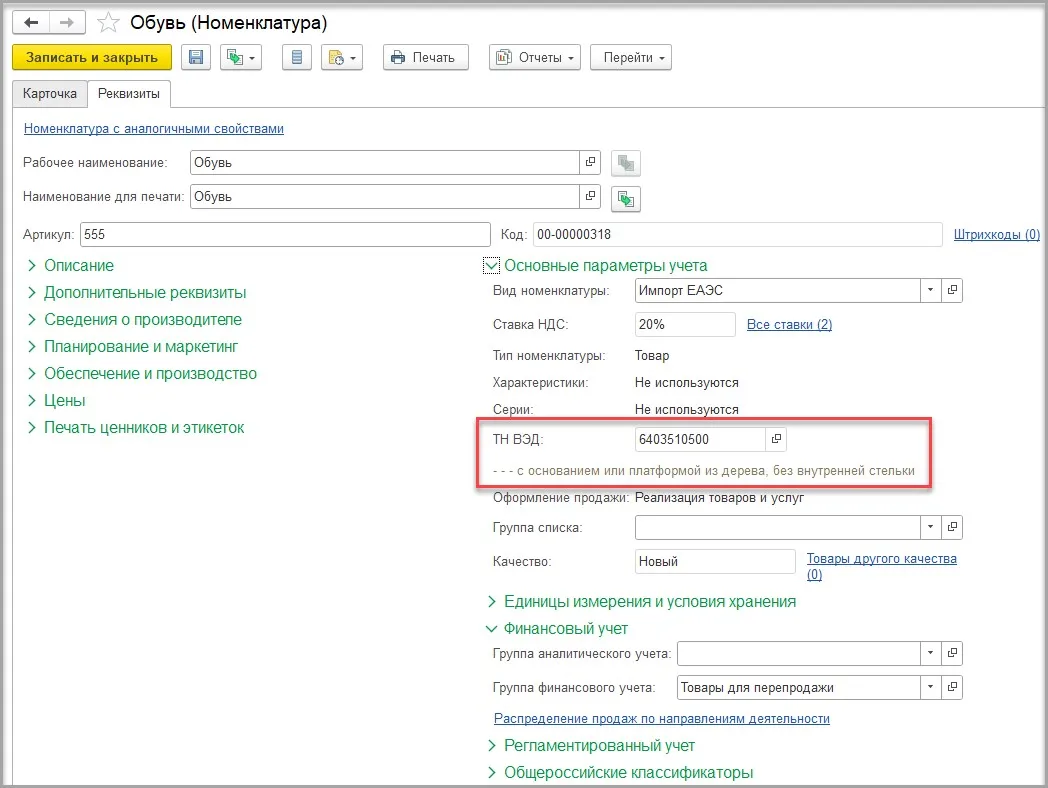

На вкладке «Товары» в колонке «Номенклатура» создаем карточку номенклатуры по импортируемому товару:

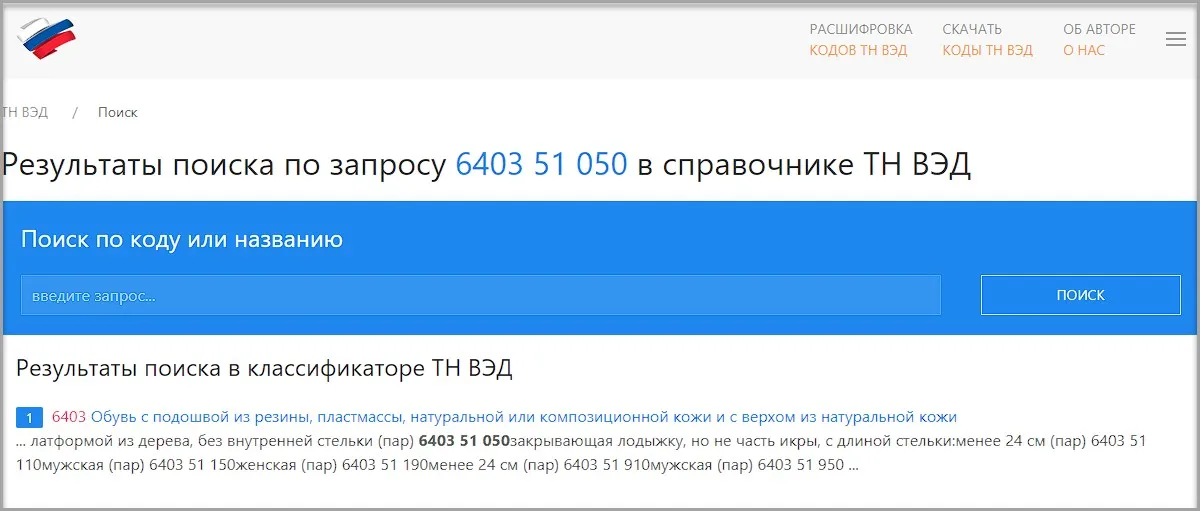

При создании карточки номенклатуры для товара следует указать соответствующий код ТН ВЭД в соответствии с Решением Совета Евразийской экономической комиссии от 16.07.2012 № 54 «Об утверждении единой Товарной номенклатуры внешнеэкономической деятельности Евразийского экономического союза и Единого таможенного тарифа Евразийского экономического союза»:

Проверить правильность кода ТН ВЭД можно по классификатору ТН ВЭД ЕАЭС:

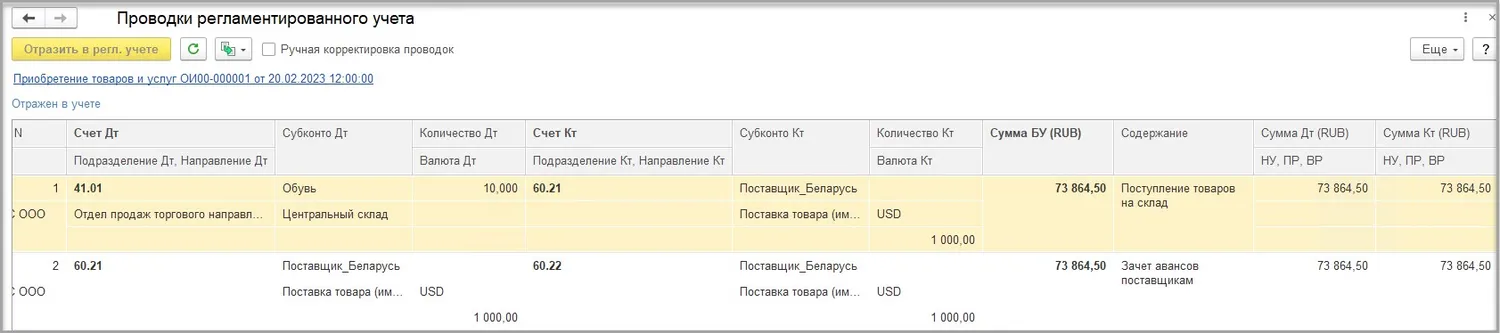

В движения документа мы видим следующие проводки:

ДТ 41.01 – КТ 60.21 — поступили товары от поставщика;

ДТ 60.21 – КТ 60.22 — зачтен аванс поставщику.

Поставщик также предоставил счет-фактуру.

Но в документе «Приобретение товаров и услуг» с видом операции «Ввоз из ЕАЭС» не предусмотрено указание данных счет-фактуры. Как же быть? Далее мы разберем, где указываются эти сведения.

Шаг 3 — оплата НДС в составе ЕНП

С 01.01.2023 в РФ действует новая система учета расчетов налогоплательщиков с бюджетами бюджетной системы РФ, когда уплата большинства налогов, в том числе НДС, и иных предусмотренных налоговым законодательством платежей производится через внесение ЕНП.

Согласно письму ФНС от 02.09.2022 № СД-3-3/9545@, уплатить НДС нужно в составе ЕНП не позднее 20 числа месяца, следующего за месяцем, когда товар принят на учет (п. 1 ст. 58 НК, п. п. 13, 19 Протокола о взимании косвенных налогов в рамках ЕАЭС).

Рассчитаем сумму НДС к уплате по формуле:

Налоговая база НДС при импорте из стран ЕАЭС определяется на дату принятия к учету товаров: 1 000,00 USD х 74,7588 (курс на 20.02.2023) = 74 758,80.

74 758,80 х 20% = 14 951,76.

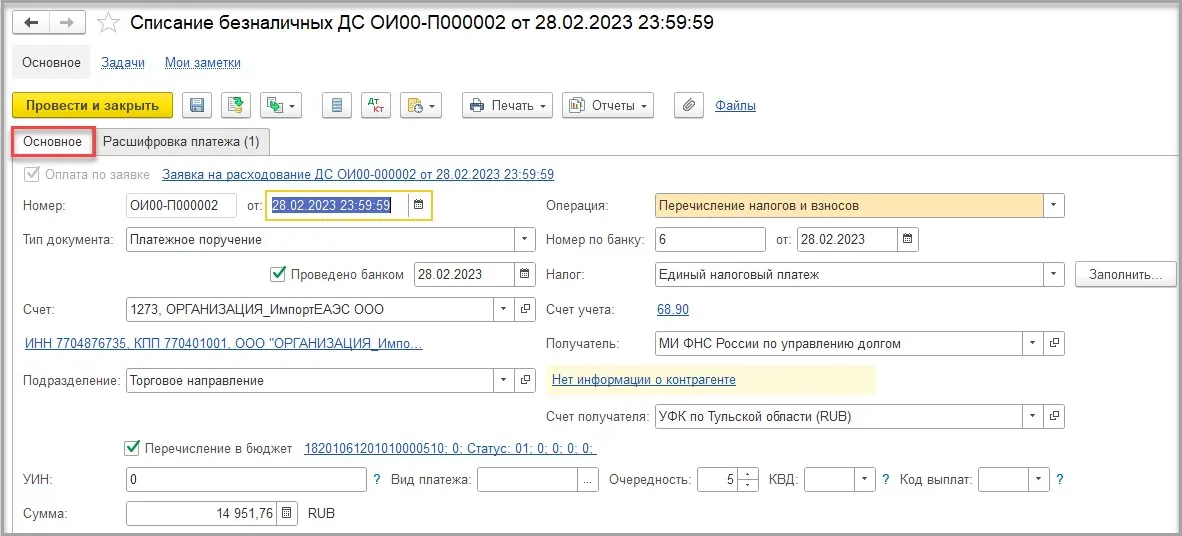

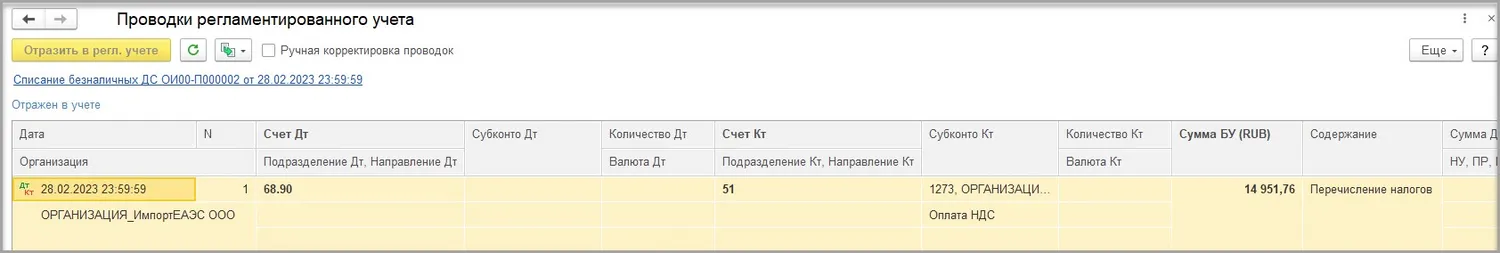

28.02.2023 организация уплачивает исчисленный НДС в составе ЕНП:

В движениях документа видим следующую проводку:

ДТ 68.90 – КТ 51 — перечислен ЕНП.

Шаг 4 — заявление на ввоз

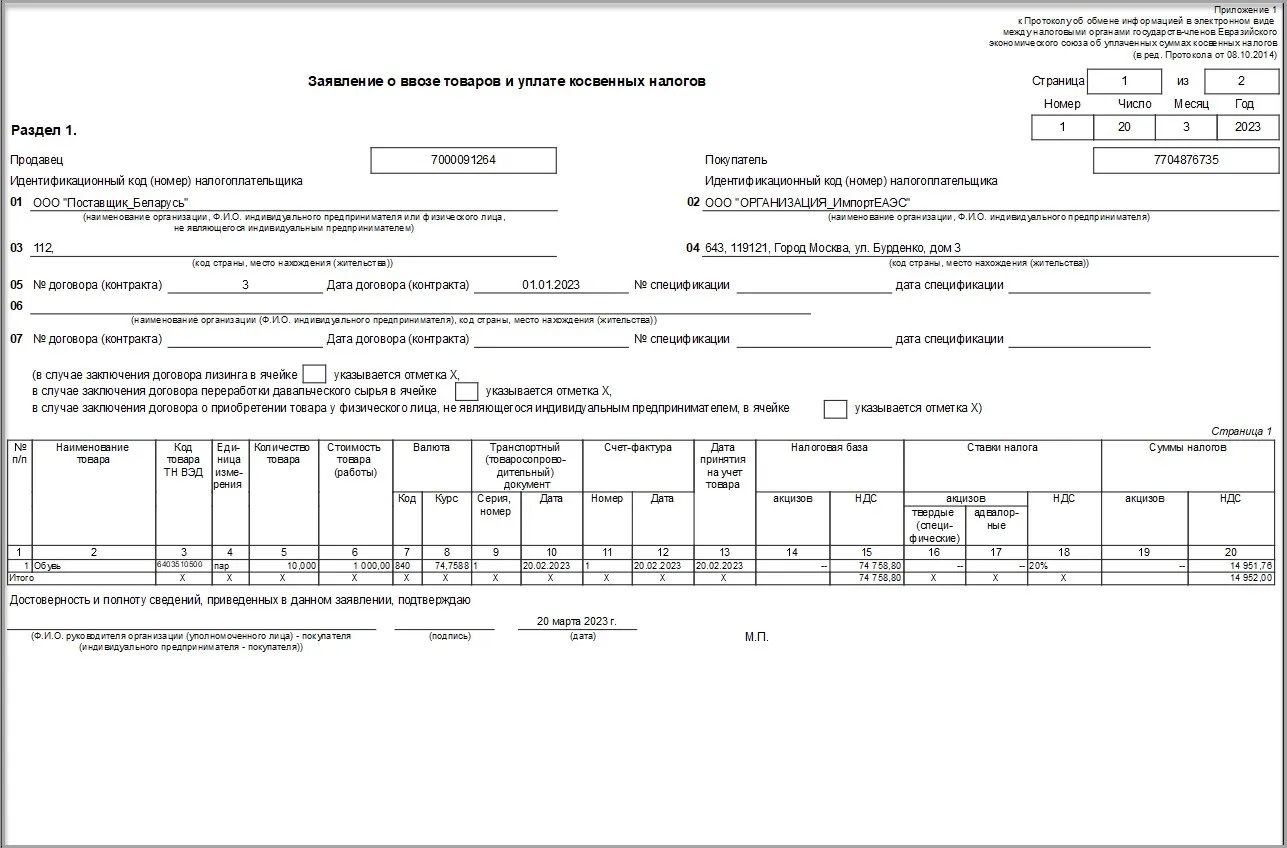

При импорте из стран ЕАЭС налогоплательщик должен предоставить заявление о ввозе товаров и уплате косвенных налогов. Заявление о ввозе предоставляется либо (подп. 1 п. 20 Протокола о косвенных налогах):

на бумажном носителе в четырех экземплярах плюс в электронном виде;

в электронном виде с электронно-цифровой подписью налогоплательщика.

Формат заявления о ввозе товаров и уплате косвенных налогов российского налогоплательщика утвержден приказом ФНС от 13.12.2019 № ММВ-7-6/634@, который применяется в отношении заявлений, представляемых в налоговый орган, начиная с 01.02.2020.

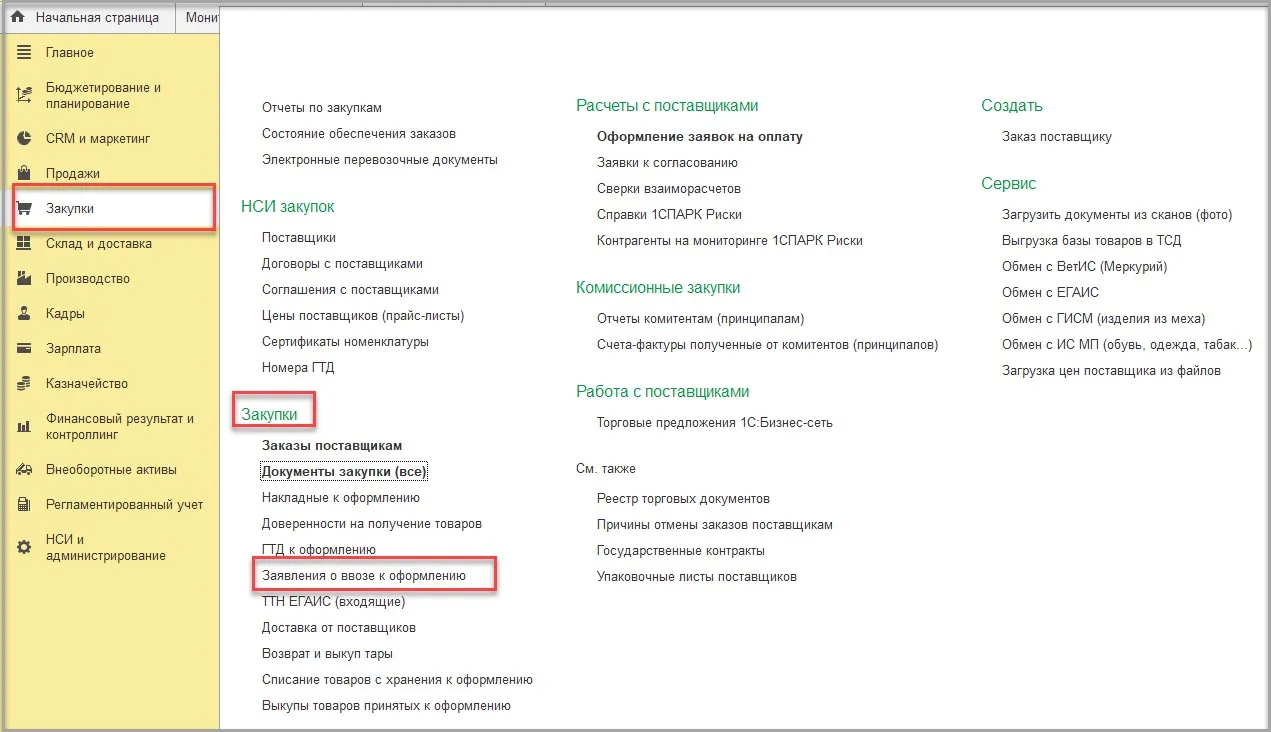

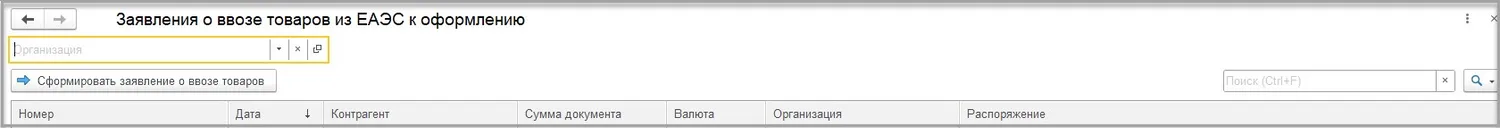

Для регистрации заявлений по ввозу товаров из ЕАЭС используется рабочее место «Заявление о ввозе к оформлению».

Заходим в раздел «Закупки» — подраздел «Закупки» — «Заявления о ввозе к оформлению»:

В данном разделе будет указано поступление, по которому необходимо сформировать заявление о ввозе товаров. Нажмем «Сформировать заявление о ввозе товаров»:

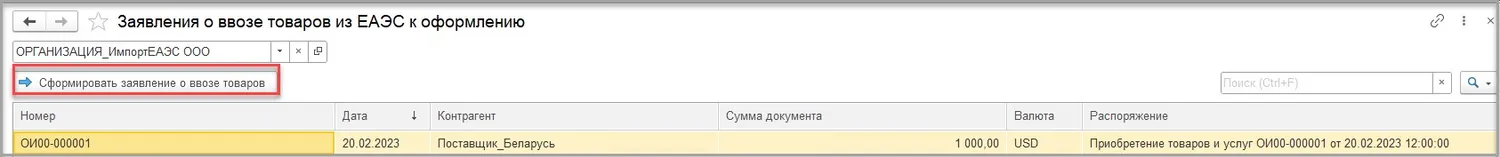

Также документ может быть сформирован на основании документа поставки по соответствующей ссылке:

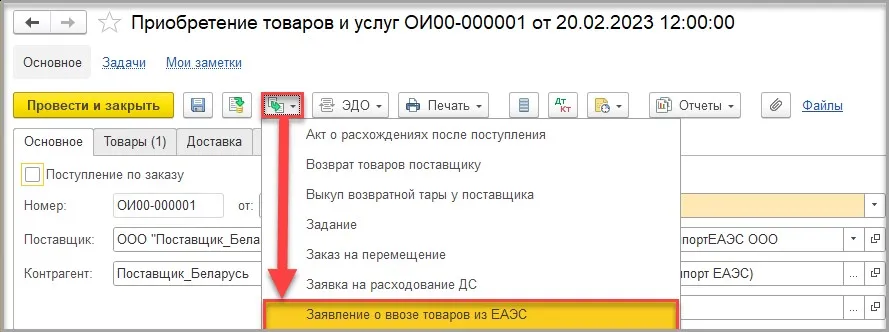

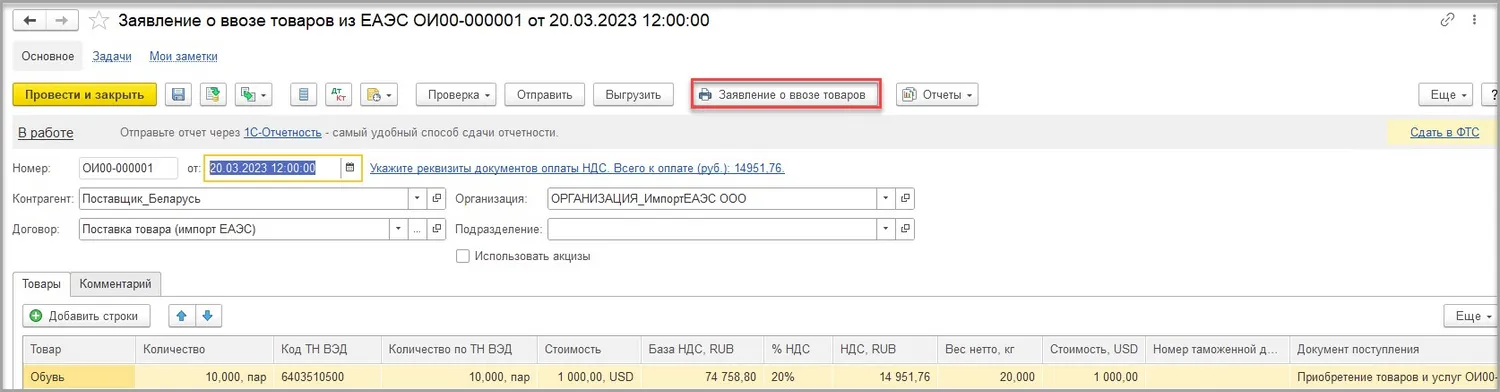

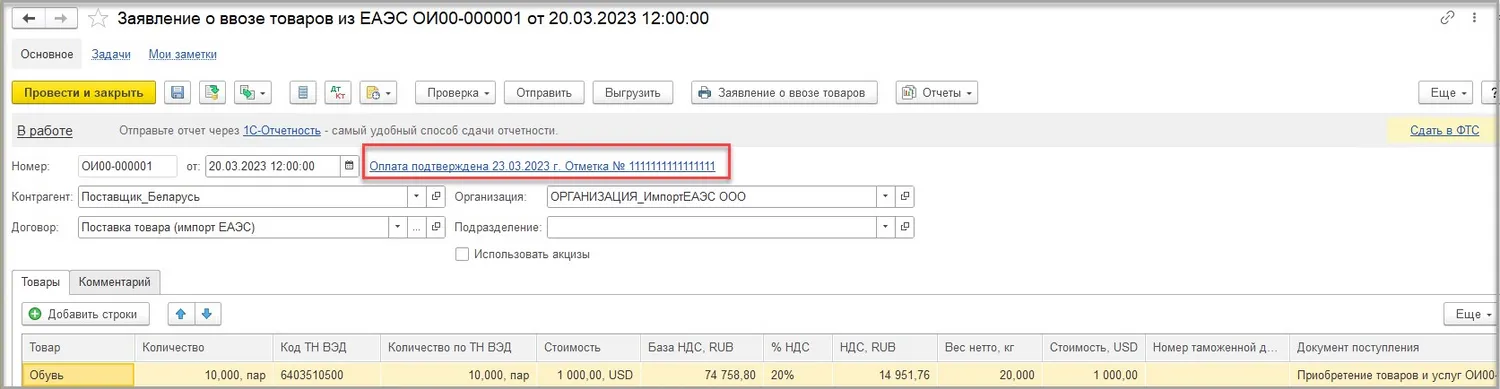

Все данные в заявлении о ввозе товаров заполнятся автоматически из документа поступления:

Обратим внимания на сумму в колонке «База НДС» — 74 758,80 рубля, это 1000,00 USD х 74,7588 (курс на 20.02.2023).

Мы помним, что налоговая база НДС при импорте из стран ЕАЭС определяется на дату принятия к учету товаров (п. п. 14, 17 Протокола о взимании косвенных налогов в рамках ЕАЭС, п. п. 3, 5 ст. 164 НК), независимо от того, был ли уплачен аванс поставщику.

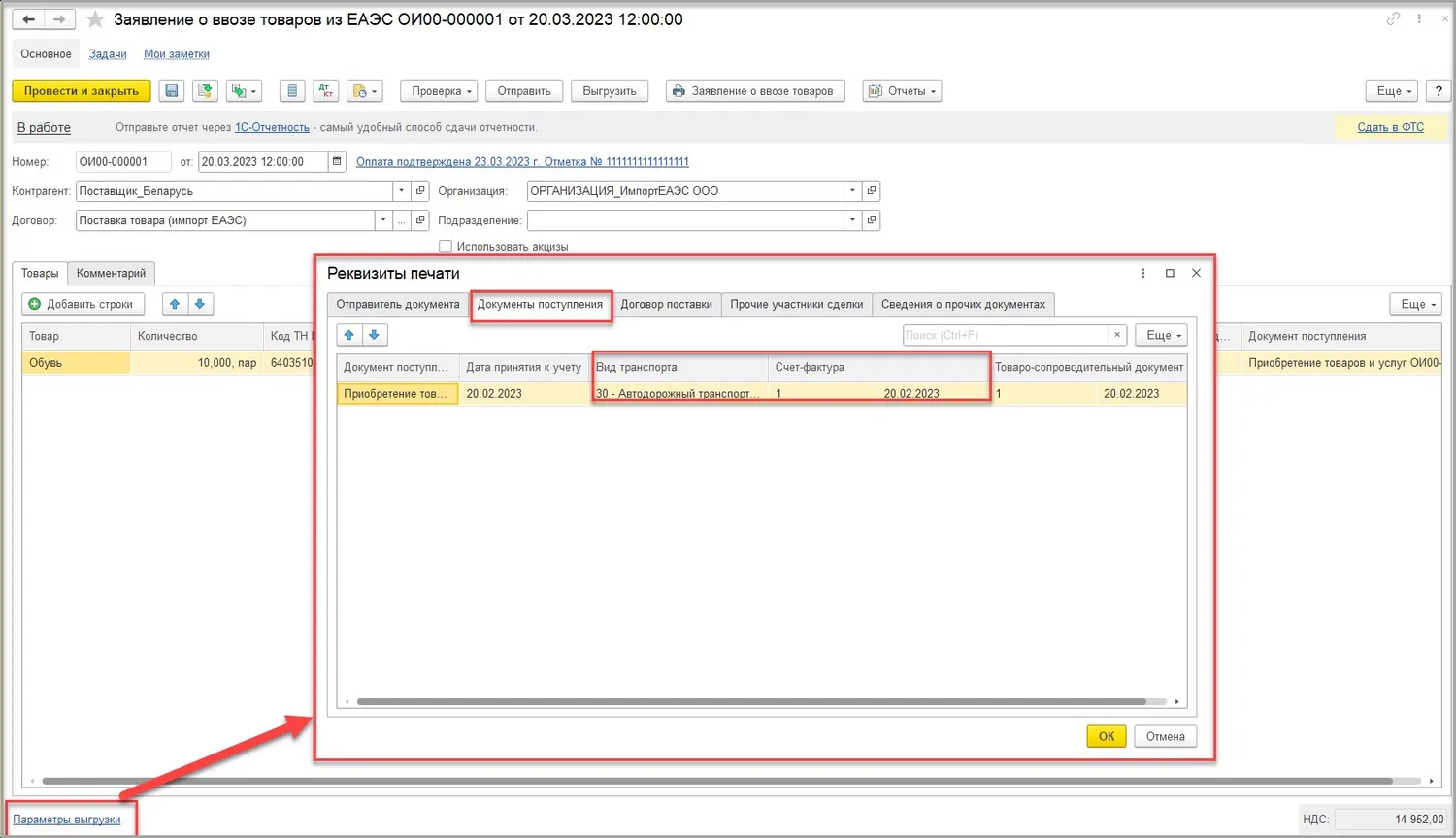

Также в заявлении о ввозе нужно заполнить номер и дату счета-фактуры, и вид транспорта.

Вид транспорта заполняется для статистической формы. Для этого нужно нажать гиперссылку «Параметры выгрузки», после чего откроется окно «Реквизиты печати». На вкладке «Документы поступления» нужно заполнить данные в колонках «Вид транспорта» и «Счет-фактура»:

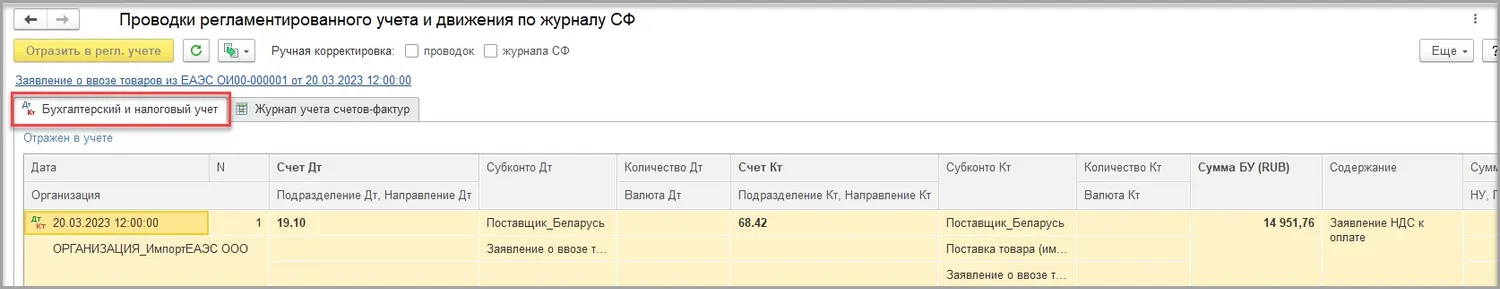

В движениях документа мы видим следующую проводку:

ДТ 19.10-КТ 68.42 — начислен НДС, подлежащий уплате в бюджет по импортированным товарам из ЕАЭС:

По кнопке «Заявление о ввозе товаров» можно посмотреть печатную форму заявления:

По кнопке «Выгрузить» из документа «Заявление о ввозе товаров» производится выгрузка документа в электронном виде для направления в ИФНС.

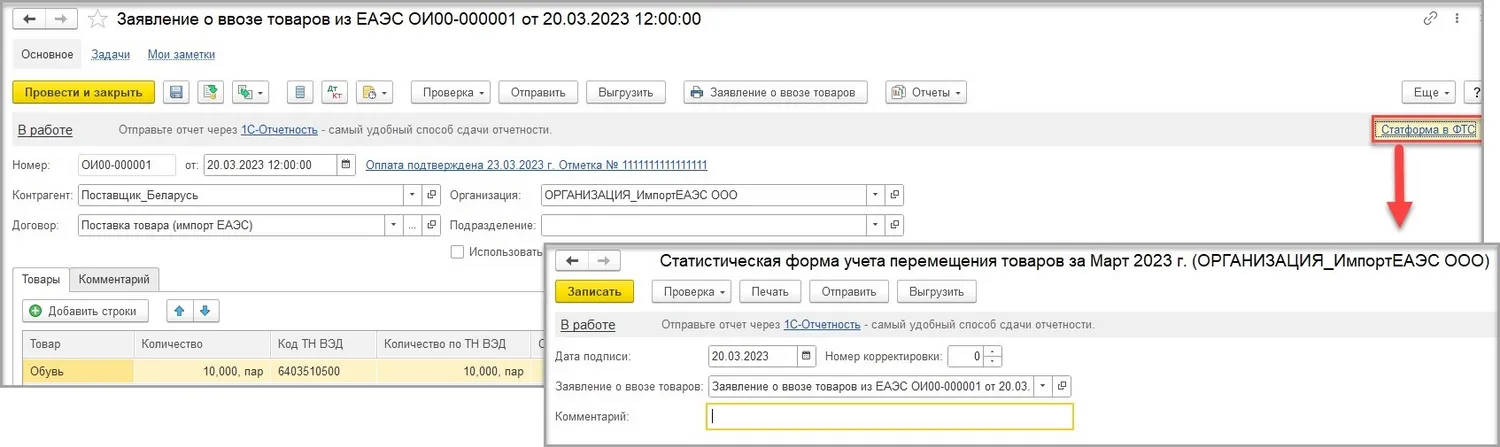

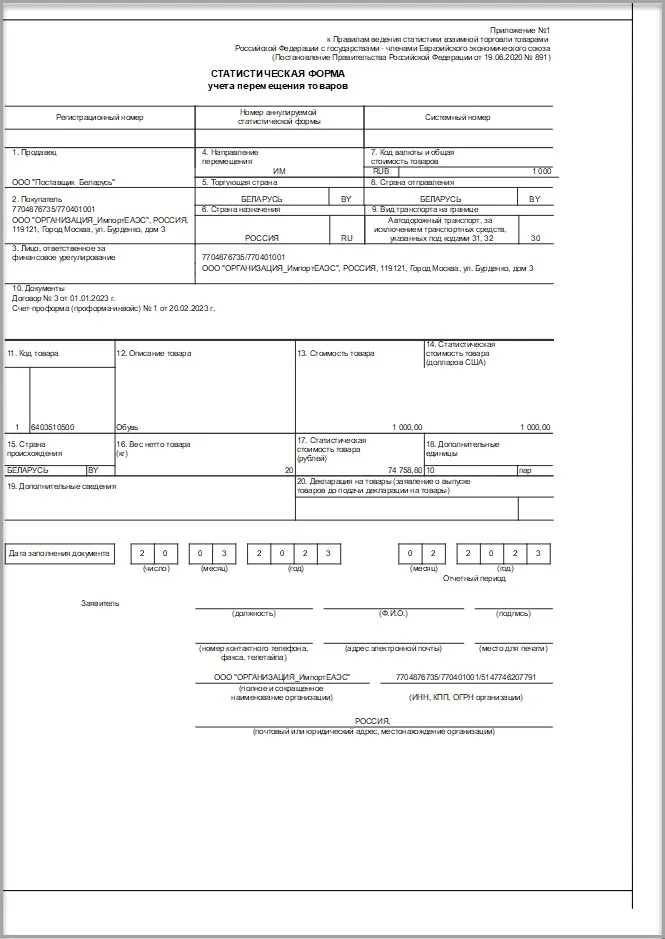

Также, по гиперссылке «Сдать в ФТС» из документа «Заявление о ввозе товаров из ЕАЭС» можно сформировать «Статистическую форму учета перемещения товаров во взаимной торговле РФ с государствами-членами ЕАЭС», утв. постановлением Правительства от 19.06.2020 № 891.

По кнопке «Печать» можно распечатать статистическую форму. По кнопке «Выгрузить» — отправить в ФТС.

Шаг 5 — декларация по косвенным налогам

Сроки сдачи декларации по косвенным налогам и перечень документов, которые необходимо предоставить вместе с ней, указаны в пункте 20 Приложения № 18 к Договору о ЕАЭС.

Декларацию по косвенным налогам нужно сдать не позднее 20 числа месяца, следующего за месяцем принятия на учет импортированных товаров. В нашем примере это 20 марта 2023.

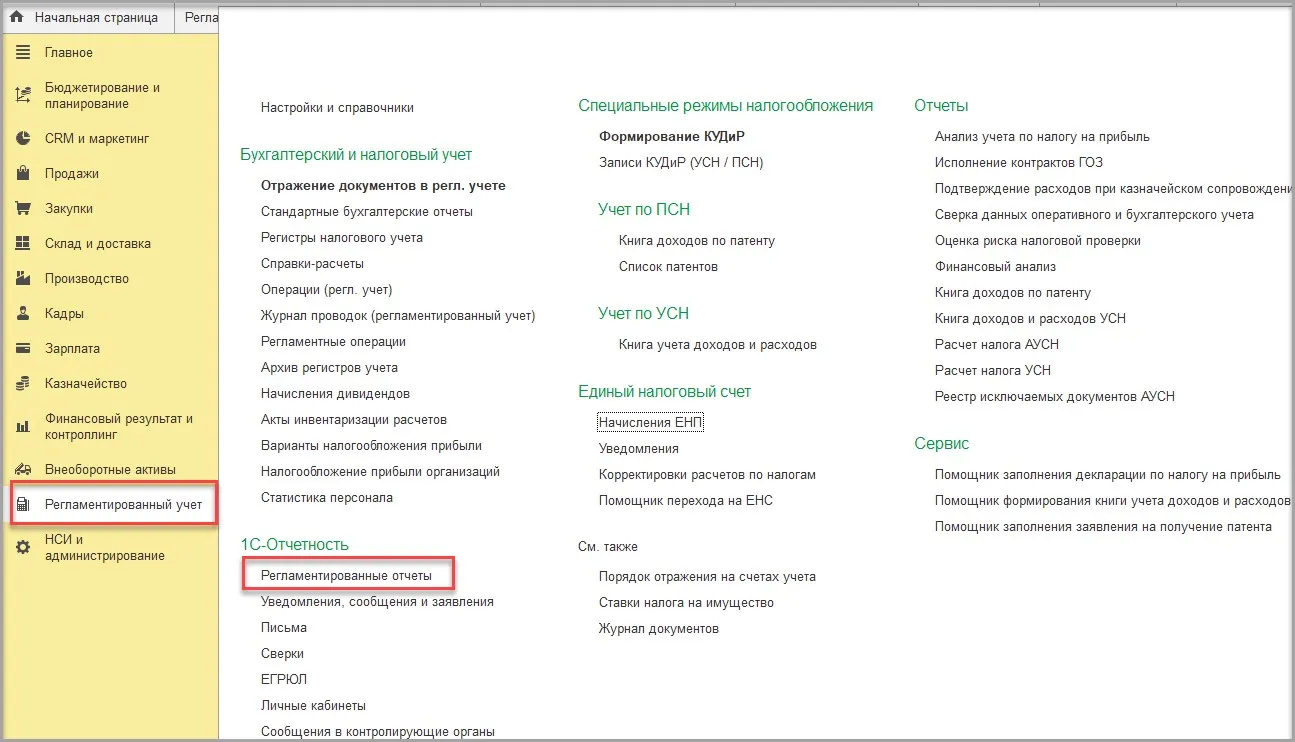

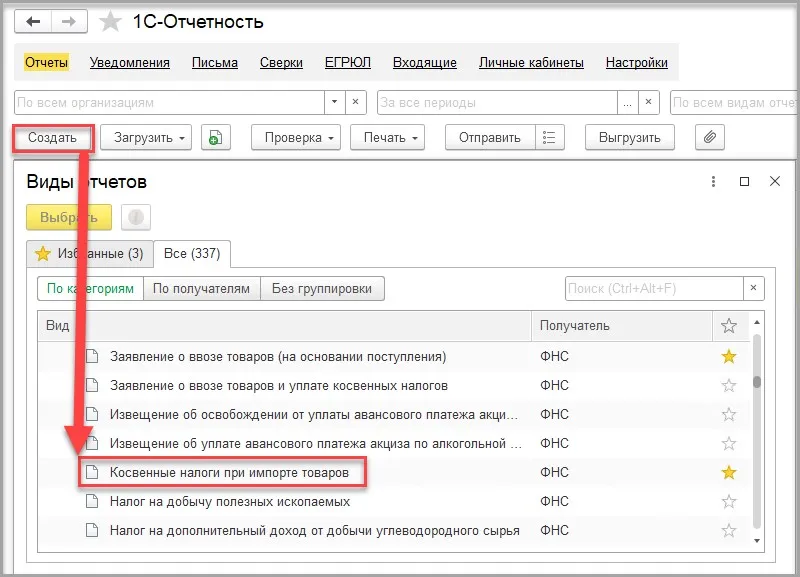

Сформировать декларацию по косвенным налогам можно в разделе «Регламентированный учет» — «1С-Отчетность» — «Регламентированные отчеты»:

В открывшемся рабочем месте нажать на кнопку «Создать» и выбрать среди видов отчетов «Косвенные налоги при импорте товаров»:

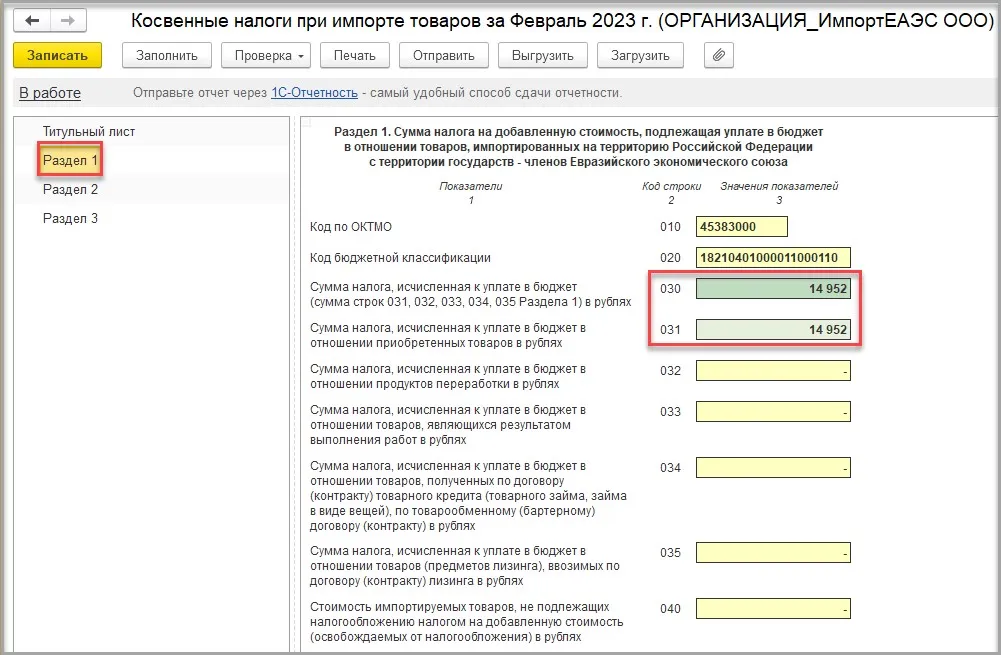

По кнопке «Заполнить» программа заполнит декларацию по косвенным налогам.

Начисленная сумма НДС отражается в декларации в разделе 1 в строке 030 и 031:

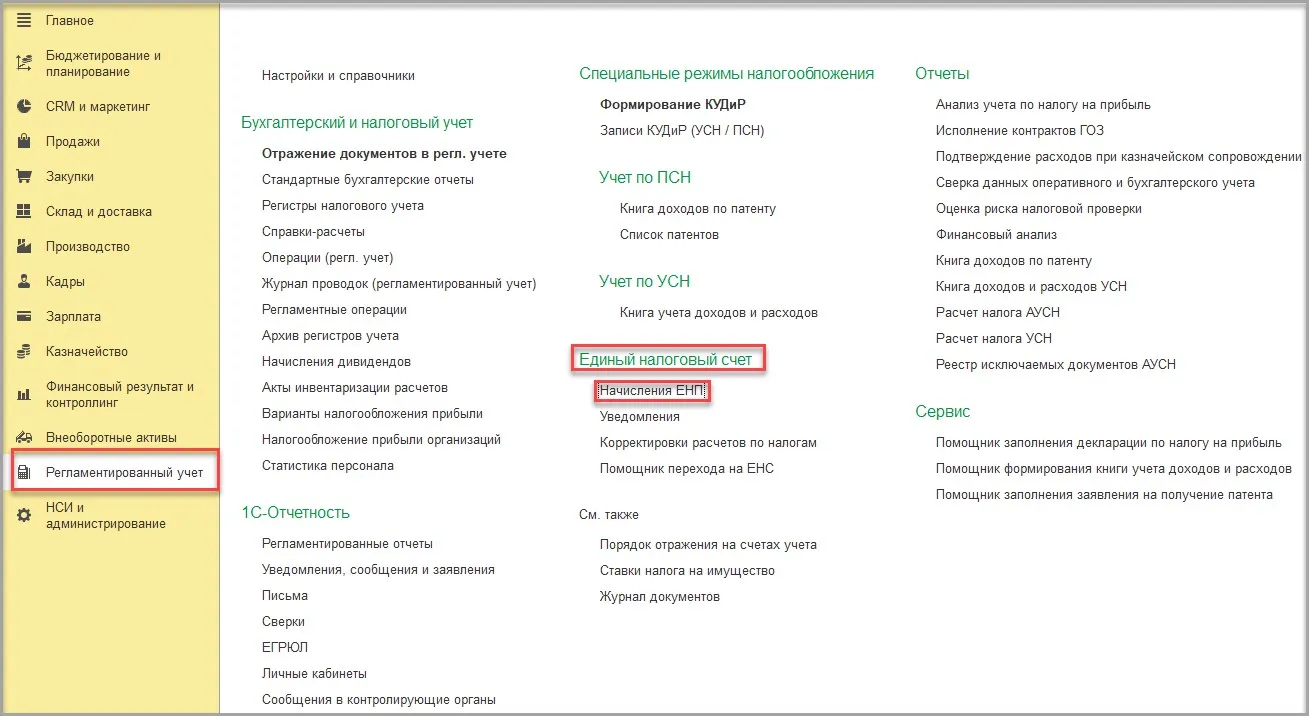

Шаг 6 — начисление НДС

Далее нам нужно перенести задолженность по уплате НДС в связи с ввозом товаров на территорию ЕАЭС с территории государств — членов ЕАЭС на счет 68.90 с помощью документа «Начисление ЕНП». Для этого нужно зайти в раздел «Регламентированный учет» — «Единый налоговый счет» — «Начисление ЕНП»:

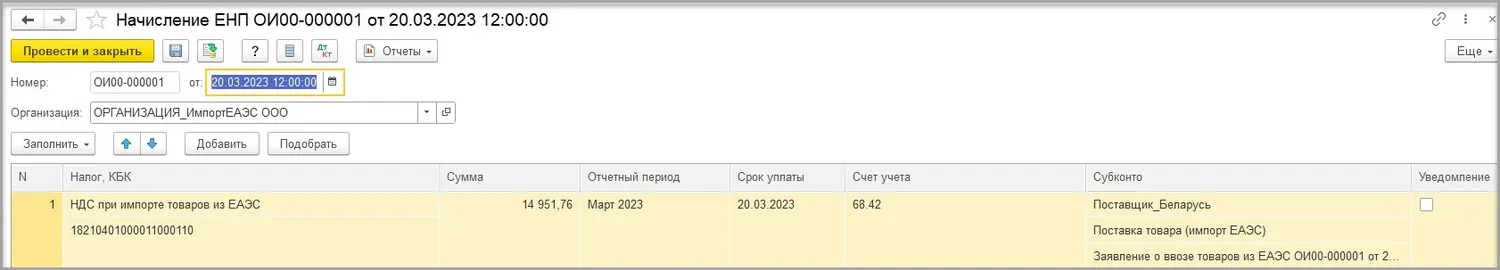

Заполнить табличную часть:

вид налога — НДС при импорте товаров из ЕАЭС;

сумма;

отчетный период;

срок уплаты;

счет учета;

субконто: контрагент, договор, документ начисления НДС.

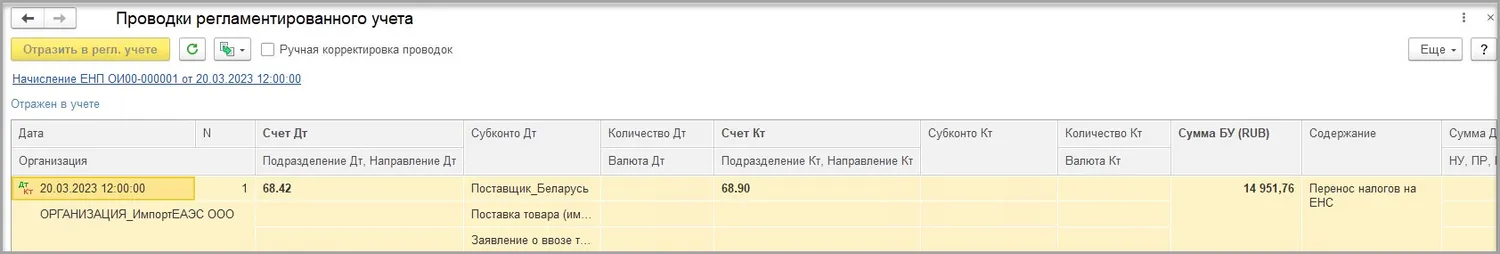

В движениях документа мы видим следующую проводку:

ДТ 68.42 – КТ 68.90 — начислен НДС при ввозе товаров из ЕАЭС.

Шаг 7 — подтверждение уплаты НДС

В соответствии с разъяснениями, приведенными в письме ФНС от 24.03.2023 № ЕА-4-15/3533@, обязанность по уплате НДС и акцизов по импортированным товарам с территории государств — членов ЕАЭС будет считаться исполненной с момента определения принадлежности сумм денежных средств, перечисленных (признаваемых) в качестве ЕНП в счет погашения текущей обязанности по налоговой декларации по косвенным налогам за соответствующий период по сроку уплаты, то есть не ранее 20-го числа месяца.

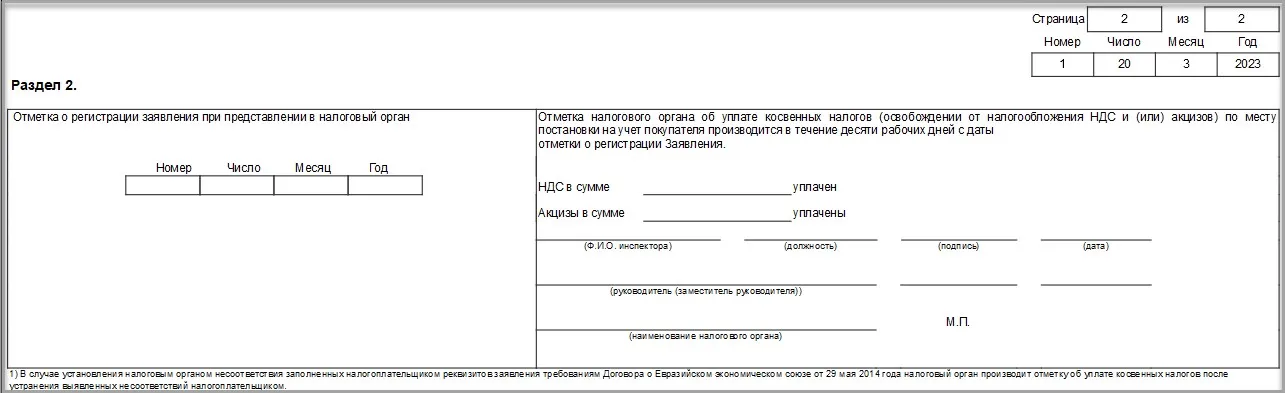

Налоговый орган, принявший заявление о ввозе товаров, должен его рассмотреть и подтвердить факт уплаты косвенных налогов (освобождения либо иного способа уплаты), либо мотивированно отказать в соответствующем подтверждении в течение 10 рабочих дней со дня поступления заявления о ввозе товаров и документов, предусмотренных Протоколом о косвенных налогах.

Проставление отметки о подтверждении уплаты косвенных налогов (об освобождении от налогообложения НДС и (или) акцизов) на заявлении о ввозе не может осуществляться налоговыми органами ранее наступления срока уплаты НДС и акцизов по налоговой декларации по косвенным налогам.

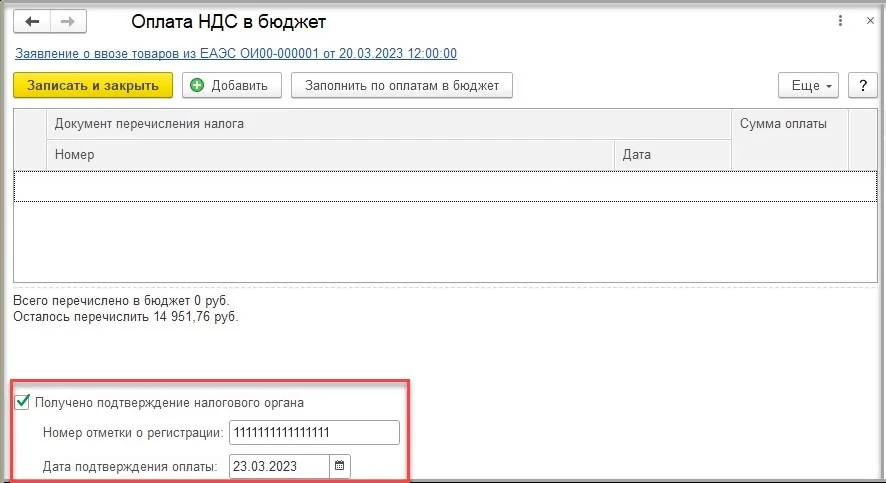

Для того, чтобы зарегистрировать в книге покупок заявление о ввозе товаров в соответствии с требованиями налоговых органов, необходимо поставить галочку в поле «Получено подтверждение налогового органа» и указать номер отметки о регистрации и дату подтверждения оплаты.

Номер отметки о регистрации — это цифровой код, состоящий из последовательности цифр слева направо (письмо ФНС от 21.03.2016 № ЕД-4-15/4611@):

4 цифры — код налогового органа, который присвоил этот регистрационный номер (НННН);

8 цифр — дата регистрации заявления (ДДММГГГГ);

4 цифры — порядковый номер о регистрации в течение дня (ХХХХ).

Далее, нужно нажать «Записать и закрыть».

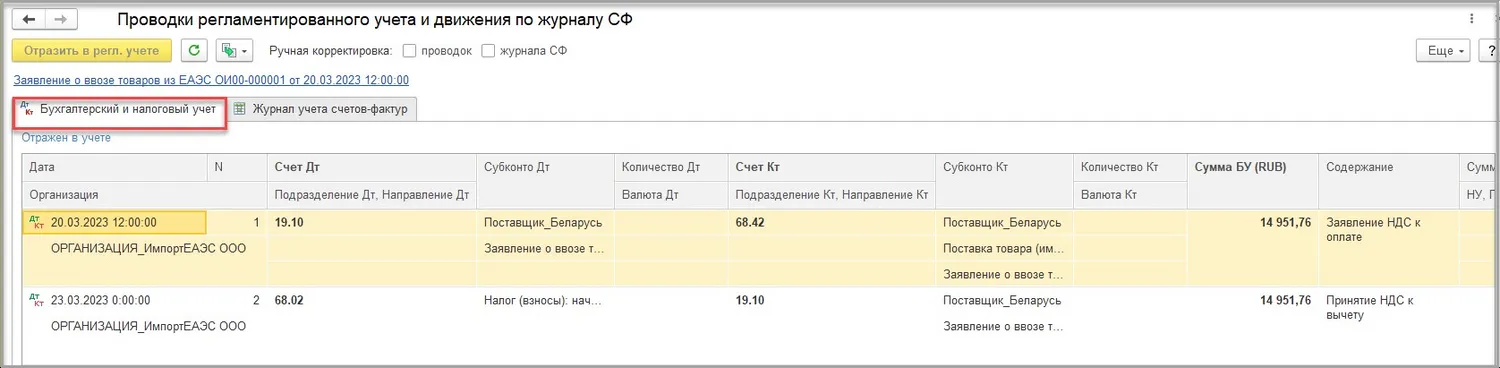

После этого в движениях документа мы появилась вторая проводка:

ДТ 68.02 – КТ 19.10 — НДС принят к вычету:

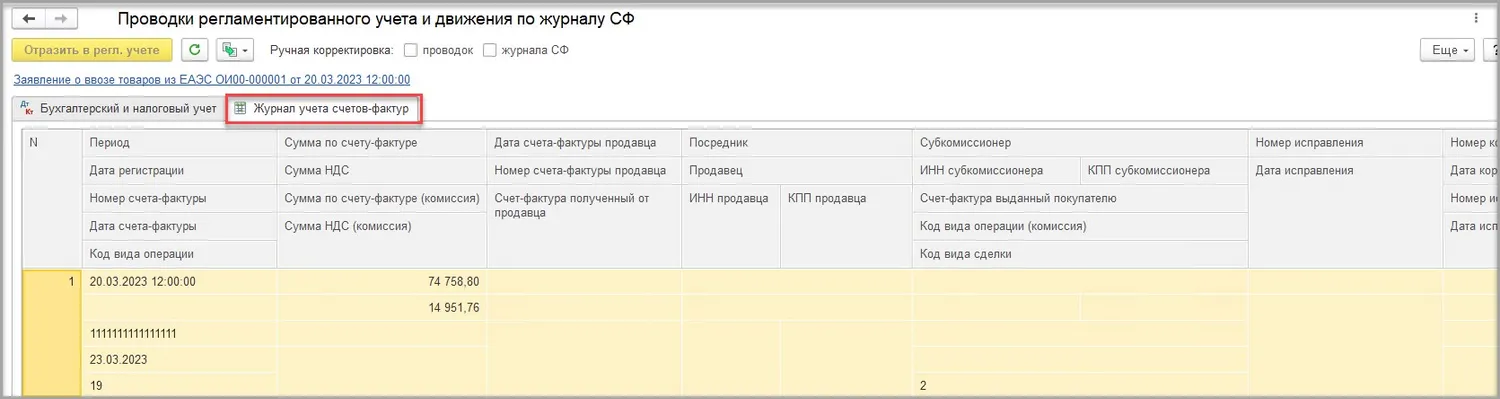

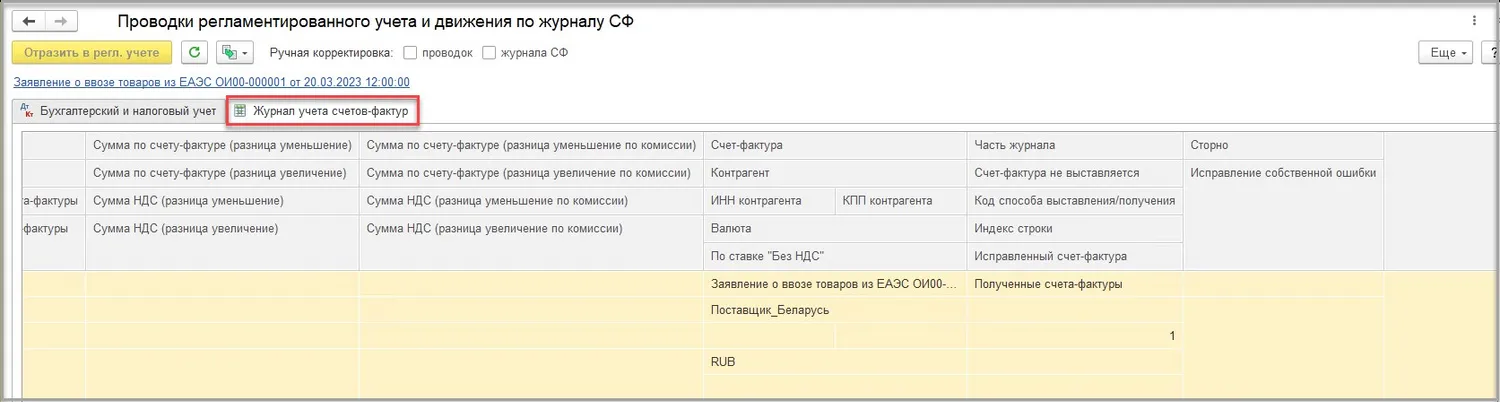

В регистр «Журнал учета счетов-фактур» будет внесена запись для хранения необходимой информации для регистрации заявления о ввозе товаров в книге покупок, в частности, для хранения регистрационного номера и даты проставления отметки налоговым органом:

Шаг 8 — формирование записей книги покупок

НДС, уплаченный при импорте товаров из ЕАЭС налогоплательщик может принять к вычету.

Условия для принятия НДС к вычету:

товары будут использоваться в деятельности, облагаемой НДС;

товар принят к учету;

начисленный при ввозе налог уплачен в бюджет.

НДС можно принять к вычету после того, как налоговый орган подтвердит уплату налога.

Для вычета НДС заявление о ввозе с отметками налоговой инспекции нужно зарегистрировать в книге покупок за тот квартал, в котором инспекция подтвердила уплату налога (п. 1 ст. 172 НК, п. 1, подп. «е» п. 6 Правил ведения книги покупок, письмо Минфина от 02.07.2015 № 03-07-13/1/38180).

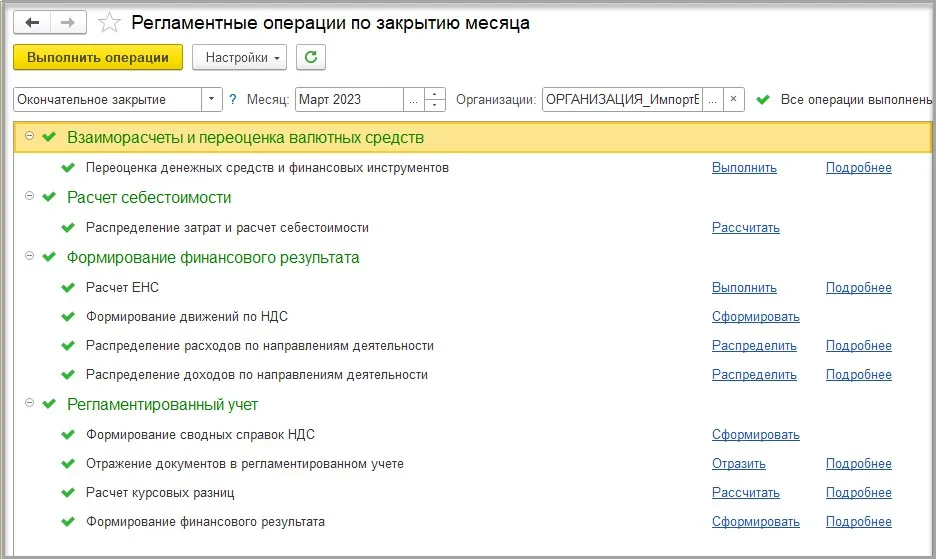

Формирование записей книги покупок осуществляется при проведении регламентной операции по закрытию месяца:

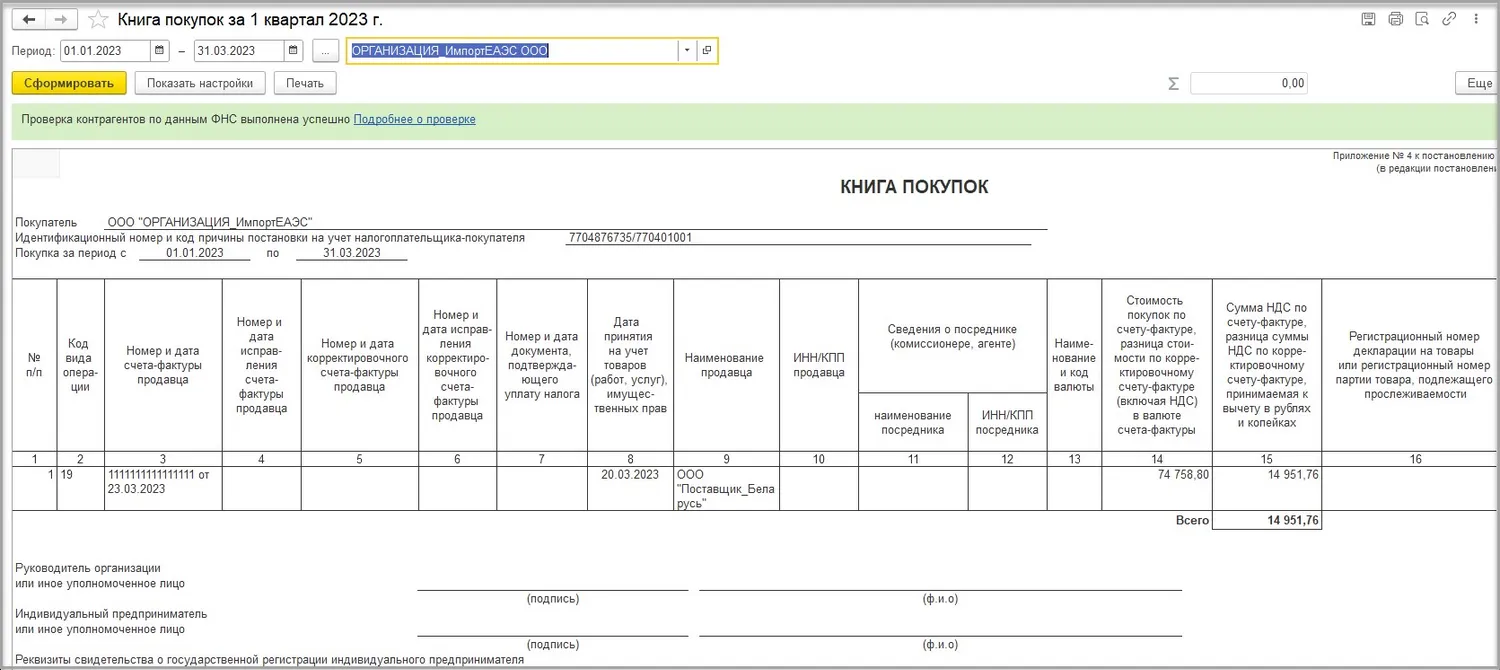

Сформируем отчет «Книга покупок» за 1 квартал 2023.

Обратим внимание, что поскольку с 01.01.2023 уплата суммы НДС осуществляется в качестве ЕНП, графа 7 книги покупок «Номер и дата документа, подтверждающего уплату налога» не заполняется:

Шаг 9 — декларация по НДС

Далее формируем декларацию по НДС за 1 квартал 2023.

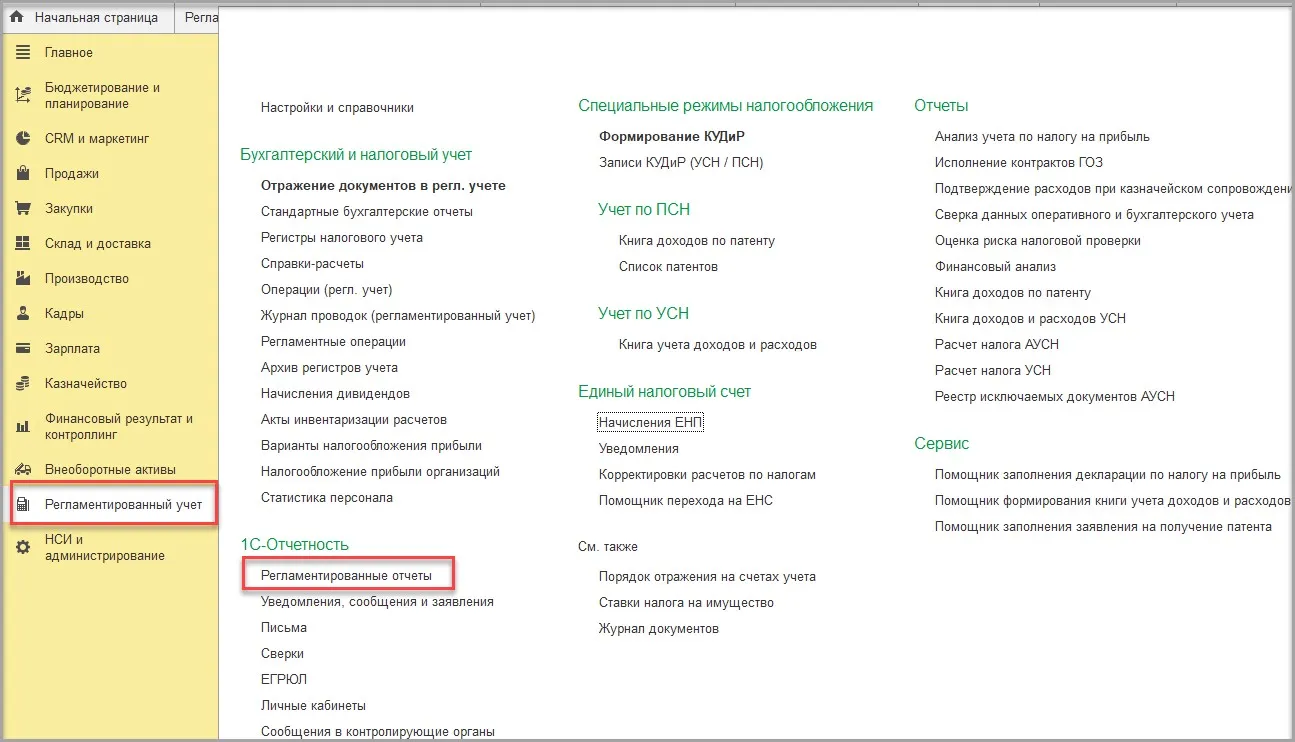

Заходим в раздел «Регламентированный учет» — «1С — Отчетность» — «Регламентированные отчеты»:

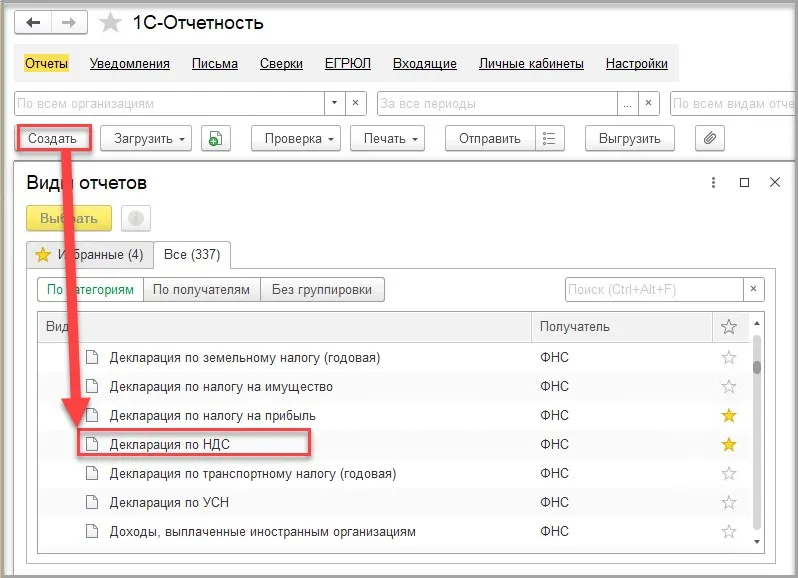

Нажимаем кнопку «Создать» и выбираем в списке вид отчета «Декларация по НДС»:

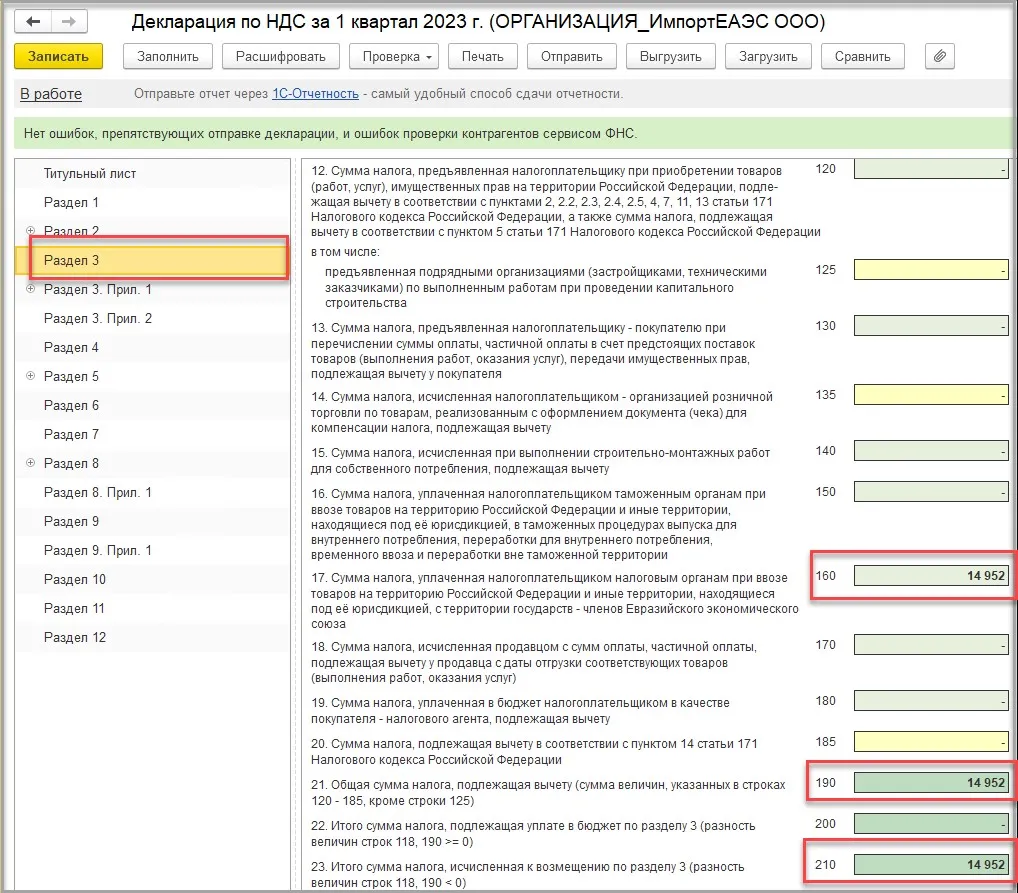

По кнопке «Заполнить» программа заполнит декларацию по НДС.

Начисленные при ввозе товаров и уплаченные в бюджет суммы НДС будут отражены по строке 160 раздела 3 налоговой декларации по НДС за 1 квартал 2023 года.

Сумма НДС, подлежащая вычету, указана в строках 190 и 210.

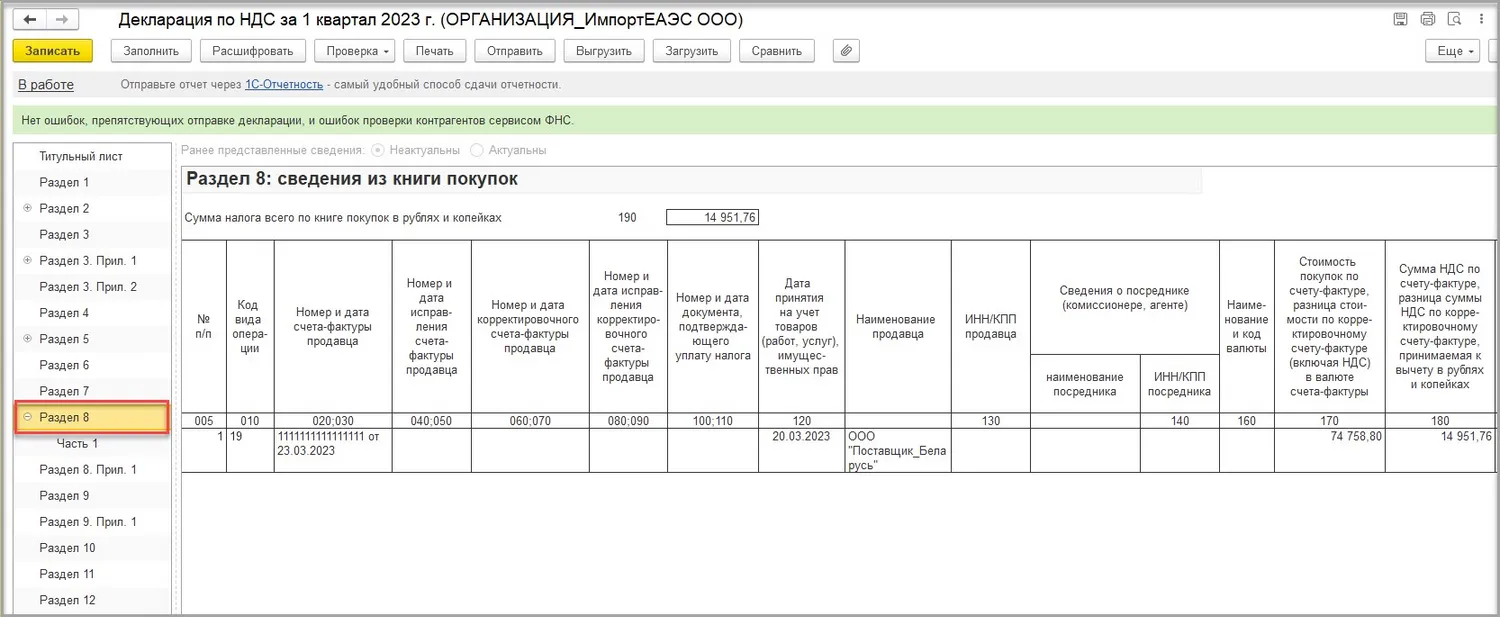

Сведения из книги покупок будут отражены в разделе 8 налоговой декларации по НДС за 1 квартал 2023 года.

Начать дискуссию