За пять лет мы в НДФЛ Гуру подготовили нашим клиентам-инвесторам четыре тысячи деклараций.

Мы сопровождаем их до окончания камеральной проверки, поэтому для нас очень важно сделать так, чтобы всем было удобно и процесс не затягивался: мы быстро проверяем все расчёты, инвестор понимает, как получилась сумма налога, а у налогового инспектора почти никогда не бывает вопросов.

Для этого мы составляем, а потом прикладываем к декларации расчетно-пояснительную записку (РПЗ) — документ в формате excel. Он не обязательный по закону, но очень облегчает всем жизнь.

Вариант РПЗ, который мы покажем в этой статье — результат нашего многолетнего опыта. Каждый налоговый сезон мы что-то добавляли, что-то улучшали или убирали. И в конечном итоге получился удобный для всех документ. Возможно, это не окончательный вариант, но мы считаем, что он уже самодостаточен.

Покажем, как выглядит наш вариант РПЗ. Мы с удовольствием вышлем вам наш файл и расскажем о вариантах сотрудничества. Форму запроса файла вы найдете в конце статьи.

Каждый раздел — на отдельной вкладке

У инвестора декларация немного сложнее, чем у людей с остальными видами доходов. К ней нужно приложить брокерский отчет, в котором не всегда удобно и понятно отображена информация, потому что каждый брокер использует свой формат отчета. Информация одинаковая, а способ подачи — разный.

Поэтому в отчетах налоговые инспекторы не всегда могут сходу разобраться, на что смотреть и все ли правильно сходится. В этом случае РПЗ спасает положение. Часто при проверке инспекторы не используют брокерский отчет, а сразу обращаются к РПЗ.

РПЗ состоит из нескольких вкладок с таблицами. Разделение идет по видам операций клиента. В исходном документе у нас есть все вкладки и варианты операций, с которых может быть доход инвестора. Но клиент, а значит и инспектор, получает только ту информацию, которая актуальна в отчётном году и нужна для подачи декларации. Поэтому в итоговом документе вкладок будет меньше.

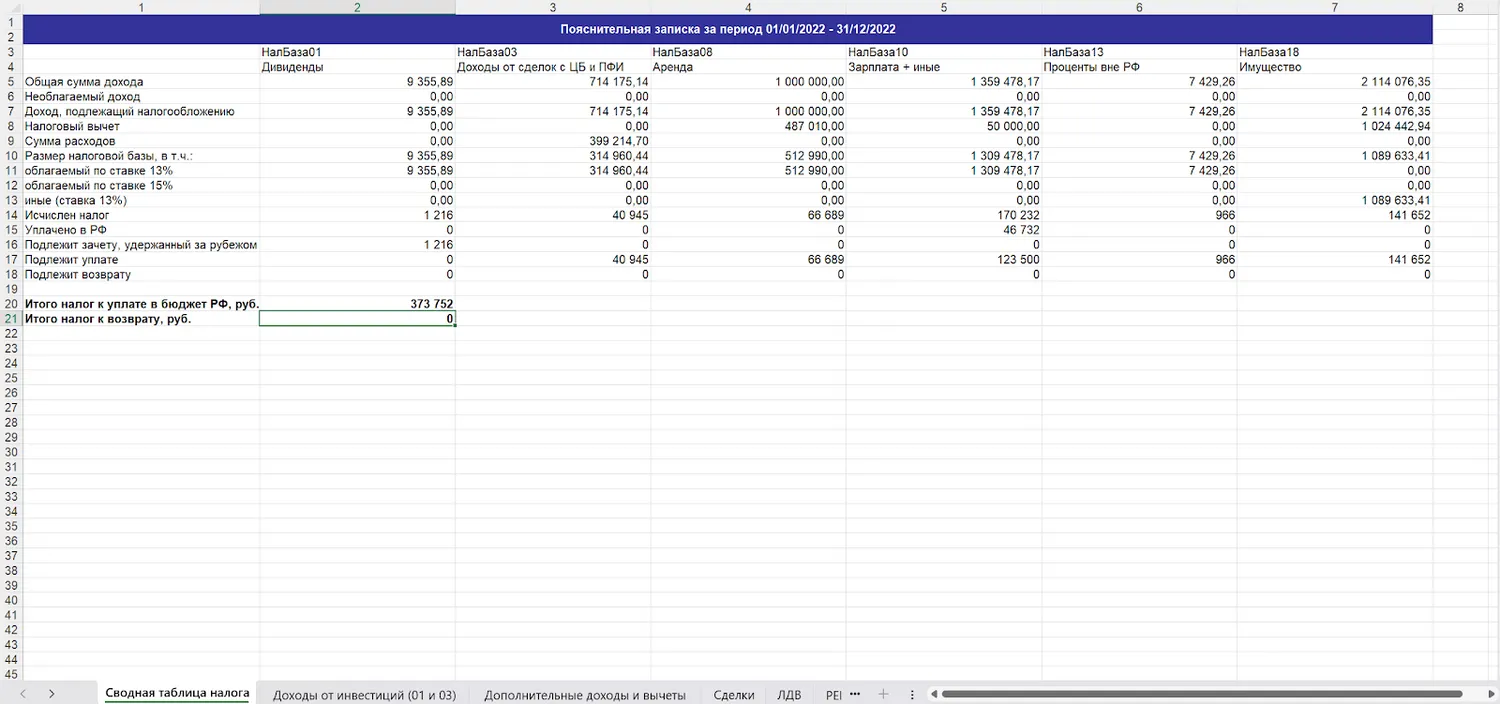

Сводная таблица

Вся важная информация с разбивкой по налоговым базам расположена на первой вкладке. Это удобно тем, что можно сразу посмотреть итоги расчётов.

На скрине отображены самые частые налоговые базы, которые нам встречаются в декларациях инвесторов. Чтобы все было прозрачно, в документе мы делим их на 25 видов дохода, а не на девять основных налоговых баз.

Самое важное, что нужно помнить: убытки по одной не уменьшают доходы по другой. Например, если есть убыток в результате операций с ценными бумагами, налог на прибыль по дивидендам заплатить всё равно придётся: это разные налоговые базы.

В столбце А отображены все самые важные параметры, на которые смотрит налоговый инспектор.

Сумма дохода — сколько денег человек всего заработал в рамках определенной налоговой базы.

Необлагаемый доход — строчка, которая даёт представление, на какую сумму человек освобождён от налога. Такой доход бывает не во всех налоговых базах, но если он есть, нужно указать.

Доход, подлежащий налогообложению — общий доход по налоговой базе за вычетом необлагаемого дохода

Дальше из получившейся суммы можно вычесть:

Налоговый вычет, который можно применить к этой налоговой базе, и сумму расходов.

Получится размер налоговой базы. До 5 миллионов рублей ставка налоговых резидентов РФ 13%, а выше — 15%.

Иные (ставка 13%) — доходы, по которым нет прогрессивной ставки налогообложения. Например, на доходы от продажи имущества.

Исчислен налог — получившаяся сумма после учёта вычетов и ставки налогообложения .

Уплачено в РФ — если налог уже уплачен полностью или частично, в эту графу нужно внести эту сумму.

Уплачено за рубежом — если со страной действует соглашение об избежании двойного налогообложения, тогда уплаченная там сумма будет зачтена частично или полностью в России. Это зависит от ставки. Если в другой стране ставка ниже, то в России нужно будет доплатить разницу. Чаще всего это касается дивидендов.

Подлежит уплате — итоговая сумма, которую человек должен заплатить.

Подлежит возврату — сумма, которую налоговые органы должны вернуть. Например, российский брокер отчитался и перевел налог, а человек задекларировал убытки у зарубежного брокера. Производится сальдирование и в результате получается возврат налога.

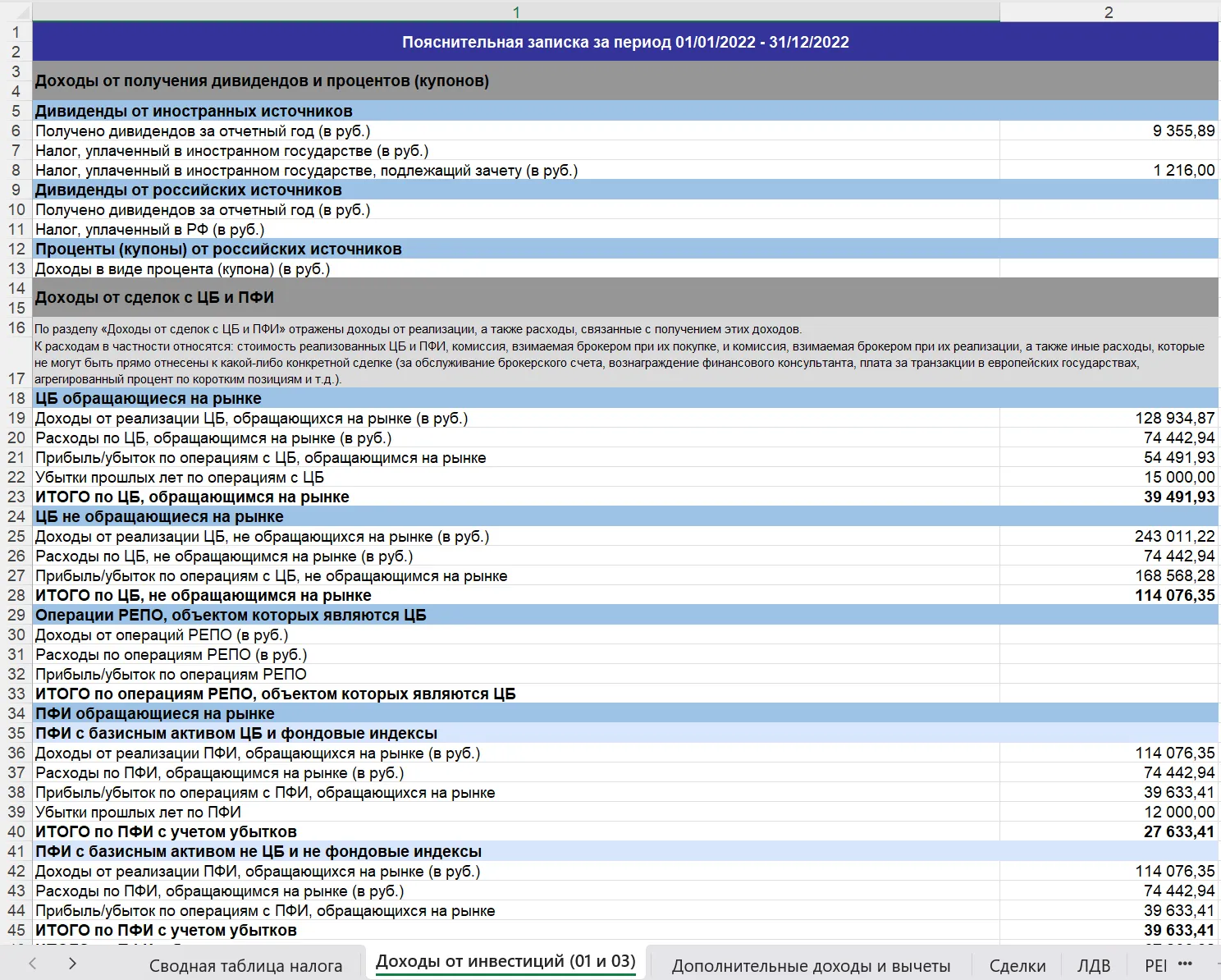

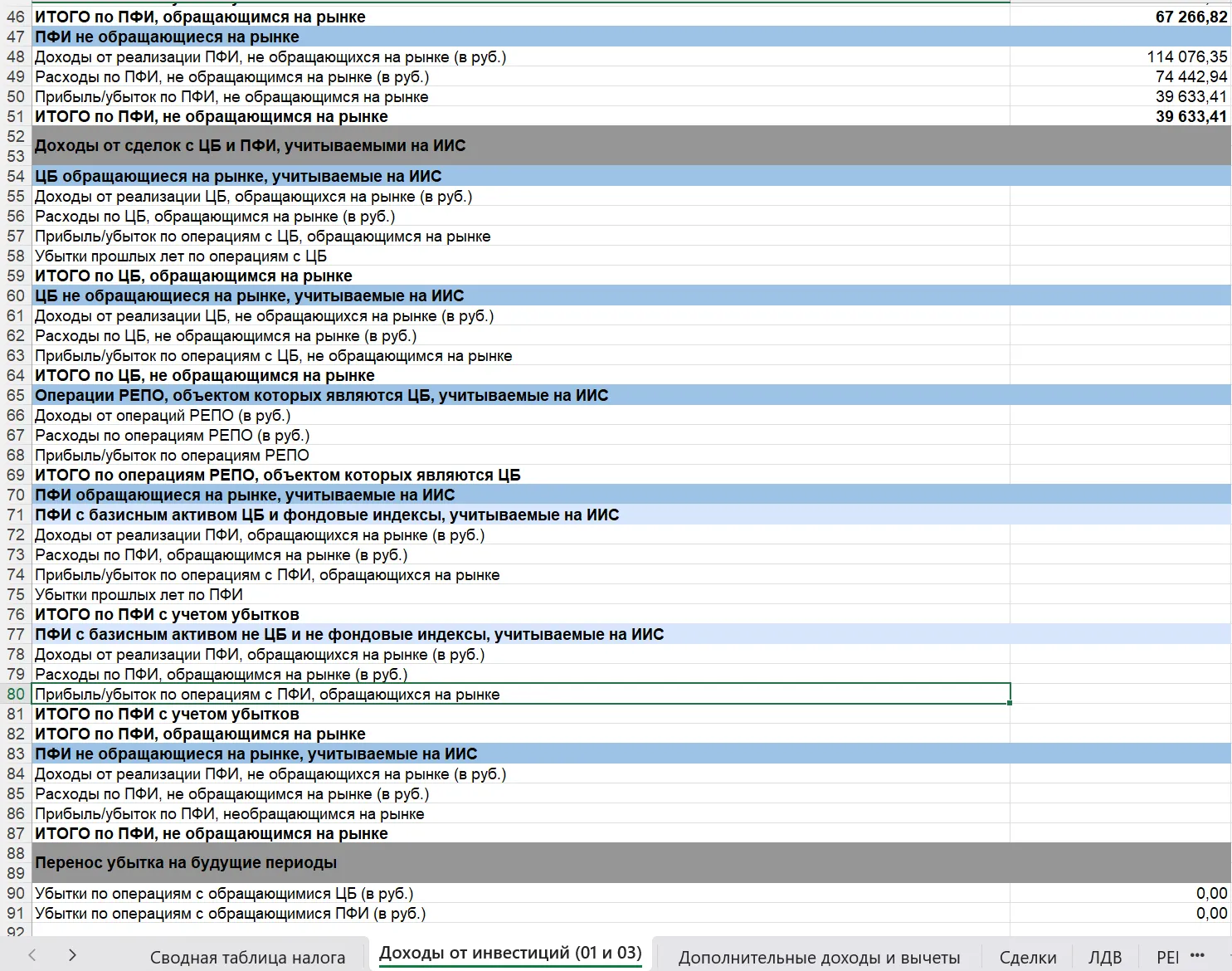

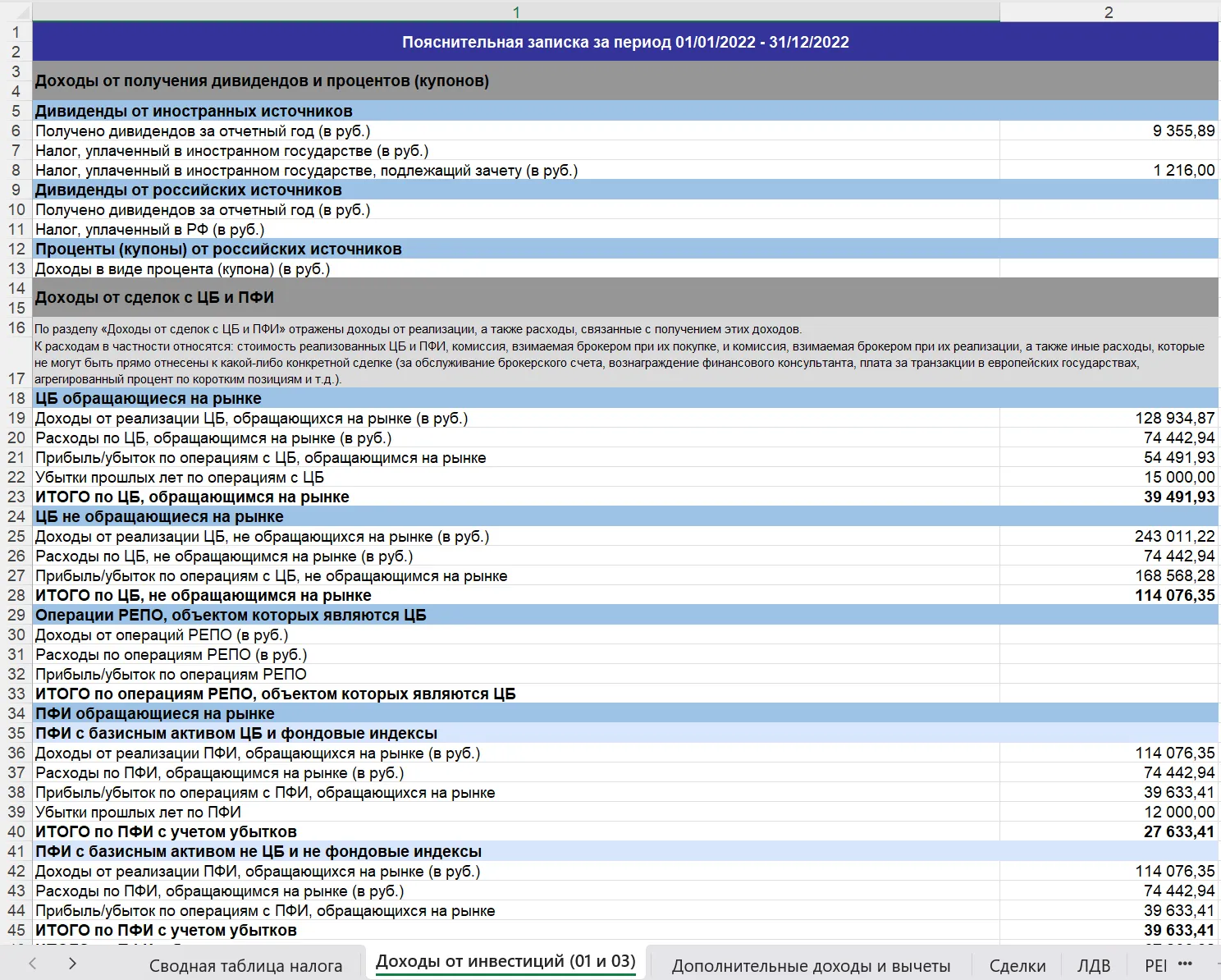

Доходы от инвестиций

На этой вкладке можно увидеть разбивку доходов по всем инструментам, которые теоретически могут быть у инвестора. Это тоже своего рода сводная таблица, только не по всем доходам, а конкретно от инвестиционной деятельности — более детальная.

В начальной версии РПЗ у нас не было этой вкладки, но мы её сделали, потому что у инспекторов появлялись дополнительные вопросы.

Например, производные финансовые инструменты и необращающиеся ценные бумаги не сальдируются между собой, но попадают в одну налоговую базу (03). Возникала нестыковка в расчетах, которую не сразу можно было обнаружить: налог, на первый взгляд, получался больше, чем должен быть. Когда мы сделали подробную разбивку в таблице, подобные вопросы потеряли свою актуальность.

Мы разделили вкладку «Доходы от инвестиций» на четыре крупных раздела, они выделены серым цветом. И в каждом разделе есть подразделы, они выделены голубым.

Доходы от получения дивидендов и процентов (купонов)

Здесь более подробно расписаны дивиденды: по источникам и с точными суммами дохода. Ещё более детально они будут отражены на специальной, посвященной им, вкладке. Нужно помнить о таком нюансе: в иностранном государстве уплаченный налог может быть выше, но к зачёту будет принято только 13% или меньше.

Купонные выплаты мы выделяем отдельно. К какому виду дохода их относить — неоднозначный законодательный момент. У большинства российских брокеров в отчётах купоны проходят по коду дохода 1011, но тогда этот доход нельзя сальдировать с убытками по ценным бумагам.

Наши налоговые консультанты в НДФЛ Гуру считают, что купонные выплаты имеют код 1530, такой же, как обращающиеся ценные бумаги. Они опираются на абзац 2 пункта 7 статьи 214.1 НК «доходы в виде процента (купона, дисконта), полученные в налоговом периоде по ценным бумагам, включаются в доходы по операциям с ценными бумагами».

Об этом также сказано в письме Минфина от 29.04.2021 № 03-04-05/33277: «Доходы по операциям с ценными бумагами учитываются по коду 1530, следовательно, доходы в виде купона также следует учитывать по коду 1530». Мы сальдируем для наших клиентов доходы по купонам с убытками по ценным бумагам, и у налоговых инспекторов вопросов не возникает.

Доходы от сделок с ценными бумагами (ЦБ) и производными финансовыми инструментами (ПФИ)

В этом разделе отображены все возможные инструменты, которыми пользуется инвестор, когда работает через брокера.

Разделение нужно для того, чтобы правильно посчитать сальдирование — учет доходов и убытков по разным инструментам.

Ценные бумаги и ПФИ бывают обращающимися и не обращающимися. Обращающиеся — те, которые можно свободно купить на бирже. Необращающиеся ценные бумаги и ПФИ ни с чем не сальдируются. То есть если по обращающейся бумаге есть доход, а по необращающейся убыток, то их нельзя сложить вместе. Налог с дохода придется заплатить полностью.

Доходы от сделок с ценными бумагами (ЦБ) и производными финансовыми инструментами (ПФИ), учитываемыми на ИИС

ИИС относится к основной налоговой базе, к нему применяются вычеты типа А и Б. Поэтому инструменты для ИИС выделяются отдельно. В остальном этот раздел полностью повторяет предыдущий.

Перенос убытка на будущие периоды возможен только для обращающихся ценных бумаг и ПФИ.

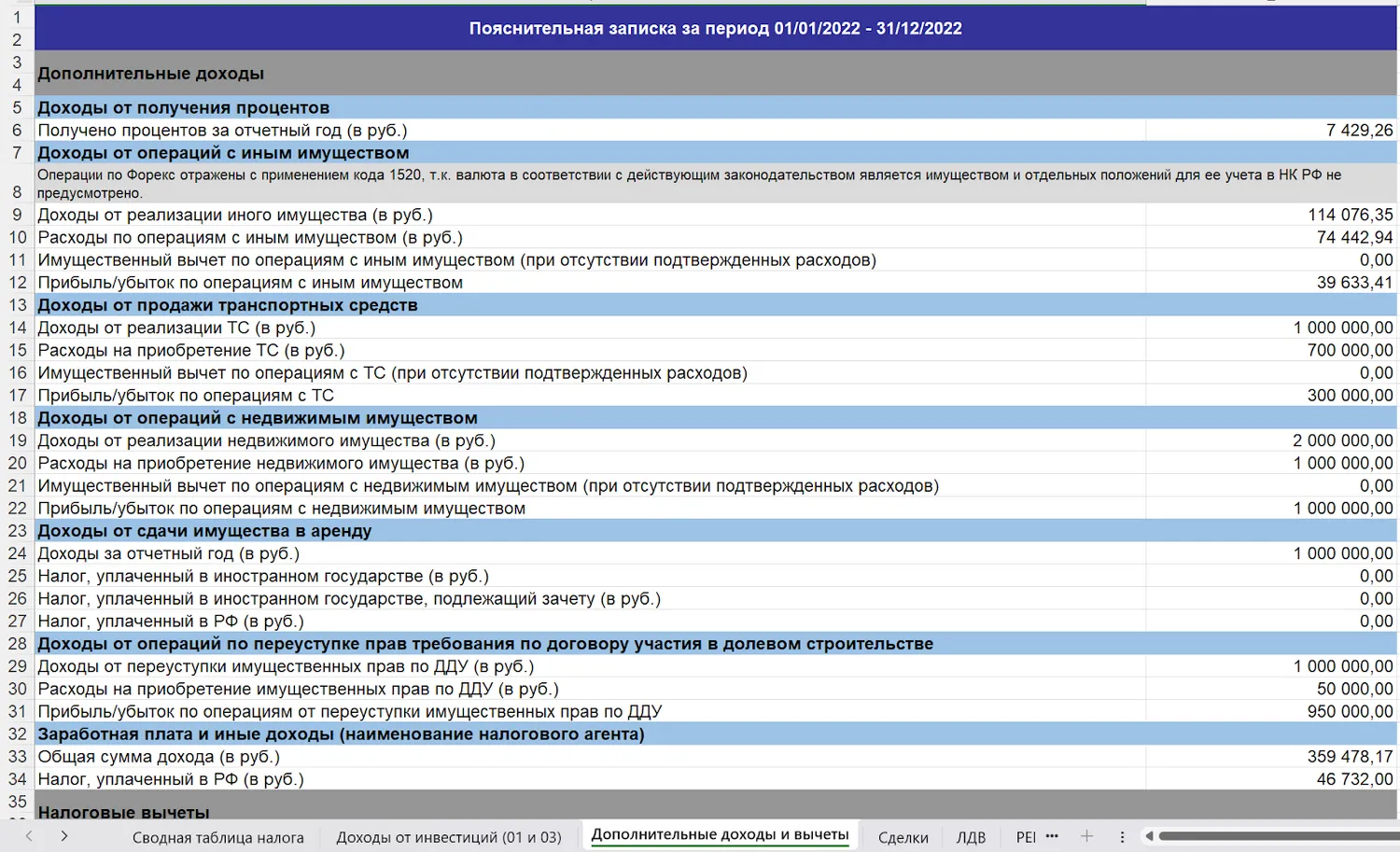

Дополнительные доходы и вычеты

Эта вкладка посвящена неинвестиционным доходам. Так же, как и предыдущую, мы поделили её на разделы и подразделы.

Все вычеты с этой вкладки можно применить к доходам, которые находятся в разделе выше. Поэтому таблицу можно использовать как шпаргалку, если нужно разобраться в вычетах.

Так как доходы неинвестиционные, в «инвестиционных вычетах» указан только вычет ИИС типа А, потому что он применяется к основной налоговой базе. Если у инвестора вычет типа Б, то он не платит налоги через три года владения бумагами. А инвестиционные вычеты «льгота на долгосрочное владение» и «перенос убытков прошлых лет» находятся на других вкладках, посвященным доходам с инвестиций.

В отдельный подраздел мы вынесли социальные вычеты, не входящие в лимит до 120 тысяч рублей. Здесь можно увидеть вычеты, которые применяются по особым правилам. Например, на обучение детей лимит 50 тысяч рублей, а в вычете за благотворительность лимит установлен в процентах от дохода.

Валюта и металлы относятся к «иному имуществу», поэтому если у инвестора был доход по валютным сделкам, это так же будет отображено на этой вкладке.

Сделки

Это одна из самых важных вкладок, которую налоговые инспекторы особенно ценят из-за удобной подачи информации. В брокерском отчете данные не всегда понятно отображены. Мы указываем подробную информацию по каждой сделке: цену покупки, цену продажи, брокерскую и биржевые комиссии.

Налоговый инспектор может не смотреть брокерский отчет и использовать данные из РПЗ. Потому что в самой декларации «расходы» показываются одной строкой, их указывают общим числом. Чтобы понять, откуда они, собственно, взялись, нужно изучать брокерский отчет.

В РПЗ на вкладке «сделки» мы детализируем каждую сделку и сразу наглядно показываем цветом, откуда конкретно появились расходы.

Все сделки разнесены по видам инструментов как на вкладке «Доходы от инвестиций». Это ещё более подробная детализация расчётов.

Валюта, металлы и товары — отдельная категория сделок, потому что расценивается как операции с имуществом. Доход попадает в основную налоговую базу, по нему можно получить вычеты.

Здесь есть некоторые сложности и спорные моменты в методологии расчетов, потому что убытки и доходы по сделкам не сальдируются друг с другом. Также в валютных сделках при расчетах можно применить методы FIFO и LIFO. Сделки на рынке Forex попадают в этот раздел.

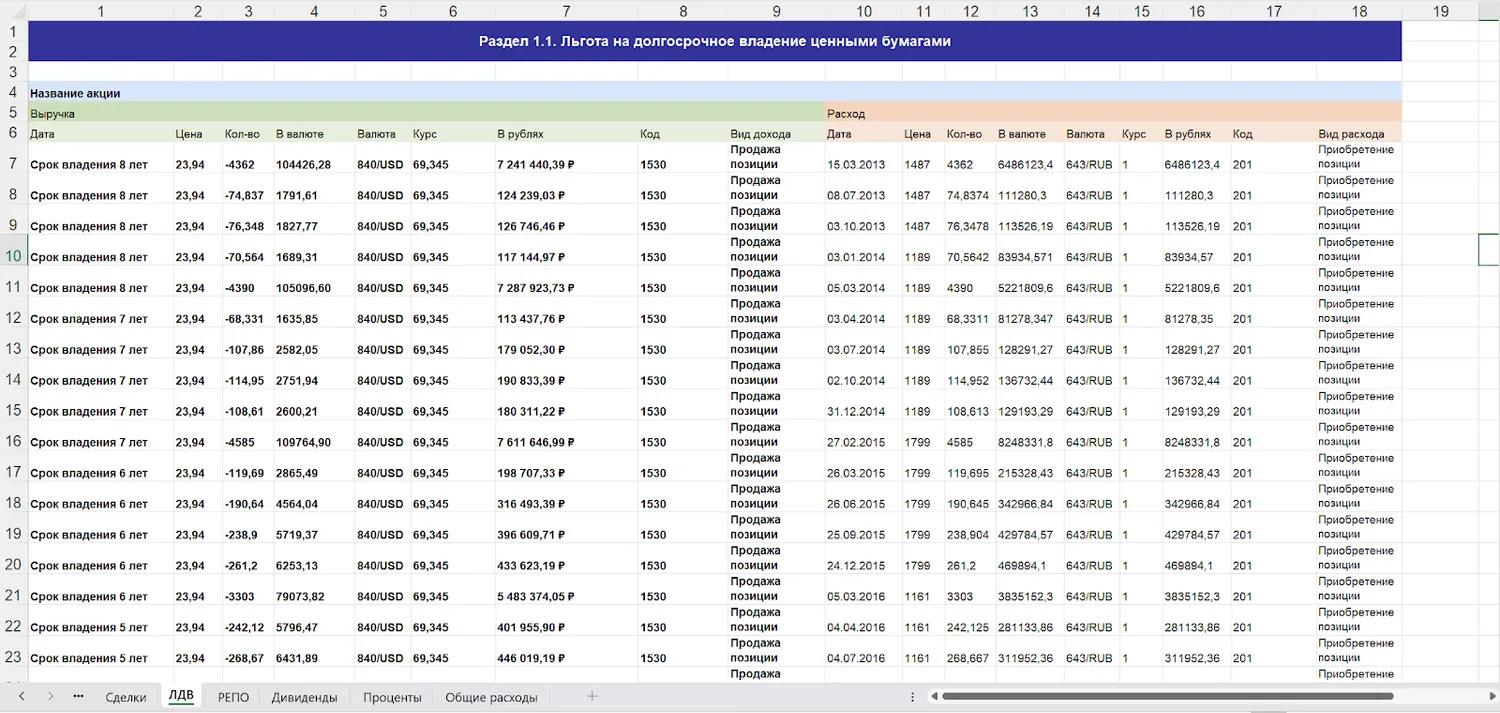

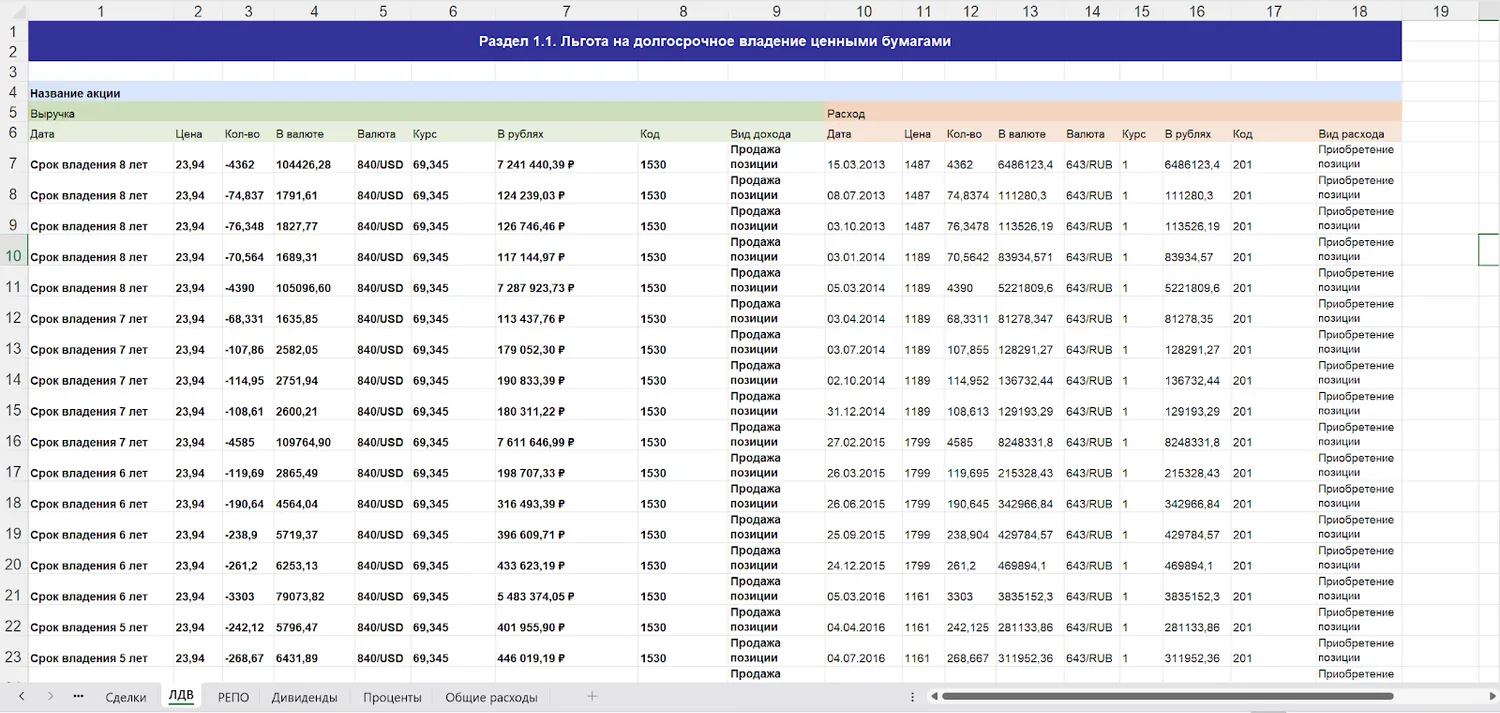

Льгота на долгосрочное владение

На этой вкладке делается подробный расчет для применения льготы на долгосрочное владение (ЛДВ).

На скрине приведен пример заполнения таблицы, когда цена покупки сразу указывается в рублях, а продажи — пересчитывается из валюты по курсу ЦБ на день совершения сделки. Так бывает, когда клиент предоставляет данные в разных форматах, но для налогов это неважно: в итоге всё равно все числа должны быть выражены в рублях.

Общую формулу для расчета ЛДВ мы показали на скрине выше. Некоторая сложность в ручных расчетах появляется, когда покупки или продажи происходили частями в разное время. Тогда нужно учитывать разный срок владения и курсы валют.

При расчетах используется метод FIFO, когда первые купленные бумаги считаются и первыми проданными. Валюта пересчитывается в рубли по курсу ЦБ на день совершения сделки, отдельно для покупки и отдельно для продажи. Рублевая разница и будет доходом. Нельзя вычислять валютный доход и переводить его в рубли по среднему курсу, текущему или на день закрытия сделки.

РЕПО

Не у всех инвесторов эта вкладка будет заполнена, такие доходы достаточно редкий случай. Но если они есть, мы их тоже расписываем отдельно и подробно по каждой сделке.

Дивиденды

На этой вкладке находится детальная информация по дивидендам. Здесь два раздела, но заполнять нужно тот, который удобно. Наш выбор зависит от того, какие данные есть от инвестора. Если он присылает отчеты от нескольких брокеров, удобнее распределить дивиденды по брокерам. Тогда налоговому инспектору при проверке будет легче найти нужного эмитента.

Если брокер один или человек присылает данные без отчета, тогда можно заполнить только раздел «дивиденды, полученные от иностранных эмитентов».

Проценты

Некоторым инвесторам брокеры начисляют проценты за остаток средств на счете, как на банковском депозите. Такой доход тоже надо задекларировать, и мы выделили для детализации отдельную вкладку.

Общие расходы

Некоторые расходы инвестора могут уменьшить налог, поэтому их нужно указывать. Это все расходы на инвестиционную деятельность, которые инвестор может дополнительно внести в декларацию. Например, брокерская и биржевая комиссия, платная консультация брокера по портфелю или выплаты управляющему при доверительном управлении

Составлять расчетно-пояснительную записку для инвестора вручную — долго и сложно. Мы в НДФЛ Гуру делаем РПЗ автоматически при помощи нашего сервиса на основании отчетов брокеров. В итоговой версии документа есть только те сведения, которые фигурируют в декларации, а ненужные разделы не пустуют, а отсутствуют.

При личном общении около тридцати налоговых инспекторов сказали нам «спасибо» за наглядность и удобную структуру представления информации. Вы можете использовать наши наработки и структуру в своей работе или пользоваться нашим сервисом для помощи своим клиентам.

Для бухгалтеров и налоговых консультантов в НДФЛ Гуру особые условия сотрудничества. Партнерство с нами позволит вам как бухгалтеру или налоговому агенту ускорить выполнение и увеличить количество заказов от клиентов, получить корректные и качественные документы для ФНС.

Начать дискуссию