Видео вебинара

Добрый день, коллеги! Меня зовут Жирова Марина, я являюсь:

Адвокатом и старшим партнером адвокатского бюро «Яблоков и партнеры» — это город Самара.

Аттестованным налоговым консультантом.

Кандидатом юридических наук.

Доцентом юридического факультета, преподаю уже более 13 лет.

Мой практический опыт в сфере налогового консалтинга и сопровождения бизнеса составляет более 16 лет.

В этом году я также возглавила бюро по защите прав предпринимателей Самарского отделения Опоры России.

Мы сегодня разбираем 7, так называемых, модных налоговых схем. Часть из этих схем на рынке дольше, чем, наверное, я в принципе занимаюсь налогообложением, то есть, дольше 16 лет, как, например, бумажный НДС. Часть из этих схем являются более новыми, и мы их сегодня с вами разберем.

Мы добавили конспекты вебинаров в подписку Клерк.Премиум!

Подключайтесь и читайте 10 подробных конспектов с тестами для закрепления новых знаний каждый месяц!

Что еще получите в подписке:

42+ онлайн-курса;

600+ ежедневных вебинаров и записей;

Закрытые онлайн-практикумы с экспертами;

Справочно-правовую систему;

Журнал «Разборы законов» с мини-курсами и чек-листами;

Премиум статус и отключение рекламы.

Месяц подписки стоит всего 1 100 рублей!

А еще выгоднее брать тариф с консультациями. За время подписки вы сможете задать неограниченное количество вопросов экспертам. Сейчас действует скидка 50% на месячную подписку Клерк.Премиум + Консультации. Цена подписки со скидкой — 2 499 рублей!

Переезд в льготный регион

Первая схема, которую мы разберем — это переезд в льготный регион.

Я думаю, что сейчас ни для кого не секрет, что во многих субъектах Российской Федерации установлены льготные ставки налогообложения. В Мурманске, в Мордовии, в Санкт-Петербурге, например, не все знают, что есть 7% льготная ставка, в Ленинградской области, имеется льготная ставка, в Калмыкии, в Крыму и в ряде других регионов.

Подчеркиваю, что есть ряд регионов, в которых по общепринятому мнению налоговых консультантов, лучше не появляться, поскольку именно в них возникает наибольшее количество налоговых споров.

Я обязательно освещу какие это могут быть регионы. Например, это Мурманск, туда не советую переезжать, потому что в Мурманске очень плохо написан местный закон, которым предусмотрена эта льготная ставка и он вызывает большое количество недопониманий и споров. Поэтому в Мурманск мы переезжать не рекомендуем.

Аналогичным образом в Калининград. Калининградская налоговая по этому поводу довольно-таки лютует. И если вы рассматриваете какие-то регионы, то я не советую Мурманск, не очень совету Калининград.

Чем характеризуется льготное использование этой схемы

Дело в том, что согласно налоговому кодексу, регион имеет право устанавливать льготную ставку и для того, чтобы эту льготную ставку применить необходимо соблюсти условия.

Основное условие:

Для индивидуального предпринимателя должно быть место регистрации в этом конкретном субъекте.

Для юридического лица должно быть место нахождения, так называемый юридический адрес, в субъекте.

При этом обязательно, я подчеркиваю, обязательно необходимо читать местный закон, потому что местные законы могут вводить дополнительные условия, какие-то конкретные ОКВЭДы, которые подпадают под льготную ставку и иные требования.

В принципе, по большей части вот этих субъектов, отсутствуют требования о том, что деятельность должна вестись именно в этом регионе.

То есть, представим себе ИП Иванов, который зарегистрировался, например, в Мурманске, при этом ведет свою деятельность в Москве. То есть, в Москве у него мебельный магазин. Имеет ли он право применять ставку льготного субъекта, например, Калмыкия?

Да, имеет. Главное, чтобы он имел место жительства именно в этом льготном регионе.

Обращаю ваше внимание на то, что очень многие налогоплательщики используют эту схему неправильно и подвергают себя главному риску.

В чем состоит главный риск?

Как мы знаем, что все до начисления у нас в основном осуществляется в рамках выездных налоговых проверок, и все-таки выездная проверка в рамках в отношении ИП либо в отношении ООО, у которого не очень большой оборот, скажем так, меньше, например, 3 млн. в год, спровоцировать выездную проверку довольно-таки сложно, особенно если это упрощенцы. Как правило, выезд в таких случаях можно спровоцировать с использованием бумажного НДС, в остальных случаях маловероятно.

Что делают налогоплательщики, которые допускают большую ошибку?

Они в конце года, например, в декабре, перерегистрируется в льготный регион. Таким образом, подлежат пересчету все авансовые налоги по упрощенной системе, уплаченной за предыдущий год и у них получается налог к возмещению.

Как мы знаем, налог возмещения вызывает у нас всегда углубленную камеральную проверку. В рамках такой углубленной камеральной проверки налоговый орган может, установить, что переезд в льготный регион в конце года являлся фиктивным и преследовал за собой единственную цель, а именно, экономия на налогообложении. Никакой деловой цели при этом не было.

Давайте немножечко откатим назад. У нас в принципе нет черных и белых схем, если только мы не говорим о бумажном НДС.

Бумажный НДС — это всегда черная схема.

А все схемы могут быть либо белыми, либо черными, либо серыми, в зависимости от того, как именно эти схемы реализуются, как они исполняются на практике. Поэтому о каждой схеме я буду говорить, насколько много судебной практики в пользу налогоплательщика или в пользу налоговой.

На самом деле, практики мизерное количество, ее практически нет. Это решение, которое вы увидите ниже, оно одно из немногих.

Я оговорку сделаю, что это пока потому, что льготные ставки существуют не так давно, но пока, на данный момент, эти схемы являются относительно безопасными с учетом отсутствующего количества судебной практики.

Итак, посмотрим на это постановление.

Там предприниматель зарегистрировал ИП на УСН доходы в 2015 году в Йошкар-Оле. Там никакой льготной ставки не было. После этого, когда в Крыму появилась льготная ставка, в сентябре 2015 года, он перерегистрировался в Крыму и стал применять ставку дохода 4%, вместо классических 6%. В 2019 году, когда появилась льгота в Удмуртской республике, он перерегистрировался туда и получил ставку 1%.

В этом деле налоговая смогла доказать, что фактически ИП все это время вел деятельность в республике Марий Эл, где должна применяться стандартная ставка. И единственная причина смены места регистрации – была только экономия на налогах. Никакой другой цели он не преследовал.

Что проверяют или могут проверить налоговики, когда мы реализуем схему «Переезд в льготный регион»

Давайте мы с вами посмотрим, что же проверяют или могут проверить налоговики, когда мы реализуем эту схему.

Соответственно, когда мы говорим, что они проверяют, мы понимаем, что именно на эти аспекты мы должны обратить внимание, когда эта схема реализуется на практике. То есть, если налогоплательщиком принято решение, что он будет регистрироваться в льготном регионе, мы должны сделать так, чтобы у него были все следы наличия места жительства в этом регионе. То есть, что он конкретно в этом регионе бывает, он может жить, например, на два региона, но он должен иметь возможность доказать, что в льготном регионе он тоже проживал.

Что проверяют налоговики, давайте посмотрим:

1) Они могут проверить авиабилеты самого ИП и членов его семьи в период переезда. Если мы ведем речь об ООО, соответственно, авиабилеты директора, и других сотрудников.

2) Они могут проверить, кто получает корреспонденцию ИП в льготном регионе. Какая есть большая ошибка, когда ИП перенаправляет корреспонденцию, то есть у нас есть такой сервис почты России, платный, когда корреспонденцию перенаправляют на фактический адрес. То есть, например, зарегистрировались в льготной Калмыкии, а перенаправляем себе в Москву, на свой адрес офиса. Сразу понятно, что почем и кто, где живет, что называется.

3) Далее – это наличие собственного, либо арендованного жилья в льготном регионе. ФНС постоянно в разных форумах говорит о том, что это жилье должно быть в собственности. Разумеется, это нигде не написано, мы нигде с вами не найдем в налоговом кодексе или в каком-то другом документе указание на то, что жилье должно быть в собственности. Но это настоятельная рекомендация ФНС и налоговики проверят факт проживания в нем.

Что значит факт проживания. В ходе проверок проживания в льготном регионе они обязательно допрашивают арендодателя, если жилье находится в аренде. В том деле, которое я вам привела, арендодатель давал показания о том, что он в глаза не видел эту «ИПшницу», она туда не приезжала, и только один раз, при заключении договора он ее увидел. Поэтому арендодатель должен дать показания о том, что вот этот человек живет, я вижу его раз в месяц, когда забираю денежные средства и так далее.

4) Если мы говорим об арендуемом офисе, то есть, например, это ООО или ИП, который также имеет там офис, то это должно быть присутствие по месту регистрации офиса. Должна быть вывеска, должно быть наличие рабочего места, и это должны быть показания, арендодателя, который говорит, что этого «ИПшника» или директора этой фирмы регулярно видит.

5) Кроме того, налоговики могут проверить места отгрузки и погрузки, указанные в первичных документах. Если у нас во всех первичных документах места отгрузки и погрузки никак не связаны с регионом, якобы места жительства, то выводы понятны.

В этом плане, гораздо легче онлайн бизнесу, то есть всяким онлайн школам и так далее, у которых все услуги оказываются исключительно через всемирную сеть, у них нет никакого места погрузки и отгрузки.

6) Кроме того, вот на это обратите особое внимание, по IP адресу обязательно будет пробито, откуда отправляются документы по ЭДО, откуда происходит вход в банк клиент, сдача налоговой отчетности. Здесь я могу только сказать волшебное слово, которое называется – VPN. Это волшебное слово обычно помогает при подаче отчетности и так далее, для того, чтобы IP адрес не был IP адресом региона, который является не льготным.

7) Кроме того, ФНС в льготном регионе могут вызвать и налогоплательщика. Он такие вызовы не может игнорировать и должен являться, должен общаться с налоговой по месту своего декларируемого жительства.

8) Кроме того, как еще у нас подтверждается реальность регистрации.

Регистрация – это мы говорим про место жительства.

Должно подтверждаться местом получения корреспонденции, наведываться в свое жилое помещение, иметь либо аренду, либо жилье. Арендодатель должен знать лично, должна быть вывеска, если это офис и контрагенты должны подтвердить, в случае запроса, что взаимодействовали с данным ИП в регионе регистрации.

Понятно, что, опять же, онлайн бизнесу здесь гораздо легче. У него в принципе нет личного взаимодействия, например, какой-нибудь онлайн школы. Но если это не онлайн бизнес, то должны быть встречи в регионе регистрации, заключение договоров и тому подобные мероприятия.

9) Дополнительно у нас могут проверить сведения на сайте, в соцсетях и других доступных публикациях. Они должны соответствовать регистрации. То есть, если ИП декларирут, что он в Удмуртии, соответственно место его бизнеса не должно быть на всех сайтах указано, как Москва, мы должны привязываться к региону.

10) Дополнительно, что может очень сильно помочь – несколько штрафов ГИБДД на территории льготного региона, чеки по обращению за медицинской помощью, заказ еды, например, Яндекс еда, доставка различных товаров СберМаркет и так далее, по тому адресу, по которому декларируется проживание.

11) Кроме того, в местном отделении банка должен быть открыт расчетный счет. Опять же, я подчеркиваю, мы нигде с вами не найдем, ни в каком письме ФНС или в налоговом кодексе указаний, что вы должны открыть расчетный счет в местном отделении банка. Мы лишь с вами говорим о конкретно вот этой схеме и как доказывать реальность и деловую цель проживания в конкретном регионе.

ВОПРОС ОТ СЛУШАТЕЛЯ

— Посредники на авито предлагают перерегистрацию ИП в льготные регионы через покупку недвижимости 8 квадратных метров. Влияет ли покупка недвижимости как-то на правомерность применения пониженной ставки?

— Спасибо большое за ваш вопрос. Согласно практике налоговой, да, наличие собственного жилья, безусловно, является большим и значительным бонусом при проведении налоговой проверки. В то же время, на мой взгляд, 8 квадратных метров, по сегодняшним меркам – это смешно. Когда у вас оборот, условно, 100 млн. ₽ и вы декларируете, что проживаете в 8 квадратных метрах, еще с пятью таджиками. На мой взгляд, лучше иметь в аренде хорошее жилье, например, двухкомнатную квартиру в аренде, по сути, по деньгам получится тоже самое, чем 8 квадратных метров и доказывать, что вы проживаете совместно с пятью таджиками и вы на самом деле там жили со всей своей семьей, 2 детьми, женой или мужем и так далее. Поэтому здесь, когда мы конструируем деловую цель, всегда должны исходить из целесообразности, из того, насколько эта схема реально выглядит в глазах налоговиков и других участников делового оборота.

Резюмируем

Давайте я резюмирую, прежде чем перейдем к простому товариществу. Я сейчас дам краткое резюме, оно заключается в следующем, что схема с льготным регионом она рабочая, но при этом она предполагает наличие определенных действий, которые нужно совершить.

Недостаточно просто купить фиктивную регистрацию и ждать того, что все будет прекрасно. Необходимо провести ряд мероприятий, доказывающих наличие действительного места жительства или действительного местонахождения юридического лица в льготном регионе.

Мини-тест № 1

В утверждениях ниже — одно неверное. Найдите его.

Что проверяют или могут проверить налоговики, когда мы реализуем схему «Переезд в льготный регион»

*Правильные ответы смотрите в конце статьи.

Простое товарищество

Обращаю ваше внимание, что схема с простым товариществом находится на особом контроле у налоговиков.

Как минимум на 2023 год среди приоритетных схем была схема с простым товариществом. Поэтому, когда мы ее разбираем, я могу сказать, что судебная практика по простому товариществу, в основном отрицательная, то есть в основном не в пользу налогоплательщика.

Простое товарищество не является панацеей во многих случаях. Особенно оно опасно, я подчеркиваю, эту схему многие использовали как схему без НДСной покупки недвижимого имущества, сейчас расскажу, как это делалось. Я настоятельно не рекомендую приобретать и продавать недвижимое имущество через схему простого товарищества, потому что как раз вот в этом аспекте, данная схема находится на особом контроле у налоговых органов.

Что такое простое товарищество

Я напоминаю, что простое товарищество по действующему законодательству не является юридическим лицом, это договор, который регулируется Гражданским кодексом Российской Федерации, а также есть специальное ПБУ 20/03, которое говорит о том, каким образом нужно вести бухгалтерский учет в простом товариществе.

Иное название простого товарищества – это договор о совместной деятельности.

Простое товарищество представляет собой объединение нескольких предпринимателей, при этом, предпринимателями могут быть только ИП и юридические лица.

Допустимые схемы налогообложения участников простого товарищества только две:

1. Общая система налогообложения;

2. Упрощенка (доходы минус расходы).

Я подчеркиваю, что войти в простое товарищество, со схемой налогообложения доходы 6% нельзя. Если вдруг товарищ это сделает, он слетит с 6% упрощенки. Это не допускается.

Случай из практики

Я расскажу из своей практики. Ко мне не так давно обратились доверители, в этом году, которые попросили проверить совершенно другой аспект. Они обратились на предмет проверки их с точки зрения дробленки нескольких юрлиц, насколько связи этих юрлиц доступны для анализа со стороны налогового органа. И в ходе своего анализа, я обнаружила, что при участии в торгах они заключают, так называемое соглашение о консорциуме. И это, оказывается, требования многих участников закупок, таких как Сбербанк и так далее.

Когда выдвигаются требования, например, о наличии какого-то количества сотрудников или какого-то количества материальных ресурсов, а конкретный заявитель на торгах этим количеством не обладает, тогда для того, чтобы подтвердить наличие у него возможности исполнить контракт, привлекают других. Делают соглашение консорциумами, доказывая таким образом, что они смогут этот контракт исполнить. И у меня, я вам честно скажу, у меня зашевелились волосы дыбом на голове, потому что когда я увидела это соглашение, я четко поняла, что это однозначное простое товарищество, хоть горшком его назови – от этого оно простым товариществом быть не перестает. И в момент, когда его заключили, они, по сути, слетели на ОСНО. И вот это, конечно, стало очень серьезным аргументом в пользу того, чтобы пересмотреть эти схемы с консорциум.

Я кстати, всех тоже призываю, кто когда-либо сталкивался с подобным, очень внимательно к этому относитесь.

Какие еще характеристики простого товарищества имеются

1) Участниками товарищества не может быть просто гражданин, если мы говорим об извлечении прибыли – это обязательно ИП или юр. лицо. Для совместной деятельности товарищи вносят вклады, вклады могут быть как имущественные, то есть, деньги, оборудование, недвижимость, так и неимущественные, например, деловая репутация, ноу хау и так далее.

2) Бухучет совместной деятельности ведет обязательно кто-то из товарищей, то есть, назначается специальный товарищ, который ведет бухучет.

Он же составляет по операциям простого товарищества отдельный баланс. И особенность этого баланса в том, что он не сдается в налоговую, так как простое товарищество не юридическое лицо.

Обращаю внимание! Простое товарищество не является налогоплательщиком, так как это не юридическое лицо.

3) Налоги платят сами товарищи от результатов совместной деятельности.

4) Объединение создается путем заключения договора, он не подлежит ни нотариальному удостоверению, ни регистрации. Он просто заключается в простой письменной формой.

И я обращаю ваше внимание, что все результаты деятельности простого товарищества, вся совместная деятельность облагается по общей системе налогообложения (ОСНО).

Я думаю, что когда вы это слышите, главный вопрос:

— «А какие же тогда преимущества налоговой? Почему мы говорим о налоговой оптимизации, применительно к простому товариществу?»

Давайте разберем, какие есть преимущества участия в простом товариществе.

1) Возможность для спецрежимников работать с НДС.

Я понимаю, что опять же, сейчас скажут:

— «Все наоборот с НДС уходят на спецрежим, там дробление, а здесь наоборот.»

Но действительно, в жизни бывают такие ситуации, когда обществу какому-нибудь, юридическому лицу или ИП важно взять клиента с НДС, но этот клиент отказывается работать, потому что нет входящего НДС.

Простое товарищество – это один из вариантов для того, чтобы не потерять клиента и конкретную какую-то сделку провести именно с НДС.

2) Расширенный перечень расходов, уменьшающих налоговую базу.

Если вы понимаете, что в текущем календарном периоде вы, например, упрощенцы, и у вас большой перечень расходов, который в упрощенке (нельзя списать на расходы, например, представительский маркетинговый ряд трат, безнадежная дебиторка от брака, потери и так далее), нельзя отнести на расходы, уменьшающие налоговую базу. Однако в ОСНО все это подлежит уменьшению. Поэтому здесь можно таким образом оптимизировать расходы, если они у вас в текущем периоде значительные.

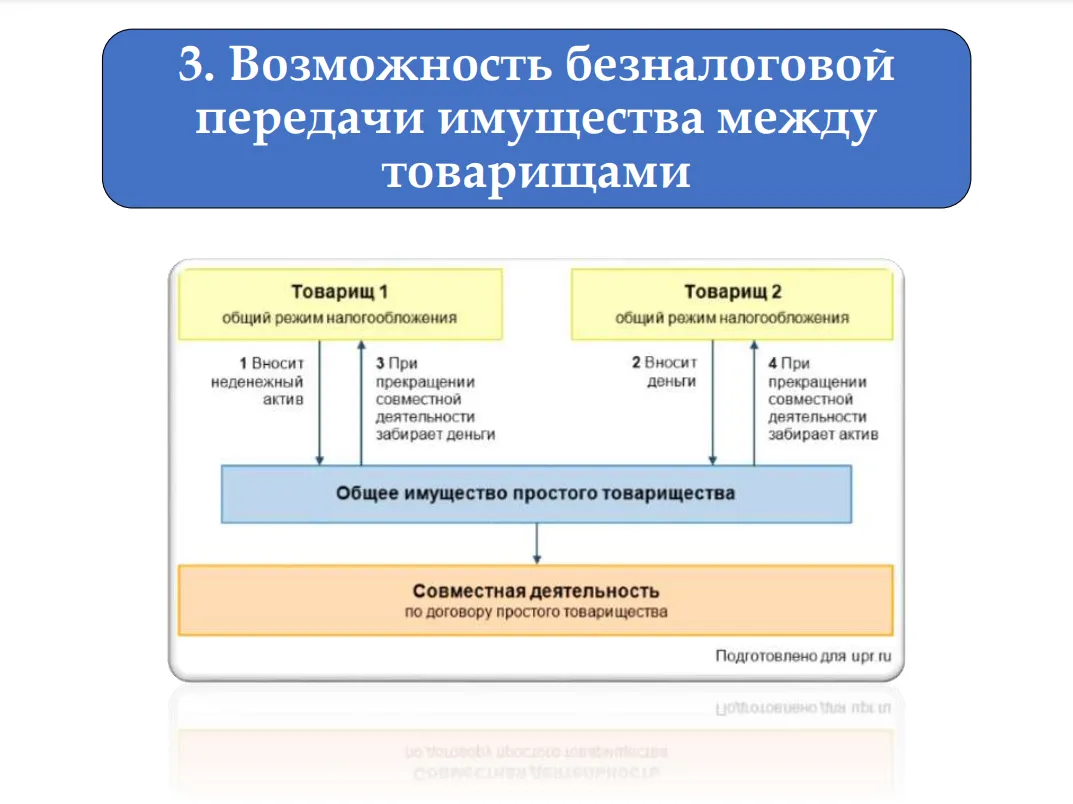

3) Возможность безналоговой передачи имущества между товарищами.

Как раз о чем мы с вами говорили, об этой опасной схеме. Мы сейчас обязательно ее проговорим и я скажу, когда ее можно-таки использовать.

Эта схема заключается в том, что один товарищ вносит деньги, например 10 000 000 ₽, а другой товарищ вносит неденежный актив, например, офис.

И они какую-то совместную деятельность, например, что они будут ремонтировать этот офис для совместного ремонта или для совместной сдачи в аренду.

Обращаю ваше внимание! Оценка вкладов производится самостоятельно товарищами, то есть не нужно привлекать независимого оценщика, сами оценили, внесли равный вклад – 50 на 50.

Через какое-то время, например, через 3 месяца, простое товарищество прекратилось и стороны забирают вклады. При этом, по закону, сторона не должна и не обязана забирать именно тот вклад, который она внесла. Сторона может забрать другой вклад, например, вклад другого участника. И получается, что как по этой схеме, товарищ, который внес офис, забирает деньги, а товарищ, который внес деньги, забирает офис.

По Налоговому кодексу – это не реализация. Соответственно, нет обложений НДС.

И таким образом, очень многие у нас осуществляли сделки по купле-продаже недвижимого имущества.

Налоговый орган у нас не дураки сидят, они эту схему довольно быстро раскусили.

Каким образом она им доступна?

Естественно, она доступна через данный росреестр. Я напоминаю, что росреестр 2 раза в год обязательно подает сведения в налоговый орган, первый раз в начале календарного года, a второй раз, непосредственно, после сделки о переходе прав собственности на недвижимое имущество.

Таким образом, налоговый орган узнает о состоявшейся передаче и, если товарищество создано исключительно для этого, то доначисления налогов будет 100%.

Когда эту схему можно использовать?

Когда речь идет о оборудовании, например, которое не подлежит регистрации. В этом случае, почему бы и не использовать, если это логичная нормальная схема, имеющая деловую цель помимо купли-продажи оборудования.

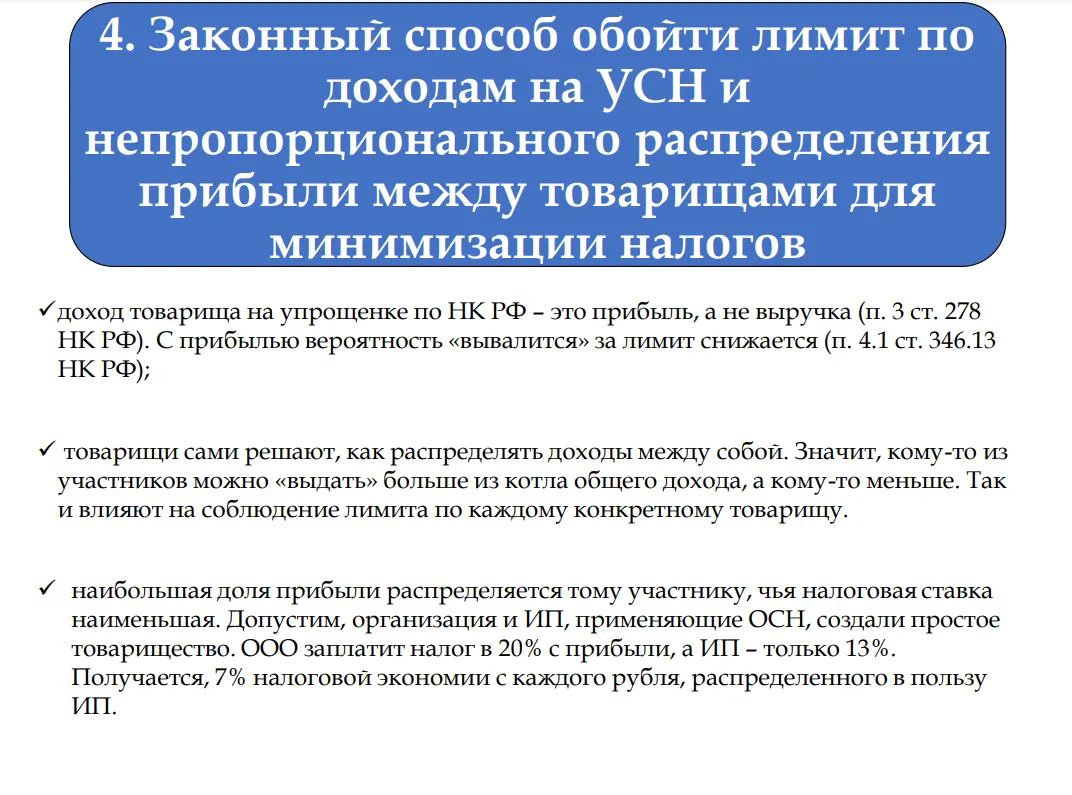

4) Следующая важная модель оптимизации – это как законно избежать превышения лимитов по УСН и как можно не пропорционально распределить прибыль между товарищами.

Обращаю ваше внимание, что доход товарища на упрощенке, согласно налоговому кодексу, это прибыль, а не выручка (п. 3 ст. 278 НК). А прибыль у нас всегда меньше, чем выручка, мы знаем об этом. Соответственно, с прибылью вероятность вывалиться за лимит у нас значительно снижается (п. 4.1 ст. 346.13 НК). Я напоминаю, что лимит на следующий год у нас составляет 200 млн. для обычной ставки, 250 млн. лимит на следующий год по упрощенке.

Таким образом можно регулировать этот лимит и не выпасть.

Товарищи сами решают, как распределять доходы между собой.

Кому-то из участников можно выдать из котла общего дохода больше, а кому-то меньше. Опять же, таким образом мы можем регулировать лимит между участниками, одному выдали больше, другому выдали меньше. Несмотря на то, что, например, вклады у них равные.

Кроме того, например, мы можем распределять прибыль таким образом, чтобы больше досталось тому участнику, у которого ставка меньше. Например, у нас входит ИП и ООО, оба на общей системе. У ООО налог на прибыль 20%, у ИП 13%, получается 7% в экономии с каждого рубля, распределенного в пользу ИП.

Лимит по стоимости основных средств

Если мы вносим основные средства в общее имущество простого товарищества, мы также можем регулировать лимит.

Он у нас не такой уж большой. Лимит для основных средств по упрощенке всего 150 млн., при этом он уже не индексировался больше 8 лет .

В этом году, внесен законопроект о возможности его индексации, но он, по моему, каждый год вносится, а воз и ныне там.

Поэтому простое товарищество позволяет этот лимит отрегулировать.

Кроме того, он также позволяет не платить налог на имущество в определенных случаях. Естественно, если это ОСНО, то мы будем платить налог на имущество, речь идет только об УСН.

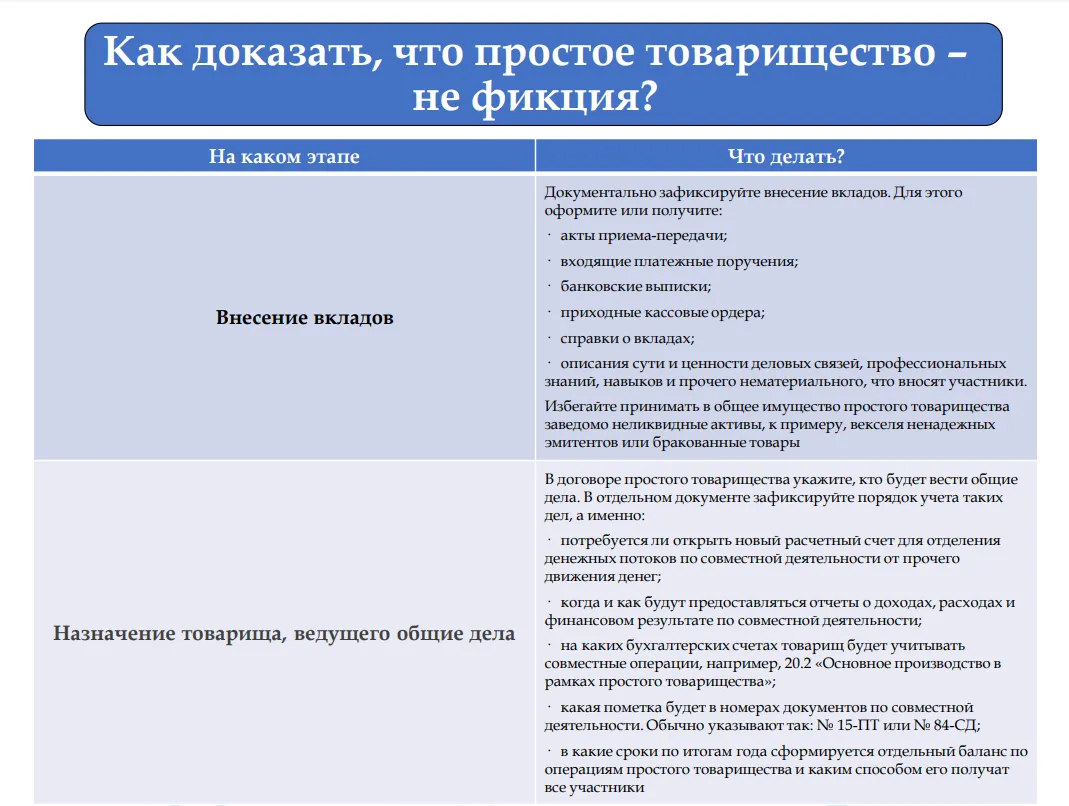

Как доказать, что простое товарищество — не фикция?

Для этого нужно обязательно подкрепиться грамотным, качественным договором, в котором у нас с вами будет обязательный ряд условий. Сейчас мы с вами об этих условиях немного поговорим.

В этом договоре должно быть обязательно закреплено:

кто из товарищей ведет бухгалтерский учет;

обязательно закреплена цель создания простого товарищества;

кроме того, мы обязательно в договоре должны зафиксировать, каким образом распределяется прибыль от совместной деятельности (пропорционально или непропорционально);

мы также определяем, какие вклады вносятся.

Это все делается в договоре.

Напоминаю, он не подлежит регистрации нотариальному удостоверению, поэтому ничего не мешает нам вносить в него изменения на определенных этапах.

Настоятельно рекомендуем зафиксировать сам факт внесения вкладов, потому что отрицательная судебная практика связана, в том числе с тем, что товарищи, не могут доказать, что они вклады внесли. То есть, это должны быть: акты приема, передачи, платежки, ну и все остальные документы, которые подтверждают факт внесения.

Избегайте приема неликвидного имущества, например, каких-нибудь векселей помоечных, я буду называть вещи своими именами, помоечных контор, бракованные товары или что-то подобное.

Кроме того, необходимо правильно назначить товарища, ведущего общие дела. То есть потребуется открыть новый расчетный счет, на каких бухгалтерских счетах товарищ их будет учитывать.

На этапе осуществления совместной деятельности обязательно подтверждайте реальность совместных операций. Например, если цель товарищества получить прибыль от сдачи в аренду, значит, нужны договоры аренды, нужны акты о предоставлении имущества в аренду и так далее. Если цель проведение ремонта, значит, должны быть договоры подряда, сметы, акты, КС и так далее.

Избегайте подменять извлечение прибыли чем-то иным.

Здесь не нужно делать так, что один внес деловую репутацию, другой офис, а через 2 месяца простое товарищество распалось и кто офис внес, забрал деловую репутацию, а другой забрал офис. Такого быть не должно, эти схемы рушатся.

Распределение прибыли (ст. 1048 ГК). Если у нас фиксированные суммы, то есть если мы в договоре простого товарищества и в ходе исполнения все время будем фиксировано каждому по 1 млн ₽ – это насторожит. Потому что мы распределяем прибыль, а прибыль не может быть фиксированная.

По договору простого товарищества я рассказала все, что я хотела рассказать. Судебная практика, о которой я говорила, она вся у нас отрицательная, большая ее часть. Потому что она, в основном, касается как раз передачи недвижимого имущества.

Первое время простое товарищество было невероятно модно, все налоговые консультанты считали, что это ну просто писк такой, который позволяет безналоговой передавать именно недвижимость.

Я настоятельно не рекомендую это делать. Но те возможности, которые дают в части лимитов по УСН, в части лимитов по основным средствам, в части НДС – я настоятельно рекомендую пользоваться, поскольку это довольно хорошая возможность.

Мини-тест № 2

В утверждениях ниже — одно неверное. Найдите его.

Какие характеристики простого товарищества имеются

*Правильные ответы смотрите в конце статьи.

Давальческая схема

Если совсем простым языком представим следующее:

Пример давальческой схемы

У фермера есть стадо коров, полученное от коров молоко он передает молокозаводу, молокозавод перерабатывает, из молока делает творог, масло, сливки и так далее. Готовые продукты он возвращает фермеру, фермер дальше их продает, например, в крупные торговые сети. Услуги молокозавода фермер оплачивают либо деньгами, либо тем же самым молоком, передавая его производителю, то есть, этому заводу.

По сути, давальческая схема представляет собой классический договор подряда, который регулируется гражданским кодексом Российской Федерации

Что собой представляет договор подряда?

Есть заказчик, в схеме давальческой его можно назвать давалец, он предоставляет сырье или материалы на переработку, а есть подрядчик, в давальческой схеме его можно назвать переработчик, он возвращает готовую продукцию.

Где у нас здесь налоговая экономия?

Она, как правило, заключается в том, что давалец или заказчик находится на общей системе налогообложения, а переработчик находится на упрощенной системе налогообложения.

В чем эта схема выгодна для каждого из ее участников?

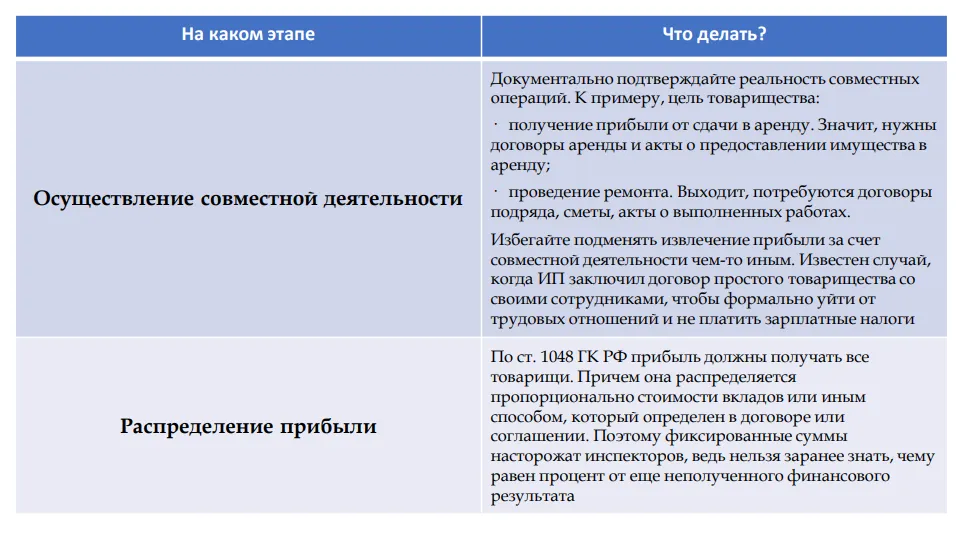

Выгода для давальца

Разберем выгоду сначала для давальца, то есть, для того самого фермера, у которого коровы.

Выгоду мы рассматриваем операционную и налоговую.

У давальца нет производственной мощности, то есть ему не нужно закупать оборудование для переработки молока, он не покупает основные средства, он не тратится на их обслуживание и ремонт, и мы с вами обращаем внимание, он не может таким образом выйти за лимиты средств для упрощенки.

Обращаю ваше внимание, что эту схему также используют для того, чтобы не вылететь за лимиты основных средств, потому что можно оборудование разделить (здесь оборудование, например, для дойки коров, а у переработчика оборудование для изготовления масла), таким образом, можно разнести это оборудование и обойти этот лимит по основным средствам.

Налоговая экономия в этом, что:

1) Нет налога на имущество с производственной недвижимости, например, с заводских корпусов.

2) Нет рабочих, то есть он не платит зарплату специалистам. Налоговая экономия – не платите взносы, страховые взносы, взносы на травматизм и так далее.

Понятно, что в данном случае взносы будет платить переработчик, но переработчик, например, может относиться к малому бизнесу, у него могут быть льготы, например, вместо 30% – 15% страховых взносов, а давалец может относиться к крупному бизнесу и у него уже не будет этой льготы.

Может не быть никаких активов, кроме денег на счете. То есть, не тратится на покупку имущества, не несет потери в связи с его хищением и порчей.

Что это дает с налоговой точки зрения?

Снижается риск выездной налоговой проверки, ведь мы знаем, что выездная приходит не туда, кто нарушил, а туда, с кого есть что взять.

Ну понятно, что кто нарушил тоже, но налоговый ищет “жирненького” в схеме, лучше этим самым “жирненьким” не быть. Распределяя между давальцем и переработчиком вот этот уровень жирности молока, можно немножечко снизить и, собственно, снизить свою привлекательность для налогового.

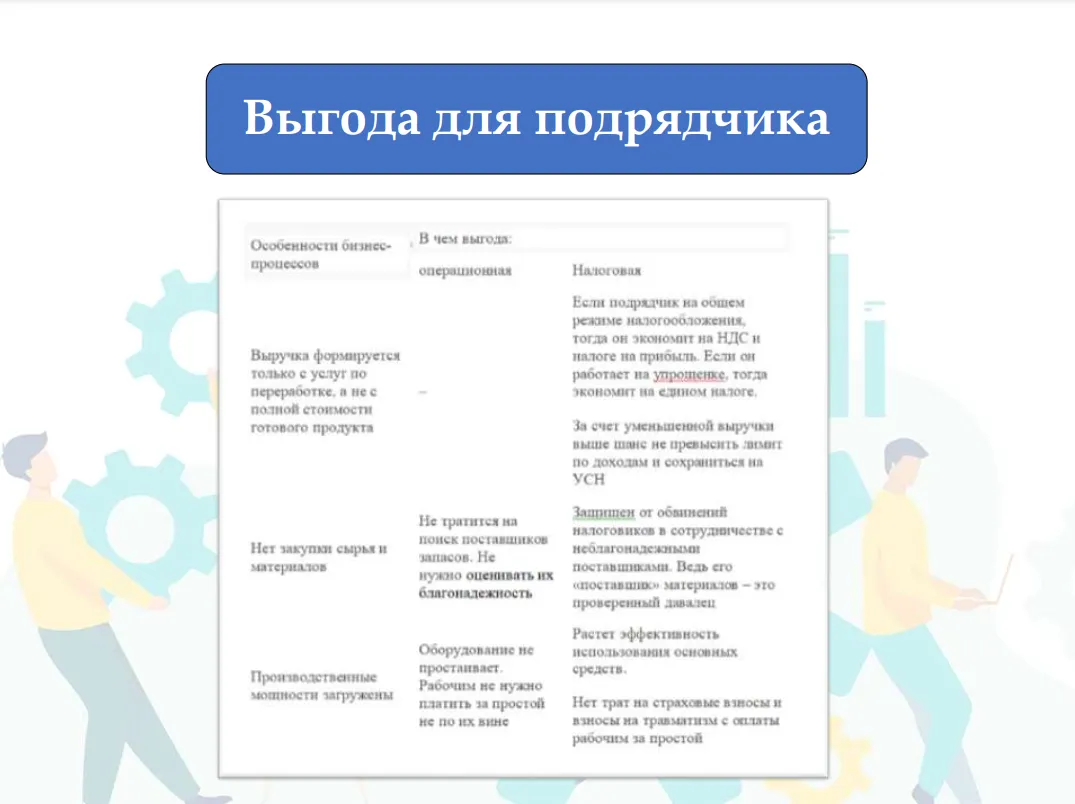

Выгода для подрядчика

Какая у нас выгода для подрядчика, то есть для переработчика.

Выручка у него формируется только с услуг переработки, а не с полной стоимостью готового продукта. Соответственно, если подрядчик на общем режиме налогообложения – он экономит на НДС, налоге на прибыль. Если он работает на упрощенке, тогда только на налоги по упрощенке.

За счет уменьшенной выручки есть шанс не выйти за лимит по доходам и сохранить на УСН.

У него также нет закупки сырья и материалов, он не тратится на поиск поставщиков запасов, то есть ему не нужно оценивать их благонадежность. Соответственно налоговая экономия, какая – он защищен от обвинений в сотрудничестве с неблагонадежными поставщиками, ведь его поставщик материалов это один проверенный давалец.

И производственные мощности его загруженные, то есть оборудование не простаивает. Растет эффективность использования основных средств.

В чем сложность давальческой схемы?

По давальческой схеме судебная практика есть как положительная, так и отрицательная.

Чем она характеризуется?

Она характеризуется внимательностью сторон к тому, каким образом они исполняют договор.

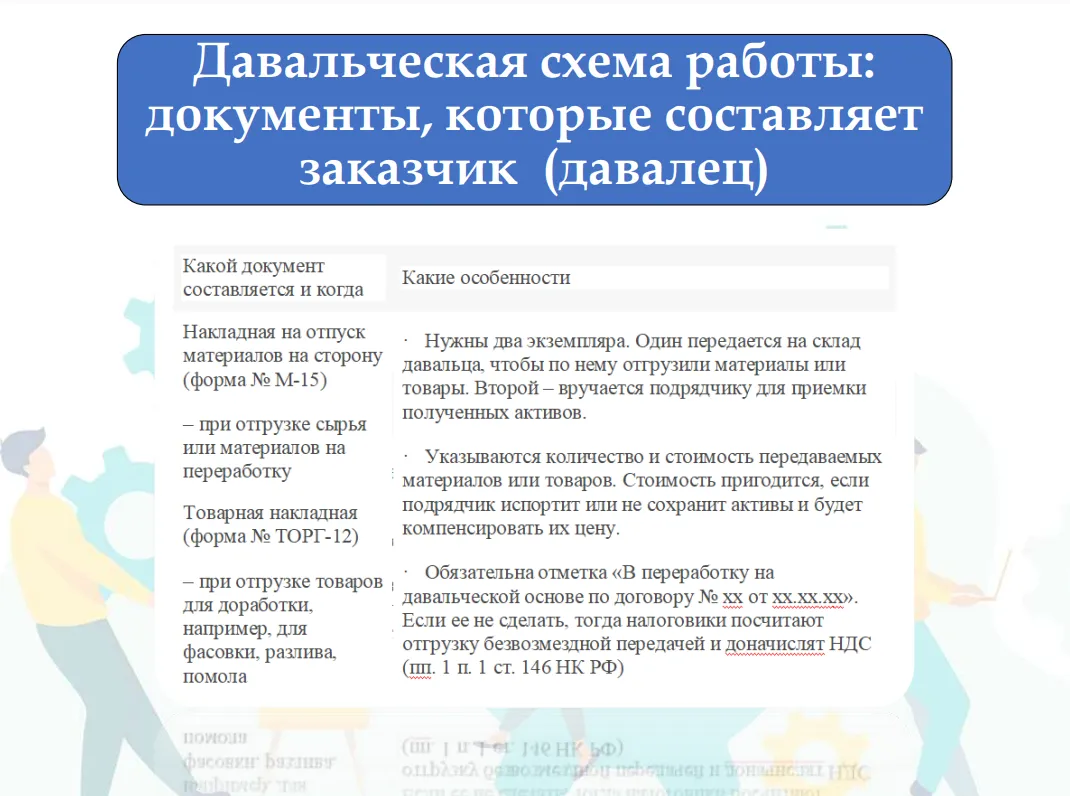

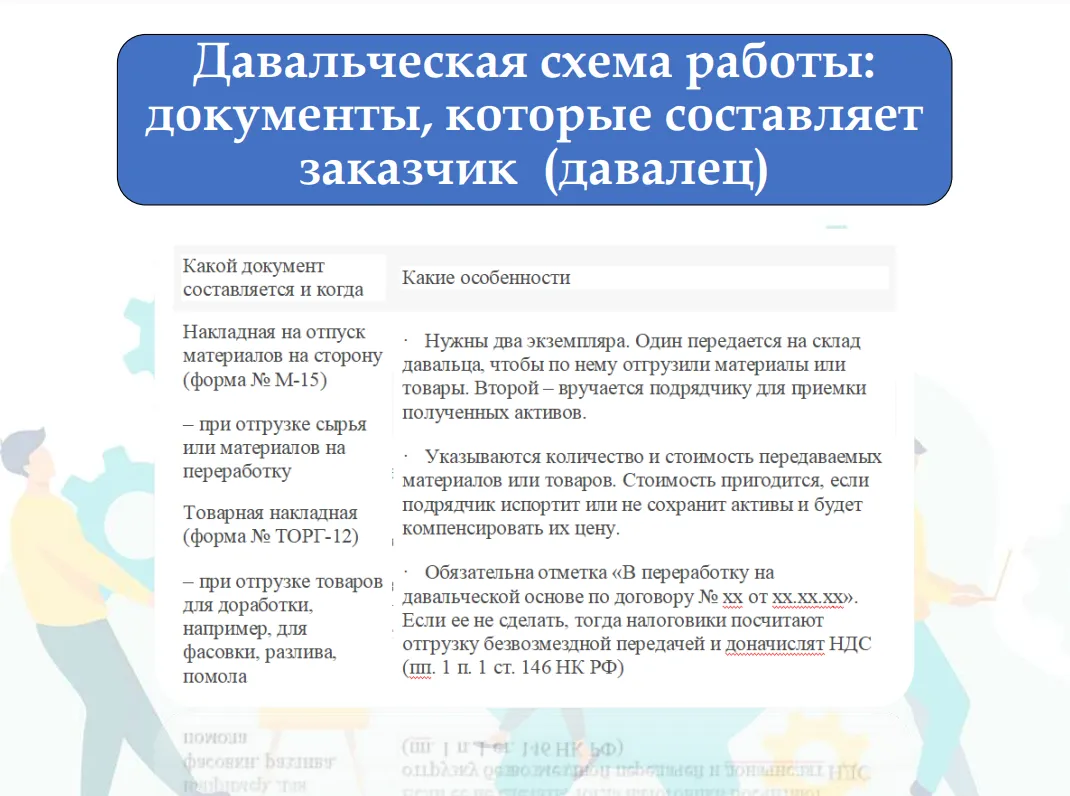

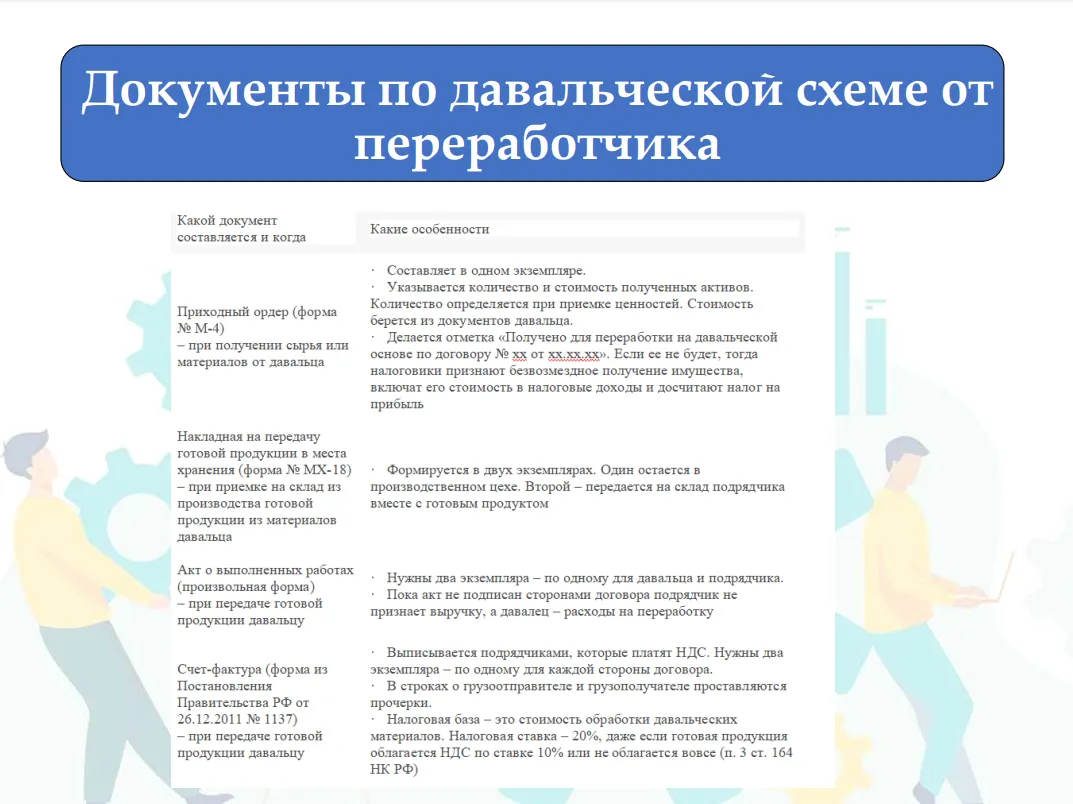

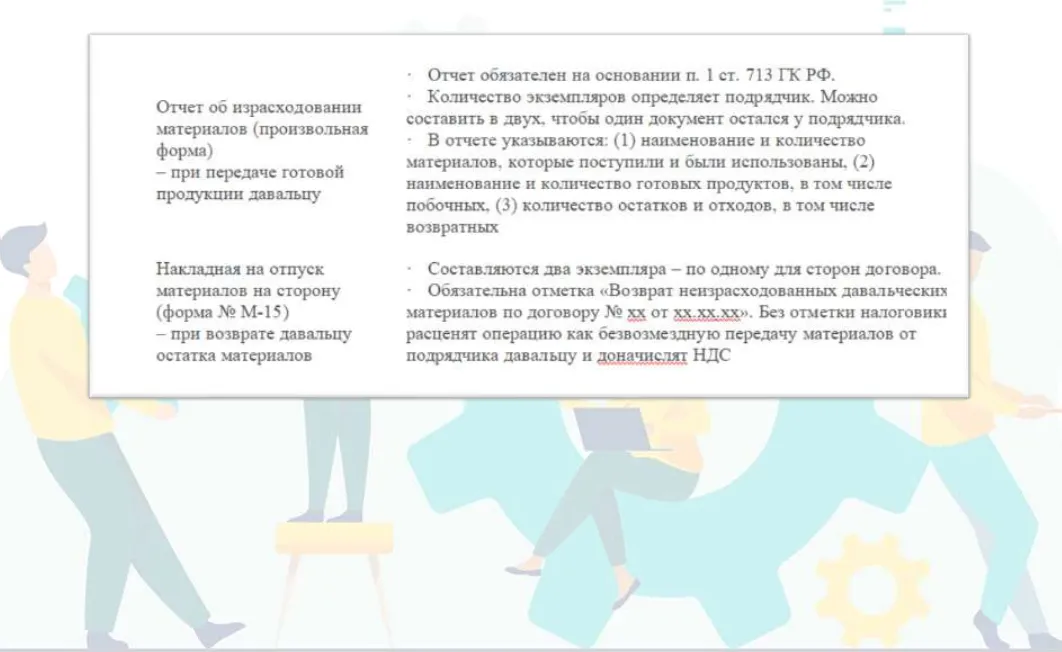

Каким образом они исполняют договор, в том числе зависит от тех документов, которые они оформляют.

Количество документов, к сожалению или к счастью, гораздо больше, чем при обычной, например, купле-продаже.

Реализация этой схемы действительно требует особенных усилий с точки зрения документооборота, поэтому если вдруг вы принимаете решение подобным образом схему реализовывать, то необходимо особое внимание этим документам обратить.

Посмотрите, их довольно много и больше этих документов у переработчиков.

Необходимо помнить о том, что претензии налоговиков в основном связаны с обвинениями в дроблении. То есть когда у нас давалец и переработчик взаимозависимы — это видно, например, по ЕГРЮЛ. Когда у переработчика единственным источником выручки является только давалец. Это тоже опасно, так как может стать предметом для обвинения в дроблении.

То есть, когда мы эту схему реализуем, мы должны помнить не только о том документообороте, который должен быть, но и о том, чтобы избежать обвинений в незаконном дроблении бизнеса.

Хотя, на мой взгляд, эта схема незаслуженным образом недооценена. На мой взгляд – это как раз та схема, которая позволяет проводить экономию и при ее нормальной реализации, давальческая схема вполне себе рабочая. Есть судебная практика, которой можно подкрепиться, когда удалось в такой схеме отстоять свою правильность начисления налогов.

ВОПРОС ОТ СЛУШАТЕЛЯ

— Как развестись с простым товариществом, если оно было применено ошибочно?

— Разводиться с простым товариществом нужно, соблюдая все необходимые меры предосторожности. То есть, когда мы расторгаем договор, мы должны в этом договоре указать, кто какие вклады вносил, кто какие вклады забирает с собой, и мы должны при разводе обеспечить наличие всех тех документов, которые у нас должны были быть. Я настоятельно вас призываю внимательно пройтись по тем документам, которые должны были быть при функционировании товарищества, которые доказывают его реальность, его деловую цель. Обеспечить наличие этих документов, после чего заключить соглашение о расторжении договора простого товарищества. Опять же, иметь доказательства и продумать деловую цель расторжения, то есть, например, вы достигли цели ведения совместной деятельности, либо наоборот, вы эту цель не достигли, видите бесперспективность пути к этой цели в рамках простого товарищества. Это нужно зафиксировать в договоре, после этого разводиться.

Далее мы с вами поговорим:

Про экономию на зарплатных налогах, то есть про несколько схем, оптимизирующих зарплатные налоги.

Про производственный кооператив.

Мини-тест № 3

В утверждениях ниже — одно неверное. Найдите его.

Чем давальческая схема выгодна для давальца

*Правильные ответы смотрите в конце статьи

Производственный кооператив

Скажу сразу, честно, мне производственный кооператив не нравится как схема, я выступаю против ее применения.

Первое время многие мои доверители (я, честно говоря, не знаю, не буду называть, на какие там семинары они ходили, к каким гуру налоговыми) с пеной у рта доказывали мне, какая это шикарная схема – экономия на зарплатных налогах, просили им срочно организовывать производственный кооператив. Я признаюсь, язык стерла доказывать, что организовывать его не надо. И с неким ехидством могу констатировать, что я была права, поскольку судебная практика по производственным кооперативам практически вся отрицательная. То есть, она не в пользу налогоплательщиков.

Хочу обратить ваше внимание, что производственный кооператив, который был в свое время очень популярен, сейчас совершенно не популярен. Например, по состоянию на 1 сентября 2023 года в Москве зарегистрировано всего 173 производственных кооператива, в то время как ООО зарегистрировано более полумиллиона. Я думаю, даже такая статистика должна вам дать понять, что ничего в этой схеме хорошего нет.

В чем особенность производственного кооператива?

1. В нем должно быть минимум 5 пайщиков, они являются членами производственного кооператива.

2. Они могут принимать на работу сотрудников по трудовому договору, которые не будут являться членами производственного кооператива, но не более 30% от общего количества пайщиков.

3. Член кооператива вносит в качестве вклада, в том числе свою способность к труду, поэтому нет необходимости заключать с ним трудовой договор.

В чем заключается идея экономии на страховой взнос?

Дело в том, что законодательно предусмотрено два варианта оплаты труда членов ПК:

1) Плата за труд в денежной или натуральной форме. Это по сути зарплата, которая облагается НДФЛ и страховыми взносами в общем порядке. То есть тут никакой экономии нет.

2) Часть прибыли ПК, распределенная в пользу такого члена производственного кооператива, то есть пайщика.

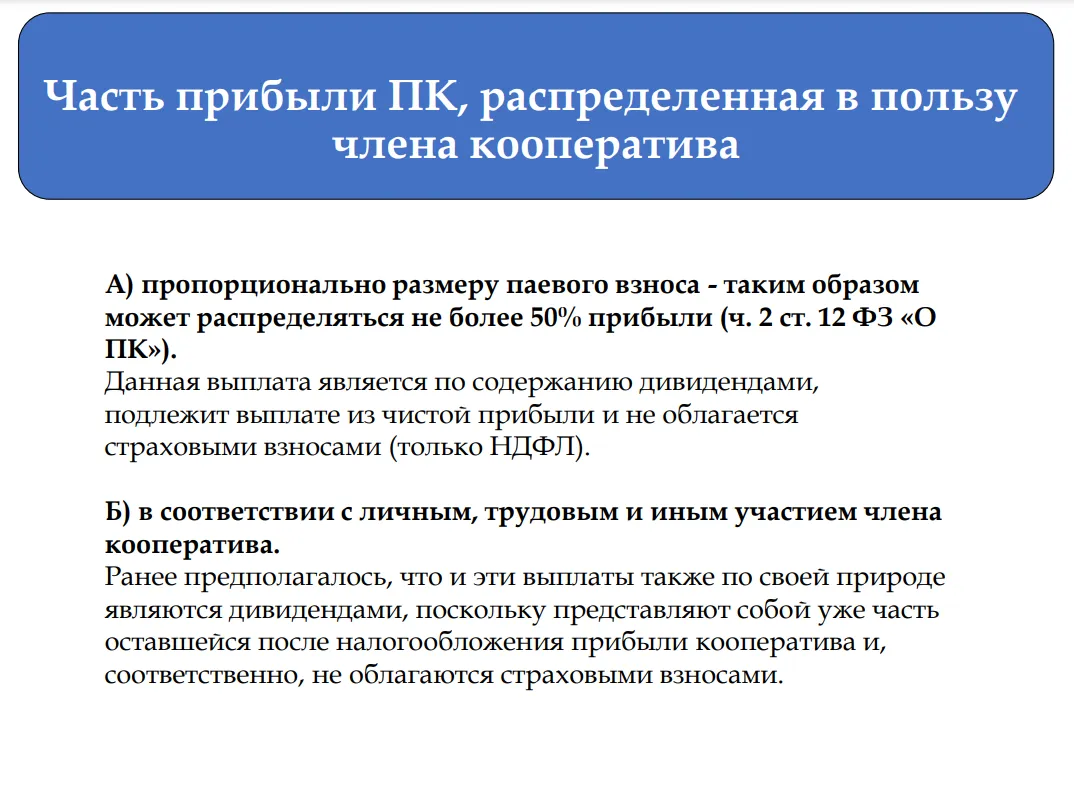

А) Соответственно, часть прибыли, распределенная в пользу пайщика, может распределяться пропорционально размер паевого взноса, таким образом, распределяется не более 50% прибыли (ч. 2 ст. 12 ФЗ «О ПК»). И эта выплата по своему содержанию является дивидендной, то есть, она не облагается страховыми взносами (только НДФЛ). Вот она – экономия на страховой взнос.

Б) Такая часть прибыли может распределяться в соответствии с личным, трудовым и иным участием члена кооператива. Ранее предполагалось, что и эти выплаты по своей природе являются дивидендами, поскольку представляет собой часть прибыли, но не все так просто.

Согласно Письмам Департамента и Письмам Минфина — признает три вида выплат внутри производственного кооператива:

выплаты пропорционально взносам — не более 50% всей прибыли;

выплаты пропорционально трудовому участию;

выплаты в зависимости от иного участия.

Выплаты, пропорциональные трудовому участию, обязательно облагаются страховыми взносами.

Выплаты пропорциональные вкладом и иному участию, освобождены от обложения страховыми взносами.

Позиция судов

Позиция судов в этом случае такая:

Общий тренд последних лет — любая увязка распределения прибыли в ПК с трудовым участием требует начисления страховых взносов.

То есть, если у нас прибыль распределяется как-то в связи с трудовым участием, то однозначно начисление страховых взносов это зарплата.

Вернемся немного назад и посмотрим.

Пропорциональный взнос не более 50% – вот здесь мы можем экономить на страховых взносах законно, а вот все, что касается трудового участия, мы не можем. Кроме того, есть у нас распределение в зависимости от иного участия.

В судебной практике вопрос: что такое иное участие – это какое?

Он, на самом деле, подвешенный. Есть парочка положительных судебных решений, где, например:

Когда была деятельность ресторана, то есть производственный кооператив был рестораном и признали доходом от, так называемого, иного участия – деятельность пайщиков, которые облагородили территорию перед рестораном, которые что-то маркетинговое провели (вывеску или еще что-то), и суд посчитал, что это не трудовое участие. Но, честно, для меня это сомнительно, когда ты с лопатой облагораживаешь территорию, на мой взгляд, это трудовое участие, но вот суд таким образом посчитал.

Как эту схему внедряют, почему на ней все горят, как это происходит?

Работники работают в ООО впятером, на следующий день 5 работников увольняются дружно из ООО и создают производственный кооператив. Производственный кооператив заключает с этой компанией, где работали работники, договор подряда или договор услуг, работники фактически продолжают работать на тех же местах, они получают оплату от старых компаний (это единственный источник их дохода от старой компании), они находятся по одному адресу, и они, естественно, взаимозависимы, потому что они бывшие работники.

Вот, пожалуйста, классическая схема, как внедряют производственный кооператив. Естественно – это не устоит в суде. Это всего лишь налоговая схема, которая, кроме экономии на страховых взносов, не имеет никаких других целей.

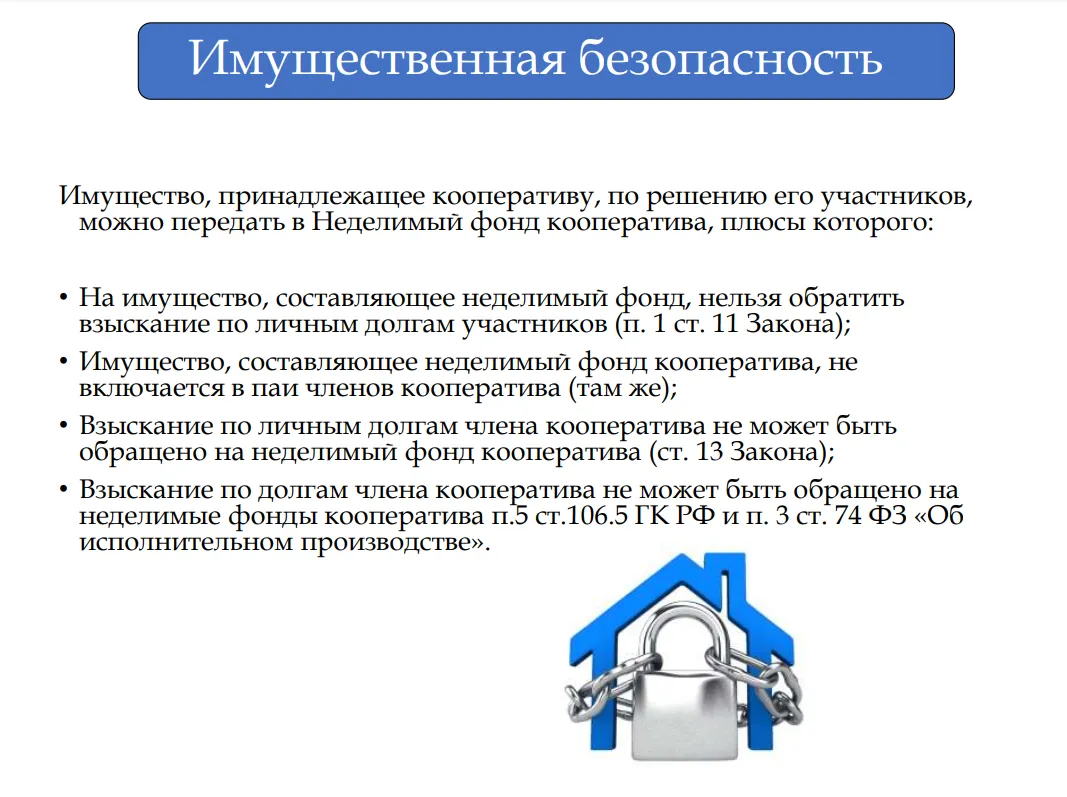

Однако у производственного кооператива есть определенный плюс, но этот плюс никоим образом не связан с налогообложением, он связан с имущественной безопасностью.

Дело в том, что в кооперативе может быть создан, так называемый, неделимый фонд кооператива. В него вносится имущество пайщиками и на этот неделимый фонд нельзя обратить взыскание по личным долгам участников.

То есть, оно не включается в паи членов кооператива (этот неделимый фонд считается не входящим в паи), соответственно, взыскание по долгам, если каждый член кооператива должен кому-то денежные средства (у них есть долги и на пай такого пайщика обращается взыскание), то в состав этого пая не входит неделимый фонд.

Таким образом можно защитить имущество. Внеся его в неделимый фонд, его можно обособить и его можно защитить. В этом смысле плюсы по сравнению вполне понятны.

То есть когда на долю ООО мы обращаем взыскание, то при расчете стоимости доли участвует все имущество. А в кооперативе этот неделимый фонд при расчетах не участвует. Дотянуться до имущества этого неделимого фонда будет затруднительно.

В то же время по долгам самого производственного кооператива неделимый фонд, в том числе, отвечает. То есть – это только по долгам самих пайщиков.

Здесь я привожу отрицательную и положительную судебную практику. Как вы видите, положительной, не так много – всего одно решение, но тем не менее, я должна с вами им поделиться.

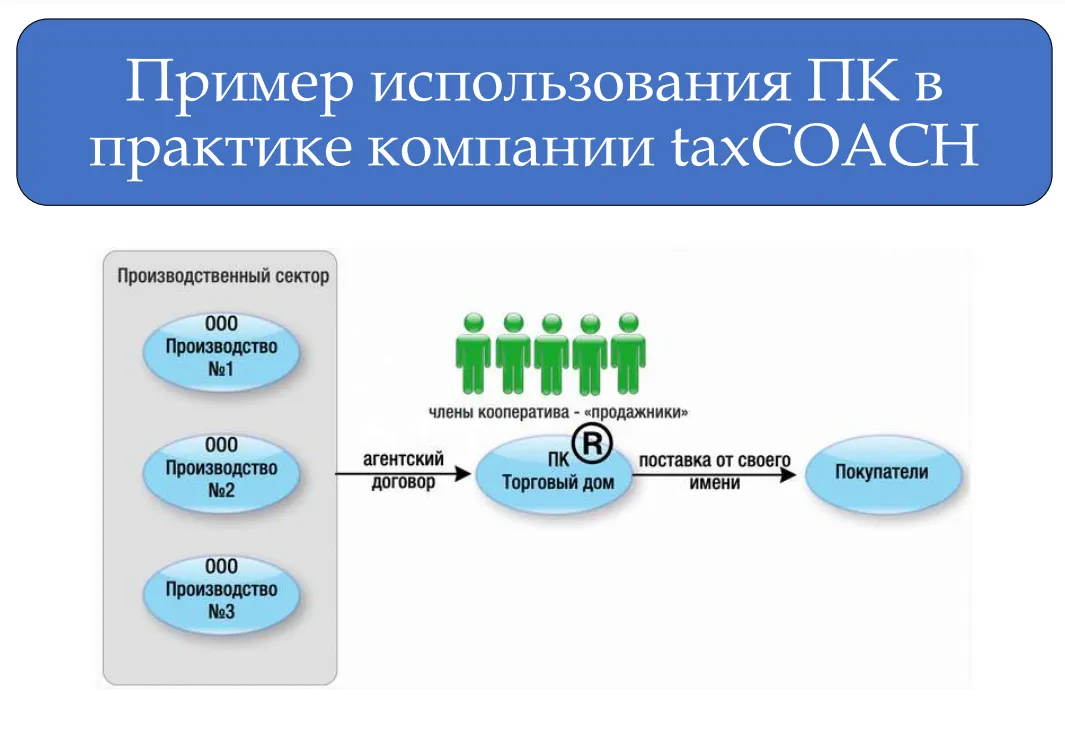

Приведу успешный пример использования производственного кооператива из практики моих коллег компании taxCoach – это их схема.

В чем смысл этой схемы, которая более-менее работающая

Есть некий производственный сектор, компании, которые производят различные химические вещества и продают их дальше торговым компаниям.

Существовала некая группа менеджеров, которые не были специалистами химиками, но при этом их ключевой компетенцией было то, что они могут продать кому угодно, и что угодно (хоть козу, хоть корову, хоть химические вещества им, в общем то, без разницы).

Данные менеджеры очень сильно отличались по своей деятельности от работников. То есть, у них было свободное посещение, основной доход – процент от уровня продаж, от прибыли, заработанной конкретным менеджером (+ был фиксированный МРОТ), у них была разработана ими самими система поощрения штрафов, наказаний и так далее. То есть, они действительно несколько отличались от простых сотрудников.

Данные менеджеры обособились в форме производственного кооператива создали торговый дом (производственный кооператив) и дальше, в рамках агентского договора, они действовали. Вот в такой конфигурации схеме, когда эти менеджеры по сути действительно являлись микро предпринимателями, которые зарабатывали на проценте от сделок – в этой конфигурации производственный кооператив оправдан и его можно использовать.

Во всех остальных случаях настоятельно не рекомендую использовать производственный кооператив, предлагаю вам о нем не задумываться.

Мини-тест № 4

В утверждениях ниже — одно неверное. Найдите его.

В чем особенность производственного кооператива (ПК)?

*Правильные ответы смотрите в конце статьи.

Схема сотрудничества с самозанятыми

Сейчас много внимания этой схеме уделить не смогу, только лишь скажу какие-то самые базовые вещи, больше вы сможете увидеть в моей презентации. Мы с Клерк договоримся и проведем отдельный вебинар именно по самозанятым, потому что эта тема сейчас на острие.

Согласно инсайдерской информации, поскольку с момента введения самозанятых по всей стране прошло более 3 лет, то 2024 год будет годом фокуса внимания на самозанятых.

Это инсайдерская информация, посмотрим, оправдается она или нет.

Почему у нас эта схема опасна, на сегодняшний день?

Дело в том, что не все схемы можно выявить в автоматическом режиме.

Можно выявить в автоматическом режиме схему «Простое товарищество», когда у нас приходит информация о сделке с недвижимостью, можно выявить «Бумажный НДС», можно выявить неправильное использование самозанятых.

Как это делает налоговый орган?

Дело в том, что введена скоринговая система, она работает по 8 параметрам. И в автоматическом режиме она, условно говоря, проставляет галочки – есть или нет тот или иной признак.

И чем больше галочек компания собрала, тем больше вероятность, что в рамках камеральной (я подчеркиваю, камеральные проверки даже с выездом не пройдут) проверки расчеты по страховым взносам, по НДФЛ за текущий календарный год (период) – будут значительные доначисления.

Давайте посмотрим, что это за признаки, на которые ориентируется скоринговая автоматическая система ФНС:

Продолжительность сотрудничества с конкретным самозанятым, то есть если более 3 месяцев.

Единственный источник дохода самозанятых, то есть когда у самозанятого нет других контрагентов. Что такое самозанятый – это микро предприниматель, который своей целью ставит расширение заработков. Любой предприниматель мечтает получать доход, если у него единственный источник дохода – говорит налоговая, – то что же это за предприниматель такой.

Наличие групповых переходов. То есть, были 10 самозанятых, которые работали с ООО «Ромашка», на следующий день все 10 работают с ООО «Рога и Копыта». Еще через год, еще с какой-нибудь ООО. Это групповой переход.

Периодичность выплат. То есть, когда выплаты делаются ежемесячно, сейчас мы не говорим о количестве выплат в месяц, мы говорим об их регулярности, то есть каждый месяц мы выплачиваем денежные средства, кроме этого это также прямые нарушения.

Работа на бывшего работодателя. Я надеюсь, все помнят, что в течение 2 лет мы не можем работать на бывшего работодателя. Самозанятым запрещено заключать гражданско правовой договор.

Признаки заработной платы. Что такое признаки заработной платы – это выплата 2 раза в месяц, аванс плюс оклад и аванс фиксированной части.

Массовая постановка на учет. Когда одномоментно предприятие, берет на работу, например, 10 человек, и все эти 10 в этот день зарегистрировались в качестве самозанятых, и в этот же день стали сотрудничать с конкретным ООО.

Массовая регистрация дохода. Тоже самое, когда в 1 конкретный день 10 самозанятых, сотрудничающие с данной компанией, получают денежные средства.

Все это скоринговая система ФНС видит в автоматическом режиме, и чем больше у вас признаков, тем более вероятно, что придут именно с камеральной налоговой проверкой, а потом могут прийти с выездной, если вы труд самозанятых используете продолжительное время.

Поэтому основной риск работы самозанятым заключается в переквалификации отношений в трудовые.

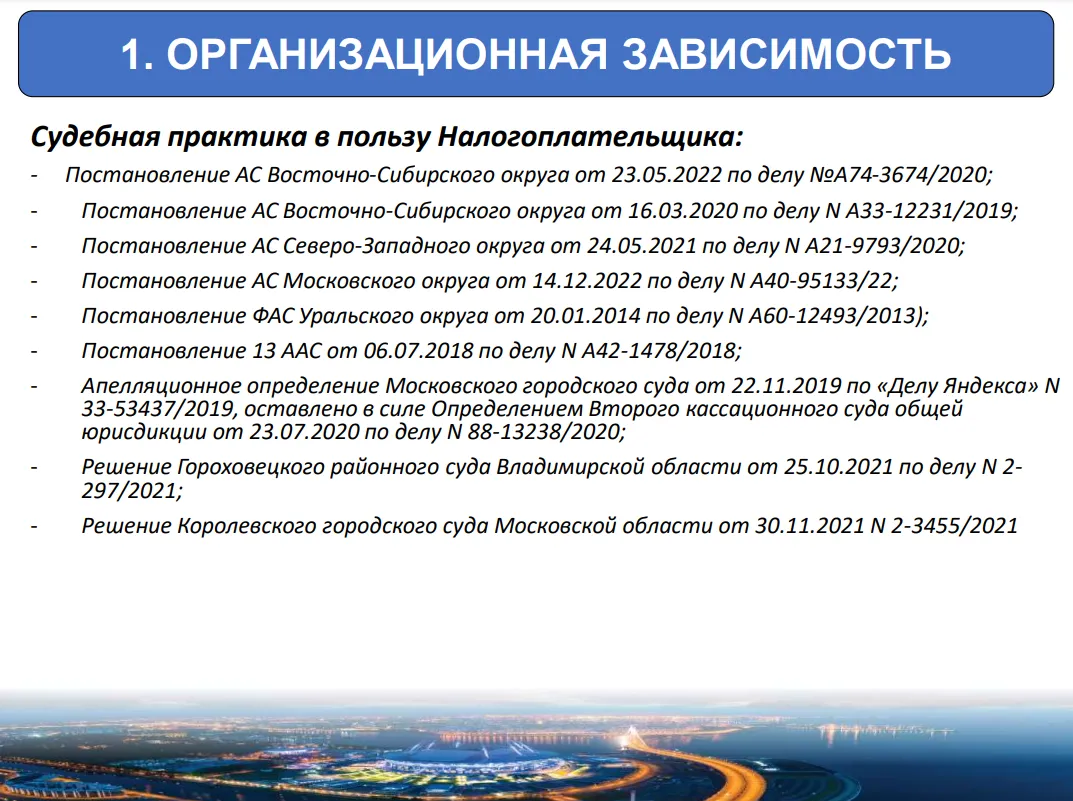

В данной презентации приводится многочисленная судебная практика именно в пользу налогоплательщика. То есть, из нее можно увидеть, каким образом защищаться налогоплательщику от обвинений в сотрудничестве с самозанятыми.

И в презентации вы увидите довольно много признаков, по которым налоговые органы определяют наличие трудовых отношений и здесь я вам демонстрирую о том, как правильно нужно делать, чтобы эти признаки не были выделены.

Что я могу сказать по поводу самозанятых в принципе?

В принципе, это неплохая схема для оптимизации зарплатных налогов, но тогда и только тогда, когда она грамотно реализована. Если вы ее реализуете с наличием тех 8 признаков, то придут, обязательно придут за самозанятыми. С этим будут сейчас очень активно бороться, потому что у нас собираемость по НДФЛ должна быть высокая. И соответственно можно использовать труд самозанятых, но нужно делать это очень аккуратно и очень грамотно.

Мини-тест № 5

В утверждениях ниже — одно неверное. Найдите его.

На что обращает внимание ФНС при сотрудничестве с самозанятыми?

*Правильные ответы смотрите в конце статьи

Бумажный НДС

Я задам каверзный вопрос, особенно бухгалтерам.

Скажите, пожалуйста, что у нас является объектом налогообложения по НДС?

Я думаю, что вы неоднократно уже слышали, но тем не менее, считаю возможным повториться, что на сегодняшний день самая крутая и крупная IT-компания в Российской Федерации – это не Яндекс, это не Сбер и так далее. Самый крутой финтех – это у нас ФНС.

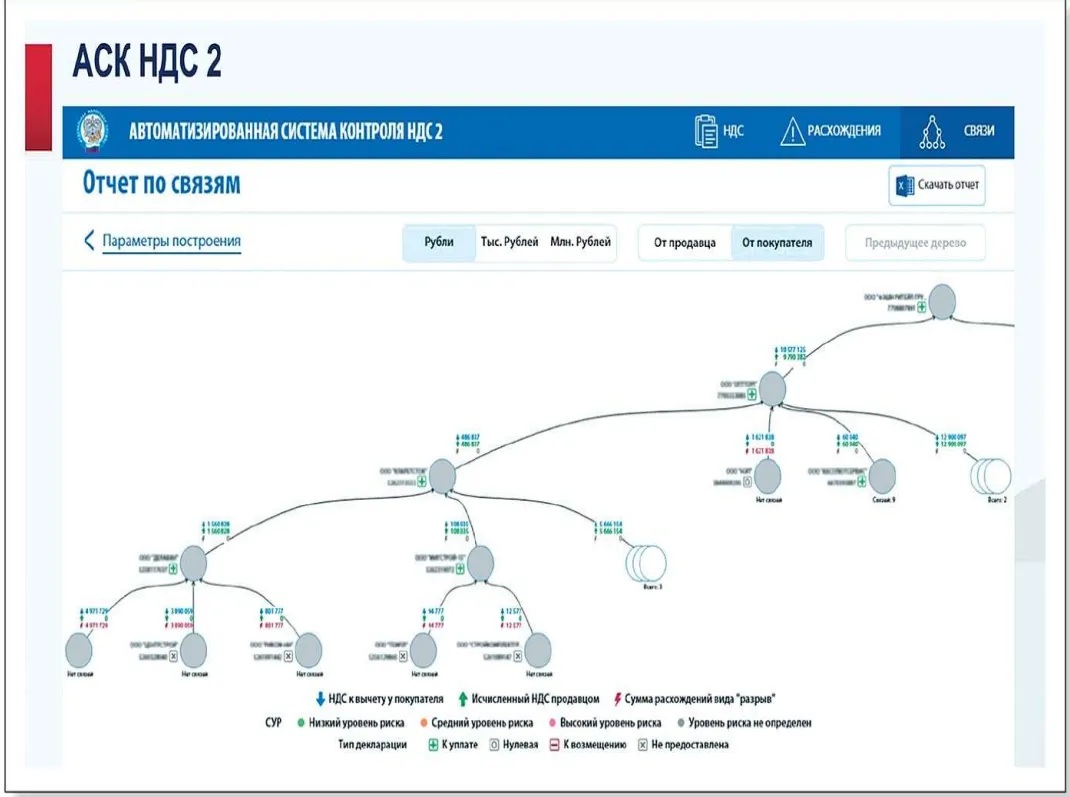

Сейчас налоговый орган используют больше 20 программных комплексов, в том числе АСК НДС 2, но сейчас она уже в следующее поколение АСК НДС 3 переходит, для того, чтобы отслеживать использование бумажного НДС и уплату НДС в бюджет.

Правильный ответ: Операция по реализации.

Очень часто в ответ на этот вопрос говорят: добавленная стоимость.

То есть, поскольку это налог на добавленную стоимость, то его название вводит нас в заблуждение. Нам кажется, что по аналогии с налогом на прибыль, у нас объектом является разница между реализацией и входящим НДС, но это не так.

Объектом налогообложения является вся реализация.

Именно поэтому у нас есть АСК НДС, то есть системы, которые отслеживают НДС, но нет и никогда не будет системы, отслеживающей налог на прибыль. Потому что посчитать объем реализации во всей стране можно – это всего лишь математическая задача.

Как ее решает программный комплекс?

Мы сдаем книги покупок, книги продаж и по книгам продаж система считает реализацию во всей стране. Посчитав реализацию во всей стране, для суперкомпьютера не составляет никакой сложности посчитать объем НДС, который должен быть уплачен в бюджет. Посчитав объем НДС и сравнив его с фактически уплаченным (начисленным), система понимает, что нехватка явная и, значит, где-то у нас есть разрывы.

То есть, посчитав общую реализацию, несложно посчитать объем налога подлежащего уплате, и не сложно понять, что есть разрывы.

Таким образом, налог на добавленную стоимость облагает реализацию, а применение вычетов у нас не уменьшает налог, оно лишь переносит обязанность по уплате налога с нас на других лиц, на наших покупателей или на продавцов.

Применение вычетов не уменьшает общий объем налога, подлежащего поступлению в бюджет.

Таким образом, ПК контроль НДС, куда входит АСК НДС, агрегирует цифру НДС по всей стране. Дальше отслеживает цепочку движения товаров. АСК НДС видит у нас разрывы сразу, в автоматическом режиме, в режиме онлайн (не через год, не через полгода). Но тогда возникает вопрос, если АСК НДС 2 видятся разрывы сразу, то почему еще существует бумажный НДС, который, как бы продают, почему помогаторы еще работают?

1) Дело в том, что АСК НДС 2 видят разрывы сразу, но разрывы оно видит там, где они случились, а получаются они, как правило, на 5-6 звеньях, которые сами по себе являются техническими компаниями, соответственно – выгодоприобретатель где-то в этой цепочке и налоговому органу требуется время для ручной и автоматизированной обработки, чтобы в этой цепочке определить настоящего выгодоприобретателя.

То есть, по сути, бумажный НДС существует только на временном промежутке по сопоставлению разрыва и выгодоприобретателя. Потому что разрыв на техничке компании. Мы все понимаем, техничка налоговую не интересует, у нее взять нечего, там сидит либо алкоголик, либо еще что-то, она не нужна, она не сущностная.

2) Второй аспект, по которому налоговики работают, который позволяет бумажному НДС существовать дольше – это маскировка разрыва.

Разрывы маскируются применением журнала упрощенцев, возвратом НДС с физических лиц. Маскировка — это исключительно временной фактор. То есть замаскированный разрыв, его тоже налоговики вручную раскрывают и видят реальную картину — кто является выгодоприобретателем.

Соответственно, подводя итог, скажу, что в системе АСК НДС 2, на самом деле нет лазеек, которые каким-то образом позволили бы обмануть.

Есть лазейки, которые позволяют отсрочить момент, когда налоговой станет известен реальный выгодоприобретатель. Соответственно, это время отсрочки все время снижается. Я думаю, что вы сами это видите.

Таким образом, на сегодняшний день использование однодневок – это только налоговый кредит.

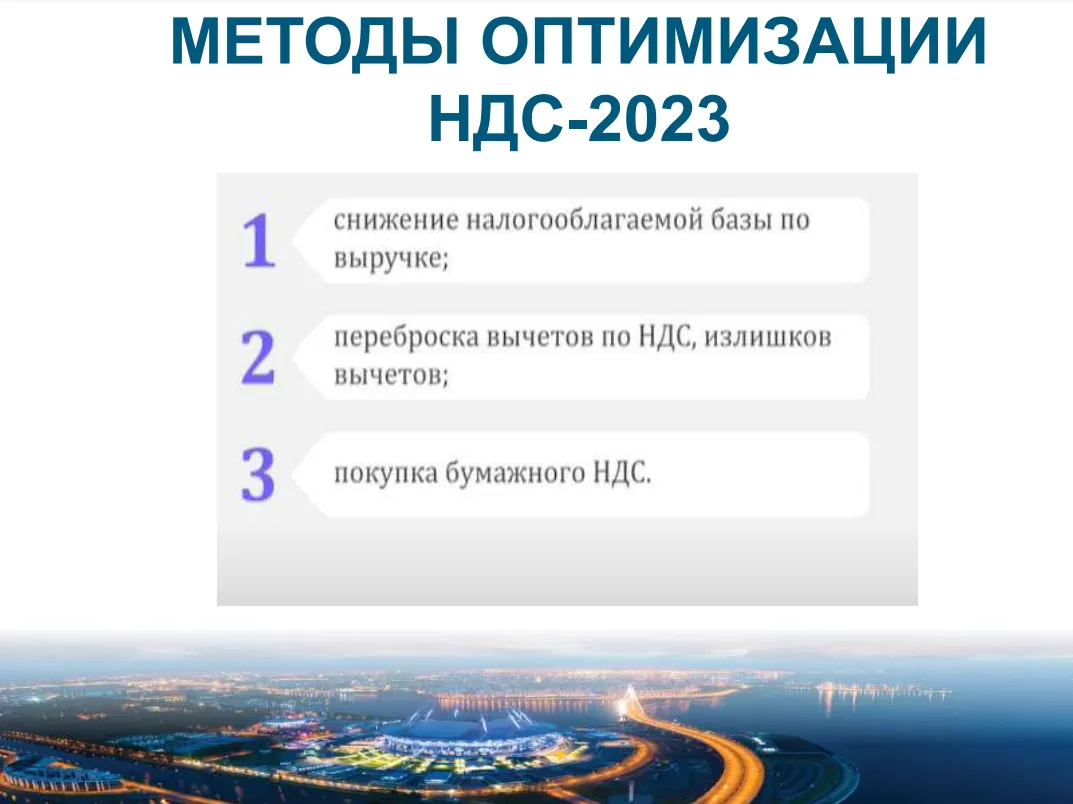

Поэтому все методы оптимизации НДС, которые существуют, их всего три группы:

1. Снижение базы по выручке, то есть когда у нас часть деятельности, часть операций не являются облагаемыми НДС.

2. Переброска вычетов по НДС или излишков вычетов.

3. Покупка бумажного НДС, но это категорически неприемлемый способ налоговой оптимизации.

Снижение налогооблагаемой базы по выручке может производиться, в том числе, через безНДСный упрощенный рукав, либо через необлагаемую НДС деятельность.

Важно понимать, что законная экономия на НДС – это всегда экономия за счет покупателя. Не существует методов законной оптимизации НДС, которые не были бы за счет нашего покупателя. То есть, все методы оптимизации НДС возможны только тогда, когда у нас есть покупатель, которому входящий НДС не нужен. Во всех остальных случаях методы оптимизации НДС будут незаконными.

Мини-тест № 6

В утверждениях ниже — одно неверное. Найдите его.

Какие существуют методы оптимизации НДС

*Правильные ответы смотрите в конце статьи.

Упрощенный рукав

Что у нас представляет собой упрощенный рукав? Второе его название – безНДСный рукав.

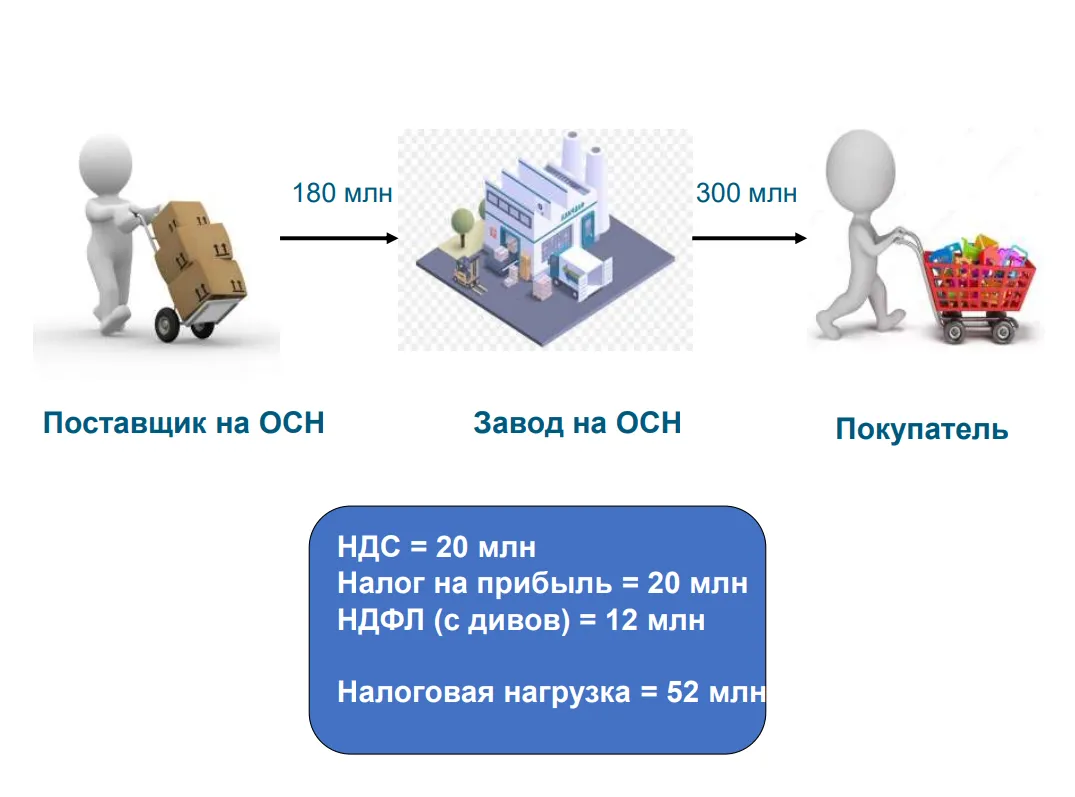

Давайте представим классическую схему на общей системе налогообложения. Когда у нас есть поставщик на общей системе налогообложения, есть завод на общей системе, есть покупатель. Поставщик продал товары на 180 млн. руб. на завод. Завод продал на 300 млн. руб., то есть наценка 120 млн. руб.

Давайте посчитаем налоговую нагрузку

Я это сделала в упрощенном варианте, без долгих расчетов:

НДС = 20 млн. руб.,

Налог на прибыль = 20 млн. руб.,

НДФЛ, который будет уплачен в дивидендах = 12 млн. руб.

Итого: налоговая нагрузка = 52 млн. руб.

Классическая схема без какой-то оптимизации.

Теперь в нее добавляется упрощенный рукав. Что он собой представляет?

Опять же, поставщик на общей системе поставляет на наш завод товары на 180 млн. руб. Наш завод делит своих покупателей на 2 группы:

есть покупатели, которым мы реализуем на 150 млн. руб. и им нужен входящий НДС;

и есть покупатели, которым входящий НДС не нужен. Например, физические лица, ИП на упрощенке, ООО на упрощенке и так далее. Или это может быть государственные органы, которым тоже иногда НДС не нужен.

Завод продает товар на торговый дом, который находится на упрощенке (в конкретной схеме это ИП) на сумму 90 млн. руб. Данный ИП продает покупателям дальше за 150 млн. руб.

Посмотрим, какая у нас будет экономия

С левой стороны, я провела ту же таблицу, это 52 млн. руб. налоговой нагрузки, с правой стороны – это налоговая нагрузка с учетом всей этой схемы, которая у нас получается 35 млн. руб.

Схема «Упрощенный рукав» вполне работающая, но у нее самая тяжелая реализация. Под тяжелой я имею ввиду, что ее очень часто запарывают, потому что нарываются на обвинения в незаконном дроблении.

Как у нас это обычно выглядит?

Давайте представим себе самую классическую схему:

Звонит покупатель, ему нужны ручки. Спрашивают:

— «Вам с НДС или без? Если с НДС идете сюда, если без НДС идете туда.»

Понятно, что в такой конфигурации – это естественно исключительно незаконное дробление бизнеса. Но если звонит покупатель, а ему говорят:

— «У вас крупнооптовая или мелкооптовая закупка?»

Тогда уже появляется деловая цель, разделение потоков. Есть покупатели с крупным оптом, и есть покупатели с мелким оптом. Именно по этому принципу, если мы будем разделять – это уже деловая цель.

Кроме того, мы должны, при реализации этой схемы обращать внимание на ту наценку, с которой завод продает на торговый дом товар.

На чем ошибаются большинство реализующих эту схему?

На том, что продают товар по себестоимости. То есть, купили за 90, продали за 90. Спрашивается, в чем тогда деловая цель продажи этого товара на Торговый дом (ИП)? Почему вы купили за 90 и продали за 90. Либо иногда продают ниже себестоимости, в стремлении еще больше налоговую экономию снизить. И, таким образом, всю схему рушат.

Еще один тяжелый аспект, который потом трудно будет отбивать в налоговом органе – это закольцованность финансовых потоков. Когда на ИП образовывается прибыль и эту прибыль обратным потоком заводят на завод. В этой ситуации доказать деловую цель будет очень сложно.

Замкнутость финансовых потоков хоронят такие схемы.

Есть очень знаменитое дело, очень крупное, которое закончилось победой налогоплательщика – это дело пекарни, по моему, в пензенской области. Оно было рассмотрено 11-ым Арбитражным апелляционным судом и поволжским Арбитражным судом. Налогоплательщик выиграл во всех 3 инстанциях, потому что не было этой закольцованности денежных средств. То есть деньги, которые давались в займ, во первых, давались не в каких-то колоссальных масштабах, а во вторых, они всегда возвращались. То есть, все время возврата на завод денежных средств в этой схеме не было.

Поэтому для того, чтобы успешно реализовать схему, настоятельно рекомендую следить за всеми признаками дробления, но за этими 3 – обязательно.

Резюмируя схему с упрощенным рукавом, я могу сказать, что схема вполне рабочая, считаю, что ее можно использовать, но именно с грамотной реализацией.

ВОПРОСЫ ОТ СЛУШАТЕЛЕЙ

— Есть ли порог оборотов компании, с которого ее НДС будет потенциально привлекать внимание налоговиков и минимальный процент НДС к оплате от оборота?

— Во-первых, «Есть ли порог оборота в компании, с которого НДС привлекает» – нет, порога оборота в компании нет, есть некая условность, в каждом регионе она своя – это потенциальный размер доначислений. Условно, в Самарской области потенциальный размер доначислений никто не пойдет проверять, если он составит менее 10 млн.руб. В Москве никто не пойдет, если он будет меньше 50 млн.руб., там в принципе средний размер для начисления в этом году больше 80 млн. руб.

Во-вторых, «% НДС к оплате с оборота». Все эти данные известны, рекомендую вам пользоваться специальным сервисом налогового органа, он доступен либо в вашем личном кабинете налогоплательщика юридического лица, либо на сайте «Прозрачный бизнес» — это сервис для расчета налоговой нагрузки.

Он рассчитывает по разным критериям в том числе именно нагрузку по НДС по каждой отрасли и региону. Я настоятельно рекомендую эту налоговую нагрузку держать, потому что это один из критериев выездной налоговой проверки.

Если вы вывалитесь за налоговую нагрузку, вам обязательно прилетит требование. Это контролируется в автоматическом режиме.

— По камералке какой объем доначислений?

— Нет, по камералке у нас нет установленных объемов доначислений, поэтому здесь каких-то критериев нет, они просто проверяют. Могут начать углубленно проверять в том случае, если налогоплательщик попадает в его контрагент ФРПВ (это федеральный реестр потенциальных выгодоприобретателей), только камералка будет углубленная.

Проверь себя

Мини-тест № 1

В утверждениях ниже — одно неверное. Найдите его.

ㅤ

Что проверяют или могут проверить налоговики, когда мы реализуем схему «Переезд в льготный регион»:

• Авиабилеты (у самого ИП и членов его семьи, ООО – у директора, других сотрудников)

• Кто получает корреспонденцию ИП

• Места отгрузки и погрузки, указанные в первичных документах

✔️ Наличие собственного, либо арендованного автомобиля

ㅤ

Мини-тест № 2

В утверждениях ниже — одно неверное. Найдите его.

ㅤ

Какие характеристики простого товарищества имеются:

✔️ Участниками товарищества могут быть обычные физлица

• Налоги платят сами товарищи от результатов совместной деятельности

• Объединение создается путем заключения договора в простой письменной форме

ㅤМини-тест № 3

В утверждениях ниже — одно неверное. Найдите его.

ㅤ

Чем давальческая схема выгодна для давальца:

• Нет налога на имущество с производственной недвижимости

✔️ Он платит зарплату специалистам и взносы с нее

• Он не покупает основные средства, не тратится на их обслуживание и ремонт

• У давальца может не быть никаких активов, кроме денег на счете

ㅤМини-тест № 4

В утверждениях ниже — одно неверное. Найдите его.

ㅤ

В чем особенность производственного кооператива (ПК):

• В нем должно быть не менее 5 пайщиков

• Можно принимать сотрудников – не членов ПК, но не более 30% от кол-ва пайщиков

✔️ Член кооператива вносит в качестве вклада в ПК, в том числе свою способность к труду, поэтому нужно обязательно заключать с ним трудовой договор.

ㅤМини-тест № 5

В утверждениях ниже — одно неверное. Найдите его.

ㅤ

На что обращает внимание ФНС при сотрудничестве с самозанятыми?

• Продолжительность сотрудничества с самозанятым более 3 месяцев

• Самозанятый — бывший работник, после увольнения которого прошло меньше 2 лет

✔️ Выплаты от вашей компании — не единственный источник дохода самозанятого

ㅤМини-тест № 6

В утверждениях ниже — одно неверное. Найдите его.

ㅤ

Какие существуют методы оптимизации НДС:

• Снижение налоговой базы по выручке

• Переброска вычетов по НДС или излишков вычетов.

✔️ Покупка бумажного НДС

ㅤ

Об этом мини-курсе

Скорее подключайте Клерк.Премиум и читайте 10 конспектов каждый месяц!

А если вам важна живая помощь экспертов — вот ссылка на тариф Консультациями.

Подписаться на Премиум + Консультации

Улучшайте свои навыки и получайте новые знания вместе с нами!

Комментарии

8Очень крутая работа! Спасибо дорогая редакция!

Только у меня текст отображается некорректно?

Поправил

Влад, нормально все у тебя ?

Борис, все отлично! Спасибо)

Напишите кто, выполнил все тесты? )

Ответы на шесть мини-тестов запоминать или записывать надо. Ну лень же) Шутка))

Авто-результат, наверно, сложно реализовать технически. Типа не индивидуально же. Галочкой/Крестиком может сразу.

Прям круто прокачалась после данной статьи. Благодарю!