Что такое единый налоговый счет (ЕНС)?

В 2024 году практически все платежи по налогам и взносам отправляются на ЕНС – единый налоговый счет. А уже с него налоговая распределяет деньги по соответствующим налогам и сборам. Основание – поданные налогоплательщиками отчеты и уведомления. Без них налоговая ваши платежи распределять не будет.

Сальдо ЕНС — это остаток средств на счете. Резерв — средства, которые были зарезервированы с сальдо под уплату каких-либо налогов или взносов. Делается это на основании распоряжений (заявлений) налогоплательщика или самостоятельно налоговой инспекцией. Например, таким образом резервировались фиксированные взносы ИП за 2023 год. Если ФНС надо списать с сальдо очередной налог, но на нем не хватает денег, то их могут «поднять» на сальдо из резерва.

Порядок списания средств в сальдо ЕНС:

недоимка по НДФЛ — начиная с наиболее раннего момента ее возникновения;

НФДЛ — с момента возникновения обязанности по его перечислению налоговым агентом;

недоимка по иным налогам, сборам, страховым взносам — начиная с наиболее раннего момента ее возникновения;

иные налоги, авансовые платежи, сборы, страховые взносы — с момента возникновения обязанности по их уплате (перечислению);

пени;

проценты;

штрафы.

Данные о сальдо на ЕНС будут видны в личном кабинете (ЛК) налогоплательщика. Несмотря на то, что ЕНС работает уже второй год, до сих пор бухгалтеры и предприниматели обнаруживают в ЛК ошибки в начислениях, списаниях и соответственно в сальдо ЕНС.

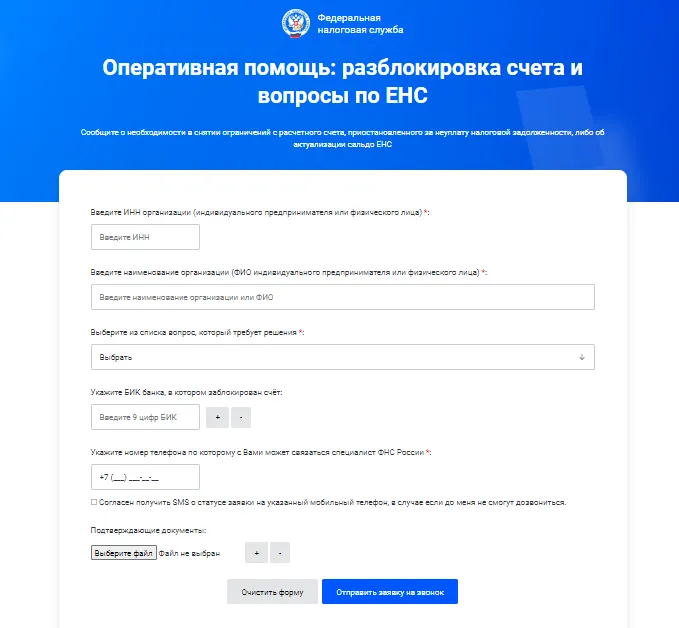

Задать вопрос о сальдо на ЕНС можно налоговикам в чате в телеграм. При этом вам сообщат там точную информацию только об отрицательном сальдо, а вот положительный остаток разглашать не будут.

При этом, вы можете также обратиться за сверкой в свою инспекцию лично или оставить запрос в специальном сервисе.

Еще некоторые понятия, связанные с ЕНС.

Совокупная обязанность — это все ваши обязательства перед бюджетом, включая суммы, которые в бюджет нужно вернуть (например, это может быть излишне возмещенный НДС).

ЕНП — единый налоговый платеж. Это способ уплаты налогов, взносов и сборов по единым реквизитам, без разделения по отдельным КБК.

Как получить подробные сведения о сальдо и состоянии расчетов

Для сверки или предоставления информации контрагентам о состоянии расчетов с бюджетом можно использовать несколько различных документов.

ФНС составила памятку по всем видам этих документов и разъяснила. как именно их можно получить и для чего они нужны.

Чтобы провести сверку, вам нужны такие документы:

Чтобы узнать есть ли у вас долги или переплаты закажите справку о сальдо ЕНС, справку о принадлежности сумм денежных средств, перечисленных в качестве ЕНП. Для подтверждения исполнения обязанности по уплате налогов можно воспользоваться этой же формой заявления (приказ ФНС от 14.11.2022 № ЕД-7−19/1086@).

Хотите получить более детальную информацию о расчетах, информацию о состоянии ЕНС – берите справку, утвержденную приказом ФНС от 30.11.2022 № ЕД-7-8/1128@.

Можно получить данные об отсутствии долга на конкретную дату. Форма запроса в приказе ФНС от 14.09.2023 № ЕД-7-8/627@.

Для зачета переплаты используйте заявление из приказа ФНС от 30.11.2022 № ЕД-7-8/1133@. Более подробно о зачете и возврате переплат мы рассказываем в мини-курсе.

Есть и другие формы запросов, вы можете найти их в письме ФНС от 14.09.2023 № КЧ-4-8/11712@.

Сроки уплаты налогов и взносов в 2024 году

Единый срок для платежей в бюджет в 2024 году – не позднее 28 числа. Есть и некоторые исключения. Например , особые правила для НДФЛ. Этот налог, удержанный налоговыми агентами из доходов физлиц, придется перечислять дважды в месяц — до 28 числа текущего месяца уплачивается налог, удержанный с 1 по 22 число, до 5 числа следующего месяца — платим НДФЛ, удержанный с 23 числа по последний день предшествующего календарного месяца. НДФЛ в декабре уплачивается по особым правилам — за период с 23 по 31 декабря нужно заплатить НДФЛ до 31 декабря.

Поменялись сроки уплаты по налогу на имущество, транспортному и земельному налогам. Правда, не отдалились, а наоборот, приблизились. Вместо 1 марта теперь срок – 28 февраля.

Теперь нужно следить, чтобы на 28 число каждого месяца на едином налоговом счете точно была сумма, достаточная для уплаты всех налогов и взносов. Если денег не хватит, возникнет отрицательное сальдо – долг. При излишках – положительное сальдо – переплата.

Какие сроки уплаты налогов и взносов не меняются в 2024

Имущественные налоги физлиц – срок уплаты 1 декабря (транспортный налог, земельный налог, налог на имущество).

Фиксированные страховые взносы ИП – срок уплаты 31 декабря (основные взносы) и 1 июля (дополнительный взнос — 1% с доходов свыше 300 000 рублей).

Взносы от несчастных случаев платим в Социальный фонд России (СФР). Срок уплаты прежний — до 15 числа следующего месяца.

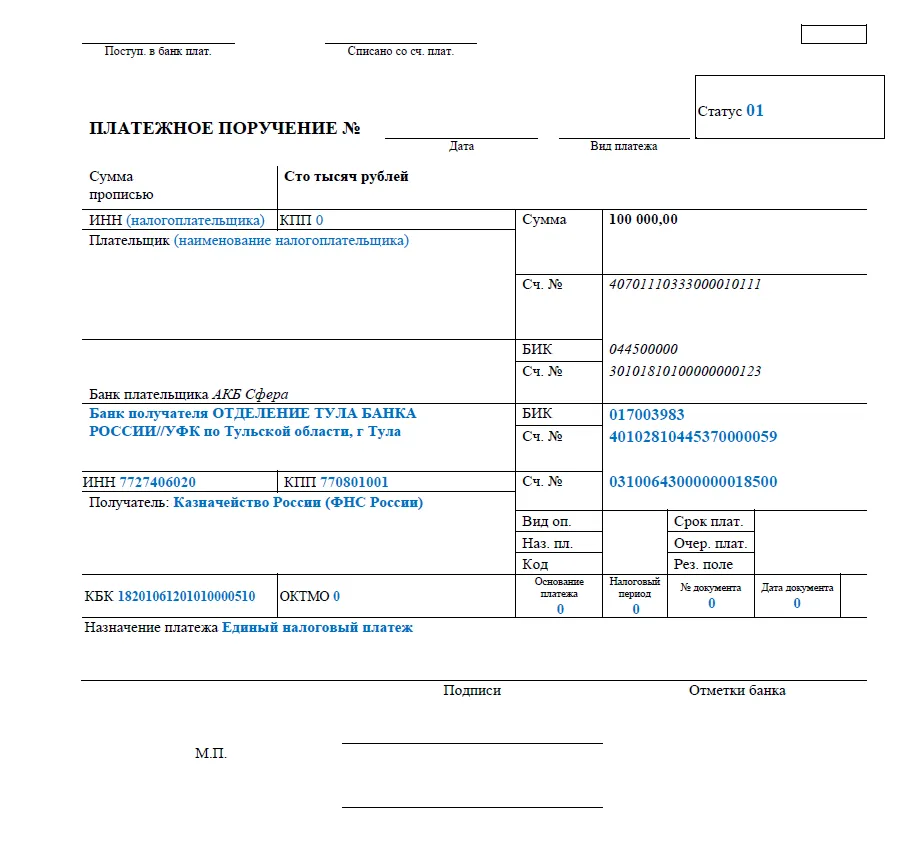

Образец платежки на ЕНП

Единый налоговый платеж перечисляем в Тулу. Тульская область была выбрана центром компетенций, откуда ежедневно происходит распределение по бюджетам.

На сайте ФНС представлен образец заполнения платежного поручения по ЕНП.

Реквизиты для заполнения платежного поручения

Полные реквизиты для заполнения платежного поручения

Номер (поля) реквизита платежного документа | Наименование реквизита | Значение / комментарий |

|---|---|---|

7 | Сумма | указывается сумма к перечислению |

101 | Статус плательщика | «01» |

102 | «0» или КПП плательщика | Для ИП не указывается ничего или ставится «0» |

61 | ИНН получателя | 7727406020 |

103 | КПП получателя | 770801001 |

13 | Наименование банка получателя средств | ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула |

14 | БИК банка получателя средств (БИК ТОФК) | 017003983 |

15 | № счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета) | 40102810445370000059 |

16 | Получатель | Казначейство России (ФНС России) |

17 | Номер казначейского счета | 03100643000000018500 |

22 | Код (УИП) | 0 |

24 | Назначение платежа | Можно указать: Единый налоговый платеж или не писать ничего |

104 | КБК | 18201061201010000510 |

105 | ОКТМО | 0 или указывается ОКТМО — 8 знаков |

106 | Основание платежа | 0 |

107 | Налоговый период | 0 |

108 | Номер документа - основания платежа | 0 |

109 | Дата документа основания-платежа | 0 |

Еще раз обращаем особое внимание на эти поля:

КПП плательщика – пропишите КПП организации. Если есть обособленные подразделения, нужно писать КПП «головы». ИП не пишут в этом поле ничего (или ставят «0»).

В полях код (УИП), ОКТМО, Основание платежа, Налоговый период, Номер документа основания платежа, Дата документа основания-платежа – указывается 0. Для ОКТМО допустимо указывать восьмизначный код ОКТМО, но лучше указать именно «0». В 2023 году были проблемы с указанием нуля, т.к. правила заполнения платежек для банков поменяли не сразу. Сейчас этот недочет устранен.

Как заплатить ЕНП за третье лицо

Перечислить за третье лицо можно любой налог, а также пени и штрафы, но важно правильно заполнить платежное поручение.

Из платежки должно быть понятно, за кого вы платите налог. Для этого:

в поле ИНН и КПП укажите данные лица, за которое хотите его уплатить;

в назначении платежа через «//» укажите свои ИНН, КПП и наименование организации, за которую платите налог (для ИП – фамилию, имя, отчество и в скобках ИП).

Имейте в виду, что после уплаты ЕНП за третье лицо, требовать возврата этих денег из бюджета вы не сможете, предупреждает ФНС.

Поэтому, если вы уплатите больше, чем нужно, за возвратом переплаты (положительного сальдо ЕНС) вправе обратиться только то лицо, чью обязанность вы исполнили.

Какие налоги и другие платежи не надо платить через ЕНП в 2024 году

Таблицу со списком платежей в бюджет вне ЕНП можно найти здесь.

Если кратко, то через единый налоговый платеж в 2023 году не уплачиваются:

НДФЛ по патенту для иностранцев (именно по платежам по самому патенту, а не по выплатам сотрудникам-иностранцам на патенте);

госпошлины, по которым отсутствует исполнительный документ из суда и некоторые другие;

административные штрафы.

Взносы от несчастных случаев платим в Социальный фонд России (СФР) и по новым реквизитам. Срок для их уплаты остался прежним – до 15 числа следующего месяца.

Для нескольких платежей налогоплательщикам дали выбор – их можно включать в ЕНП, а можно уплачивать отдельно:

налог на профессиональный доход (налог для самозанятых);

сбор за пользование объектами животного мира;

сбор за пользование объектами водных биологических ресурсов.

НПД проще всего заплатить через приложение «Мой налог». До 12 числа текущего месяца ФНС рассчитает и пришлет в приложении оповещение о сумме налога за прошедший месяц. Тут же налог можно и оплатить с банковской карты.

Уведомление об исчисленных суммах налогов, авансовых платежей, взносов и сборов в 2024 году

Уведомление состоит из титульного листа и раздела Данные.

Форма уведомления утверждена приказом ФНС от 02.11.2022 № ЕД-7-8/1047@.

Срок сдачи уведомления – не позднее 25 числа месяца, на который приходится срок уплаты налога и лучше не тянуть до последнего дня.

Уведомление можно подавать тремя способами:

через ТКС, то есть через оператора ЭДО, через которого вы обычно сдаете отчетность;

при наличии электронной подписи сдать уведомление можно через личный кабинет компании или ИП на сайте ФНС;

если у налогоплательщика есть право сдавать отчеты на бумаге, то и уведомление он может подать в бумажном виде – лично в ИФНС или отправив почтой.

Важно обратить внимание на поле «Код бюджетной классификации». В нем нужно указать КБК не ЕНП, а каждого конкретного налога, взноса или сбора. Ведь при направлении платежей на единый налоговый счет, путем уплаты ЕНП, налогоплательщики только создают общий «котел» с деньгами, а распределять их из этого «котла» будет ФНС. И инспекции необходимо знать, куда именно, в какой бюджет направлять средства.

Посмотреть и скачать список КБК для указания в уведомлении в 2024 году, можно здесь.

Мы сделали отдельный разбор для ИП на УСН и патенте, где объяснили, какие уведомления нужно сдавать ИП в 2024 году, когда у них есть работники и когда их нет.

Также вы можете скачать таблицу со всеми сроками сдачи уведомлений и кодами по налогам и взносам в 2024 году.

Обратите внимание еще на несколько важных нюансов в подаче уведомлений:

в уведомление не нужно включать сведения о страховых взносах за последний месяц каждого квартала, нужные данные ФНС получит из отчета РСВ, который будет сдан в тот же срок – до 25 числа;

если уведомление по единому налоговому платежу составлено с ошибкой, то нужно подать новое уведомление.

Отрицательные уведомления

Норма НК РФ про возможность сдачи отрицательных уведомлений заработала с 1 октября 2023 года.

Если авансовый платеж в отчетном периоде исчислен в меньшем размере, чем в предшествующих отчетных периодах, можно сдать уведомление с минусом.

На практике плательщики УСН сдавали такие уведомления уже за полугодие. Но эта индульгенция у них была по письму ФНС от 10.07.2023 № СД-4-3/8716@, в итоге норму прописали в статье 58 НК.

Отрицательные уведомления могут быть по таким налогам:

по УСН «доходы»;

по УСН «доходы минус расходы»;

по НДФЛ 13% ИП на ОСНО;

по НДФЛ 15%.

Отрицательное уведомление по НДФЛ

Что касается НДФЛ, то по ставке 13% КБК для ИП и налоговых агентов – разные.

ИП может сдать отрицательное уведомление с кодами периода 31/04 (2 квартал) и 33/04 (3 квартал).

Но сумма в этом отрицательном уведомлении не должна превышать положительную сумму в более ранних уведомлениях. То есть, уменьшить можно только то, что ранее было начислено.

А уведомление с кодом 21/04 (за 1 квартал) в принципе не может быть отрицательным.

По НДФЛ 15% норма про уменьшение прописана отдельно. Дело в том, что КБК по этой ставке одинаковый как для налоговых агентов, так и для ИП на ОСНО, но коды разные.

Поэтому ФНС уточнила, что не может быть в принципе отрицательного уведомления по этому КБК для кодов налоговых агентов (21/01, 21/11, 21/02, 21/12 и т. д.).

То есть по НДФЛ 15% отрицательным может быть только уведомление с кодами 31/04 и 33/04.

Отрицательное уведомление по УСН

На налог по УСН можно сдавать отрицательное уведомление по ЕНП, если нарастающим итогом аванс меньше, чем в предыдущем квартале.

То есть, сумма в отрицательных уведомлениях – это сроки 050 и 080 раздела 1 декларации по УСН (аванс к уменьшению за 2 и 3 кварталы).

А вот на строку 110, где также идет налог к уменьшению, отрицательное уведомление по ЕНП не сдают, потому что на годовой налог в принципе не сдают уведомление.

Это уменьшение пройдет по декларации, срок сдачи которой – 25 марта для организаций и 25 апреля – для ИП.

За 1 квартал отрицательного уведомление в принципе быть не может.

Таким образом, первое отрицательное уведомление по ЕНП на аванс по УСН в 2024 году можно сдать по итогам полугодия – до 25.07.2024 с кодом 34/02.

Как исправить ошибку в уведомлении

При ошибке новое уведомление подается с учетом следующих правил:

При ошибке в сумме новое уведомление подается с теми же реквизитами (КБК, период и т.д.), но с правильной суммой.

Если ошибка в реквизитах, то в уведомлении нужно заполнить данные дважды – один раз указать те же ошибочные реквизиты и сумму «0», так вы обнулите неверные начисления. Второй раз указать верные реквизиты и сумму к уплате.

КБК 2024

Полный список КБК огромный, мы не стали включать его в статью, по ссылкам ниже вы можете найти все интересующие вас КБК. С 2023 года они не изменились, но были дополнены, дополнения мы выделили отдельно. КБК вам понадобятся при заполнении отчетов, в них в отличие от платежки по ЕНП нужно указывать конкретные КБК налогов, иначе ФНС не сможет распределить налоги взносы.

Страховые взносы в ФНС (в том числе фиксированные взносы для ИП и взносы 1% с дохода, превышающего 300 000 рублей)

Приказом Минфина России от 29.06.2023 № 100н дополнен список КБК, в частности, добавились коды для страховых взносов с выплат иностранцам:

182 1 02 15010 06 0000 160 – взносы на ОПС;

182 1 02 15020 06 0000 160 – взносы на ОСС на СВНиМ;

182 1 02 15030 08 0000 160 – взносы на ОМС.

Страховые взносы уплачиваемые в Социальный фонд (страхование от несчастных случаев)

КБК для уплаты налога на сверхприбыль прошлых лет (обеспечительный платеж по налогу) 1 01 03000 01 0000 110 (Приказ Минфина России от 20.11.2023 №185н).

НДС и акцизы на товары (работы, услуги), реализуемые на территории РФ

НДС и акцизы на товары, ввозимые на территорию РФ

Налоги на совокупный доход (УСН, ЕНВД, ЕСХН, ПСН, НПД, торговый сбор)

Единый налоговый платеж уплачивается на КБК 18201061201010000510.

Новые правила уплаты НДФЛ с 2024 года

Напомним, что с 2023 года изменились правила расчета НДФЛ — налог нужно удерживать при каждой выплате физлицу, в том числе с аванса. Но с 2024 года правила поменяли еще раз, теперь и уплачивать налог придется не один раз, а дважды.

до 28 числа текущего месяца уплачивается налог, удержанный с 1 по 22 число текущего месяца;

до 5 числа следующего месяца — платим НДФЛ, удержанный с 23 числа по последний день предшествующего календарного месяца.

НДФЛ в декабре уплачивается по особым правилам — за период с 23 по 31 декабря нужно заплатить НДФЛ до 31 декабря.

Уведомление по НДФЛ, тоже сдается по особым правилам:

За НДФЛ, исчисленный и удержанный за период с 1 по 22 число текущего месяца нужно сдать уведомление не позднее 25 числа текущего месяца.

За НДФЛ, удержанный за период с 23 число по последний день месяца, необходимо сдать уведомление не позднее 3 числа следующего месяца.

Вот таблица со сроками по уплате, сдаче уведомлений и кодами для НДФЛ на весь 2024 год.

Бухгалтеры придумали, как можно сдавать поменьше уведомлений.

Сроки выплаты зарплаты можно установить так, чтобы минимизировать количество уведомлений и при этом не нарушать норму ТК. То есть, между зарплатой и авансом должно быть 15 дней.

Это такие сроки:

16 числа – аванс, 1 числа – зарплата;

17 числа – аванс, 2 числа – зарплата;

18 числа – аванс, 3 числа – зарплата;

19 числа – аванс, 4 числа – зарплата;

20 числа – аванс, 5 числа – зарплата;

21 числа – аванс, 6 числа – зарплата;

22 числа – аванс, 7 числа – зарплата.

При этом в одно уведомление будет попадать зарплата за прошлый месяц и аванс за текущий месяц.

Но НДФЛ с зарплаты и аванса за один месяц в любом случае будет входить в разные уведомления.

Как платить страховые взносы в 2024 году

С 2023 года действует единый тариф страховых взносов. Разбивки взносов на обязательное пенсионное, медицинское и социальное страхование больше нет.

Размер единого тарифа взносов на 2024 год – 30% до предельной базы и 15,1% свыше предельной базы. Предельная база в 2024 году тоже единая – 2 225 000 рублей.

Малые предприятия и ряд других льготников сохранили для себя пониженные тарифы. Для МСП тариф – 15 % с выплат свыше МРОТ.

Фиксированные взносы ИП

Отдельного внимания требуют взносы ИП. Платить их нужно как и другие налоги и взносы на ЕНС с помощью ЕНП. При этом для целей уменьшения на фиксвзносы налога на УСН Доходы уплата перестала иметь значение.

Теперь учитывается, когда взносы были начислены. И вот тут возникла путаница. Т.к. есть взносы — основные и дополнительный взнос в 1%.

Основные взносы — за 2023 год в сумме 45 842 руб. могут уменьшить налог только за 2023 год. В расчет налога за 2024 год они не войдут, даже если заплатить взносы в 2024 году.

Используйте их или сейчас при составлении декларации по УСН за 2023 год, или никогда.

Если не учесть эти взносы при расчете налога за 2023 год, то этот несостоявшийся вычет просто «сгорит».

А по взносам 1% за 2023 год ситуация другая – строго по норме НК они могут уменьшать только налог за 2024 год. Но ФНС выпустила письмо № СД-4-3/10872@ от 25.08.2023, которое разрешат три варианта:

уменьшить на них налог за 2023 год;

уменьшить на них налог за 2024 год;

уменьшить на них частично налог за 2023 гол, частично – за 2024 год.

По фиксированным взносам уведомления в ФНС не подаются. Это безусловные начисления, которые ФНС делает сама.

Взносы на травматизм в 2023 году

Взносы на травматизм (от несчастных случаев на производстве и профзаболеваний) не входят в состав ЕНП. Платить их нужно в Соцфонд, а не в налоговую инспекцию. КБК взносов на 2024 год:

Реквизиты регионального отделения СФР для перечисления взносов вы можете найти на сайте Социального фонда и в правом верхнем углу выбрать свой регион:

Теперь перейдите в раздел Страхователям

Найдите реквизиты взносов:

Как платить ЕНП компаниям с филиалами

ЕНП перечисляется с указанием в платежке КПП и ИНН головной организации, а в уведомлениях необходимо указывать реквизиты обособленных подразделений.

Налоговая отчетность 2024 года. Что изменилось

Единый срок установлен не только для уплаты налогов, но и для сдачи отчетности. Теперь сдавать отчеты нужно не позднее 25 числа.

При этом периодичность отчетов осталась прежней, например, если сдавали декларацию по УСН раз в год, то так ее и сдаете, просто срок для сдачи отчета уже не 31 марта, а 25 (для организаций), а для ИП — не 30 апреля, а 25 апреля. Такой порядок действует уже с 2023 года.

Чтобы следить за графиком сдачи отчетности, вы может использовать наш Календарь бухгалтера.

ЕФС-1

Масштабные изменения произошли в отчете ЕФС-1. Это отчет-конструктор, в котором указываются самые разные данные — от сведений о приеме на работу до взносов по травматизму.

С 2024 года в ЕФС-1 нужно отражать больше информации — по тем сотрудникам, которые работают неполное время, по срочным договорам, по изменениям в сроке действия договоров (например, если срочный договор становится бессрочным), дистанционным сотрудникам. И на все случаи жизни появились новые коды.

Полную инструкцию по заполнению отчета от эксперта в виде мини-курса и конспекта вы найдете здесь.

Пример:

В 2024 году действуют новые коды для подраздела 1.1 формы ЕФС-1, в том числе, – для неполного дня и неполной недели («НЕПД» и «НЕПН»). Если день был сначала неполный, потом стал полный, это надо отразить в ЕФС-1.

Нужно сдать ЕФС-1 с кадровым мероприятием «Перевод» без указания дополнительных кодов в графе 6 «Код выполняемой функции».

То есть, в первом отчете будет прием с кодом «НЕПД», а во втором отчете – перевод без кода.

В некоторых случаях правила вообще действуют почти вопреки логике.

В форме ЕФС-1 надо указывать код для срочного и бессрочного трудового договора. Если срок договора меняется, СФР предлагает не сдавать новый отчет с новым кодом, а исправлять старый отчет.

Коды в графе 5 подраздела 1.1 такие:

«0» – бессрочный трудовой договор;

«0.1» – срочный трудовой договор, заключаемый на срок до 6 месяцев;

«0.2» – срочный трудовой договор, заключаемый на срок более 6 месяцев;

«1» – трудовой договор по совместительству;

«1.1» – трудовой договор по совместительству, заключаемый на срок до 6 месяцев;

«1.2» – трудовой договор по совместительству, заключаемый на срок более 6 месяцев.

Ранее разработчики новой формы ЕФС-1 разъясняли, что при изменении срока ТД нужно будет сдавать новый отчет ЕФС-1 с мероприятием «Перевод» и новым кодом.

Между тем сейчас СФР дает другое разъяснение.

Если изменился срок трудового договора (был менее 6 месяцев, стал более 6-ти), необходимо сдать корректировку ранее поданного кадрового мероприятия.

Одновременно представляется отмена кадрового мероприятия с кодом вида трудового договора «0.1» и новое кадровое мероприятие «Прием» с указанием в графе 5 кода вида трудового договора «0.2» и реквизитов допсоглашения в подразделе «Основание».

Аналогично надо действовать, когда срочный договор (на более 6 месяцев) стал бессрочным. Мероприятие с кодом «0.2» отменяют и сдают новое с кодом «0».

Идея корректировки выглядит не слишком здравой, ведь изначальный отчет подавался с верными данными, но пока приходится руководствоваться разъяснениями СФР.

6-НДФЛ

Как оказалось, бухгалтеры больше всего не любят именно этот отчет. Мы провели опрос в наших соцсетях и выяснили, что почти 40% проголосовавших терпеть не могут заполнять 6—НДФЛ. Среди главных причин — за программой все время приходится проверять, чаще всего суммы не формируются правильно.

С 1 квартала 2024 года сдавать отчет нужно по новой форме, утвержденной приказом № ЕД-7-11/649@ от 19.09.2023.

Теперь в справке о доходах (прилагается к годовому отчету) не указывается уплаченная сумма налога, за 2023 год подается еще старая форма 6-НДФЛ и справки, где такая строка есть. ФНС разрешила ее не заполнять.

Начать дискуссию