Представители профессионального сообщества выделили ряд ключевых изменений, внесенных в правила банкротства на 2024 год.

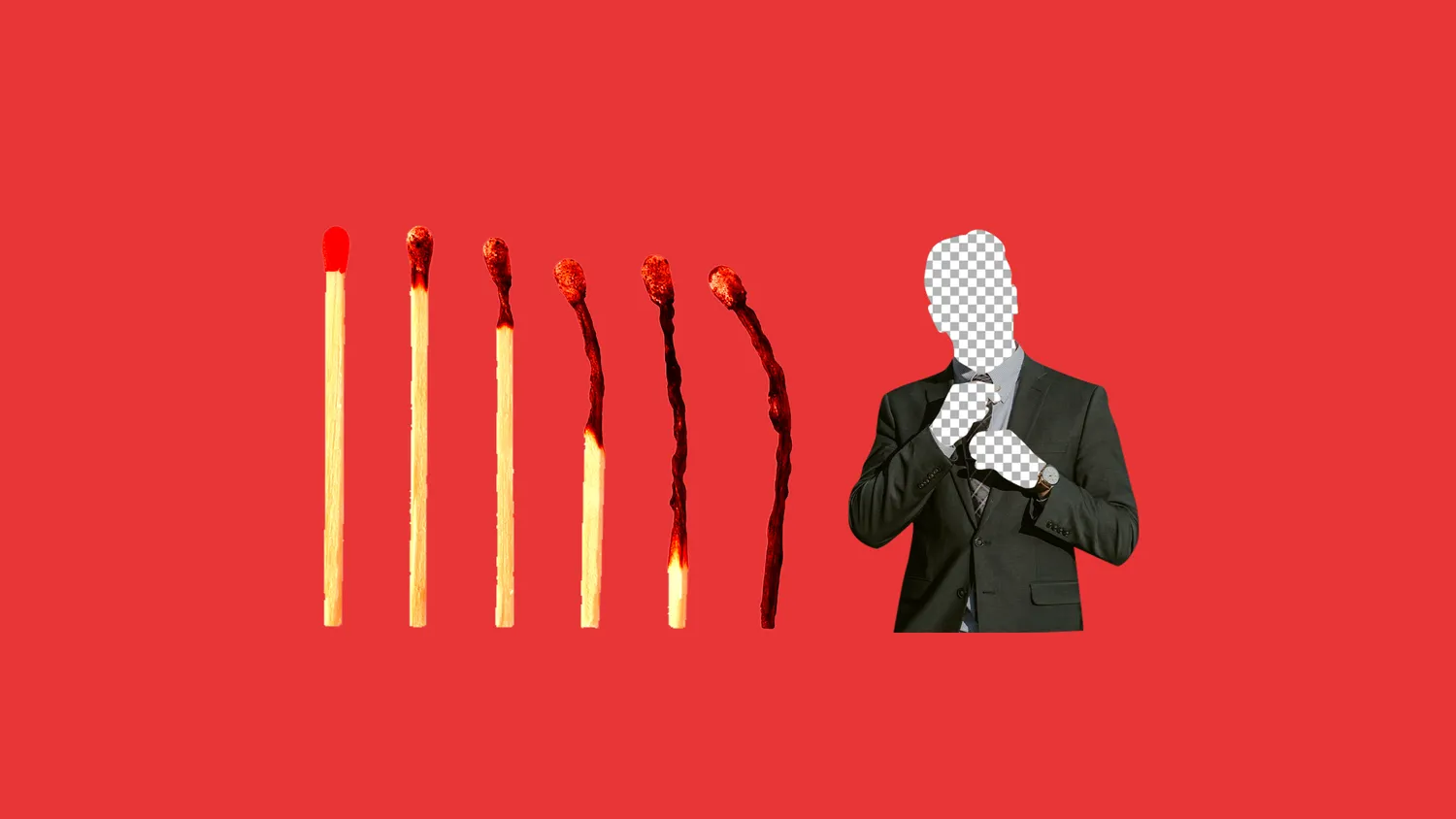

Виктор Панченко, руководитель практики реструктуризации и банкротства «ЮР-ПРОЕКТ»

В настоящий момент внесено несколько законопроектов, которые могут быть приняты и вступить в силу уже в 2024 году.

Увеличение нижней границы долга для банкротства компании с 300 тысяч рублей до 2 миллионов рублей.

Упрощение споров: теперь многие споры будут рассматриваться судом без вызова сторон.

Закрепление приоритета налоговых требований, связанных с заложенным имуществом, перед требованиями залоговых кредиторов.

Во-первых, постоянный мониторинг судебной практики, поскольку существенные изменения в сфере банкротства в последние годы начинаются на уровне судебного правоприменения.

Во-вторых, необходимо будет учитывать изменения порогового значения в минимальной сумме долга для инициации банкротства. Для банков — это будет означать «накапливание» просрочки по должникам до 2 000 000 рублей.

Это может занять существенное количество времени, поэтому рекомендуем банкам избрать стратегию по обеспечению сохранности имущества должника во время ожидания увеличения долга до 2 000 000 рублей.

Возможно даже необходимо будет задуматься об обращении в суд в рамках искового производства, чтобы просить об обеспечительных мерах в отношении имущества потенциального банкрота.

И конечно активное участие во всей процедуре истребования долга — единственный эффективный механизм контроля. Необходимо использовать то, что законодательство о банкротстве позволяет обжаловать, и делать предметом судебного спора практически любое действие. В контексте изменчивой судебной практики этим необходимо пользоваться.

В целом же, новые правила касаются больше процессуальных аспектов. Они не должны оказать существенного влияния на управление портфелями проблемных задолженностей.

Ликвидность требований к банкротам в целом снизится. Теперь даже наличие залоговых прав ничего не гарантирует, так как денежные средства от реализации залога могут в полном объеме уйти в бюджет в качестве расходов на сохранность имущества.

Судебная практика за последние четыре года стала особенно изменчивой. Она меняет правила «игры» быстрее законодателя. Это делает получение денежных средств от должника–банкрота еще более непрогнозируемым.

Нужно оценивать размер задолженности перед бюджетом. Проверять наличие арестного залога у налоговой инспекции, признанного судом. А также иметь в виду, что при внесении изменений необходимо учитывать, что от реализации заложенного имущества всегда будет производиться дополнительное погашение налоговых требований.

Каких-то инновационных предложений к подходу управления проблемной задолженностью предложить сложно, поскольку все изменения не являются радикальными.

Герасименко Валерия, председатель Совета Союза АУ НЦРБ

В основном изменения касаются упрощения процедуры, при котором многие споры будут рассматриваться судьей без вызова сторон.

Будет предусмотрена возможность восстановление срока на включение в реестр требований кредиторов (ранее это было возможно в отдельных редких, специально предусмотренных, случаях).

Новые правила предполагают существенную автоматизацию судебного процесса и его ускорение. Это означает, что теоретически значительная часть судебной работы станет дистанционной — без частого физического посещения суда.

Каким образом это будет работать на практике – покажет время, но можно предположить, что это приведет к снижению нагрузки на юристов, работающих с проблемными активами.

Новые правила упрощают и автоматизируют процесс банкротства в части отсутствия необходимости участия юристов по некоторым вопросам в судах, однако они не влекут существенных материальных изменений.

В целом, новые правила направлены на упрощение процесса банкротства и его более эффективное проведение, хотя существенных изменений не ожидается.

Начать дискуссию