Размер взносов в 2024 году

Страховые взносы ИП в совокупном фиксированном размере на 2024 год составляют 49 500 руб. Это взносы на обязательное пенсионное и медицинское страхование, которые идут в виде единого платежа.

Но военные пенсионеры (ИП, адвокаты, нотариусы) могут не платить часть этих взносов (на ОПС). Они платят только взносы на ОМС (19,8922% от совокупного фиксированного размера), если подадут заявление в ИФНС.

Взносы для ИП с доходом свыше 300 тысяч

Также ИП помимо 49,5 тыс. руб. необходимо заплатить 1% с дохода, превышающего 300 тыс. рублей.

Смотрите размер взносов в 2024 году в нашей таблице.

Взносы ИП | ИП | ИП-военные пенсионеры | ИП из новых регионов |

Взнос в совокупном фиксированном размере | 49 500 | 9 486,64 | 25 200 |

Взнос 1% с дохода свыше 300 тыс. рублей | 1% с дохода свыше 300 000, но не более 277 571 | – | – |

Итого максимальный взнос | 49 500 + 277 571 = 327 071 | 9 486,64 | 25 200 |

Подсчет дохода ИП для взносов в 1% зависит от режима налогообложения.

Пример. ИП на доходно-расходной упрощенке с годовой прибылью 6 млн руб. заплатит: 49 500 + (6 000 000 – 300 000) х 1% = 106 500 руб. Если ИП зарегистрировался не с начала года, или закрыл бизнес в течение года, он платит не полную сумму взносов (49 500 руб.), а часть в пропорции.

Что является доходом для расчета 1% взносов

Смотрите в нашей таблице, какой доход учитывать.

Режим налогообложения ИП | База для расчета взносов |

ОСНО | Доходы минус расходы по книге учета (декларации 3-НДФЛ) |

УСН «Доходы» | Доходы (выручка) по книге учета (декларации по УСН) |

УСН «Доходы минус расходы» | Доходы минус расходы по книге учета (декларации по УСН) |

ПСН | Потенциальный доход из патента. Реальный доход из книги не имеет значение! |

ЕСХН | Доходы минус расходы по книге учета (декларации по ЕСХН) Главы КФХ 1% не платят! |

Сроки уплаты взносов за себя

Фиксированные взносы в обычном, минимальном размере (49 500 руб.) надо уплатить до 31 декабря. Так как 31.12.2024 – выходной день, крайний срок уплаты взносов – 09.01.2025.

Разбираться в учете, налогах и 1С — ключ к финансовой стабильности. Курс «Бухгалтер с нуля» поможет вам освоить все ключевые аспекты профессии с учетом налоговой реформы-2025. Запишитесь сейчас со скидкой до 72%!

Взносы в размере 1% с дохода за 2024 год надо уплатить до 01.07.2025. Если ИП «закрылся» в течение года, он должен уплатить фиксированные взносы не позднее 15 календарных дней с даты снятия с учета.

КБК для уплаты взносов

Перечень КБК на 2024 год указан в приказе Минфина от 01.06.2023. Система уплаты взносов изменилась с 1 января 2023 года. Сумма отправляется на единый КБК в рамках ЕНП.

Используется специальный код: 182 0 10 61 201 01 0000 510. Сформировать платежку можно на сайте ФНС. В случае, если в документе будет указан другой КБК, деньги в любом случае будут зачислены на ЕНС.

Как платить взносы

Фиксированные взносы надо платить в виде единого налогового платежа (ЕНП). В платежке надо указывать КБК ЕНП.

Платить надо на такие реквизиты:

Номер поля платежного поручения | Наименование (поля) реквизита платежного документа | Значение |

13 | Наименование банка получателя средств | ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула |

14 | БИК банка получателя средств (БИК ТОФК) | 017003983 |

15 | № счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета) | 40102810445370000059 |

16 | Получатель | Казначейство России (ФНС России) |

17 | Номер казначейского счета | 03100643000000018500 |

61 | ИНН получателя | 7727406020 |

103 | КПП получателя | 770801001 |

22 | Код (УИП) | 0 |

101 | Статус | 01 |

104 | КБК | 18201061201010000510 |

105 | ОКТМО | 0 |

106 | Основание платежа | 0 |

107 | Налоговый период | 0 |

108 | Номер документа | 0 |

109 | Дата документа | 0 |

24 | Назначение платежа | Единый налоговый платеж |

О реквизитах платежки по фиксированным взносам ИП в 2024 году мы уже рассказывали ранее.

Как считать взносы за неполный год

Не всегда можно рассчитать взносы за полный год. Может быть ситуация, когда физлицо регистрирует ИП в начале года, а закрывает уже в середине. Или напротив, регистрирует в середине года, а закрывает в конце.

В таком случае рассчитывать страховые взносы нужно исходя из реальной продолжительности деятельности в статусе ИП. Достаточно знать число полных месяцев и дней в неполном месяце — порядок расчета регламентирован п. 5 ст. 430 НК.

Кроме того, в расчет фиксированных взносов необходимо включить дату регистрации в ЕГРИП и дату регистрации прекращения предпринимательской деятельности (исключение из ЕГРИП).

Размер взносов уменьшается пропорционально количеству дней в году в статусе ИП. При этом, если доходы за неполный год превышают 300 тыс. руб., то необходимо уплатить 1% с превышения так же, как и по расчету за полный год.

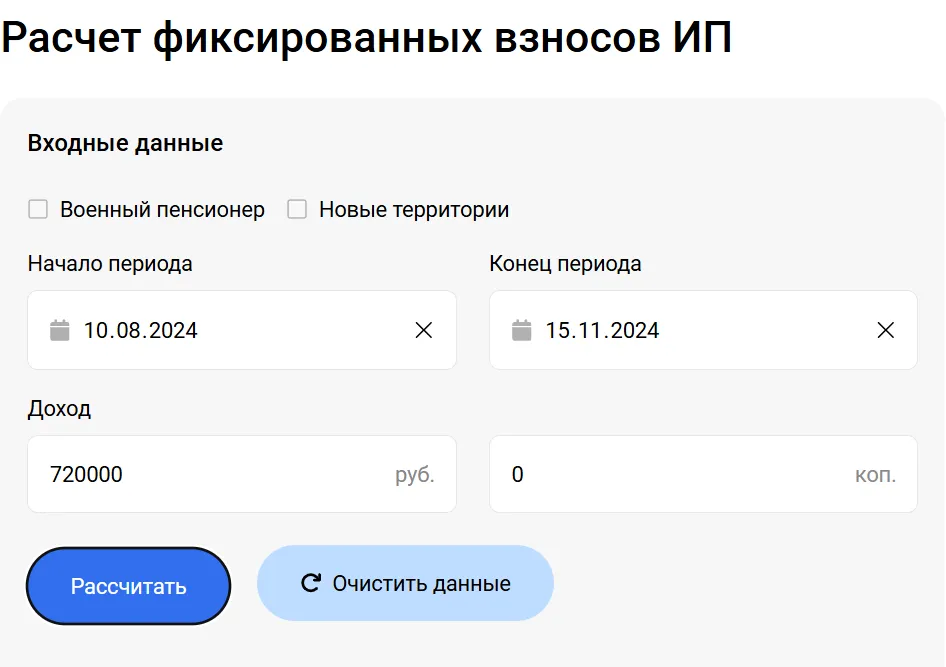

Пример. ИП начал свою деятельность 10 августа 2024 года. Но из-за финансовых сложностей, он прекратил свою деятельность 15 ноября 2024 года. К этому моменту его доход за неполный год составил 720 тыс. руб.

Сделаем расчет страховых взносов пошагово:

49 500 / 12 * 2 = 8 250 — сумма страховых взносов за 2 полных месяца (сентябрь и октябрь).

49 500 / 12 / 31 (количество дней в месяце) * 22 (количество дней работы ИП) = 2 927, 4 — сумма страховых взносов за август (неполный месяц).

49 500 / 12 / 30 * 15 = 2 062, 5 — сумма страховых взносов за ноябрь (неполный месяц).

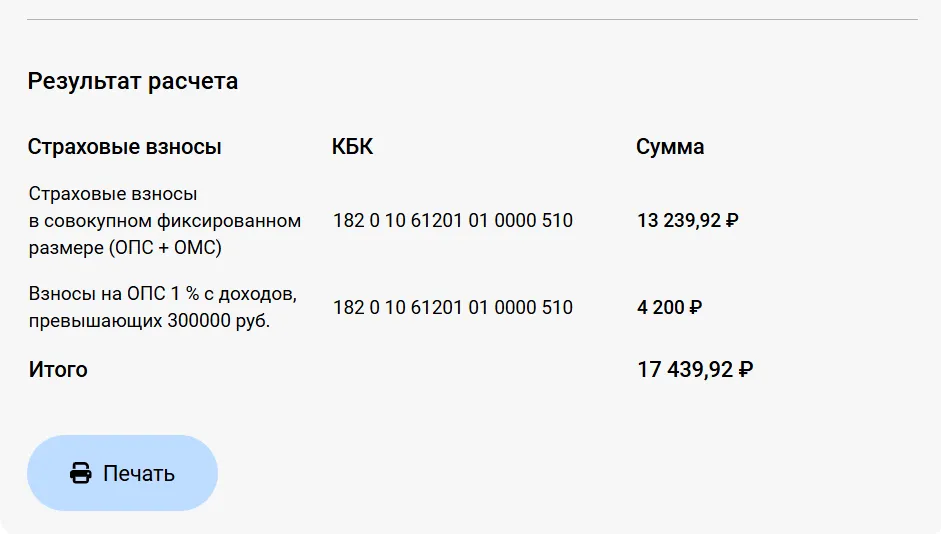

(8 250 + 2 927,4 + 2 062, 5) + (720 000 - 300 000) * 1% = 13 239, 9 + 4 200 = 17 439,92 — общая сумма страховых взносов, которую необходимо уплатить ИП (с учетом 1% с превышения лимита).

Быстрее рассчитать взносы за неполной год можно в нашем калькуляторе. Достаточно лишь указать период, доход, а также выбрать льготы при необходимости (для военных пенсионеров и ИП на новых территориях).

В результате получается расчет, в котором видно взносы с разделением на фиксированные и 1% с превышения лимита. Обратите внимание, что калькулятор также указывает КБК.

Как уменьшить налог ИП за счет взносов

ИП на УСН «доходы» или ПСН вправе уменьшить налог, который подлежит уплате в бюджет, на сумму страховых взносов.

Налог по УСН «доходы» и ПСН за 2024 год можно уменьшить:

на фиксированные взносы за 2024 год — независимо от факта их уплаты;

на взносы в размере 1% свыше дохода 300 тыс. рублей за 2024 год — независимо от факта их уплаты;

на взносы в размере 1% за 2023 год — независимо от факта их уплаты, если не уменьшали на них налог за 2023 год.

Для уменьшения налога по ПСН на взносы нужно сдать уведомление (КНД 1112021, утв. приказом ФНС № ЕД-7-3/218@ от 26.03.2021).

Согласно письму ФНС от 08.04.2024 № СД-4-3/4104@, страховые взносы в размере 1% с доходов, превышающих лимит, за 2024 год (уплата не позднее 01.07.2025), могут быть признаны подлежащими уплате как в 2024, так и в 2025 году для уменьшения налога по УСН или ПСН.

Соответственно налогоплательщик может выбрать: уменьшить налог за 2024, 2025 или частично за 2024 и частично за 2025 год. Но вот уменьшить налог на одну и ту же сумму дважды — в 2024 и в 2025 году нельзя.

Про уменьшение налога по УСН за 2024 год на сумму взносов мы уже рассказывали ранее.

Для УСН «доходы минус расходы» в 2024 году действует другое правило. Сначала нужно уплатить взносы, и только после этого учитывать их в составе расходов.

Правило для УСН «доходы минус расходы» работает так:

фиксированные взносы за 2024 год – включают в расходы по мере их уплаты.

взносы в размере 1% свыше дохода 300 тыс. рублей за 2024 год – включают в расходы по мере их уплаты.

фиксированные взносы за 2023 год – включают в расходы по мере их уплаты, если они не вошли в расходы в 2023 году.

взносы 1% за 2023 год – включают в расходы по мере их уплаты, если они не вошли в расходы в 2023 году.

Зафиксировать факт уплаты взносов поможет заявление о зачете (КНД 1150057, утв. приказом ФНС от 30.11.2022 № ЕД-7-8/1133@).

Что будет если не заплатить взносы

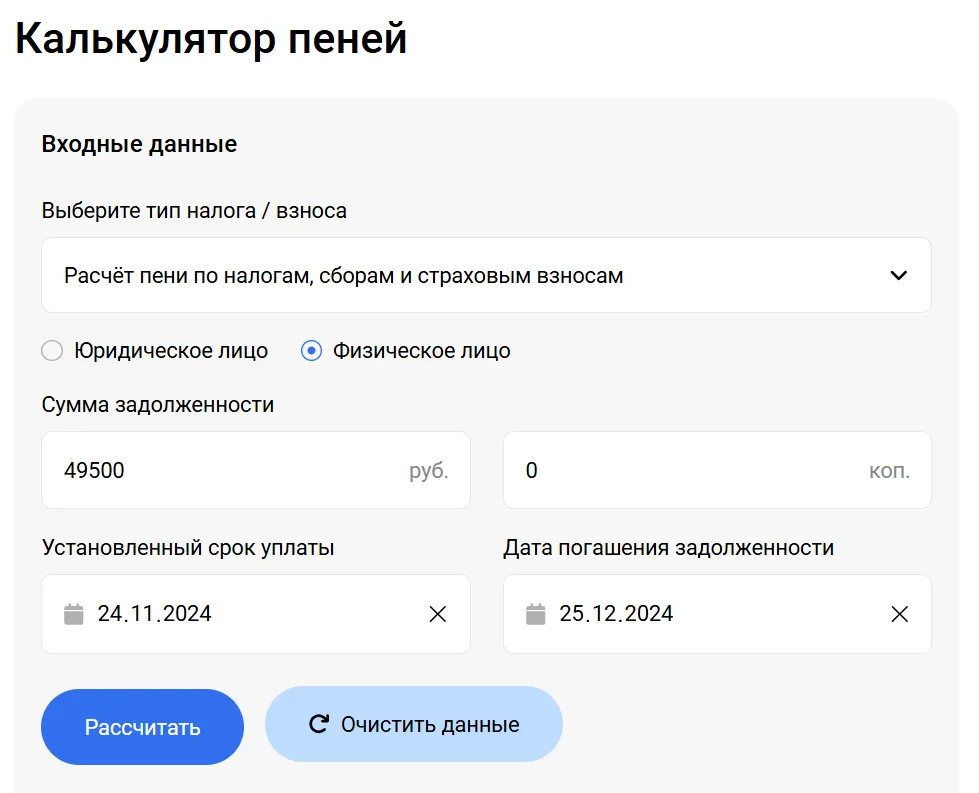

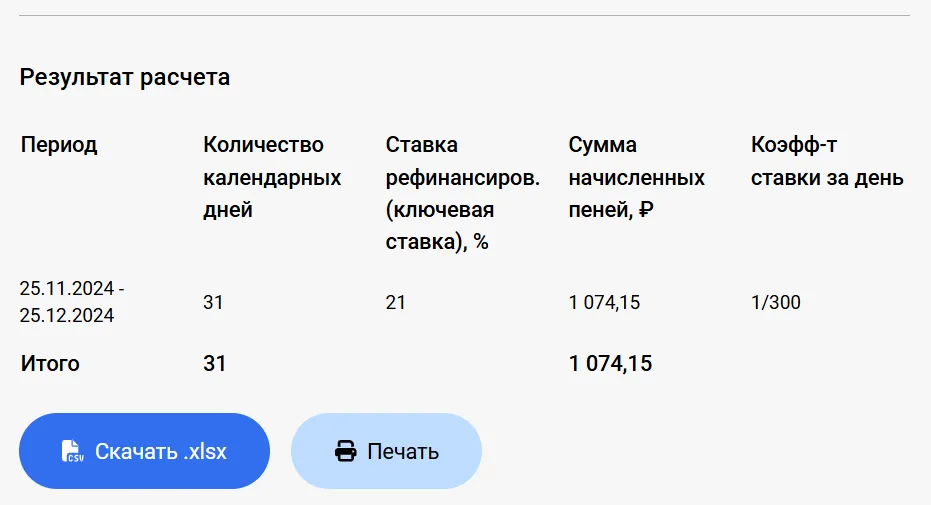

За каждый день просрочки налоговая начислит пени в размере 1/300 от ключевой ставки ЦБ, актуальной на эти дни.

Пример. ИП из примера выше прекратил свою деятельность 15 ноября. Уплатить фикс. взносы необходимо было до 30 ноября, но он просрочил оплату на месяц. Рассчитаем, какую сумму пеней ему необходимо уплатить на 31 декабря.

Если просрочить уплату взносов (17439,92 руб.) на 31 день, то сумма пеней составит: 17439,92 * 31 * 1/300 * 21% = 378,45 руб.

Но рассчитать сумму за просрочку можно и проще. Достаточно воспользоваться специальным калькулятором пеней:

В каких случаях ИП не платит взносы

Отсутствие дохода не освобождает ИП от уплаты страховых взносов за себя. Однако есть несколько периодов, в течение которых с ИП снимается эта обязанность. Они указаны в ч. 7 ст. 430 НК и ч. 1 ст. 12 ФЗ от 28.12.2013 № 400-ФЗ:

военная служба, АГС и служба по мобилизации;

отпуск по уходу за ребенком до 1,5 лет (учитывается не более 6 лет такого отпуска, если их было несколько);

нахождение под следствием, в местах лишения свободы или СИЗО (только в случае, если уголовное дело было признано незаконным, и ИП реабилитировали);

уход за инвалидом I группы, ребенком-инвалидом или за пожилым лицом, достигшим возраста 80 лет;

проживание с супругом-военным, который служит по контракту в местах, где нет возможности трудоустройства (не более 5 лет в совокупности);

проживание с супругом-дипломатом за границей, но не более 5 лет в совокупности.

Комментарии

58То есть, если я заплачу 1%свыше 300000р за 2024год в2024 году, я не смогу уменьшить усн

Пока ждем мнения ФНС на этот счет.

появился ответ от ФНС?

В письме от 08.04.2024 № СД-4-3/4104@ ФНС подтвердила, что к допвзносам за 2024 год и последующие периоды будет применяться такой же подход. То есть взносы в размере 1% с доходов, превышающих 300 000 руб., за 2024 год (срок уплаты 1 июля 2025 года) для уменьшения налога по УСН могут быть признаны по выбору налогоплательщика подлежащими уплате как в 2024, так и в 2025 году

В 2024году

То платите, то не платите, то считайте, то не считайте. Дурдом, одним словом. Вот налоговая отжигает.