Когда директор путает счет организации с личным карманом — это всегда плохо и чревато большими налогами.

Мало того, что такие расходы нельзя принять к учету, на какой бы системе налогообложения вы не находились, так еще и такие покупки должны признаваться натуральным доходом руководителя и облагаться НДФЛ и страховыми взносами.

Сегодня мы разберем пошагово действия бухгалтера, которые он должен предпринять в программах 1С в соответствии с действующим налоговым законодательством при получении от руководителя чеков с такими расходами.

Отражение случившегося факта личных трат руководства в программах 1С

Товарно-материальные ценности, которые не относятся к деятельности организации, а приобретались руководителем для личных нужд, нельзя принимать к учету в расходах по налогу на прибыль или УСН. НДС по таким поступлениям к вычету принять тоже нельзя.

Разобраться во всех особенностях упрощенки, поможем на курсе «Главбух на УСН: от учета и отчетности до 1С». Вы научитесь вести налоговый учет без ошибок, правильно формировать декларацию и отчетность за работников, защищать бизнес перед ФНС и избегать многомиллионных штрафов.

Сейчас вы можете купить курс по специальной цене за 5 450 рублей вместо 15 950 рублей!

Поступление товаров и услуг при ОСН

Если вы получили от руководства такие документы и ваша организация находится на общей системе налогообложения, то порядок действий, следующий.

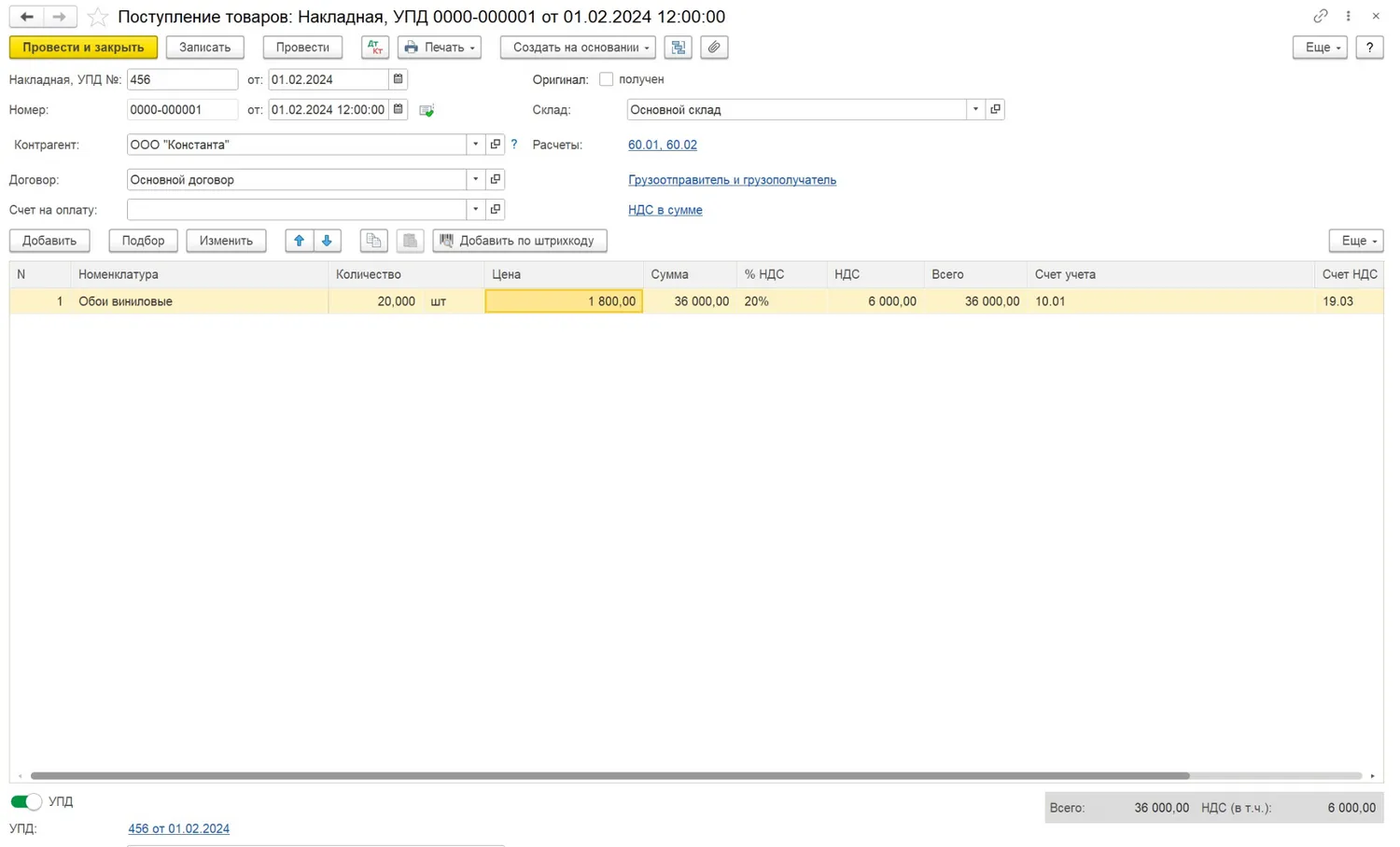

Шаг 1 — формляем поступление

Переходим в раздел «Покупки», создаем документ поступления.

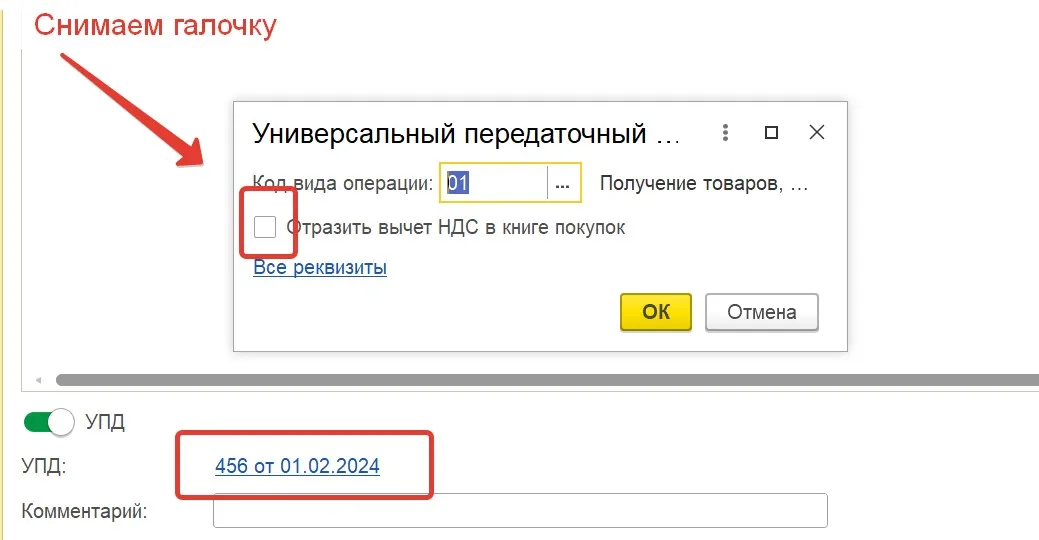

Если поставщик дал вам УПД, то для того, чтобы вычет по НДС не отразился в Книге покупок, нажимаем внизу в подвале документа поступления на гиперссылку «УПД» и снимаем галочку «Отразить вычет НДС в книге покупок».

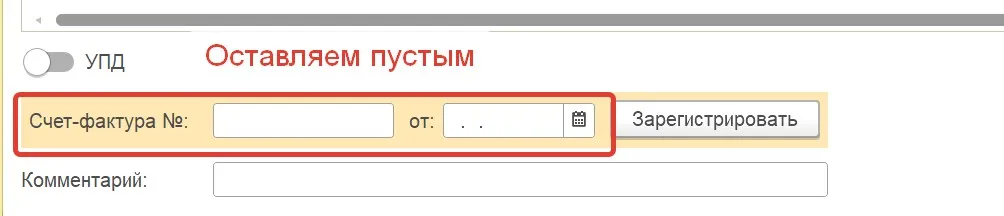

Если поставщик дал вам накладную и счет-фактуру, то для того, чтобы НДС не отразился в Книге покупок, в подвале документа поступления счет-фактуру не регистрируем.

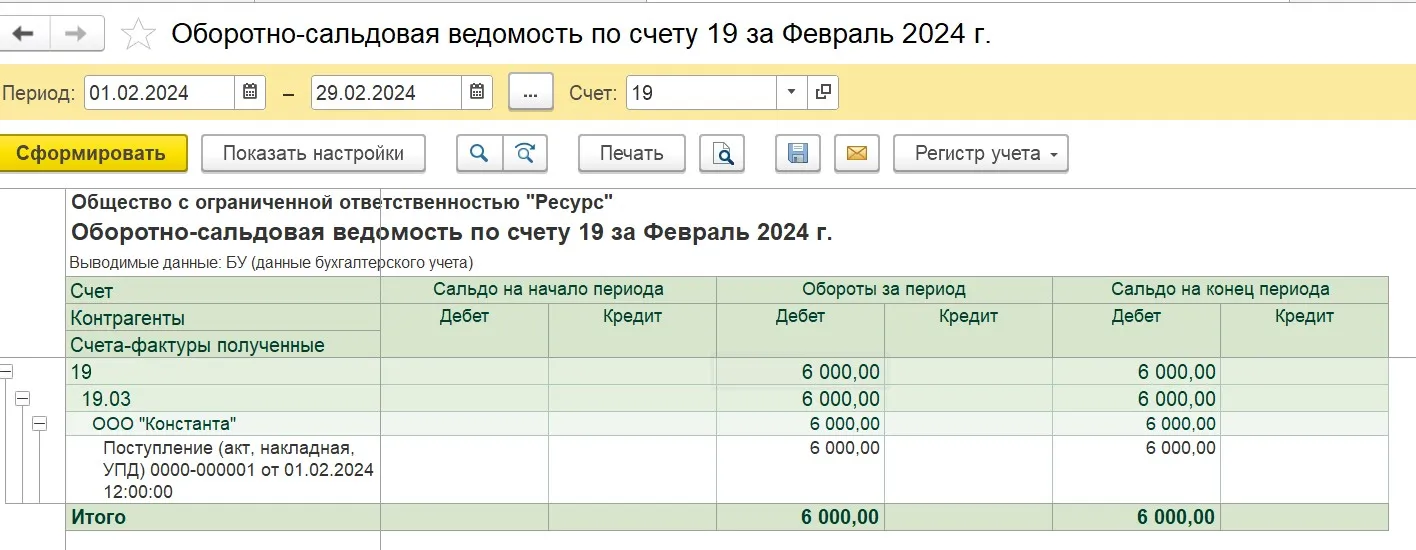

Очень важно не регистрировать счет-фактуру от поставщика в подвале документа. Благодаря этому НДС остается на 19 счете, который мы далее спишем.

Шаг 2 — списываем НДС, не принимаемый к вычету

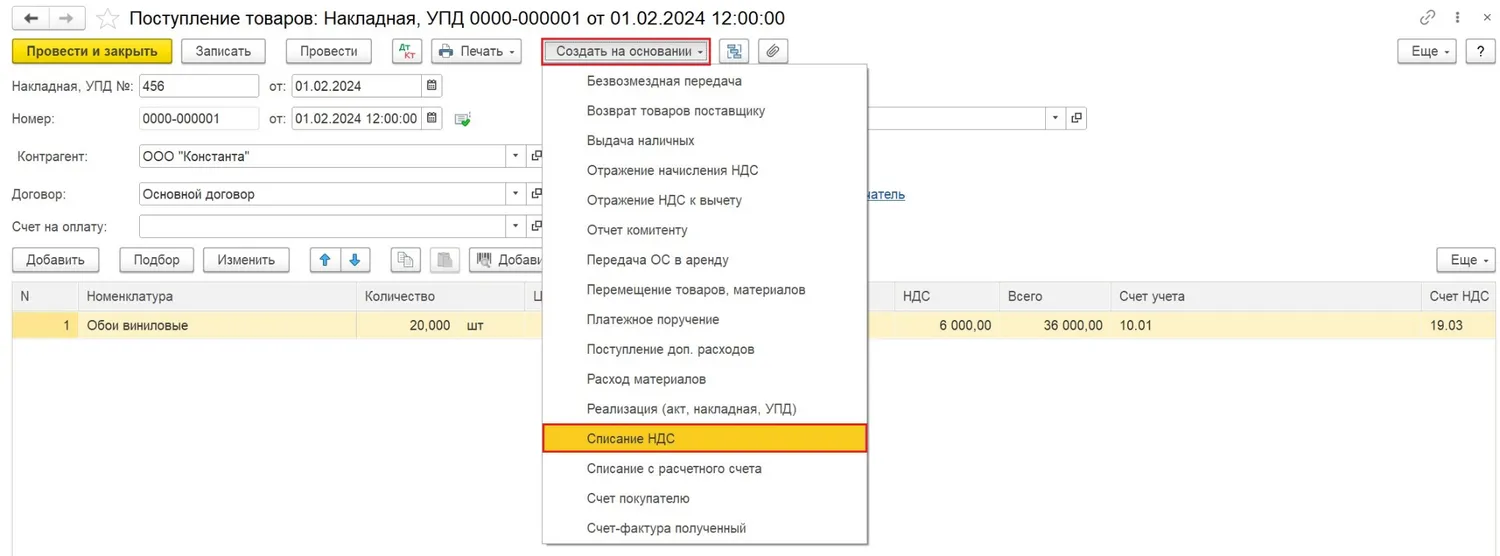

Это можно сделать непосредственно из документа поступления, нажав на кнопку «Создать на основании» или в разделе «Операции» — «Регламентные операции НДС»:

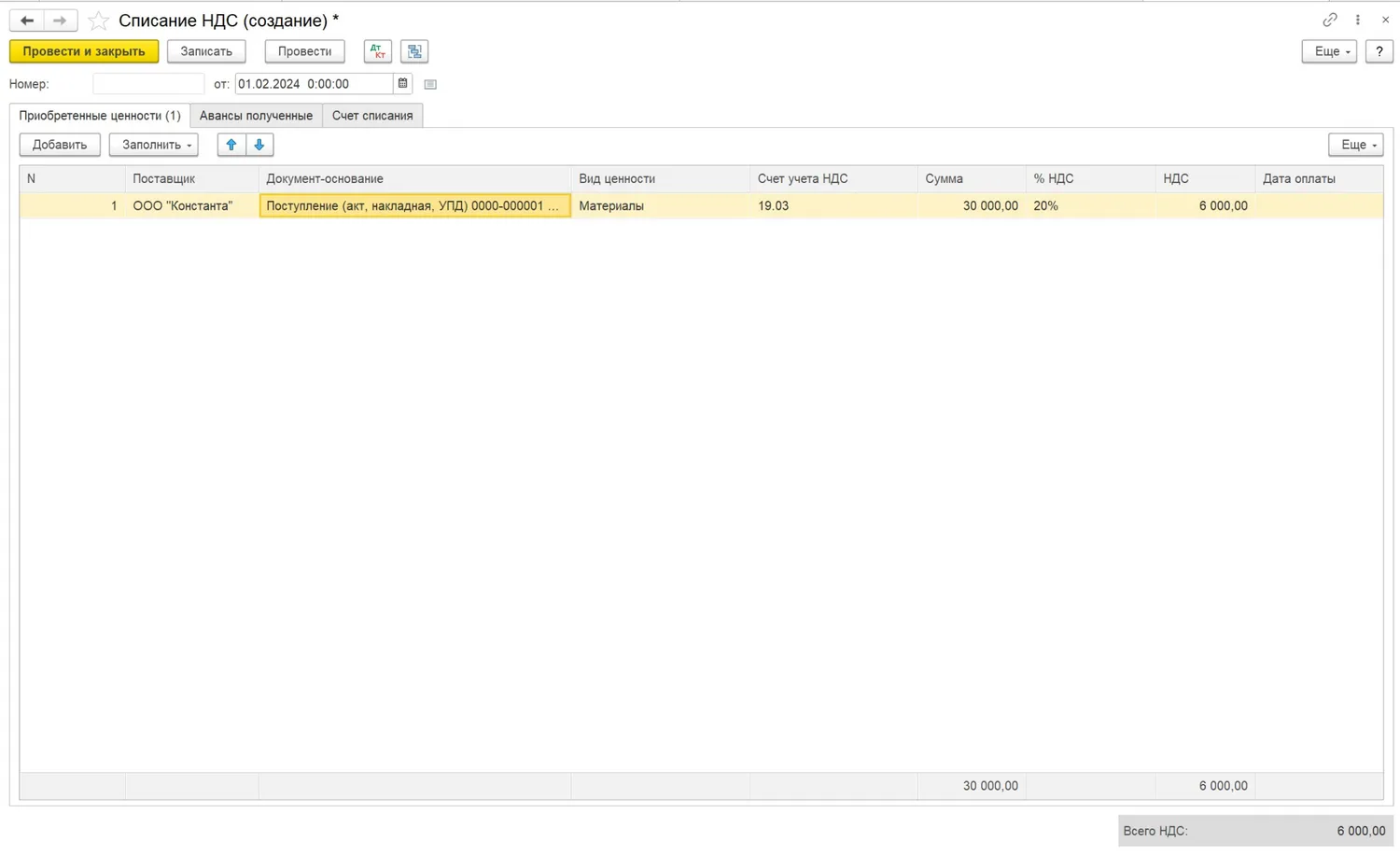

Открывается документ «Списание НДС», в котором нужная нам вкладка «Приобретенные ценности» заполняется автоматически из реквизитов документа поступления:

Переходим на вкладку «Счет списания», она также заполнится автоматически, нам нужно только убедиться, что НДС мы списываем на счет 91.02, а в выбранной статье расходов нет галочки «НУ»:

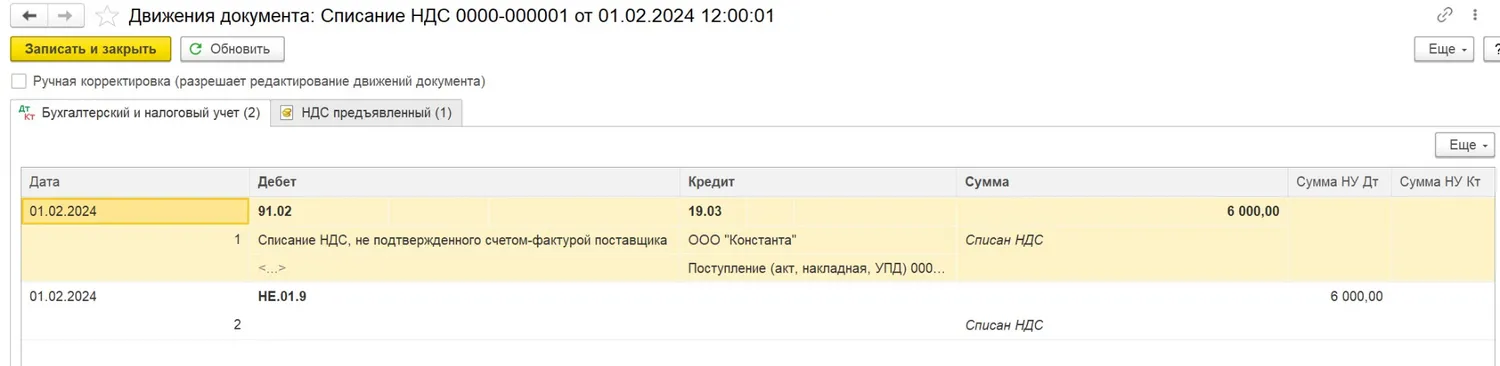

После проведения документ формирует следующие проводки:

Шаг 3 — списываем поступившие материалы на расходы, не принимаемые к налоговому учету

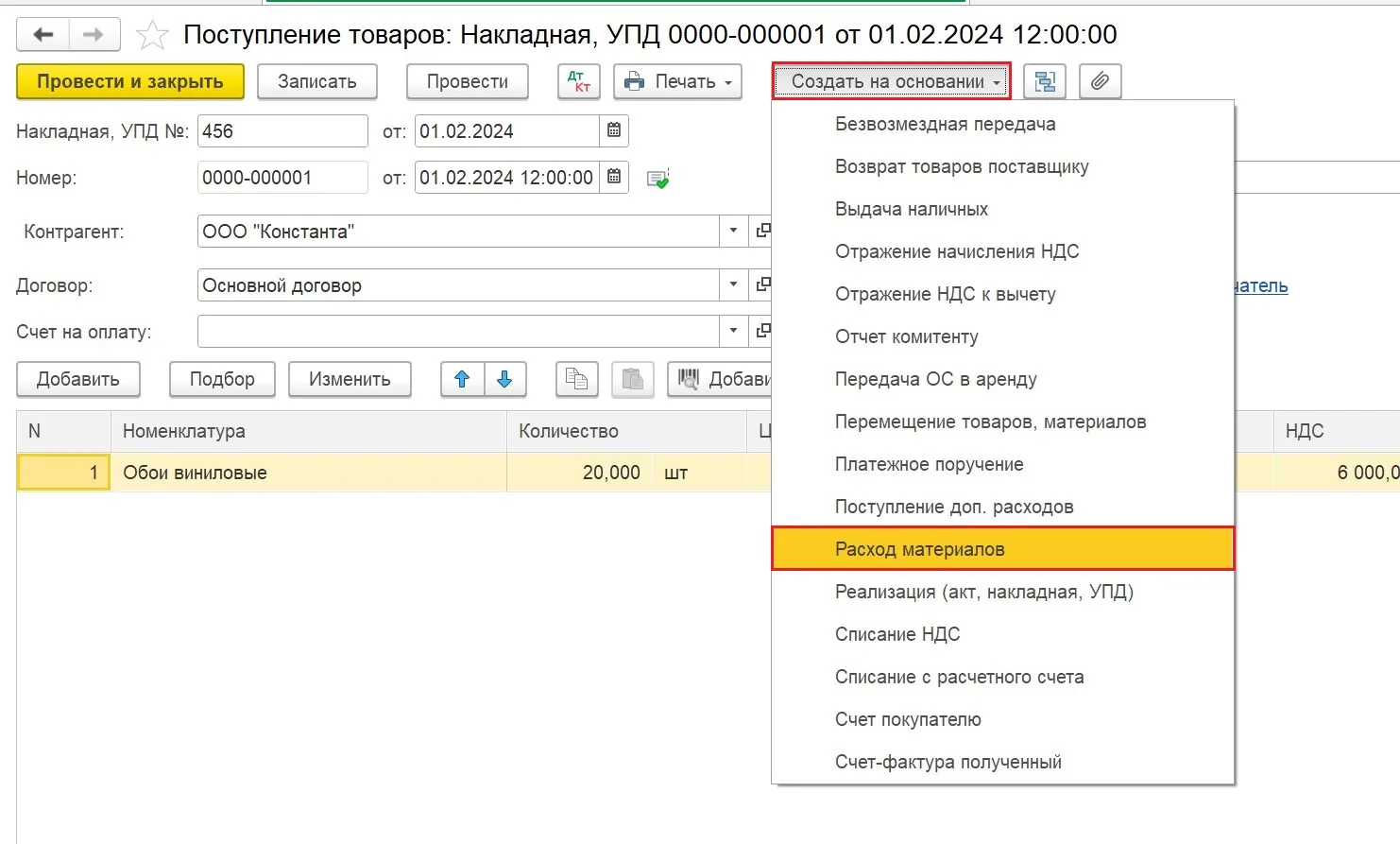

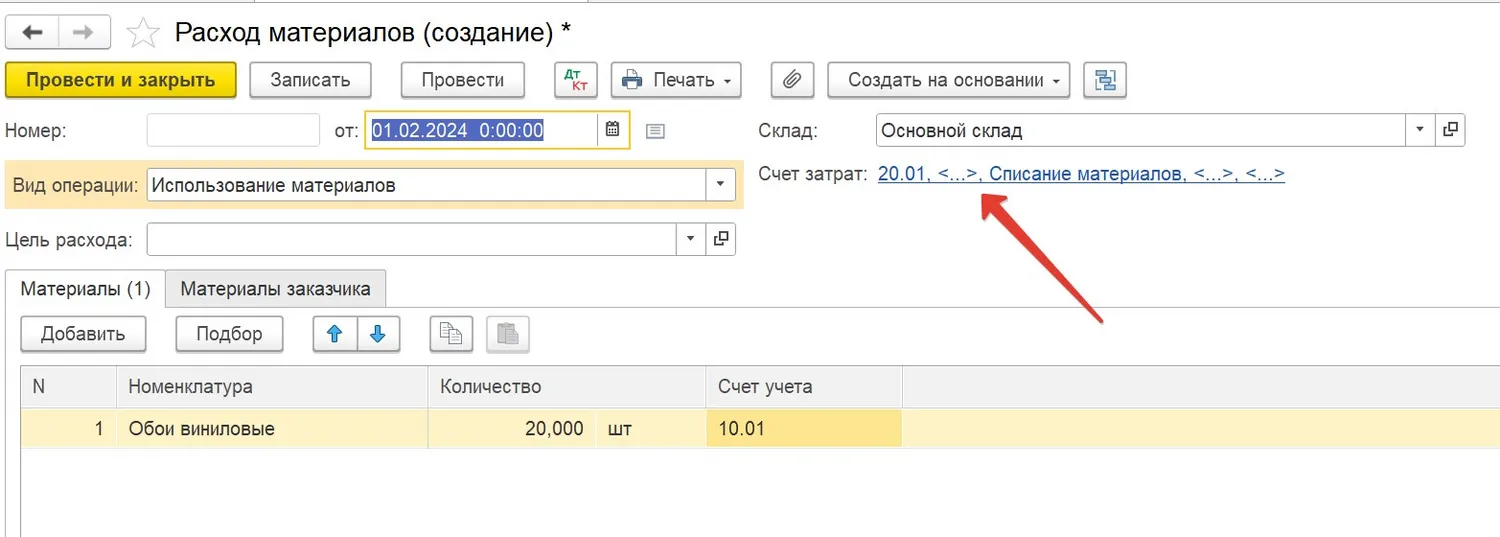

Для этого формируем документ «Расход материалов (Требование-накладная)» в разделе «Склад» или создаем его на основании документа поступления:

В открывшемся документе нам необходимо правильно заполнить вкладку «Счет затрат»:

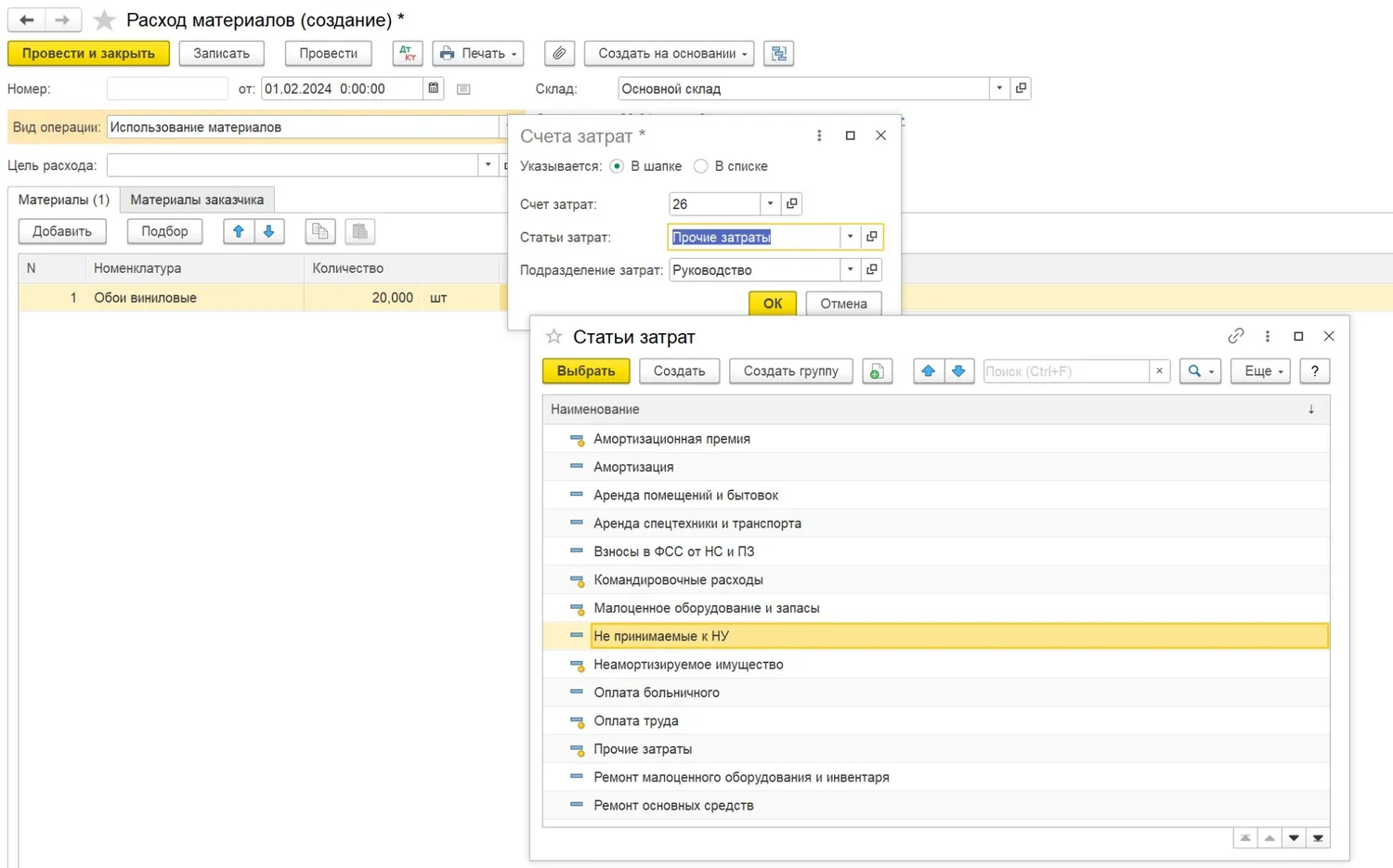

При нажатии по данной гиперссылке выбираем счет, на который обычно относим аналогичные расходы, например, счет 26.

Далее наша задача правильно выбрать статью затрат. Если в вашей базе 1С уже внесена статья расходов «не принимаемые к НУ», то выбираем ее:

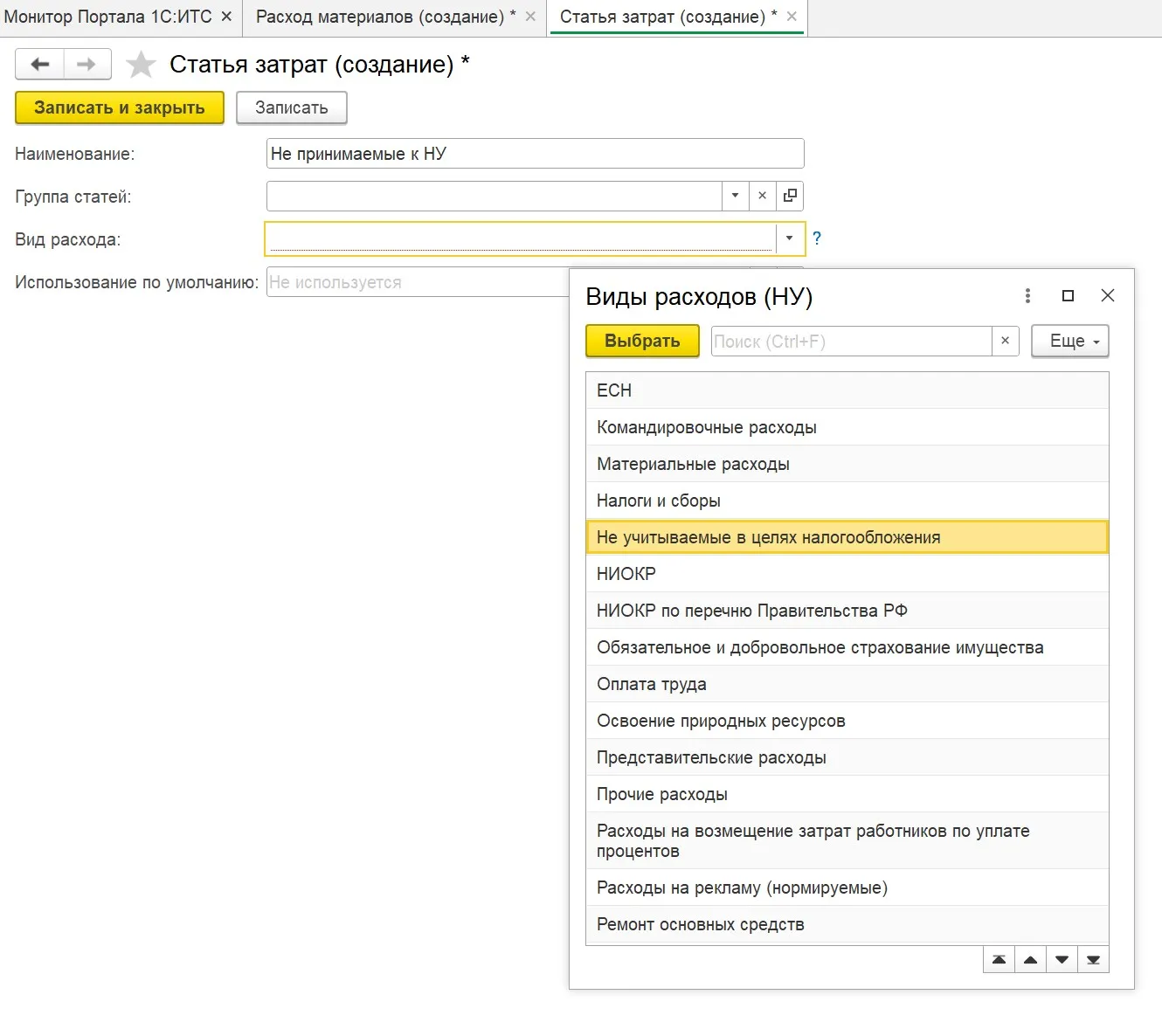

Если такой статьи пока нет, то ее необходимо создать следующим образом: раскрываем список статей затрат и нажимаем кнопку «Создать». В открывшемся окошке вносим наименование, например, «Не принимаемые к НУ», а в поле «Вид расхода» обязательно выбираем «Не учитываемые в целях налогообложения»:

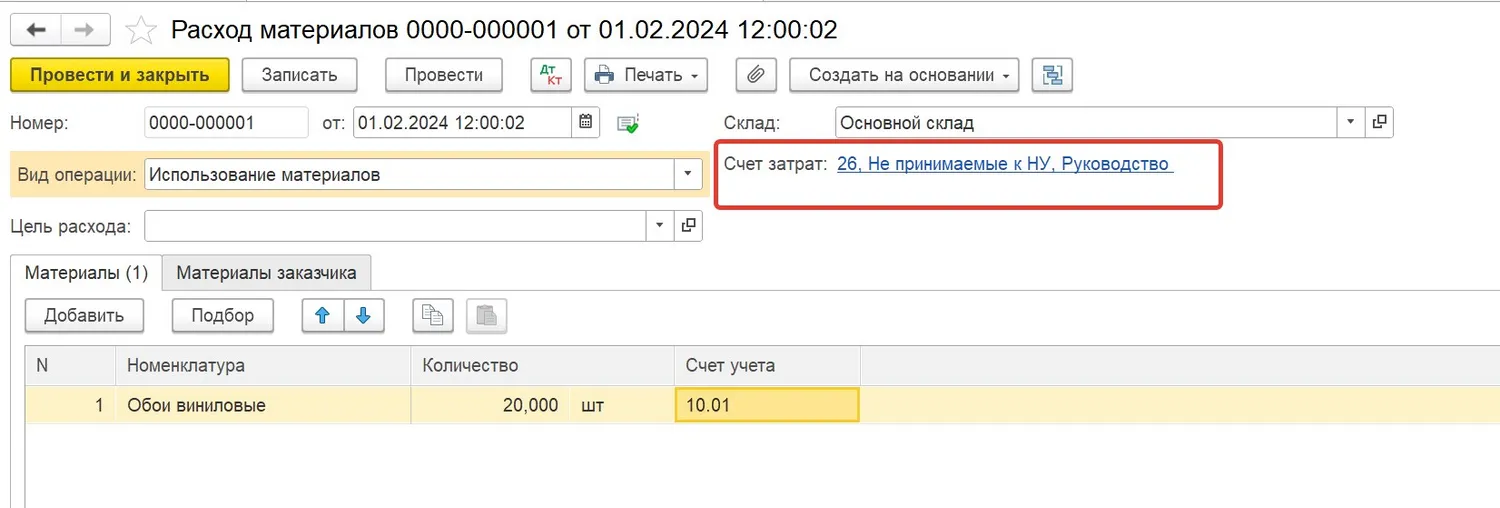

Выбираем созданную статью расходов и проводим документ:

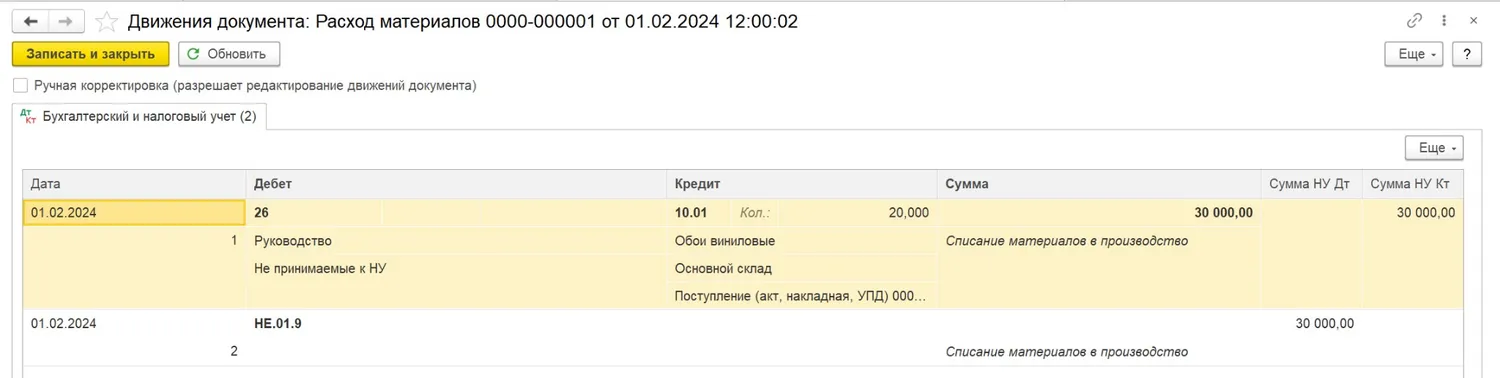

Проведенный документ формирует проводки по списанию материалов на счет 26 в бухгалтерском учете, и на не принимаемые расходы в налоговом:

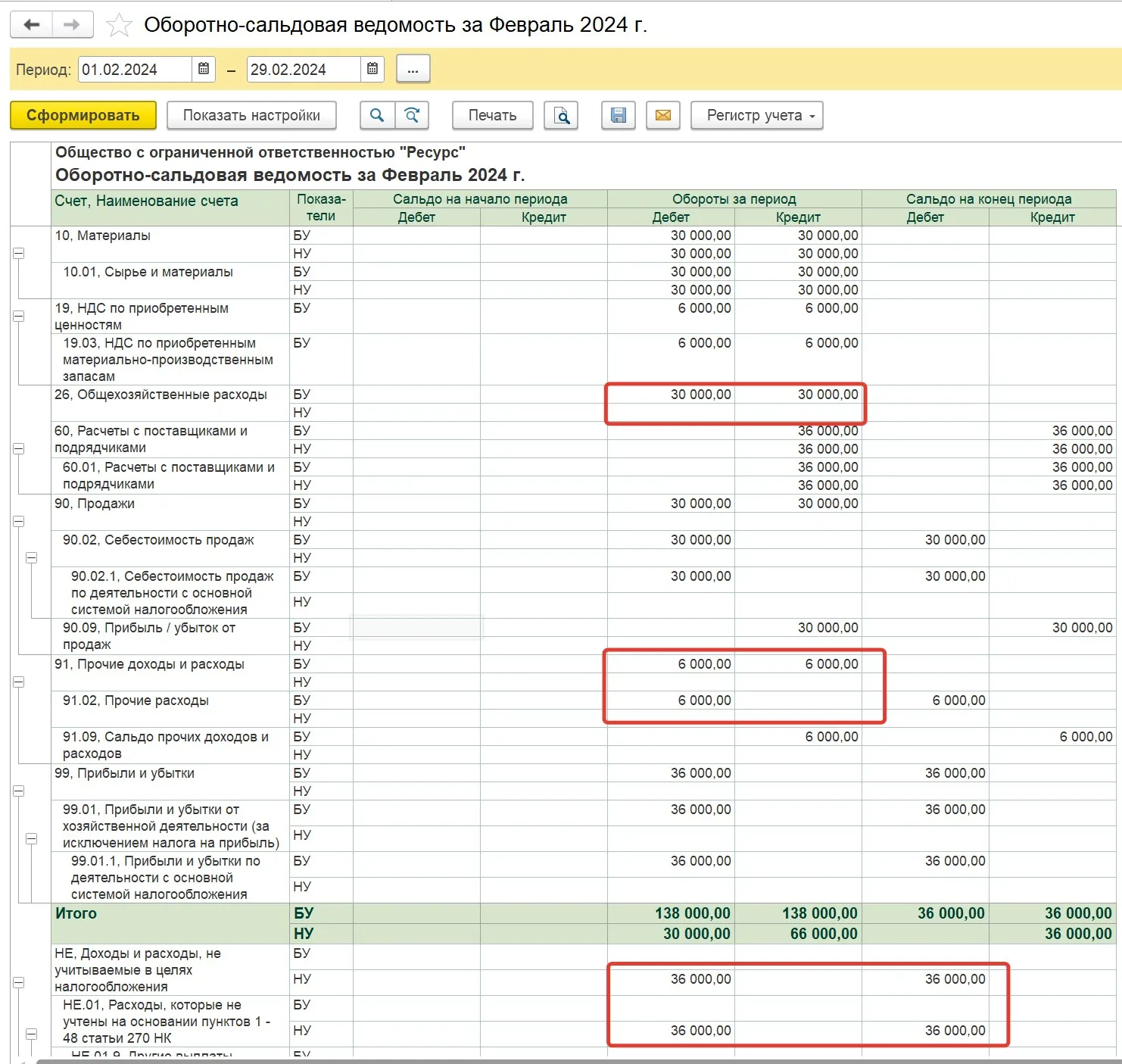

Для проверки правильности всех наших действий мы можем сформировать общую оборотно-сальдовую ведомость в разделе «Отчеты», в которой по кнопке «Показать настройки» на вкладке «Отбор» можно включить галочку «Выводить забалансовые счета», что позволит увидеть полную картину учета:

Из оборотно-сальдовой ведомости мы видим, что приобретенные материалы и НДС по ним не приняты только к бухгалтерскому учету и полностью учтены в составе расходов, не учитываемых в целях налогообложения.

На практике бывают ситуации, когда в одном документе от поставщика есть и принимаемые и не принимаемые расходы, например, канцелярские товары и товары для личного пользования. В таком случае мы рекомендуем ввести два отдельных документа поступления:

в первом поступлении товаров вводим канцтовары и регистрируем счет-фактуру, либо проводим УПД;

во втором поступлении товаров вводим товары для личного пользования и счет-фактуру не регистрируем (или снимаем галочку в УПД «Отразить в Книге покупок») как в описанном выше примере. Далее часть НДС и товар, которые приходится на второй документ списываем в расходы, не принимаемые к налоговому учету.

Поступление товаров и услуг при УСН

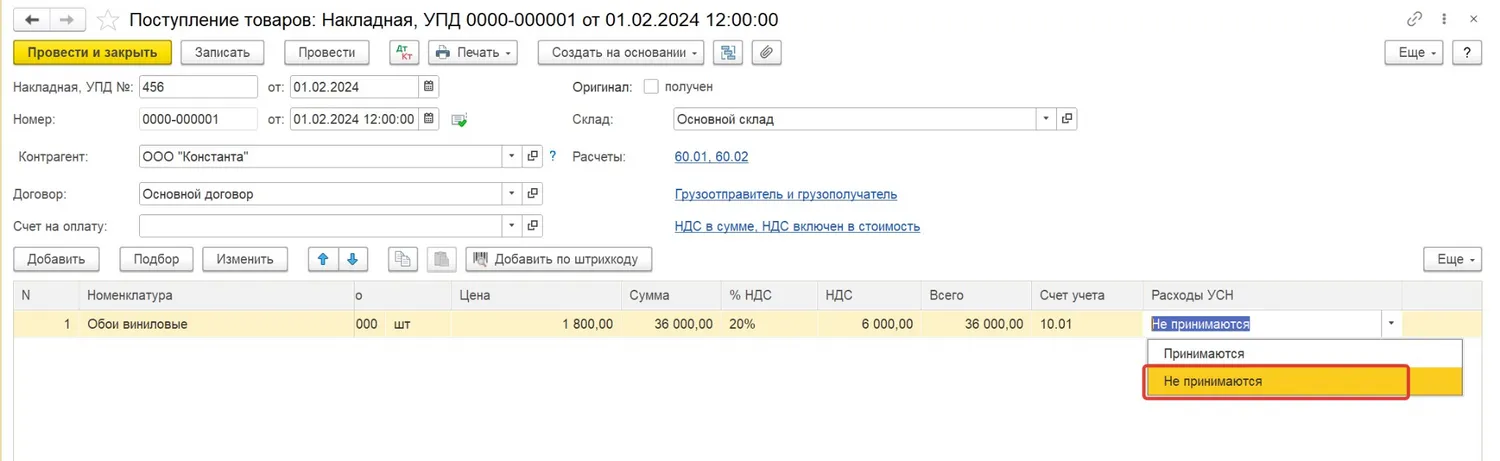

Если ваша организация находится на упрощенной системе налогообложения с объектом «Доходы минус расходы», то при поступлении таких товарно-материальных ценностей необходимо указать, что расходы не принимаются в налоговом учете.

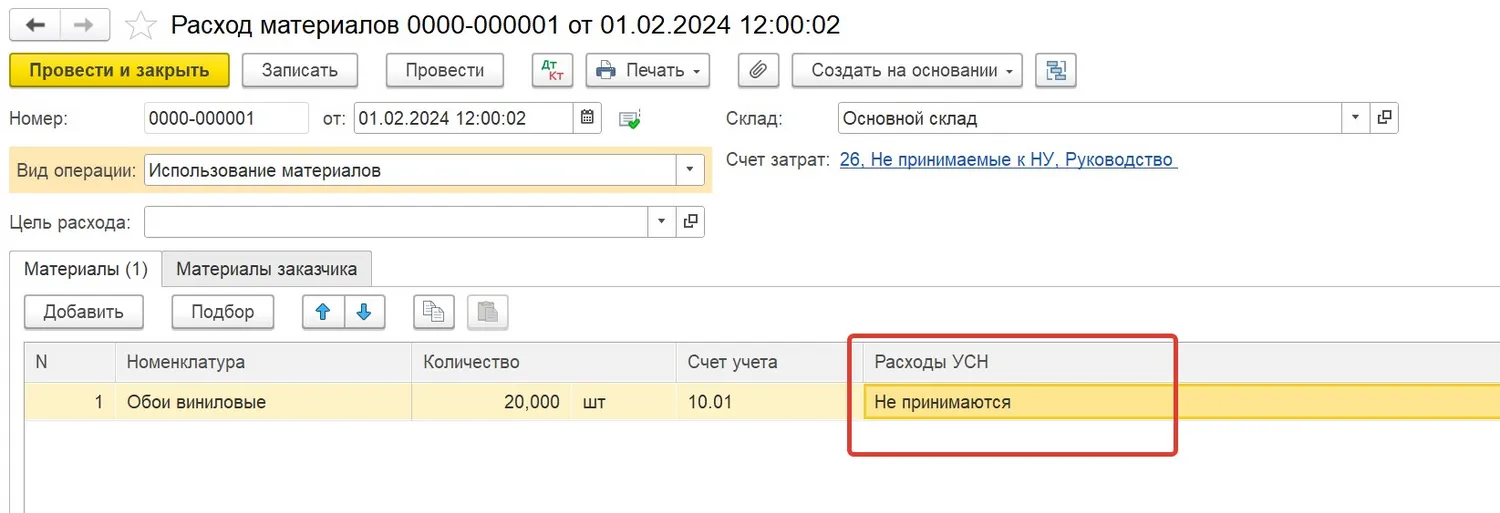

При списании таких товарно-материальных ценностей в документе «Расход материалов («Требование-накладная)» мы также указываем, что расходы «Не принимаются»:

Возникновение натурального дохода у руководителя

А теперь давайте обратим внимание на еще один важный нюанс.

Правильно принять и списать такие товары или материалы — это еще не все что должен сделать бухгалтер.

Согласно пп. 2 п. 2 ст. 211 НК полученные товары, выполненные в интересах налогоплательщика работы, оказанные в интересах налогоплательщика услуги на безвозмездной основе, являются натуральным доходом и подлежат обложению НДФЛ.

И если при правильном отражении таких непринимаемых к НУ расходов придирок к компании при проверке правильности исчисления НДС и налога на прибыль не возникнет, то вот по вопросу начисления НДФЛ и страховых взносов претензии будут.

Страховые взносы по таким доходам мы тоже рекомендуем начислить. И вот почему.

С одной стороны, согласно положениям п. 1 ст. 420 НК, объектом обложения страховыми взносами являются выплаты в рамках трудовых отношений, выплаты по гражданско-правовым договорам предметом которых являются выполнение работ, оказание услуг, а также выплаты по договорам авторского заказа и договорам об отчуждении исключительного права на результаты интеллектуальной деятельности.

Согласно п. 4 ст. 420 НК не признаются объектом обложения страховыми взносами выплаты и иные вознаграждения в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество (имущественные права), и договоров, связанных с передачей в пользование имущества (имущественных прав).

НО! С большой долей вероятности при обнаружении факта приобретения товарно-материальных ценностей в пользу руководителя или иных лиц, особенно если это происходит регулярно, проверяющие переквалифицируют это как скрытую заработную плату и доначислят страховые взносы в рамках проводимой проверки, а кроме того, начислят штраф в размере 20 или 40 % (согласно положениям ст. 122 НК).

Начисление натурального дохода зачастую бухгалтеры игнорируют по просьбам руководства, надеясь на то, что никто ничего не заметит, «авось пронесет».

Но при проверках такие расходы быстро обнаруживают. Что налоговики, что контроллеры из фондов первым делом просят предоставить оборотки, карточки счетов и первичные документы по счетам 71, 73, 60, 62, 76, 10, 41 также их интересуют договоры с вашими контрагентами. Так что найти такие расходы не составит большого труда, особенно учитывая, что именно эту цель проверяющие и преследуют.

Давайте посмотрим алгоритм начисления НДФЛ и страховых взносов с таких доходов в программах 1С.

Натуральный доход в 1С:Бухгалтерии предприятия ред. 3.0

Если вы начисляете зарплату в программе 1С: Бухгалтерия предприятия ред. 3.0, то для исчисления НДФЛ с натурального дохода необходимо внести в программу новый вид начисления.

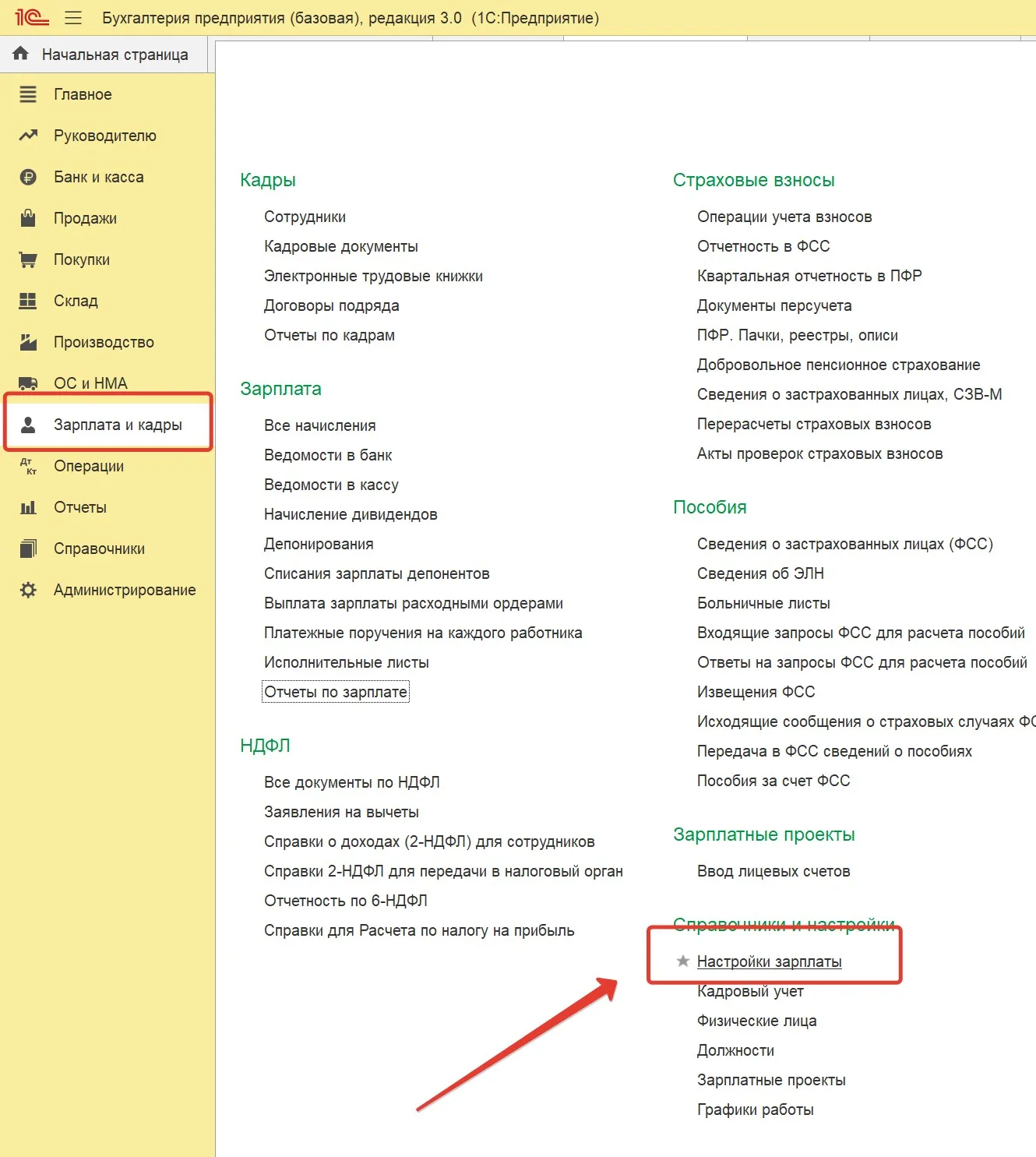

Для этого мы открываем раздел «Зарплата и кадры и выбираем» вкладку «Настройки зарплаты».

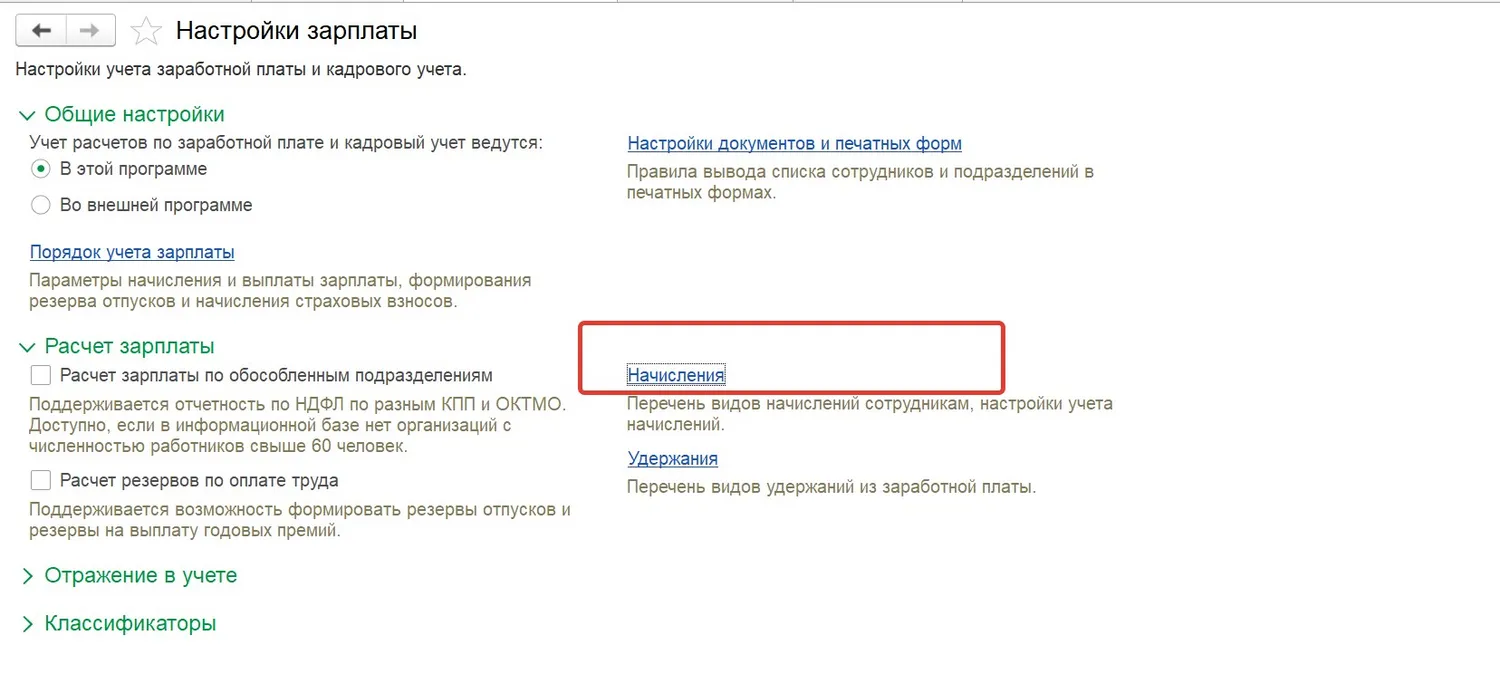

Далее в разделе настроек выбираем вкладку «Начисления»:

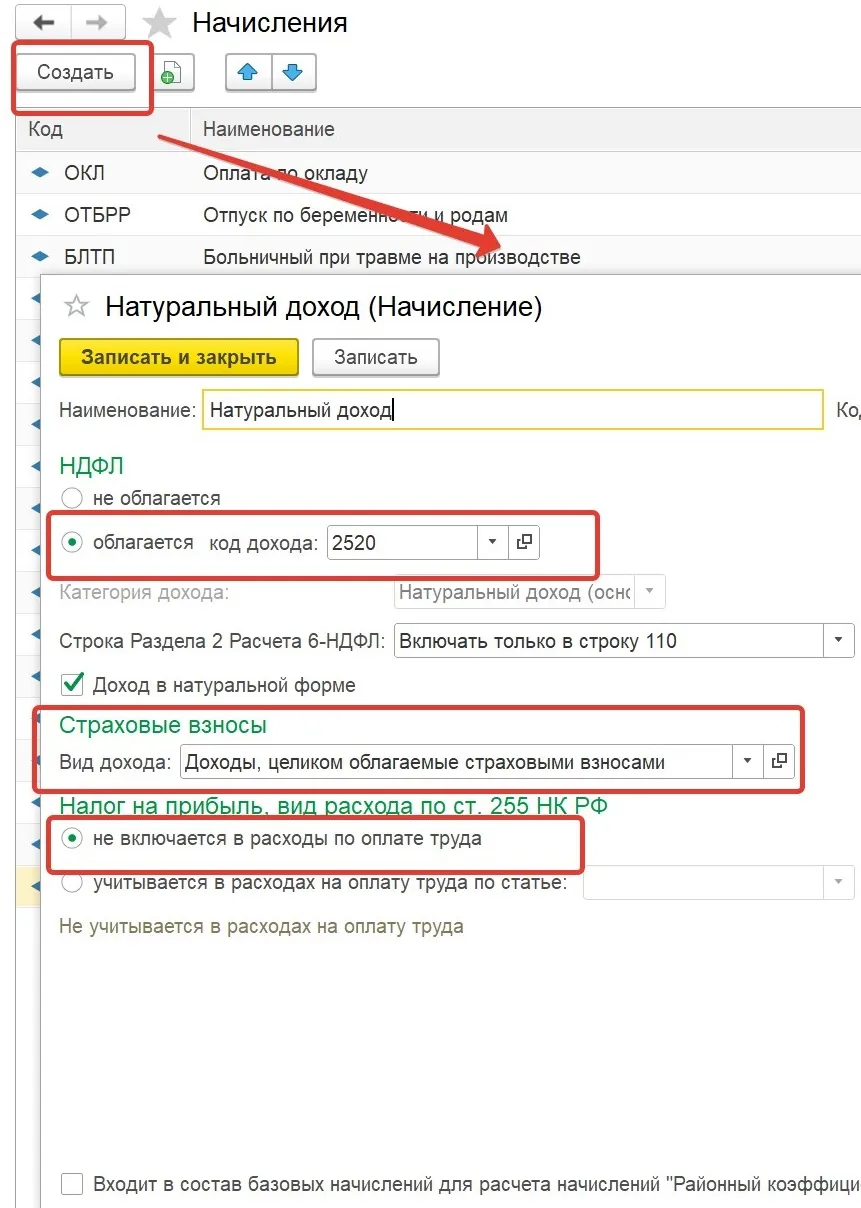

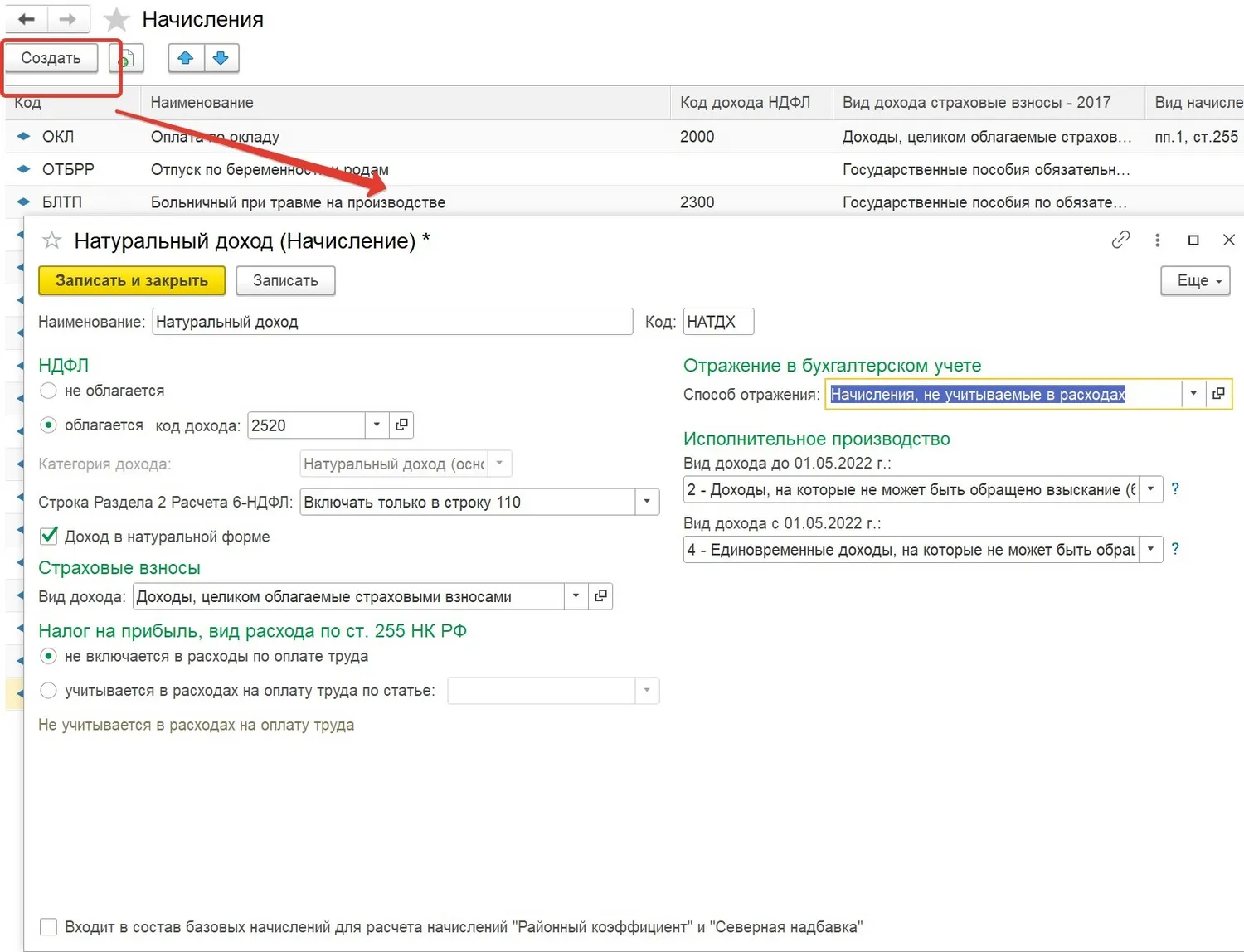

Нажимаем на кнопку «Создать» и заполняем карточку нового начисления:

Заполняем все поля:

Наименование: «Натуральный доход».

Код: НАТДХ.

Код дохода: 2520 «Доход, полученный налогоплательщиком в натуральной форме, в виде полной или частичной оплаты товаров, выполненных в интересах налогоплательщика работ, оказанных в интересах налогоплательщика услуг».

Категория дохода: при правильном выборе кода 2520 заполняется автоматически значением «Натуральный доход».

Строка раздела 2 Расчета 6-НДФЛ: «Включать только в строку 110».

Ставим галочку «Доход в натуральной форме».

Вид дохода: Доходы, целиком облагаемые страховыми взносами.

Далее ставим переключатель в графу «Не учитывается в расходах по оплате труда».

В поле Вид дохода выбираем код 4 — единовременные доходы, на которые не может быть обращено взыскание (без оговорок).

Снимаем галочку в поле «Входит в состав базовых начислений для расчета начислений Районный коэффициент» и «Северная надбавка».

Способ отражения расходов в бухгалтерском учете: удобнее выбрать на счет 91.02, чтобы при начислении такого вида дохода расходы сразу попадали в расходы, не принимаемые в целях налогообложения по налогу на прибыль:

Записываем заполненную карточку.

Теперь давайте сделаем начисление сотруднику за текущий месяц, в котором начислим и доход в виде стоимости приобретенных для сотрудника материальных ценностей.

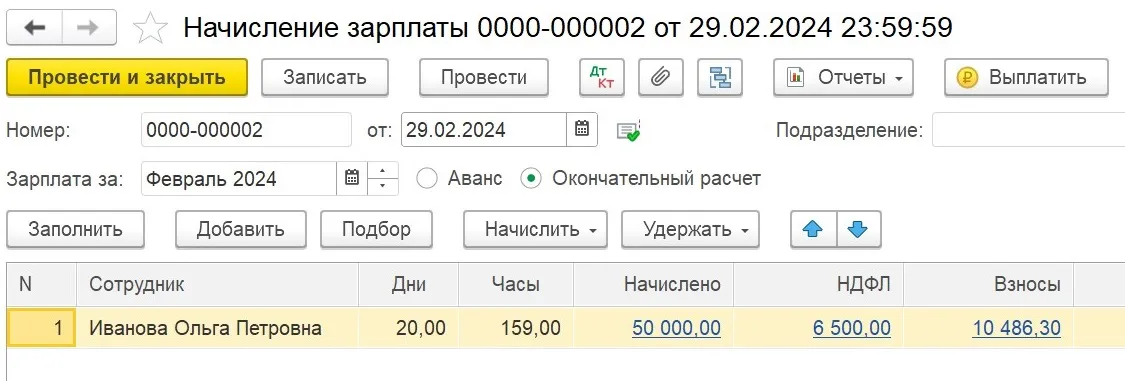

Заполняем документ начисление заработной платы в разделе «Зарплата и кадры» — «Все начисления», в него автоматически попадает сумма оклада сотрудника за месяц, НДФЛ и сумма страховых взносов по тарифам, применяемым организацией.

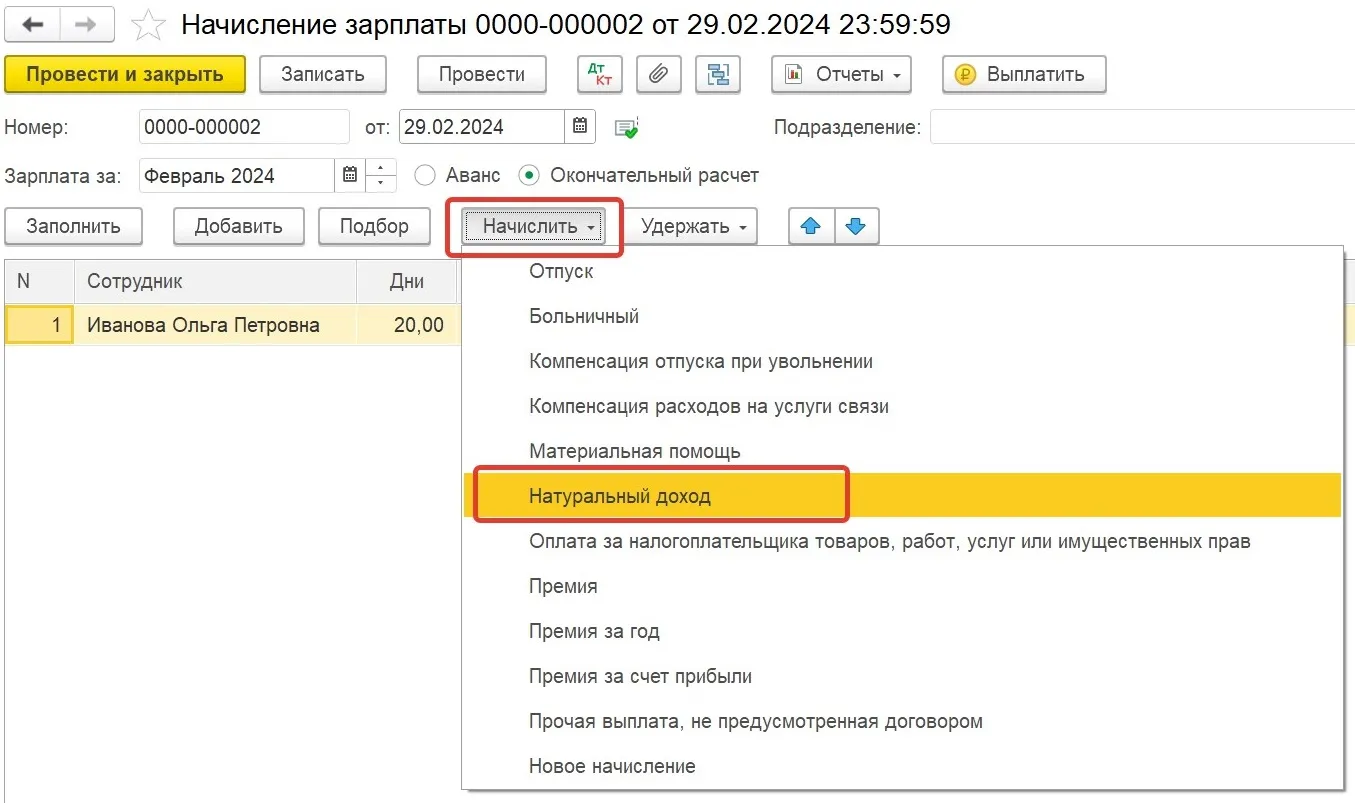

Далее нажимаем кнопку «Начислить» и выбираем из выпавшего списка созданный нами вид начислений «Натуральный доход»:

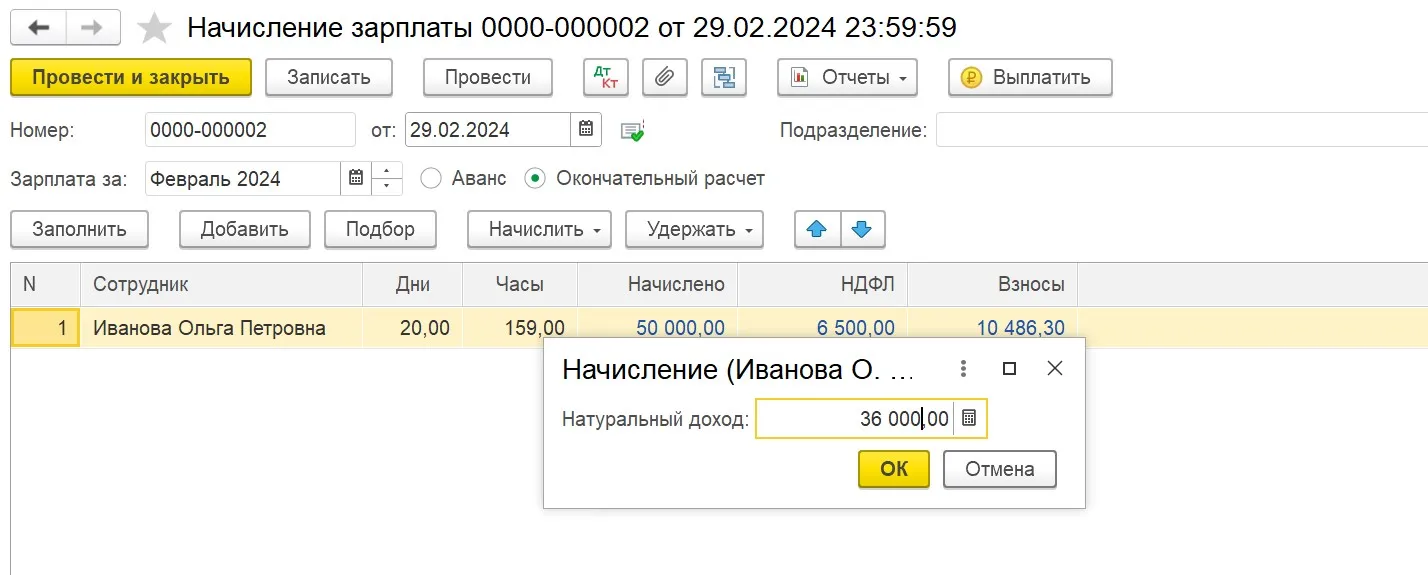

Вводим сумму, равную стоимости материальных ценностей, приобретенных для личных нужд сотрудника:

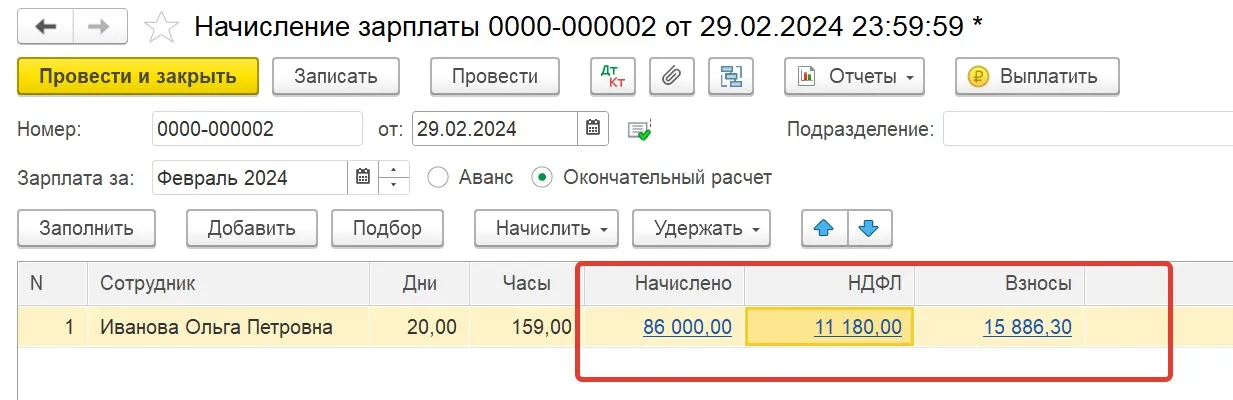

После нажатия кнопки ОК, к начисленной сумме добавляется стоимость материальных ценностей, а также изменяются суммы НДФЛ и страховых взносов по сравнению с первоначальным начислением:

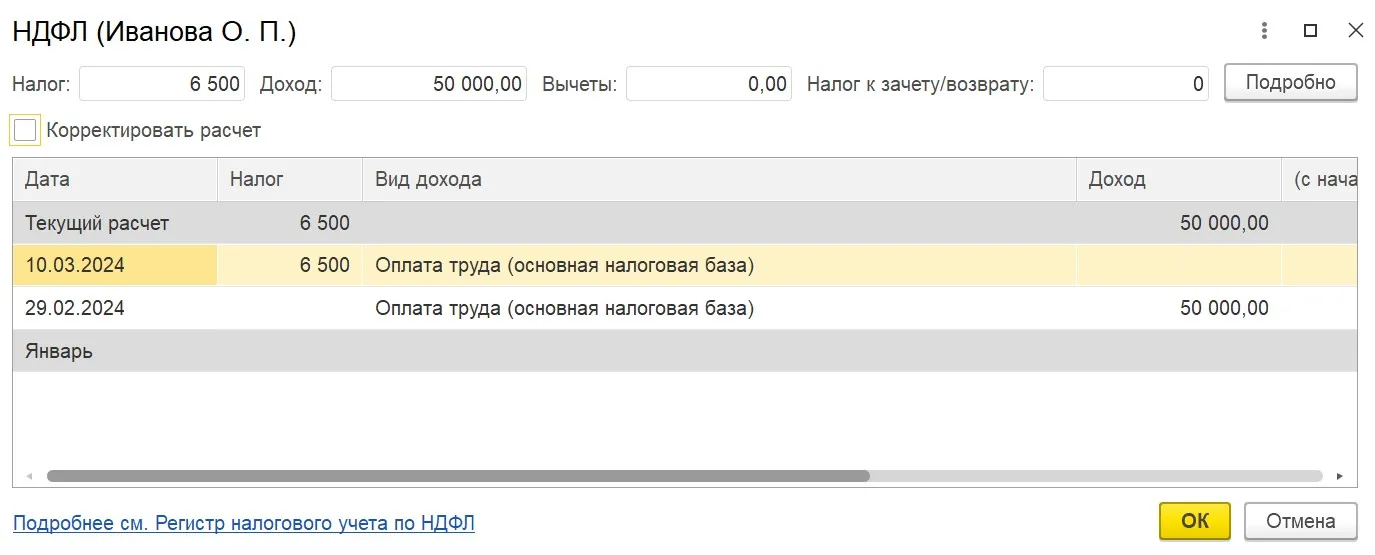

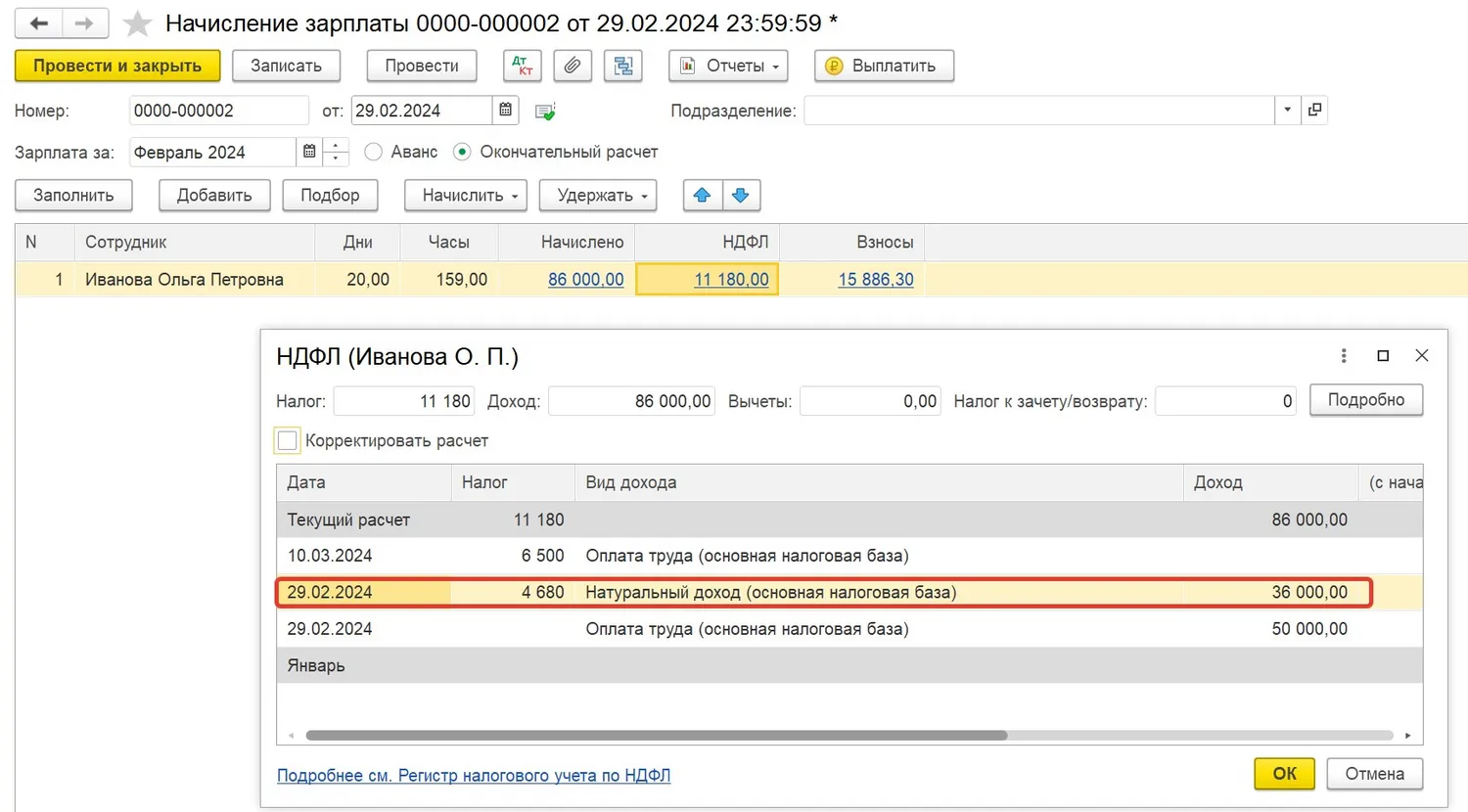

Давайте сравним сумму НДФЛ для того, чтобы убедиться, что все правильно начислено:

Такая сумма НДФЛ была исчислена первоначально с дохода сотрудника:

А после начисления натурального дохода стало так:

Теперь давайте посмотрим, как произведенные нами начисления отразятся в отчетности.

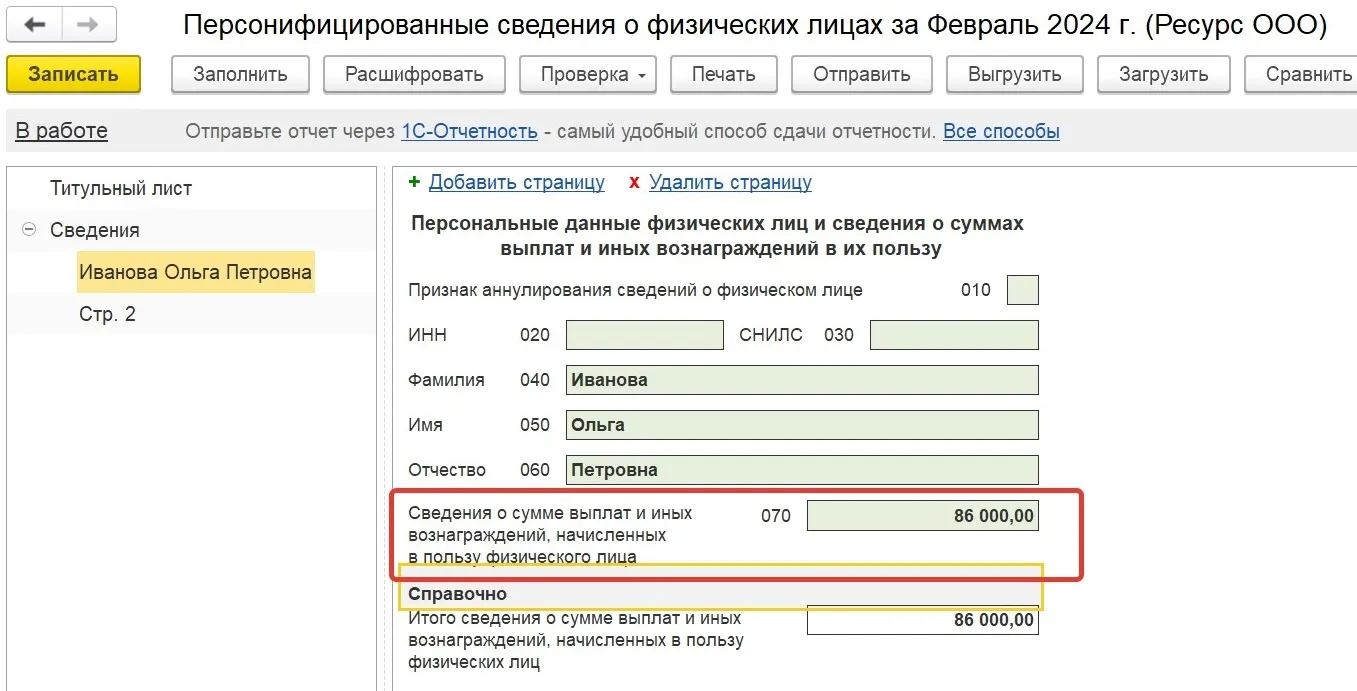

Сформируем отчет «Персонифицированные сведения о физических лицах» за февраль 2024 г.:

В нем отражена вся сумма дохода, исчисленного в пользу сотрудника, как основного оклада, так и натурального дохода в виде приобретенных для его нужд материальных ценностей.

После выплаты зарплаты за февраль сформируем отчет 6-НДФЛ за 1 квартал 2024 г.:

В нем мы также видим всю сумму дохода и всю сумму НДФЛ, которая исчислена с обоих видов дохода.

Если мы хотим убедиться, что сумма НДФЛ попадет в отчетность в разбивке на нужные нам коды дохода, то можем дополнительно сформировать еще отчет 6-НДФЛ за весь 2024 год, чтобы в нем сформировалось Приложение 1 (справка 2-НДФЛ) и посмотреть доход по сотруднику в разрезе кодов:

Сформируем также Расчет по страховым взносам. И в разделе 3 по нужному сотруднику убедимся, что сумма дохода, с которого исчислены страховые взносы, также составляет 86000 руб.:

Натуральный доход в 1С:ЗУП ред. 3.1

Если Вы ведете учет заработной платы в программе 1С:ЗУП ред. 3.1, то в ней для исчисления натурального дохода предусмотрен отдельный вид начисления.

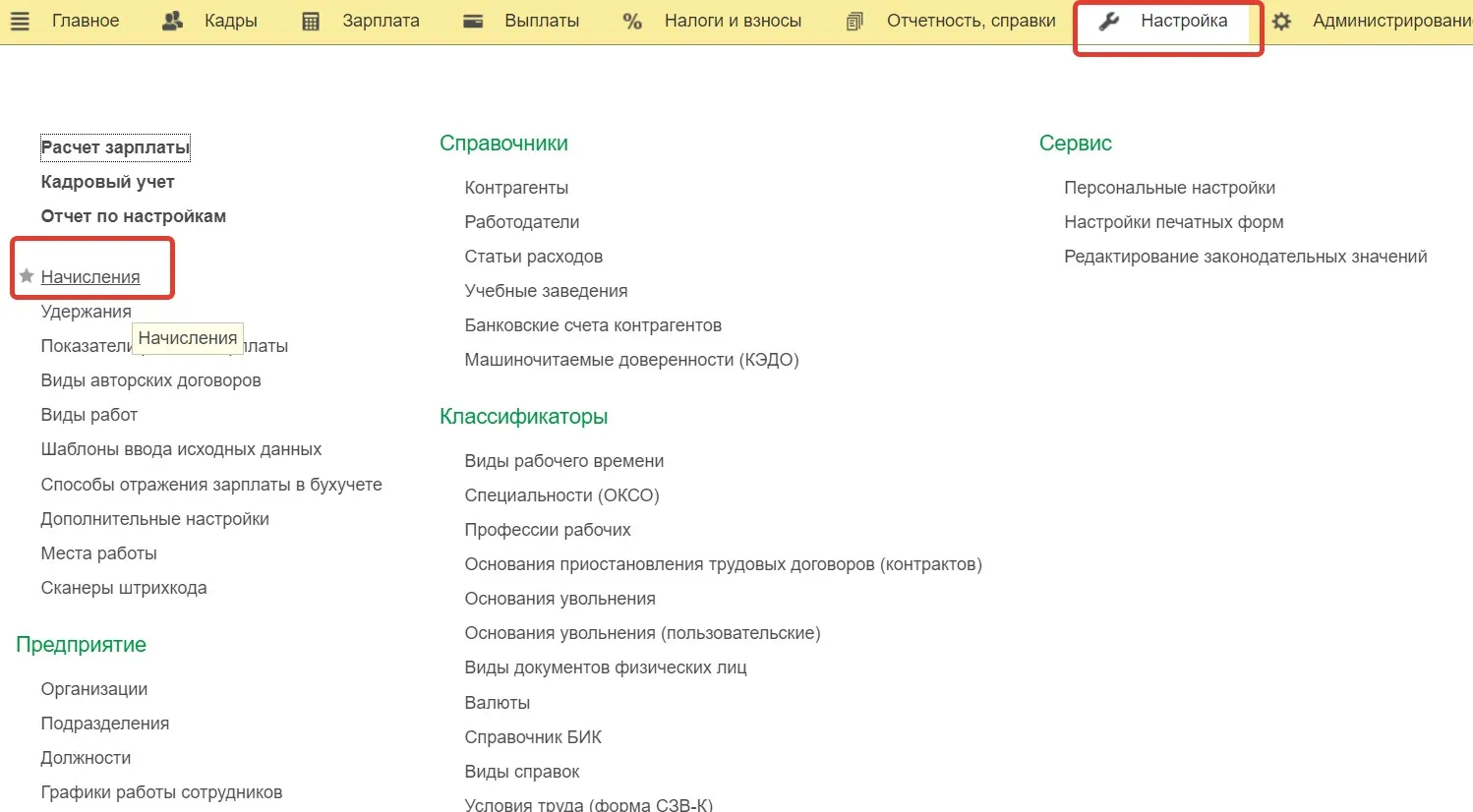

Открываем раздел «Настройка» — «Начисления»:

Если при начальных настройках программы данный вид начислений не создавался, то создаем его, заполняя следующие вкладки.

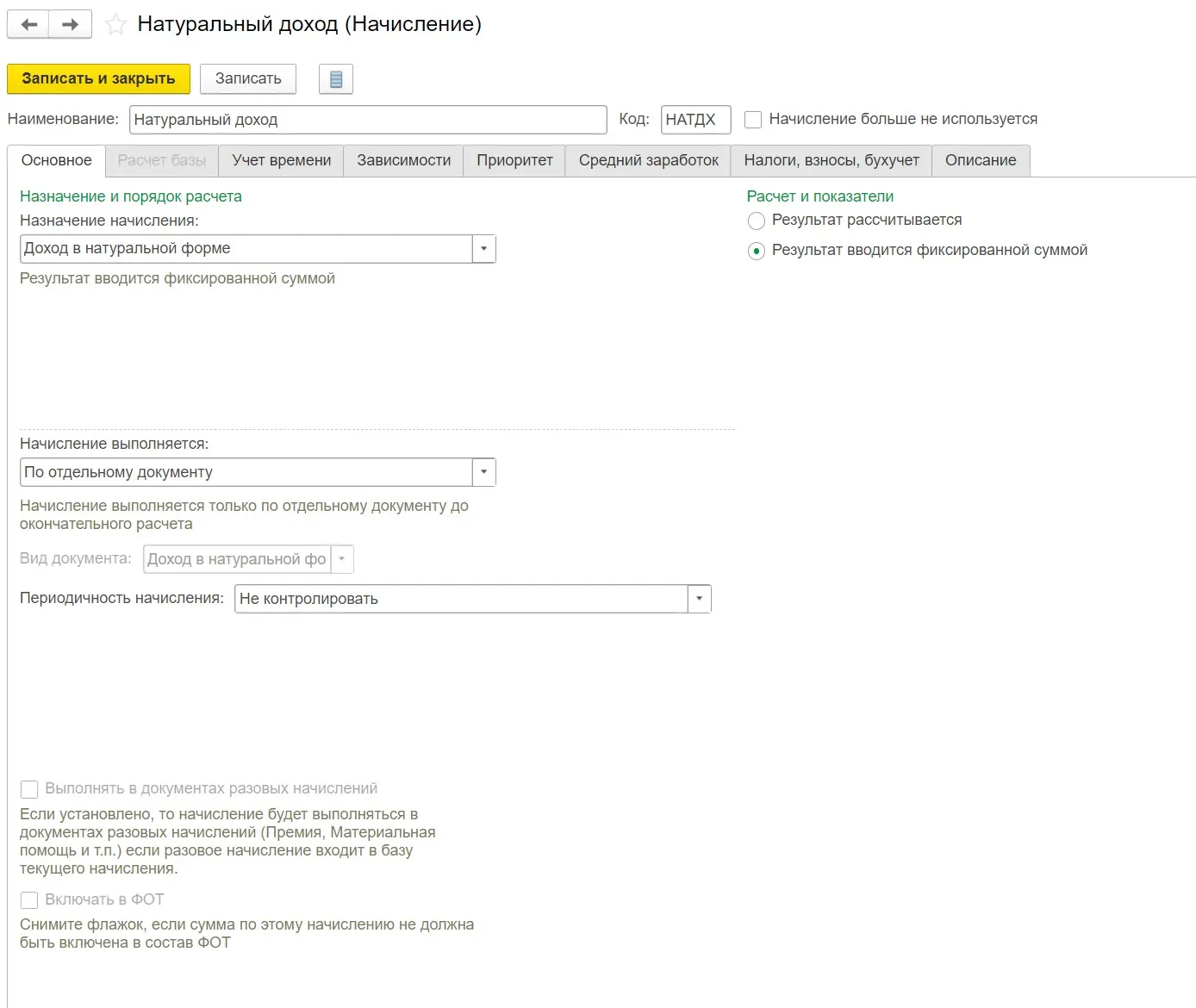

Вкладка «Основное»:

Назначение начисления: Доход в натуральной форме.

Начисление выполняется: По отдельному документу.

Периодичность начисления: Не контролировать.

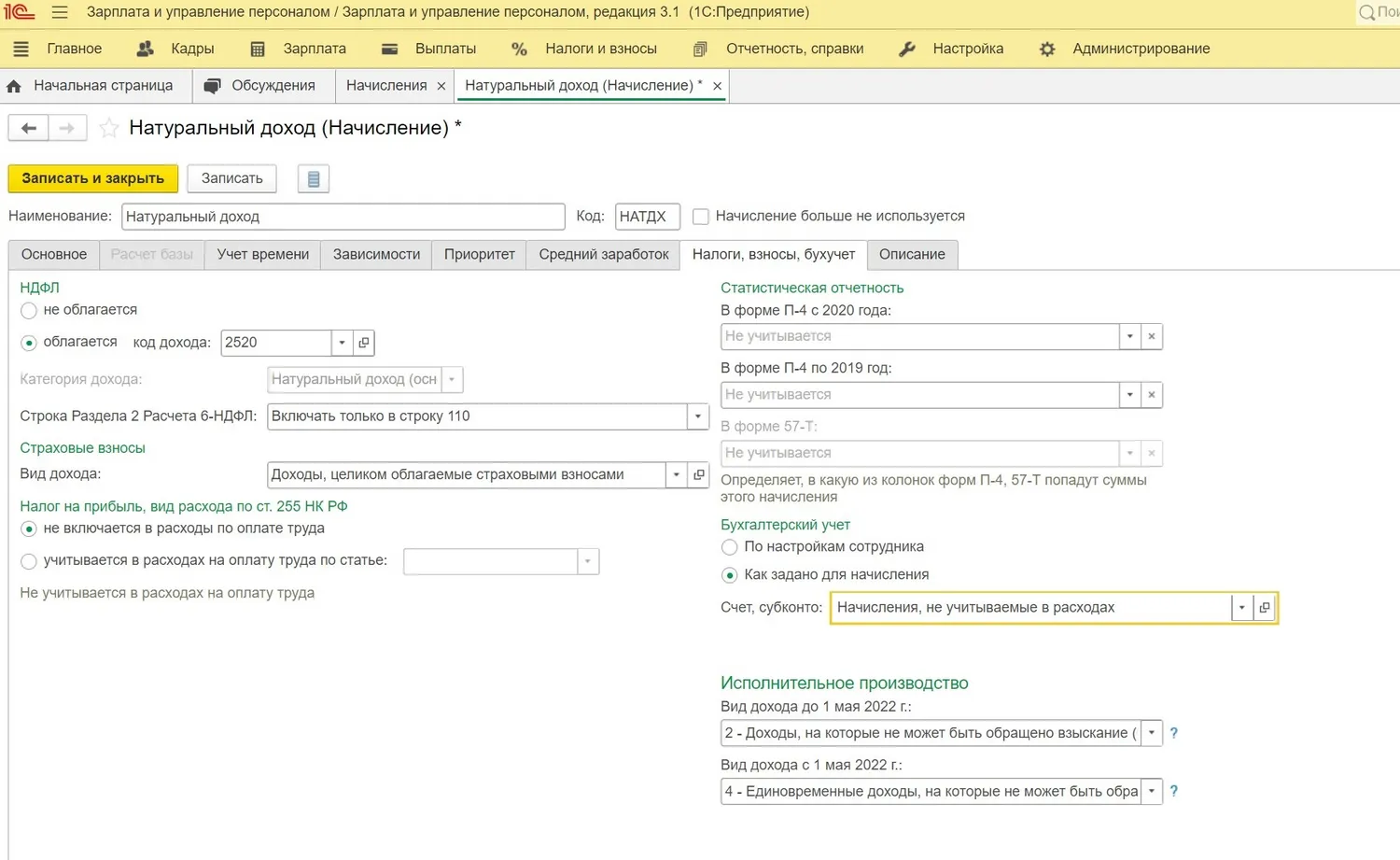

Вкладка «Налоги, взносы, бухучет»:

Наименование: «Натуральный доход».

Код: НАТДХ.

Код дохода: 2520.

Категория дохода: при правильном выборе кода 2520 заполняется автоматически значением «Натуральный доход».

Строка раздела 2 Расчета 6-НДФЛ: «Включать только в строку 110».

Вид дохода: Доходы, целиком облагаемые страховыми взносами.

Далее ставим переключатель в графу «Не включается в расходы по оплате труда».

В поле Исполнительное производство выбираем код 4 — единовременные доходы, на которые не может быть обращено взыскание (без оговорок).

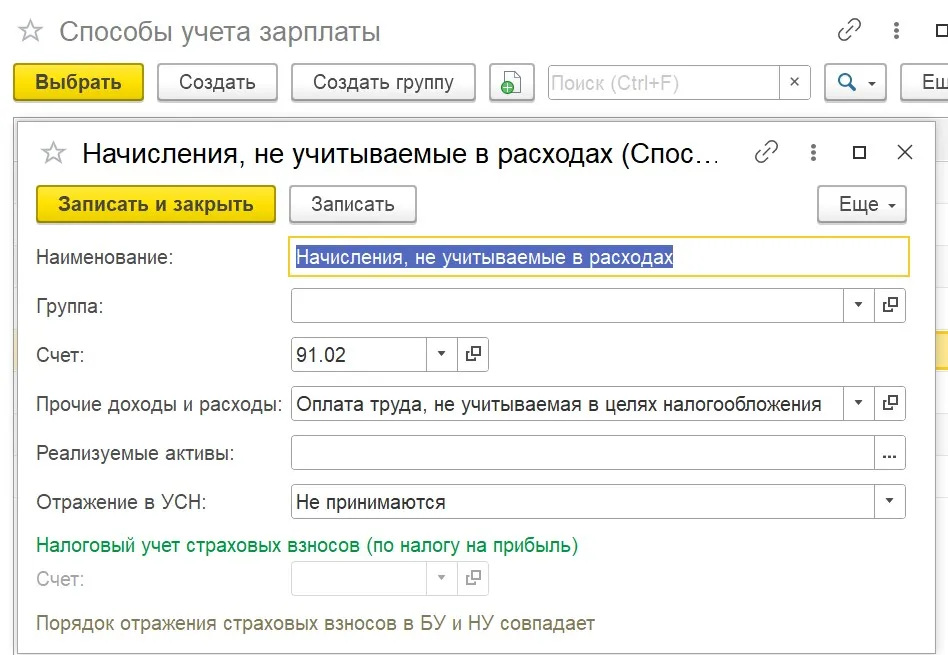

Бухгалтерский учет: Как задано для начисления «Начисления, не учитываемые в расходах»

Записываем и сохраняем вид начисления.

Теперь давайте попробуем начислить доход сотруднику.

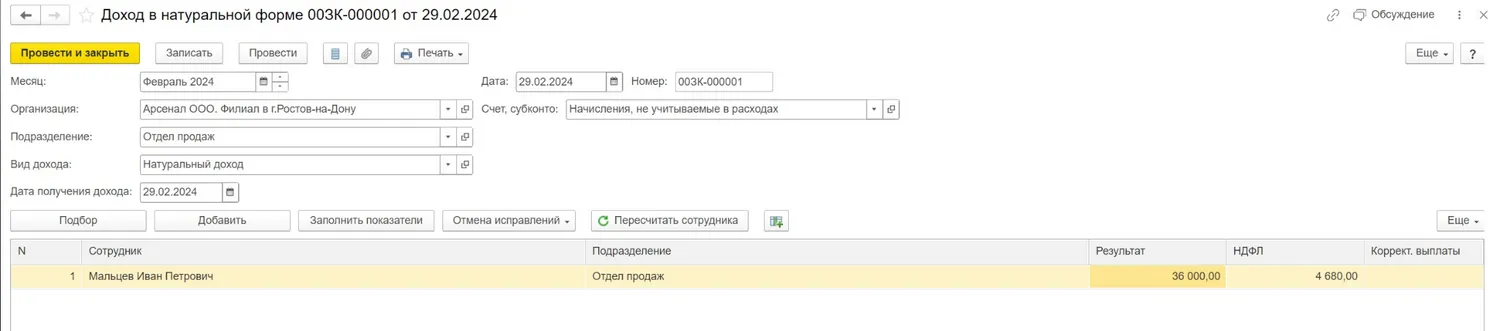

Переходим в раздел «Зарплата» открываем пункт «Натуральные доходы» и создаем новое начисление:

Итак, мы видим, что при начислении натурального дохода отразился НДФЛ в размере 13%.

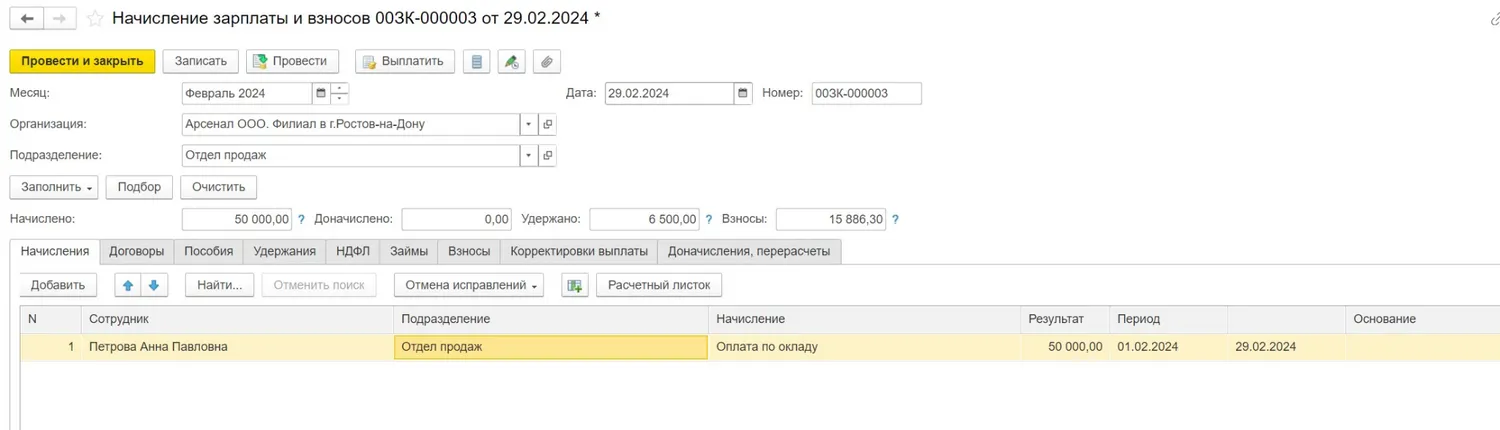

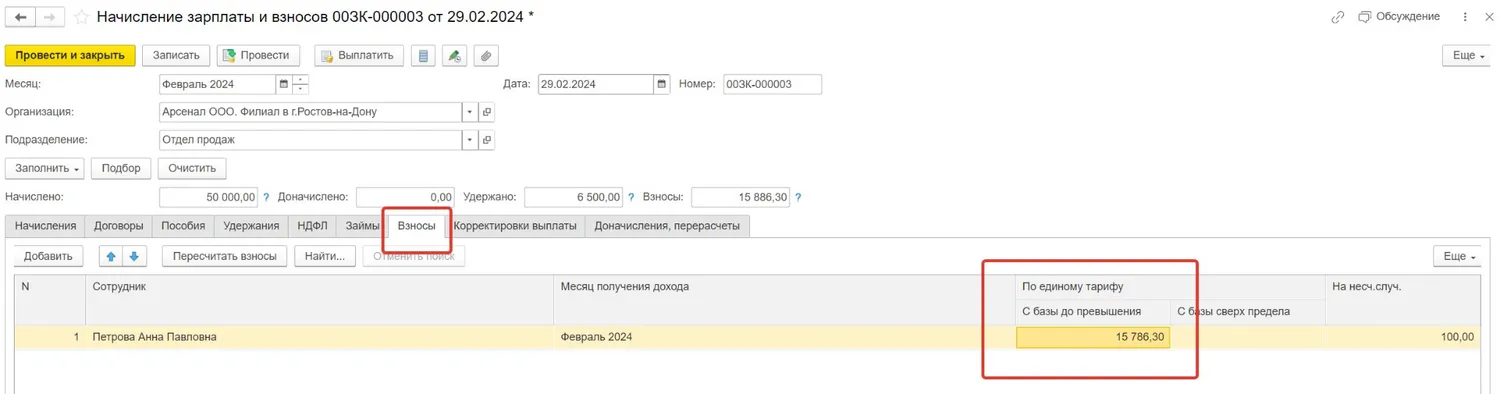

Теперь нам необходимо проверить начисление взносов. Для этого формируем начисление зарплаты и взносов за соответствующий месяц (раздел «Зарплата» — «Начисление зарплаты и взносов»):

Переходим на вкладку «Взносы»:

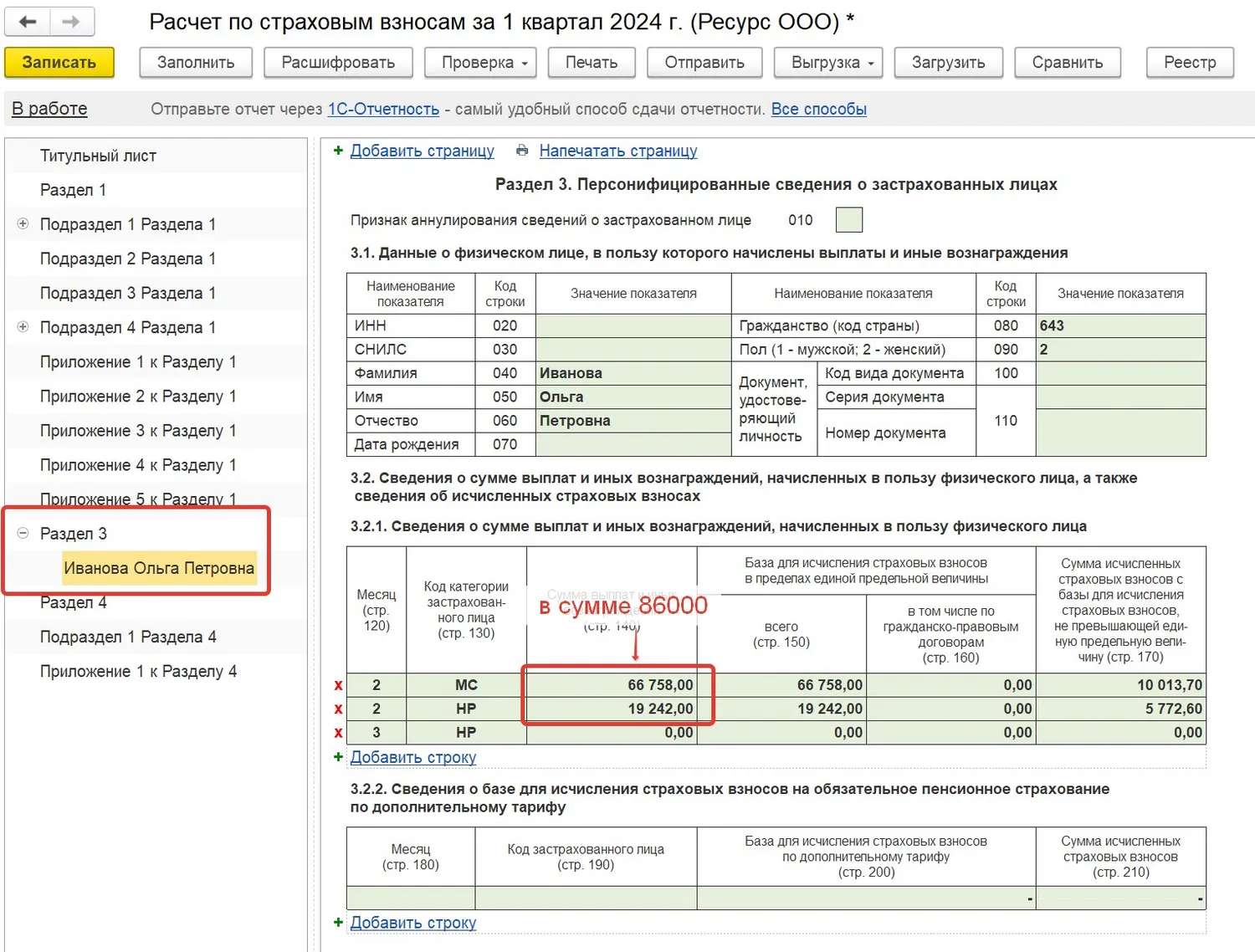

15786,30 рублей — это сумма по единому тарифу страховых взносов для субъектов МСП, рассчитанная с суммы оклада 50000 руб. + суммы натурального дохода 36000 руб. (19242 руб.*30% + 66758руб.*15% = 5772,60 + 10013,70 = 15786,30 руб.).

Давайте посмотрим, как произведенные нами начисления отразятся в отчетности.

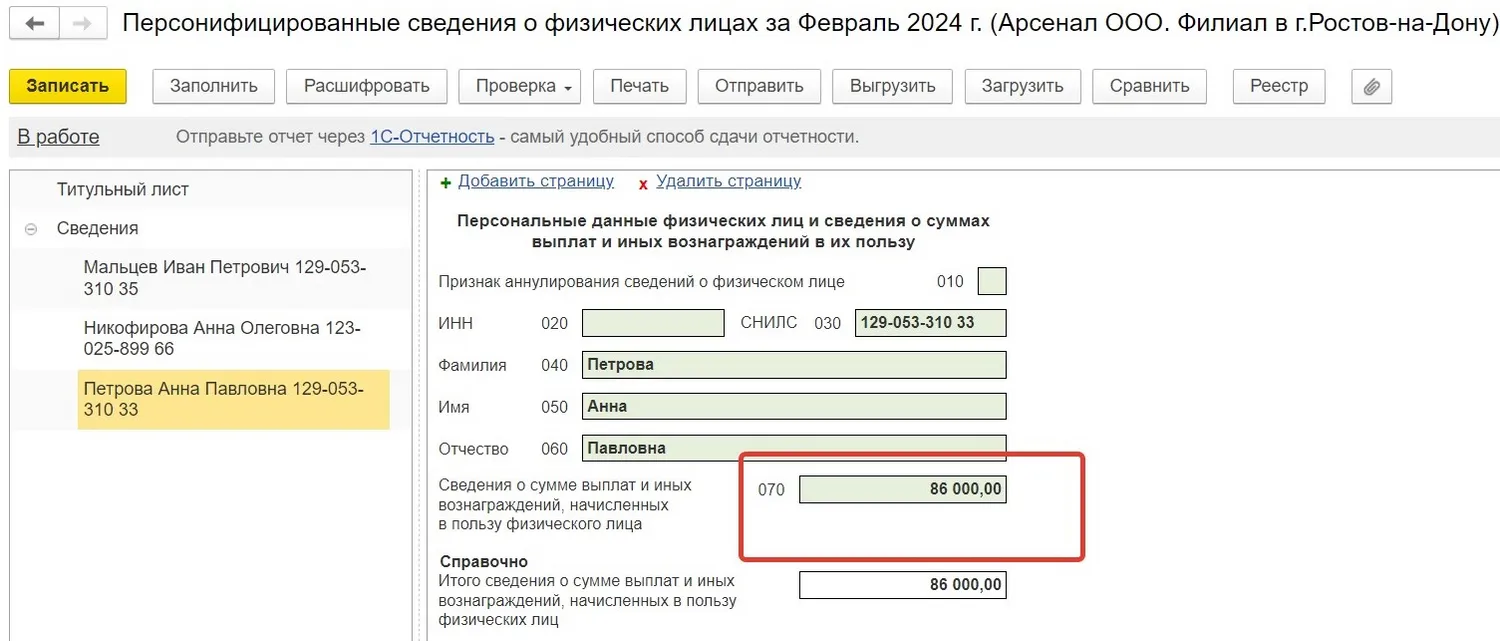

Сформируем отчет «Персонифицированные сведения о физических лицах» за февраль 2024 г.:

Мы видим всю дохода, исчисленного в пользу сотрудника: как основного оклада, так и натурального дохода в виде приобретенных для его нужд материальных ценностей.

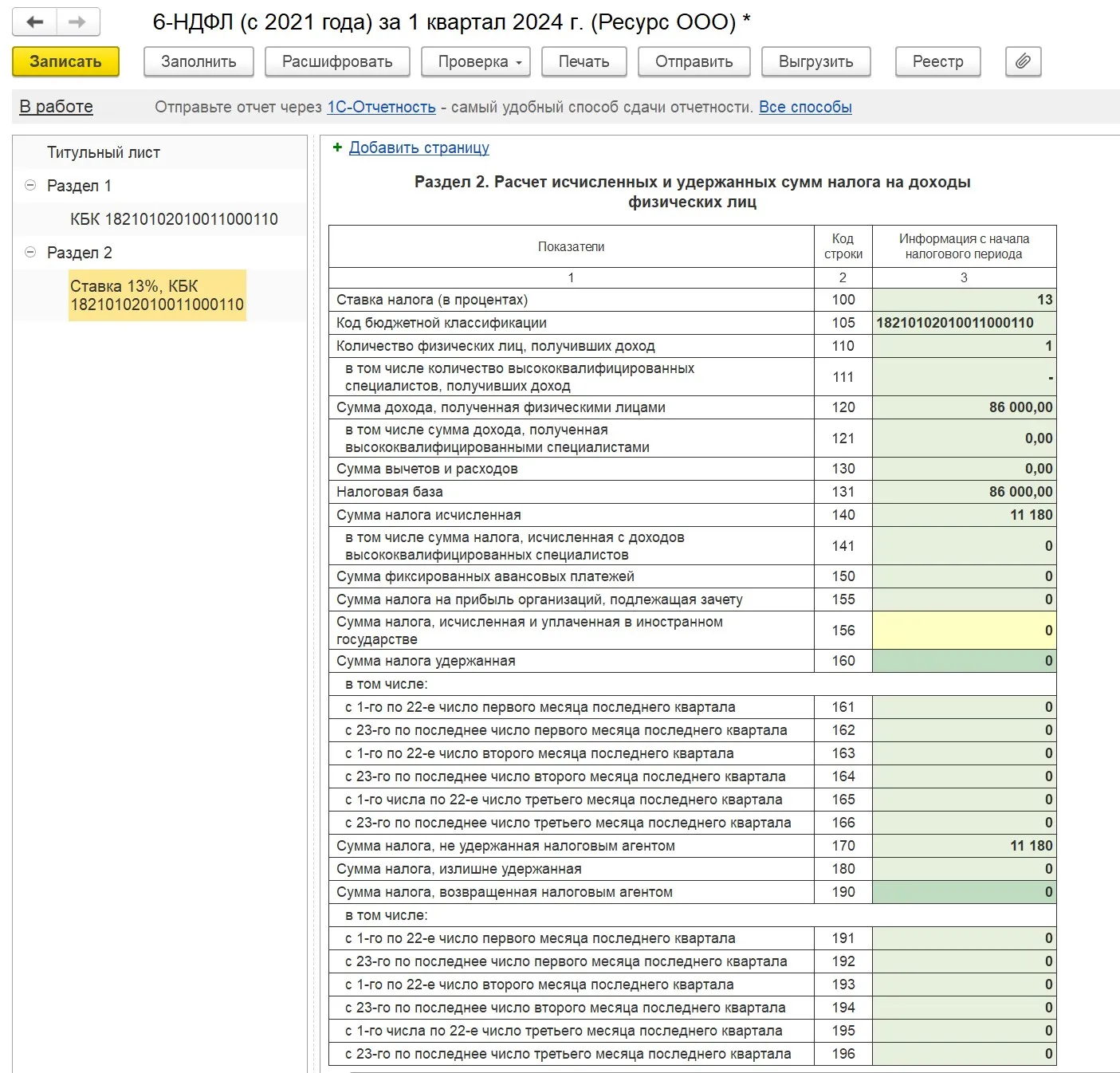

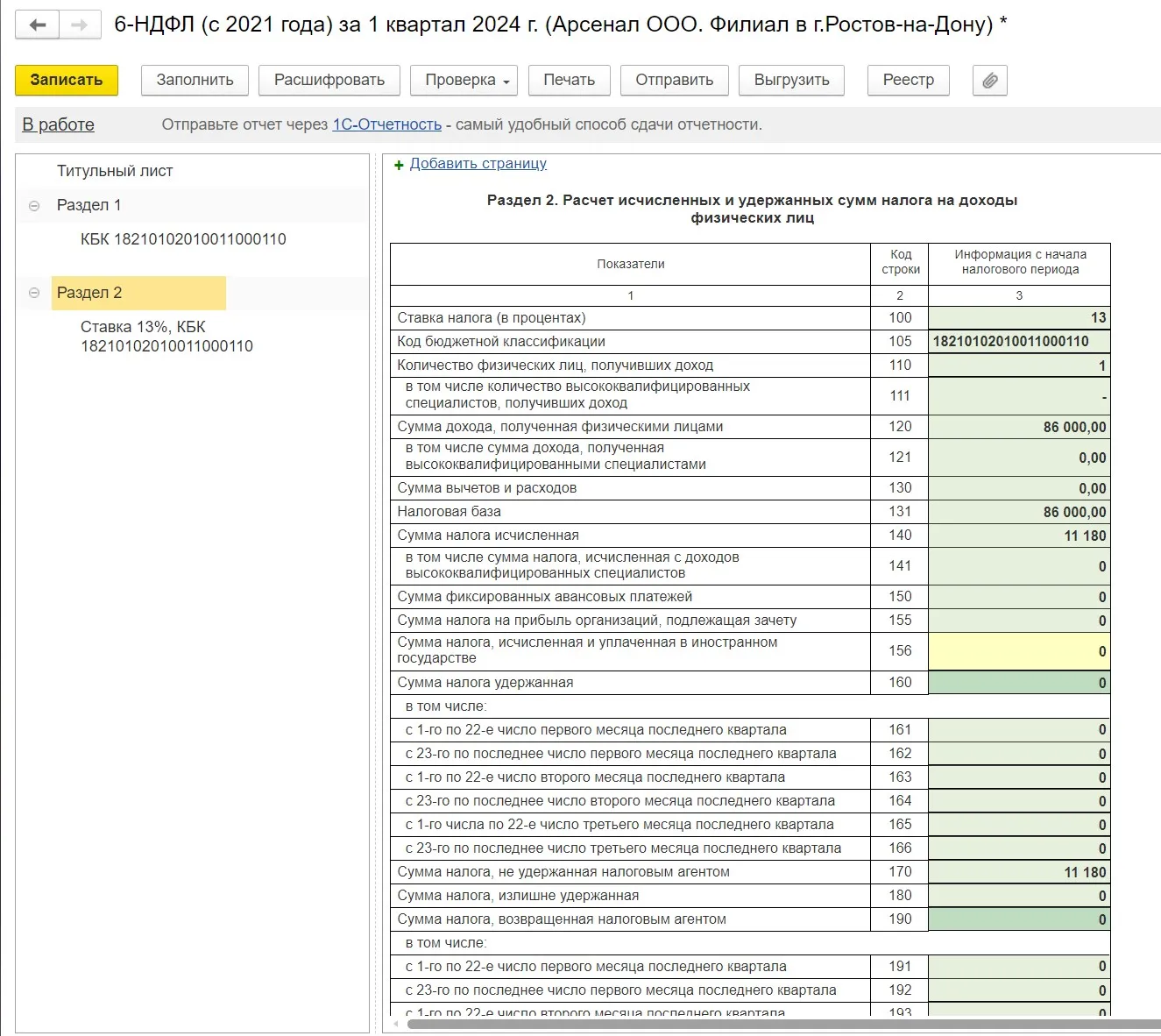

Сформируем отчет 6-НДФЛ за 1 квартал 2024 г.:

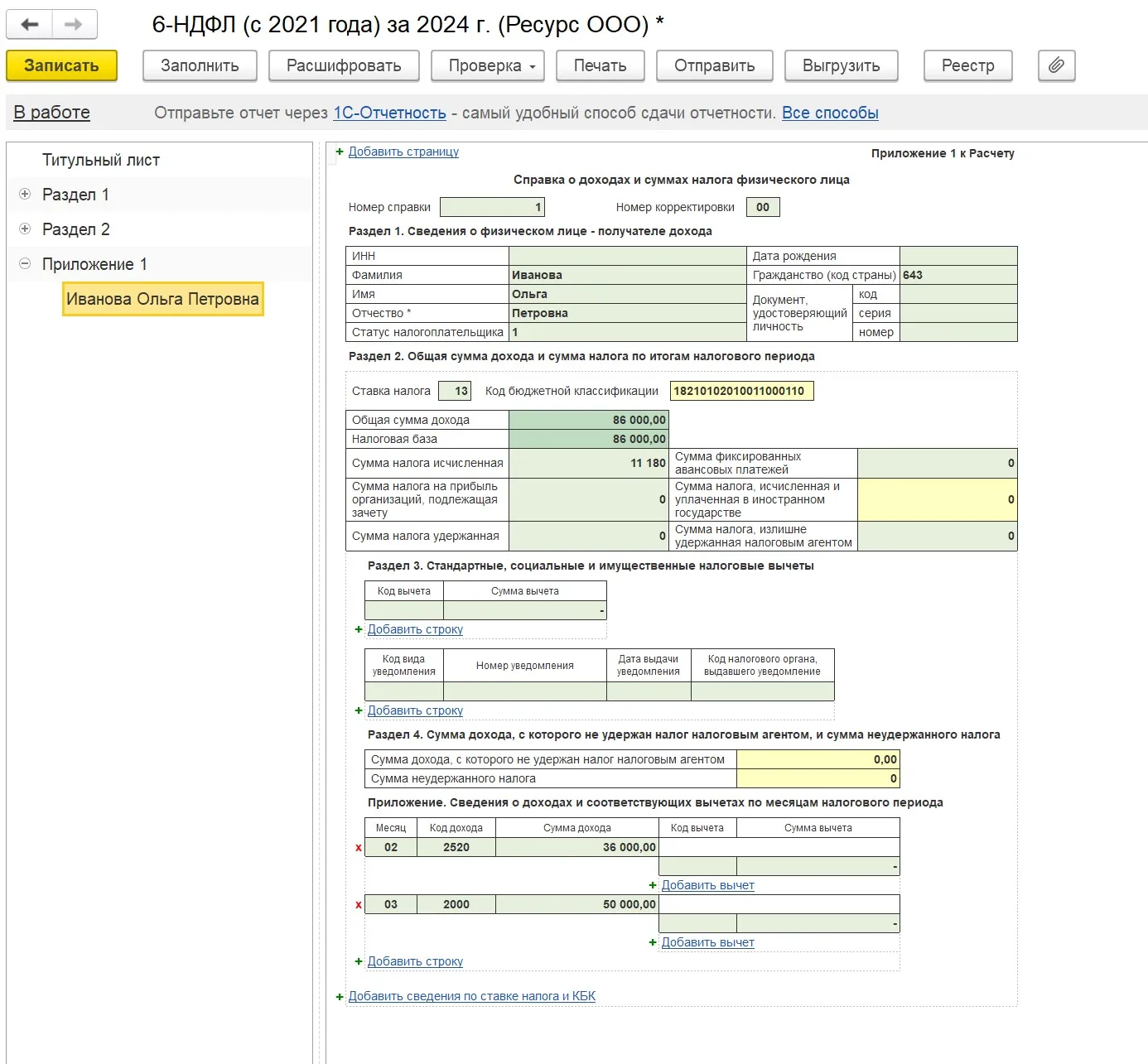

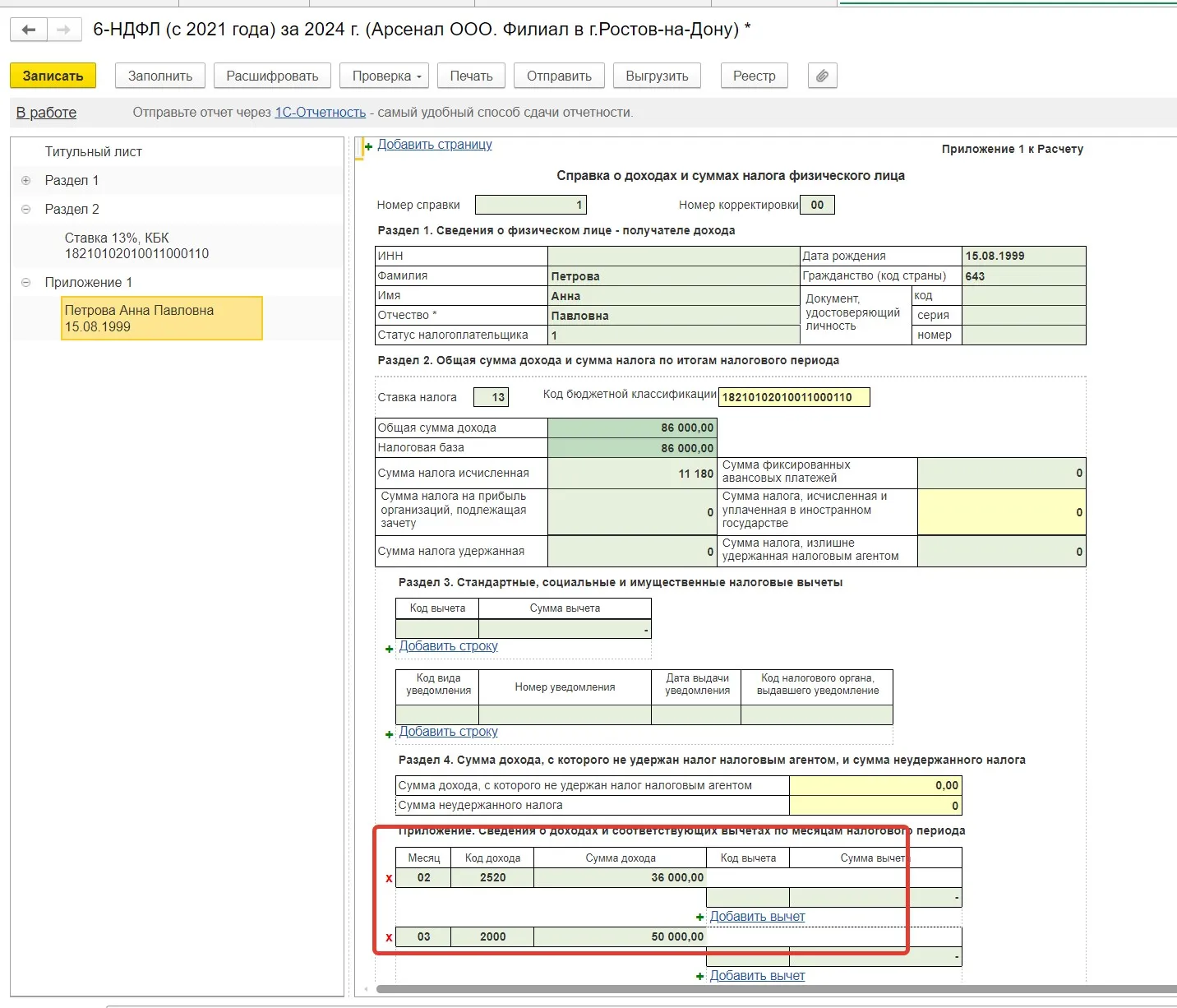

В нем мы также видим всю сумму дохода и всю сумму НДФЛ, которая исчислена с обоих видов дохода. Если мы хотим убедиться, что сумма НДФЛ попадет в отчетность в разбивке на нужные нам коды дохода, то можем дополнительно сформировать еще отчет 6-НДФЛ за весь 2024 год, чтобы в нем сформировалось Приложение 1 (справка 2-НДФЛ) и посмотреть доход по сотруднику в разрезе кодов:

Сформируем также Расчет по страховым взносам. И в разделе 3 по нужному сотруднику убедимся, что сумма дохода, с которого исчислены страховые взносы, также составляет 86000 рублей:

Комментарии

3А почему не был использован вычет в 4000 руб.?

Разве должно быть не (36000 - 4000) * 13% = 4160 руб.?

О каком вычете речь? Тут нет ни подарка, ни матпомощи.

Поняла, извиняюсь.