В этой статье уделю внимание двум моментам:

Указание в договоре на возможность привлечения субподрядчиков

Оформление первичных документов на передачу материалов подрядчику или субподрядчику.

Право привлечь субподрядчика к выполнению работ должно содержаться в договоре с заказчиком

Если ваша организация является исполнителем по договору подряда и вы выполняете работы не собственными силами, а привлекаете субподрядчика, то в договоре с заказчиком это должно быть предусмотрено.

Формулировка может быть такой: «Подрядчик имеет право привлекать третьих лиц к выполнению работ, получив на это согласие заказчика».

В противном случае налоговая при проверке сможет оспорить ваши затраты и входящий НДС по субподрядным работам.

Пример из судебной практики: постановление Арбитражного суда Западно-Сибирского округа от 29 января 2024 года № Ф04-7410/2023 по делу А46-16083/2022.

Если в договоре с заказчиком указано, что субподрядчик должен быть согласован с вашим заказчиком, то подтверждение этого согласования у вас должно быть — письмо от заказчика, дополнительное соглашение к договору подряда и т.п.

Если согласие не получено, то вы также можете лишиться расходов и вычетов НДС.

Передача материалов субподрядчику должна быть подтверждена первичными документами

Если вы закупаете материалы самостоятельно и передаете их исполнителю для проведения работ, то каждая передача материалов должна сопровождаться составлением документа. Чаще всего это Накладная на передачу материалов на сторону (М-15).

В накладной указывается по какому договору и какому исполнителю передаются строительные материалы. В идеале будет указать, по какому адресу проводятся работы.

На практике эти накладные никто не составляет, материал приезжает на строительную площадку и сразу уходит в работу. Бухгалтерия списывает материал по мере выполнения работ. Документального подтверждения передачи материалов подрядчику нет.

Расскажу, как эту проблему можно решить в программе 1С:Бухгалтерия, если вы не используете специализированную конфигурацию для строительных организаций.

Способ подойдет, если материалы доставляются на стройплощадку напрямую от поставщика и вы знаете, какой подрядчик или субподрядчик производит работы на объекте с использованием этих материалов.

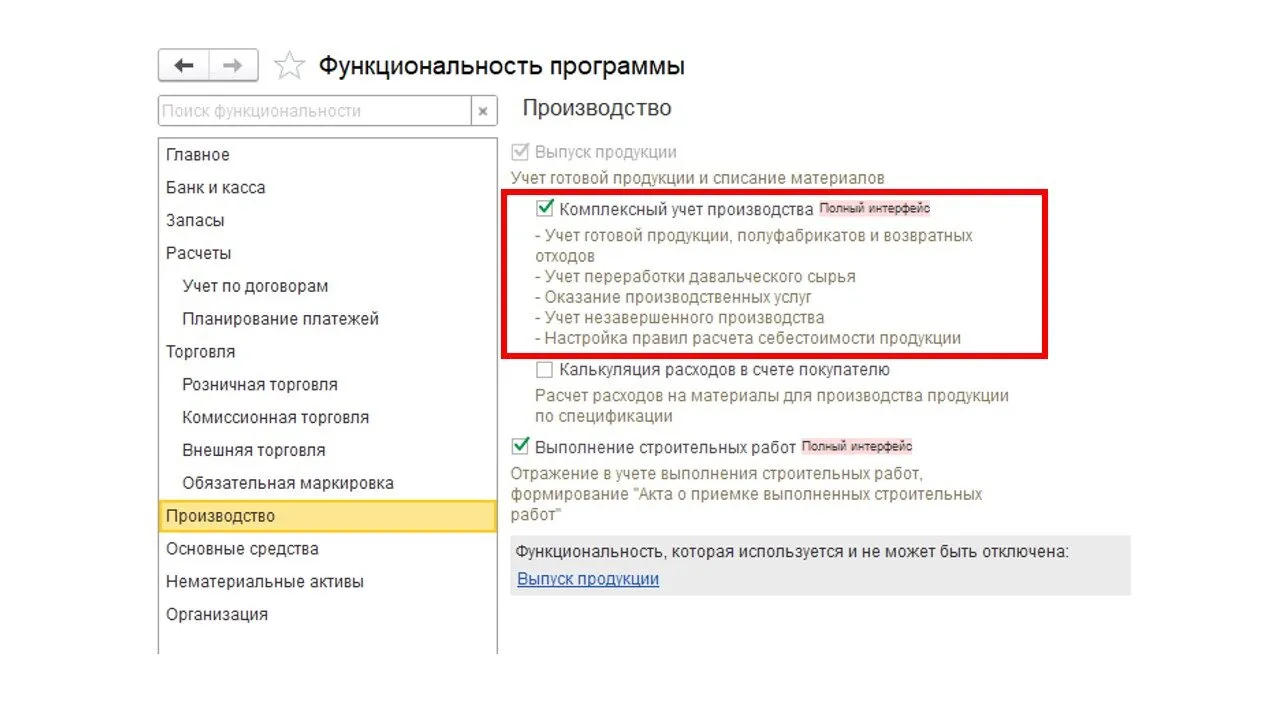

Когда в программу заведены все документы поступления материалов от поставщиков, можно создавать печатные формы Накладных М-15. Для этого должна быть включена функциональность блока Производство.

Из документа поступления материалов нужно скопировать строки и перенести их в новый документ «Передача сырья в переработку».

После того как документ будет записан, накладную М-15 можно распечатывать.

Передайте накладные М-15 лицу, выполняющему работы на объекте для подписи. Подрядчик/субподрядчик должен отчитаться перед вами об использовании ваших материалов — сколько использовано, сколько возвращено.

Надеюсь статья была для вас полезной, если у вас возникнут какие-либо вопросы — пишите в комментариях.

спасибо, полезная статья, забрала в закладки