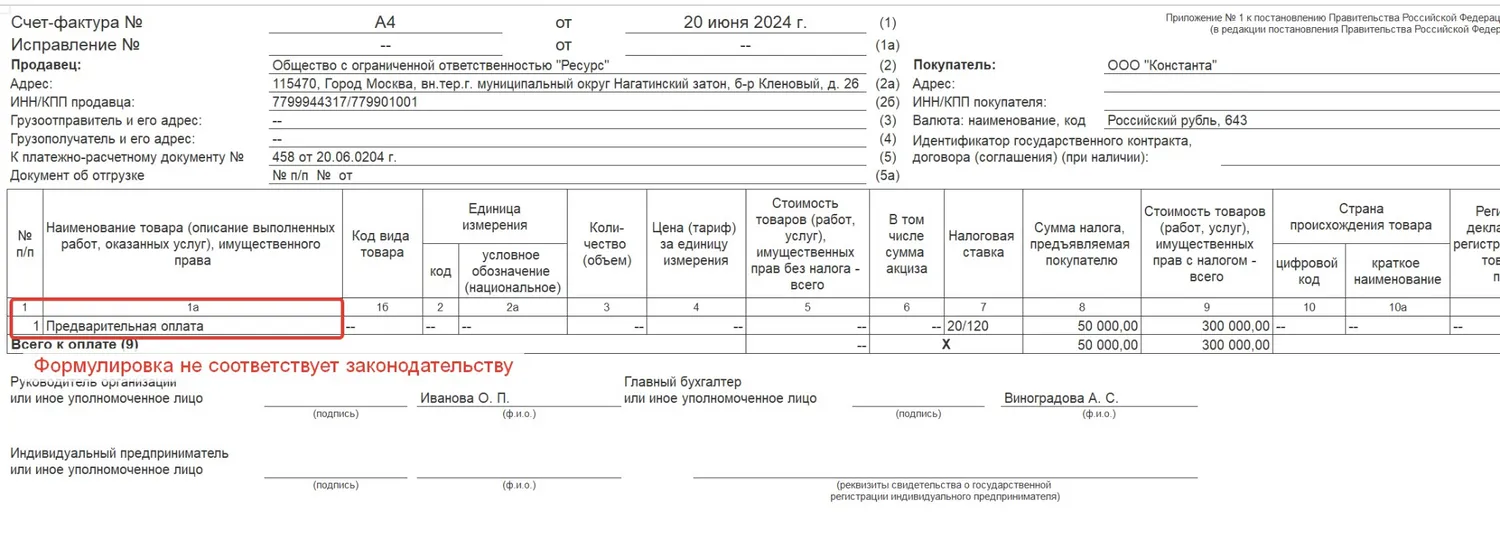

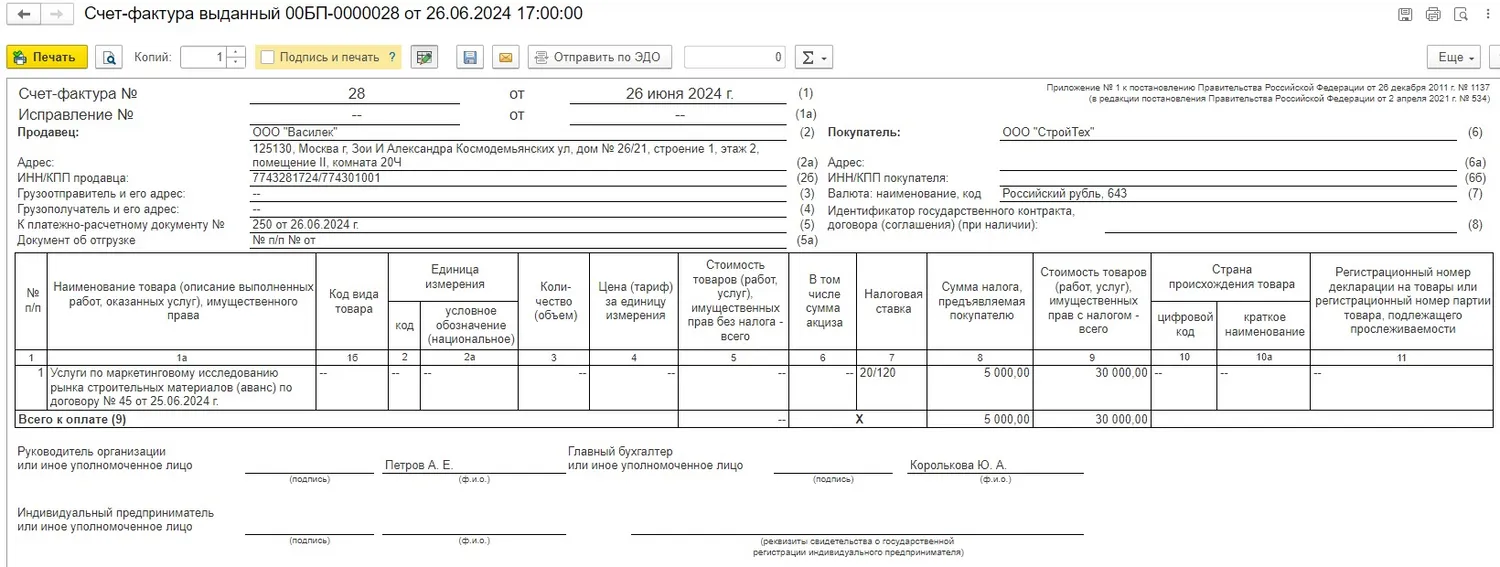

Например, в соответствии с подп. 4 п. 5.1 ст. 169 НК в авансовом счете-фактуре должно быть указано наименование поставляемых товаров (описание работ, услуг), имущественных прав.

Нельзя написать просто «Предварительная оплата», кстати, как порой автоматически делает 1С:Бухгалтерия предприятия ред. 3.0. Почему такое происходит в программе и как это исправить разберем в данной публикации.

Сначала ответим на наиболее часто возникающие вопросы.

Можно ли в счете-фактуре на аванс не расписывать товары, за которые поступил аванс, а написать «Предоплата» в графе «Наименование товара»?

Нет, так делать нельзя.

Согласно положениям Налогового Кодекса (пп. 4 п. 5.1 ст. 169), а также разъяснениям Минфина (письмо № № 03-07-09/9089 от 11.02.2021), в счете-фактуре, выставляемом продавцом при получении оплаты (частичной оплаты) в счет предстоящих поставок товаров (выполнения работ, оказания услуг), должно быть указано наименование поставляемых товаров (описание работ, услуг).

Таким образом, при заполнении данного показателя счета-фактуры следует руководствоваться наименованием товаров (работ, услуг), указанных в договорах, заключенных между продавцом и покупателем.

Также можно указать обобщенное наименование товаров (например, мебель для офиса, оргтехника, строительные материалы и т.д.), если на момент получения аванса точный перечень товаров еще не сформирован и договор между сторонами предусматривает отгрузку в соответствии с заявкой (спецификацией), оформляемой после оплаты. Такая позиция изложена минфином в письме № 03-07-09/73118 от 09.09.2021.

Подробнее о том, как прааильно выставлять счета-фактуры, расскажем на курсе повышения квалификации «Все про НДС: от нуля до сложных моментов», теперь в программе есть отдельный блок про НДС для упрощенцев. Сейчас курс стоит 6 900 рублей вместо 20 700 рублей. Обучение началось 15 августа — присоединяйтесь!

Можно ли не выставлять счет-фактуру на аванс, если товар отгружен в течение 5 календарных дней со дня получения аванса?

Да, в такой ситуации счет-фактуру на аванс продавец может не выставлять. В случае если в течение 5 календарных дней, считая со дня получения предварительной оплаты (частичной оплаты), осуществляется отгрузка товаров (выполнение работ, оказание услуг, передача имущественных прав) в счет этой оплаты (частичной оплаты), то счета-фактуры по предварительной оплате (частичной оплате) выставлять покупателю не следует (письмо Минфина № 03-07-09/73118 от 09.09.2021).

Автоматизация бизнеса на 1С — перспективное направление! Если хотите освоить востребованную профессию, курс «Аналитик 1С» поможет вам разобраться в внедрении решений, автоматизации процессов и работе с клиентами. Запишитесь сейчас и получите скидку до 83%!

Можно ли не выставлять счет-фактуру на аванс если реализация произошла в том же квартале?

Если между датой получения аванса и датой отгрузки прошло более 5 календарных дней, то выставление счета-фактуры в такой ситуации является обязательным!

Правильный алгоритм действий бухгалтера в такой ситуации: выставить счет-фактуру на аванс при получении предоплаты, а затем восстановить НДС с аванса в день отгрузки.

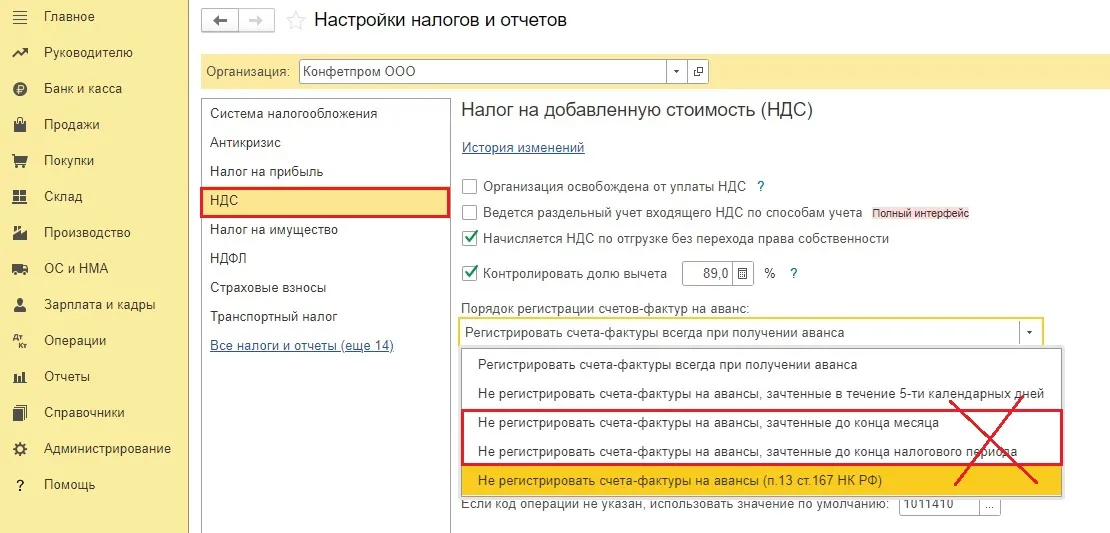

Многие бухгалтеры знают, что в программе 1С:Бухгалтерия предприятия ред. 3.0 есть возможность выбрать варианты «Не регистрировать счета-фактуры на авансы, зачтенные до конца месяца или до конца налогового периода», и активно ими пользуются, чтобы было проще вести учет.

Однако такие варианты учета авансов не соответствуют действующему законодательству и могут обернуться для организации штрафами.

В каких ситуациях можно не исчислять НДС с авансов?

Таких ситуаций немного. Одну из них мы с вами уже рассмотрели: если отгрузка произошла в течение 5 календарных дней с момента получения аванса от покупателя. Также авансы могут не исчислять производители, реализующие товары (работы, услуги), длительность производственного цикла изготовления которых превышает 6 месяцев (п. 13 ст. 167 НК, постановление Правительства от 28.07.2006 № 468). Во всех остальных случаях с полученного аванса необходимо исчислить НДС и выставить счет-фактуру на аванс.

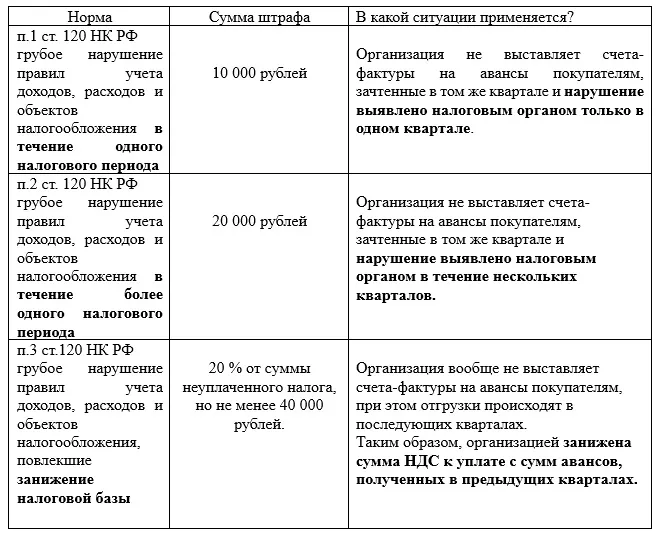

Какая ответственность грозит организации за не выставление счет-фактуры на полученный аванс?

Обратимся к ст. 120 НК «Грубое нарушение правил учета доходов и расходов и объектов налогообложения», которая предусматривает следующие суммы штрафов, относящиеся к данной ситуации:

Давайте рассмотрим порядок выставления и учета счетов-фактур на аванс в программе 1С:Бухгалтерия предприятия ред. 3.0 с учетом рассмотренных нюансов.

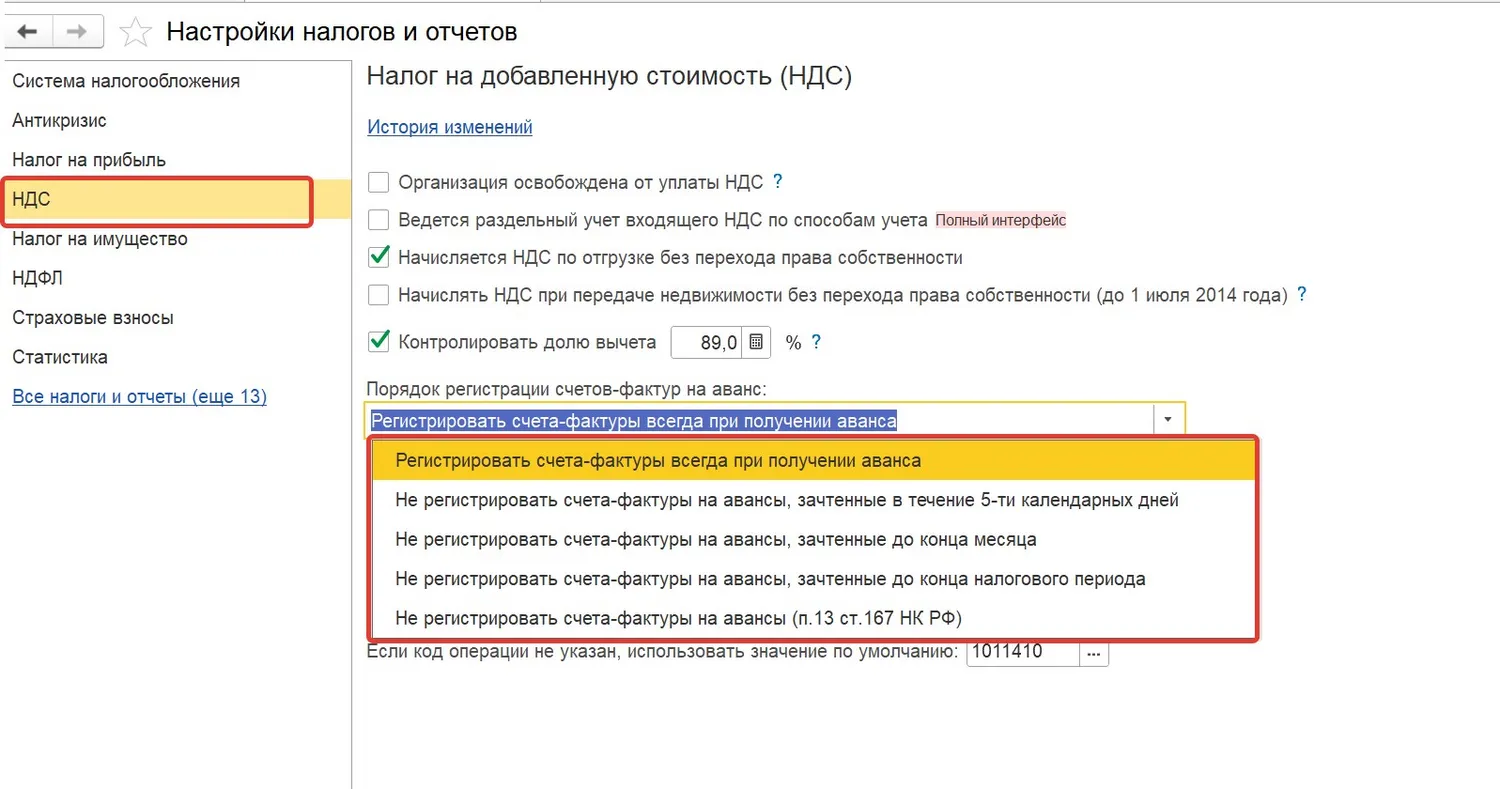

Первоначальные настройки мы должны сделать в разделе «Главное» - «Настройки» — «Налоги отчеты» — «НДС»

Как мы с вами обсудили ранее, если ваша организация не относится к организациям, длительного производственного цикла, то мы выбираем один из двух первых способов: «Регистрировать счета-фактуры всегда при получении аванса» или «Не регистрировать счета-фактуры на авансы, зачтенные в течение 5-ти календарных дней» (только эти 2 способа соответствуют действующему законодательству и не грозят в дальнейшем штрафами).

Если в вашей компании много авансов, отгрузки по которым закрываются в течение 5 дней, то, конечно, второй способ упростит проверку авансовых счетов-фактур в конце квартала.

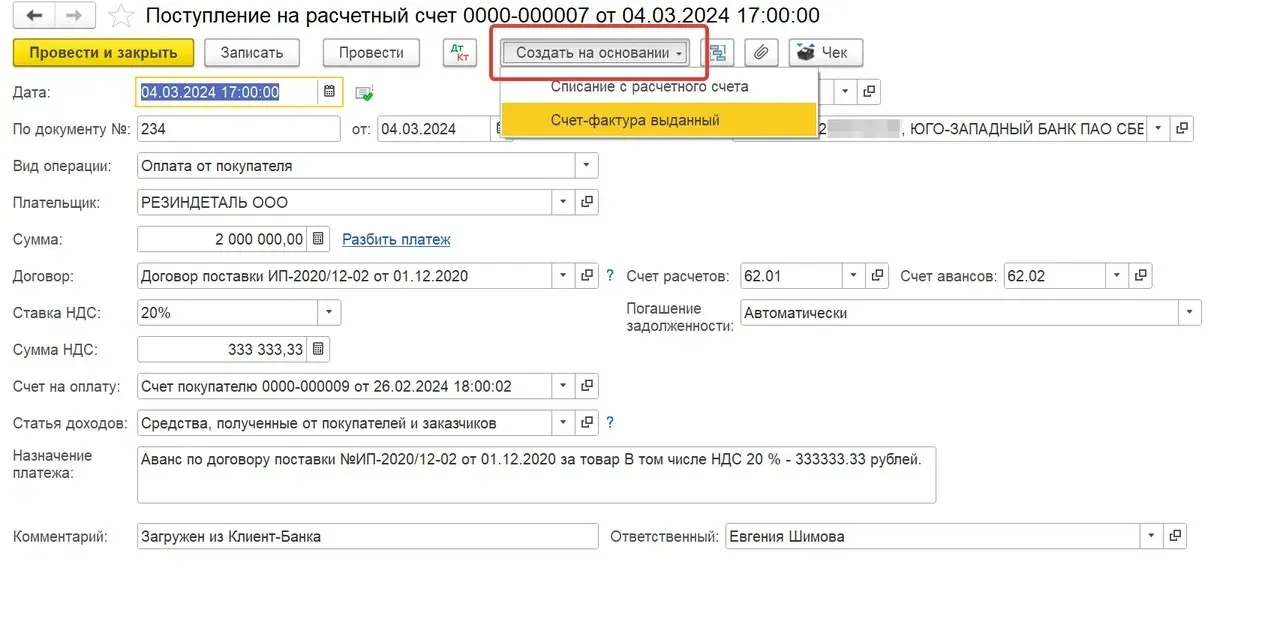

Счет-фактуру на аванс программе можно выписать несколькими способами:

непосредственно из документа «Поступление на расчетный счет», нажав кнопку «Создать на основании»:

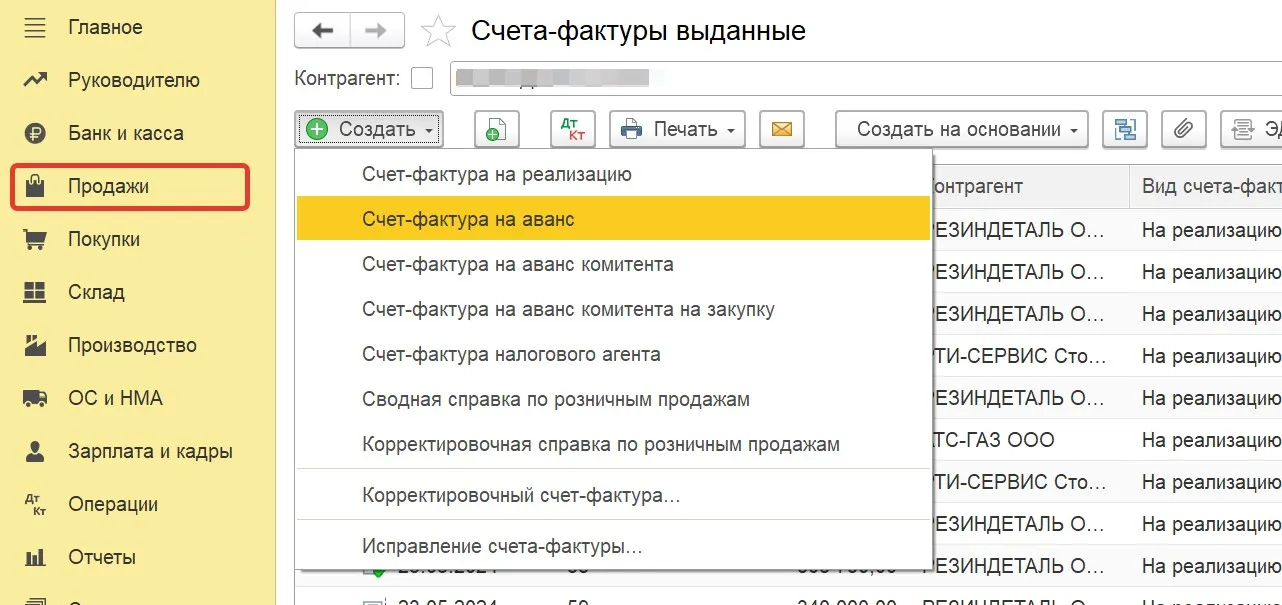

из журнала «Счета-фактуры выданные». Для этого переходим в раздел «Продажи» — «Счета-фактуры выданные» и нажав на кнопку «Создать» выбираем «Счет-фактура на аванс»:

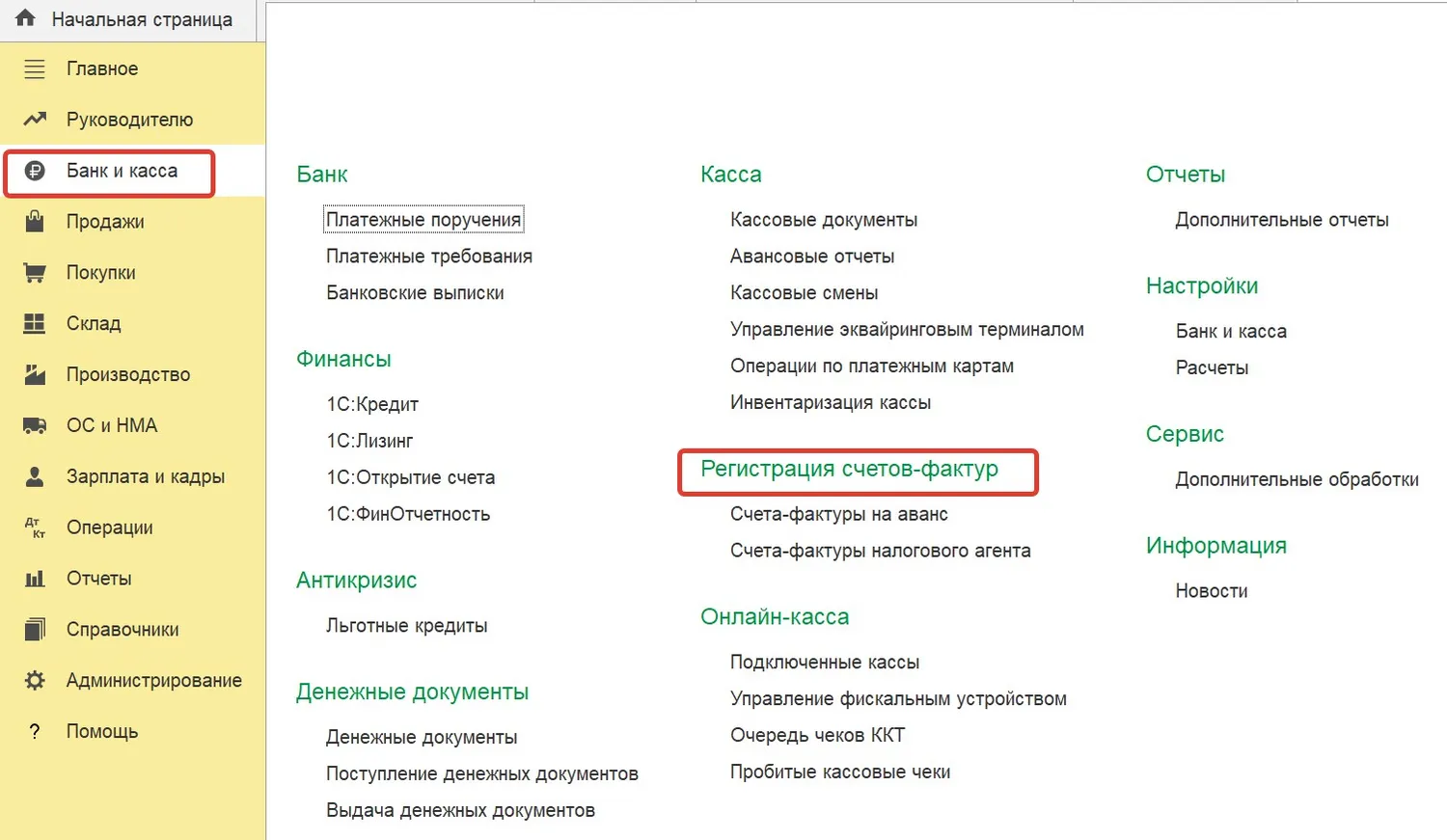

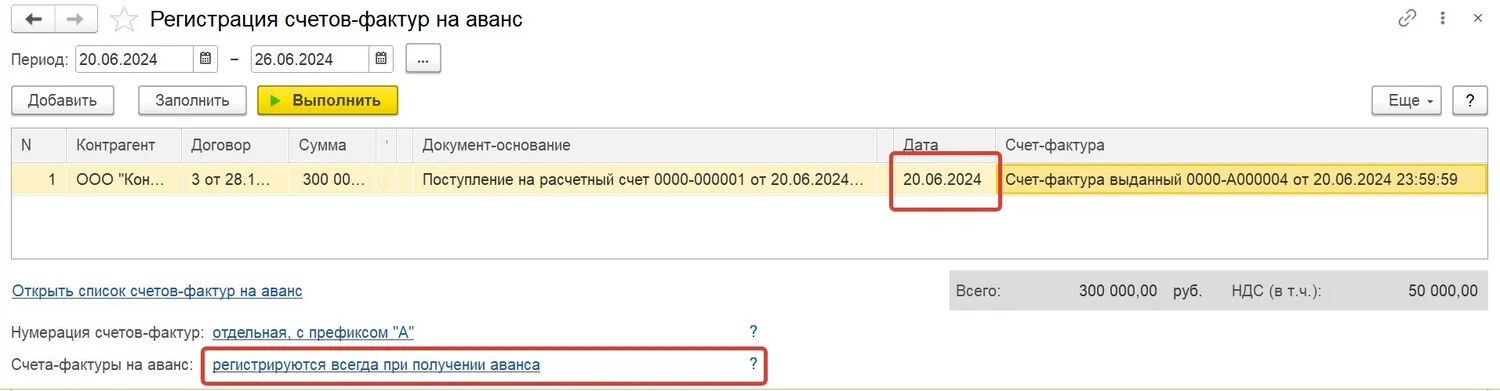

с помощью регламентной операции «Регистрация счетов-фактур на аванс». Для этого переходим в раздел «Банк и касса» — «Регистрация счетов-фактур» — «Счета-фактуры на аванс» (или через раздел «Отчеты» — «НДС» — «Отчетность по НДС» — «Регистрация счетов-фактур на аванс»).

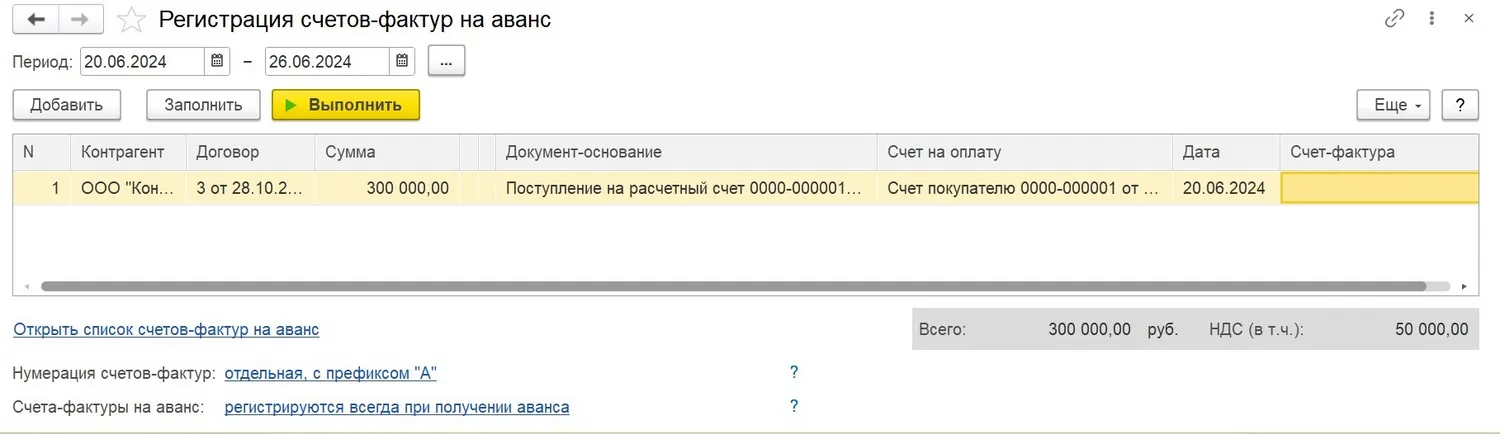

Далее задаем период, за который нам нужно сформировать счет-фактуры на аванс, и нажимаем кнопку «Заполнить». Программа сама подбирает поступления на расчетный счет, по которым необходимо создать счет-фактуры:

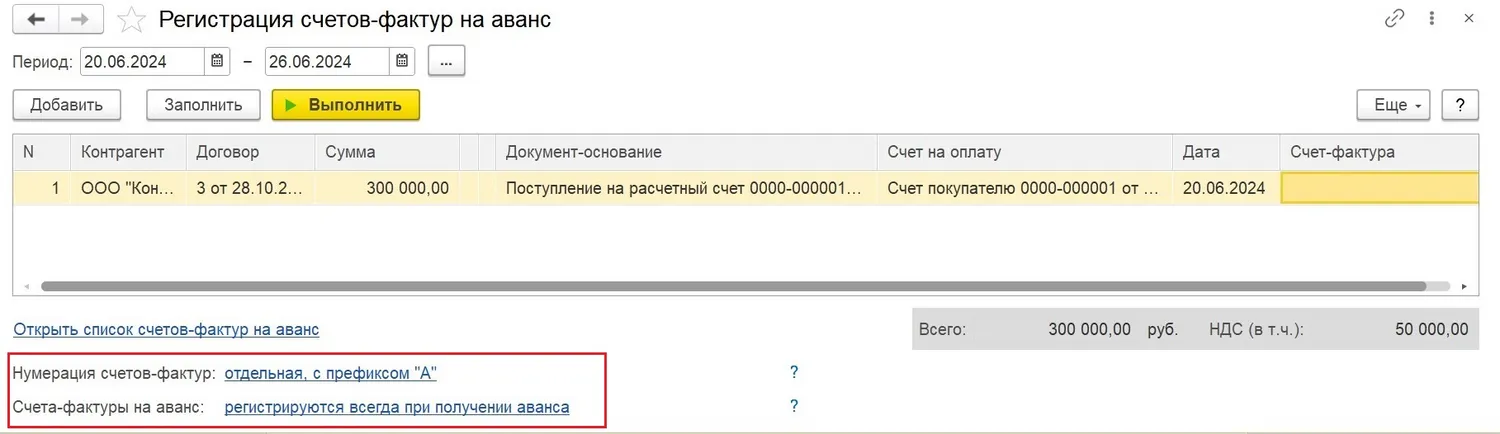

Обратите внимание, что в «подвале» документа есть прямые ссылки на настройки учета счетов-фактур на аванс: нумерации и порядка их регистрации.

На наш взгляд, нумерация счетов фактур на аванс с префиксом «А» более удобна для дальнейшей проверки правильности учета авансов.

После нажатия кнопки «Выполнить» программа автоматически присвоит счетам-фактурам номера:

Обратите внимание, что в нашем примере выбран порядок регистрации счетов-фактур на аванс «Регистрируются всегда при получении аванса» и программа выписывает наш счет-фактуру датой получения аванса.

Если бы у нас был выбран способ «Не регистрировать счета-фактуры на авансы, зачтенные в течение 5-ти календарных дней», то программа выписала бы этот счет-фактуру (при условии что отгрузка еще не произведена) пятым календарным днем со дня получения аванса, то есть 24 июня, а если отгрузка уже была, соответственно такое поступление не попало бы в эту операцию.

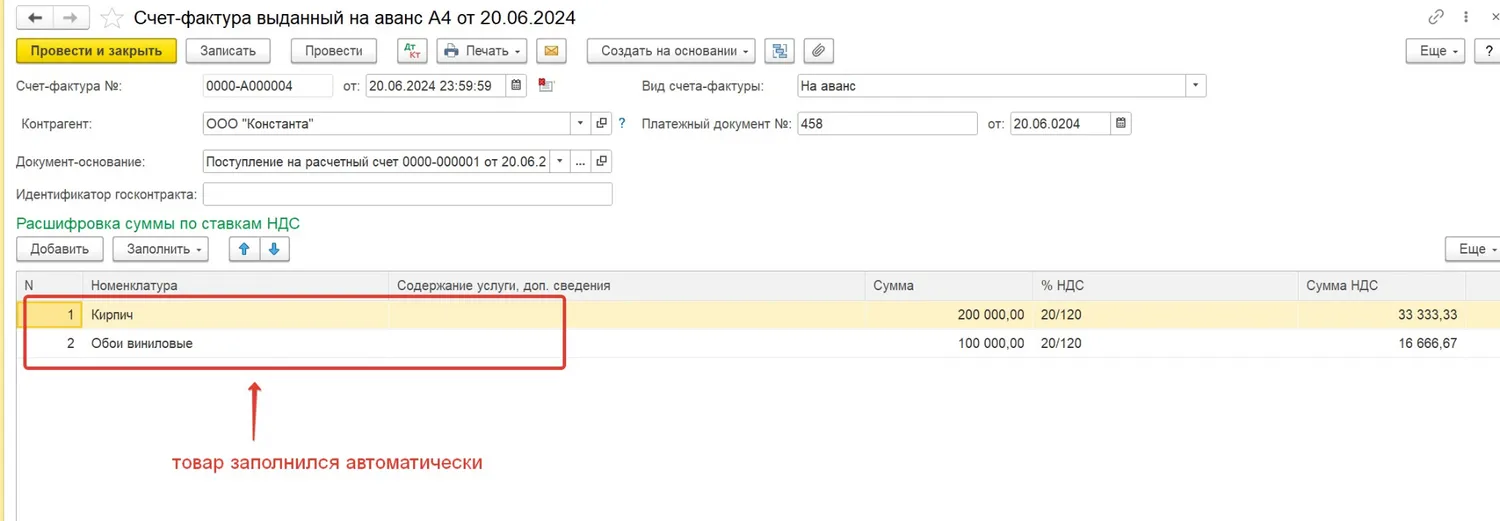

Если мы с вами делали все операции по порядку: выставили счет на оплату, далее провели поступление на расчетный счет, выбрав этот счет на оплату и затем создали счет-фактуру на основании такого поступления то наш счет-фактура заполнится правильно: товарами, которые оплатил покупатель и полностью будет соответствовать требованиям законодательства, о которых мы писали выше.

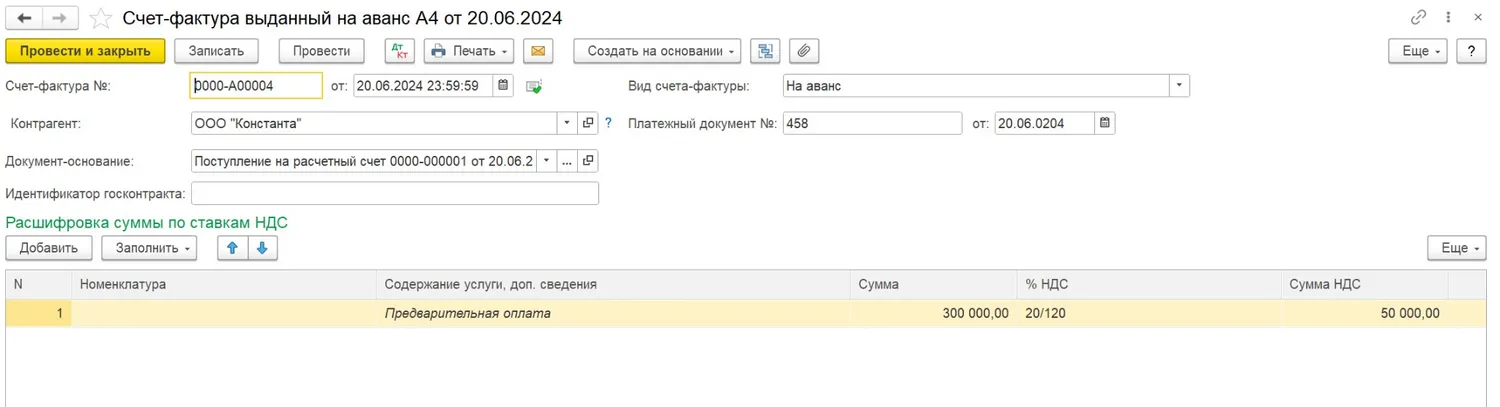

Если же последовательность операций нарушена, например, в поступлении вы не указали счет на оплату, то программа не сможет определить за какой именно товар получен аванс и вместо наименований товаров внесет в счет-фактуру на аванс наименование «Предварительная оплата»:

Если при создании счета-фактуры на аванс она заполнена таким наименованием, необходимо открыть документ поступления и выбрать в нем счет на оплату, по которому получен аванс.

Как заполнить наименование товаров, если оплачена только часть счета на оплату?

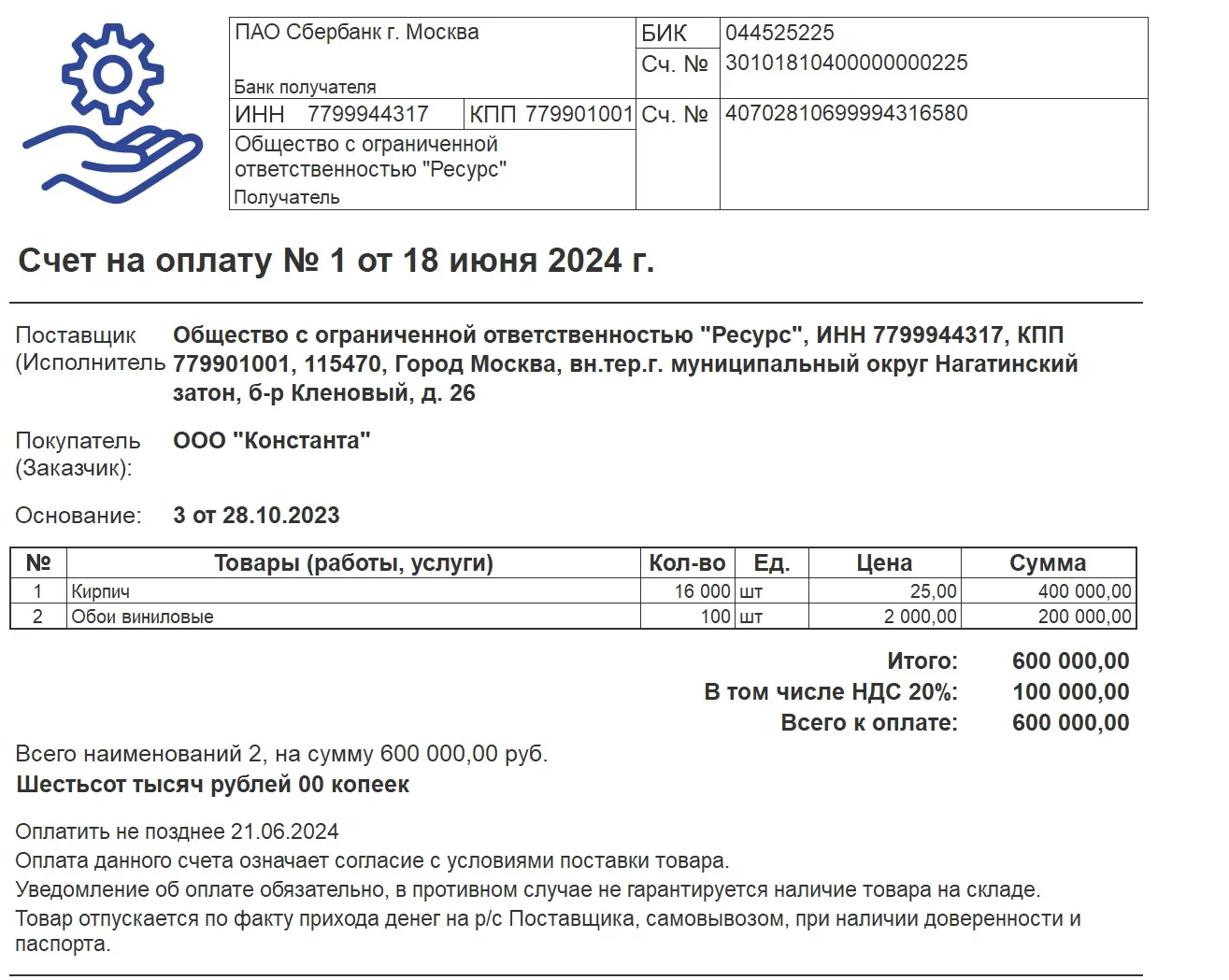

Например, мы выставили счет на оплату на 600 000 рублей нашему контрагенту:

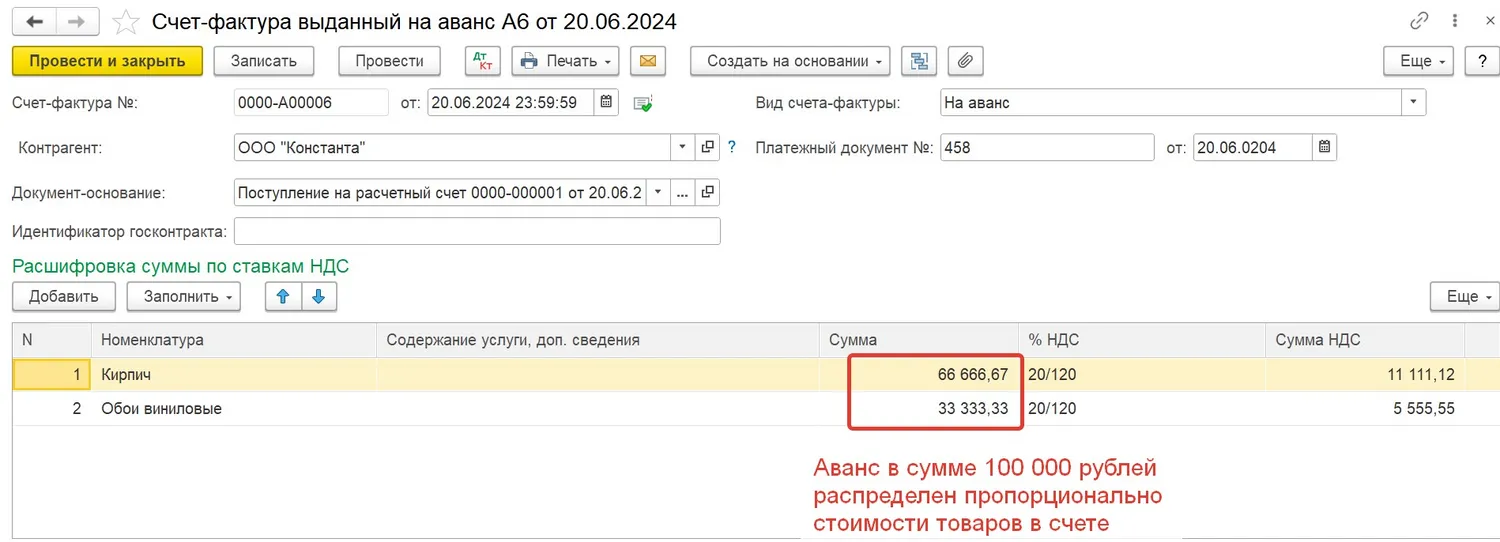

Но покупатель оплатил по счету только 100 000 рублей. В таком случае при создании счета-фактуры на аванс программа разбивает его пропорционально между всеми наименованиями товаров в счете:

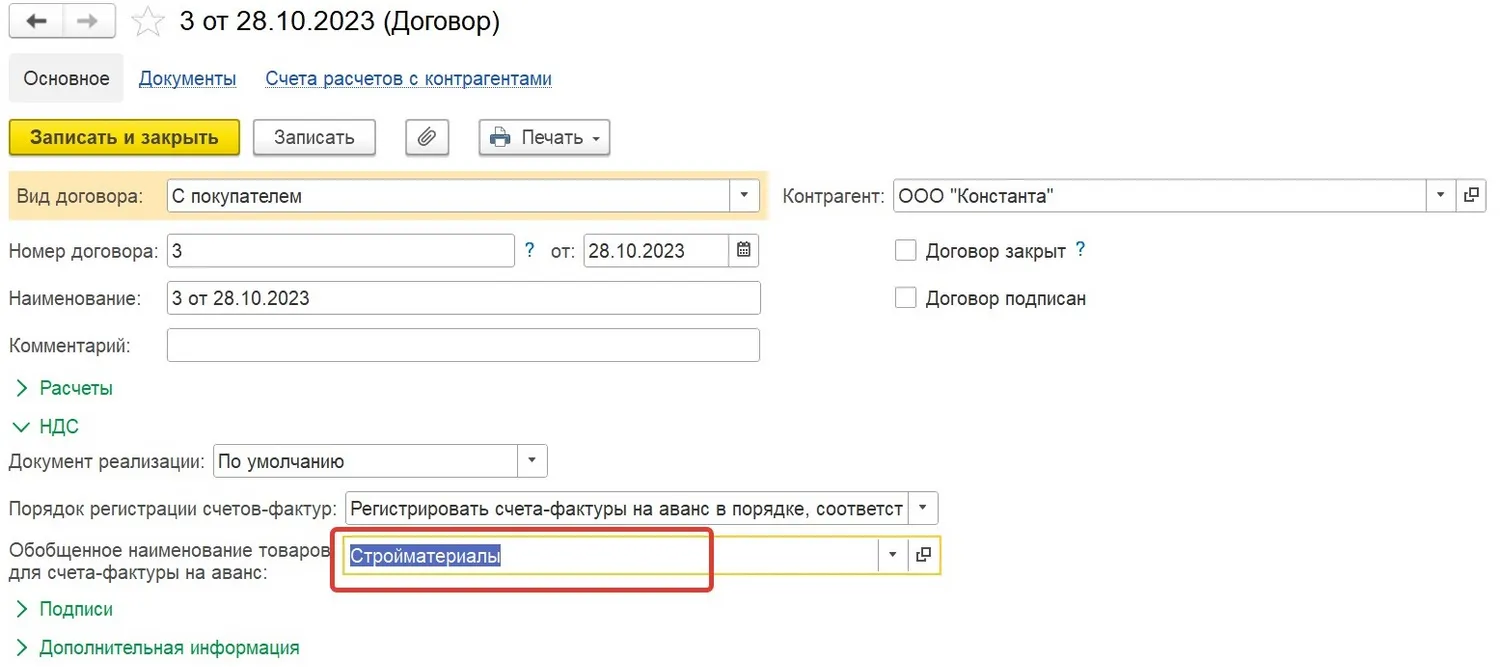

Если же при внесении предоплаты точный ассортимент товаров еще неизвестен, то для того, чтобы в счете-фактуре заполнялось обобщенное наименование товаров, которые оплачивает покупатель, необходимо сделать следующие настройки в договоре.

Открываем в карточке нашего контрагента раздел «Договоры» (или делаем это через раздел «Справочники» — «Покупки и продажи» — «Договоры»), находим нужный нам договор и в поле НДС заполняем строку «Обобщенное наименование товаров для счета-фактуры на аванс» (например, «Стройматериалы»).

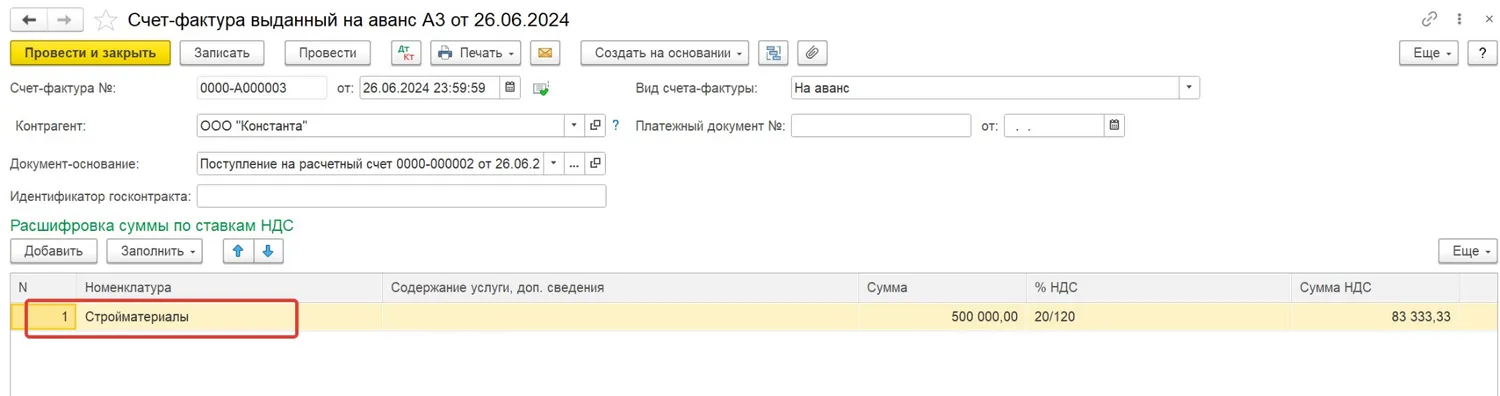

Тогда при поступлении предоплаты от покупателя, если нет детализированного счета на оплату, программа будет автоматически вносить в поле «Наименование товаров», указанное нами обобщенное наименование:

А если аванс от покупателя поступил на работы или услуги?

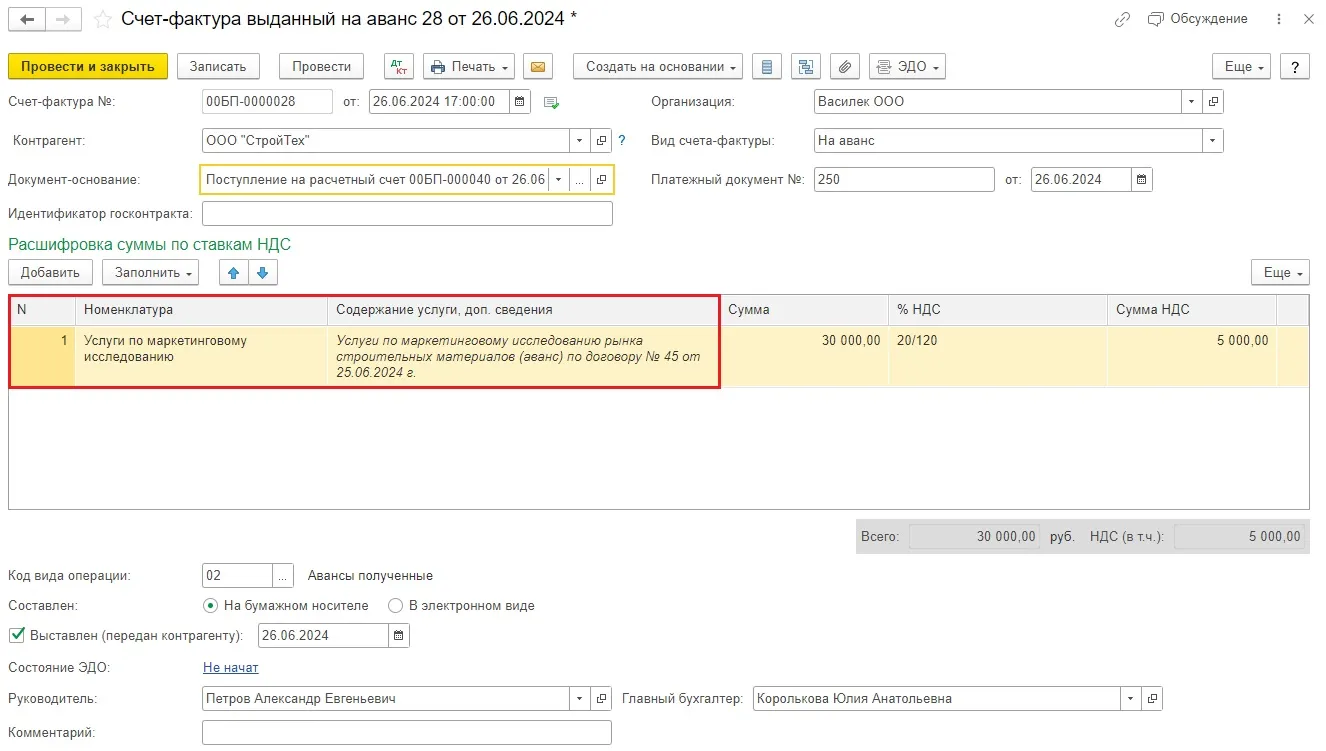

При оформлении авансового счета-фактуры на работы, услуги, имущественные права их описание также укажите из договора или спецификации (заявки) к нему. Подробно можно не расписывать, главное, чтобы их можно было идентифицировать. Например, услуги по маркетинговому исследованию рынка строительных товаров по договору № 45 от 25.06.2024 (аванс).

Те есть мы снова приходим к тому, что просто «предварительная оплата» нельзя писать в наименовании работ/услуг в счет-фактуре на аванс.

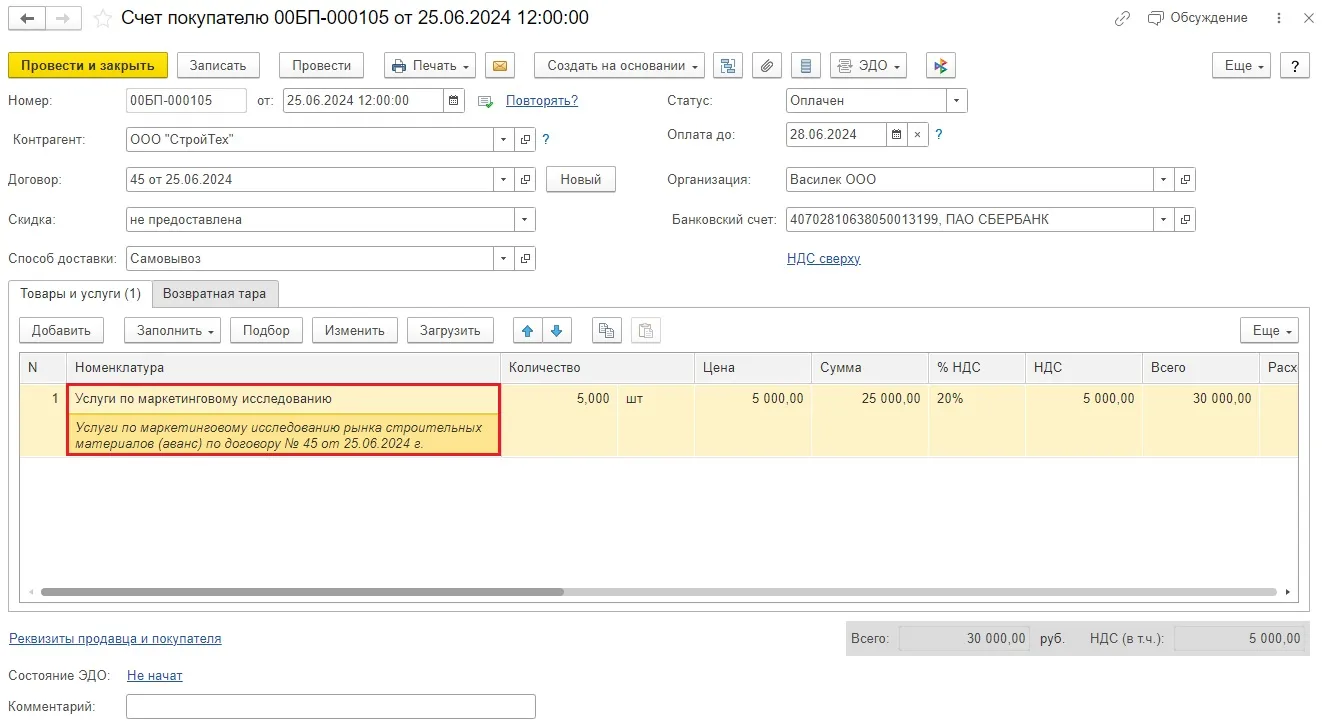

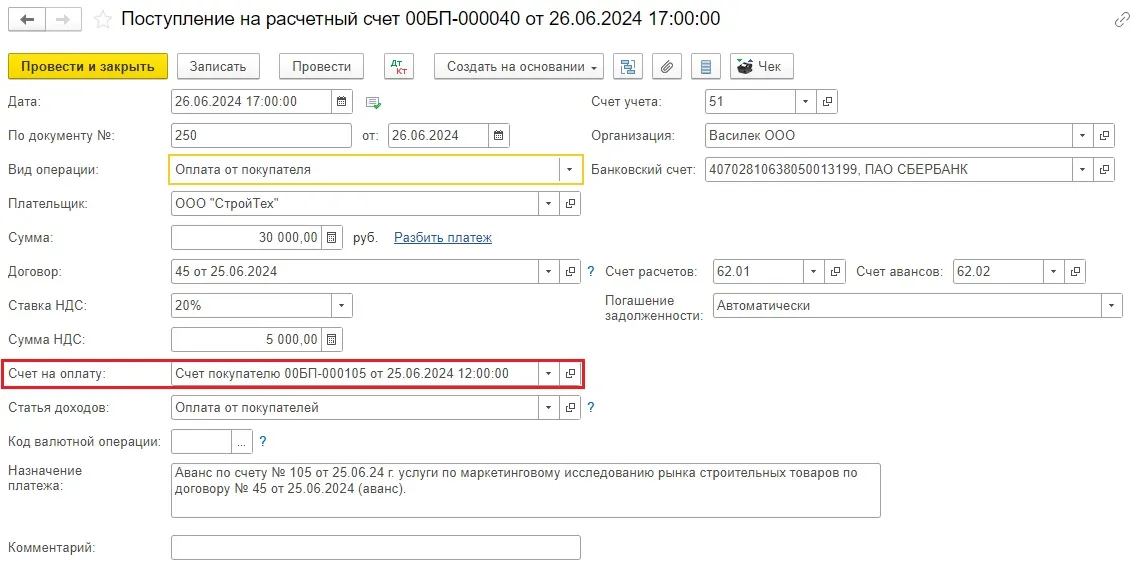

Поэтому создаете счет на оплату покупателю, в нем прописываете полную номенклатурную позицию.

Затем в поступлении на расчетный счет подтягиваете этот счет на оплату.

При формировании счет-фактуры на аванс всё заполняется корректно:

А если в договоре и услуги, и товар? Как тогда оформить счет-фактуру на аванс?

При одновременном оформлении авансового счета-фактуры на товары и работы (услуги, имущественные права) нужно отразить и наименование товаров, и описание работ (услуг, имущественных прав). Например, если наряду с поставкой товаров вы должны в счет аванса оказать покупателю услуги. Это следует из письма Минфина от 06.03.2009 № 03-07-15/39.

Если реализация товаров (работ, услуг, имущественных прав), в счет которых получен аванс, облагается НДС по разным ставкам, то нужно выделить их в отдельные позиции и по каждому проставить ставку и сумму налога. Либо вписать обобщенное наименование и указать ставку — 20/120. Такой подход следует из писем Минфина от 09.09.2021 № 03-07-09/73118, от 06.03.2009 № 03-07-15/39.

То есть составление заранее счета на оплату с четко прописанными услугами и товарами поможет вам корректно заполнить счет-фактуру на аванс, которая не вызовет проблем с НДС у покупателя.

Начать дискуссию