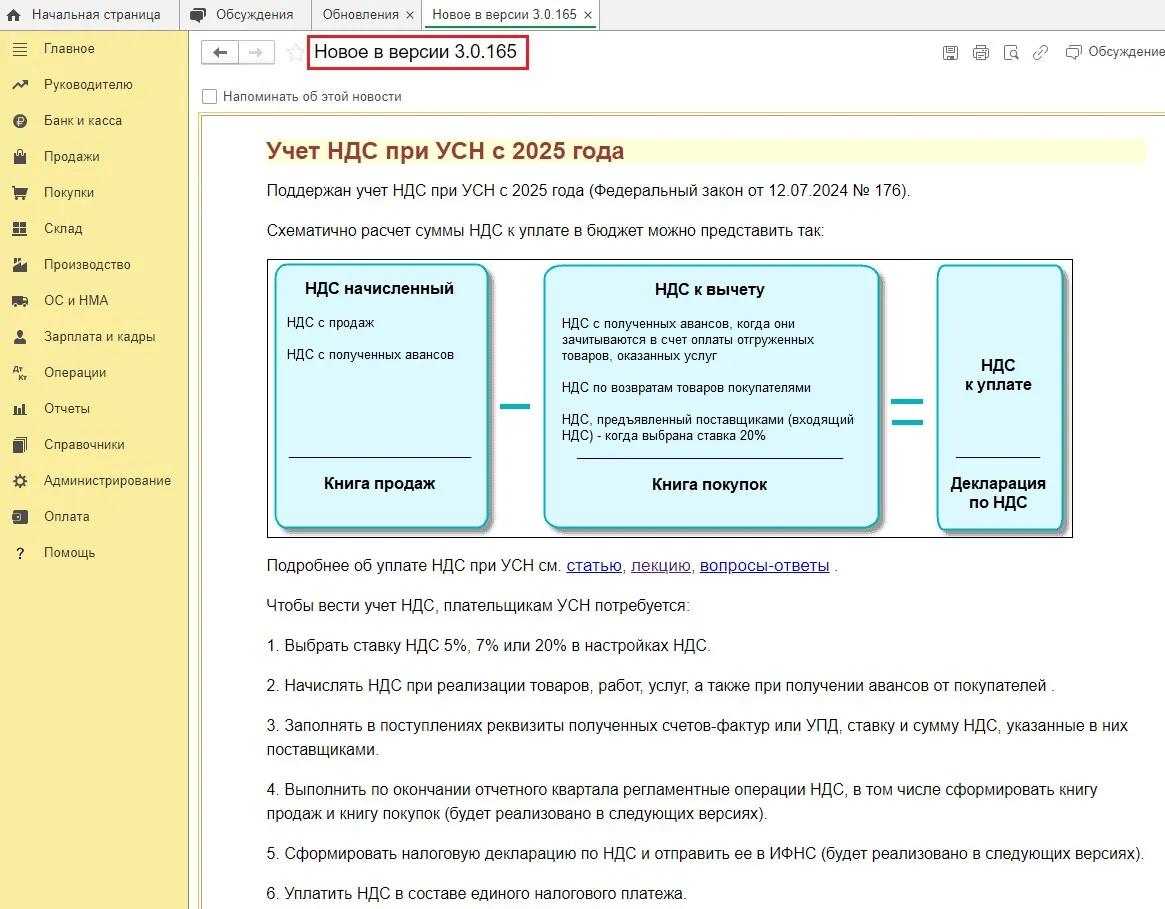

Напоминаем, что функционал НДС на УСН работает с релиза 3.0.165 и выше.

Рассмотрим практический пример: ООО «Модный Дом» применяет УСН Доходы минус расходы, с 2025 г. выбрало применение ставки НДС в размере 5%. 15 января 2025 г. было поступление аванса от контрагента ООО «ББП» в размере 840 000 рублей, в т. ч. НДС 5% за услуги аренды помещения. 20 января 2025 г. данные услуги были оказаны, выписаны закрывающие документы.

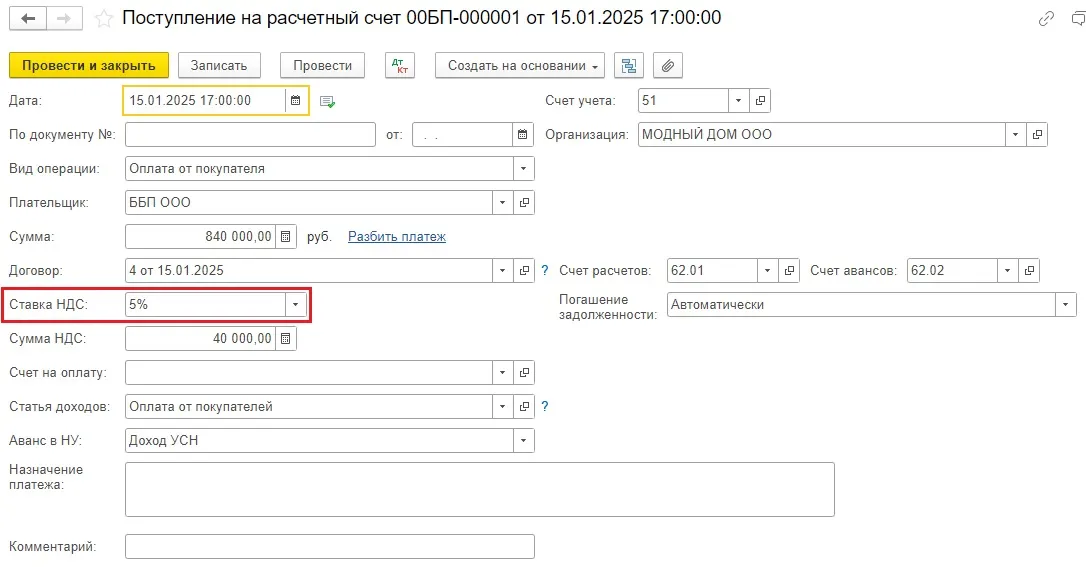

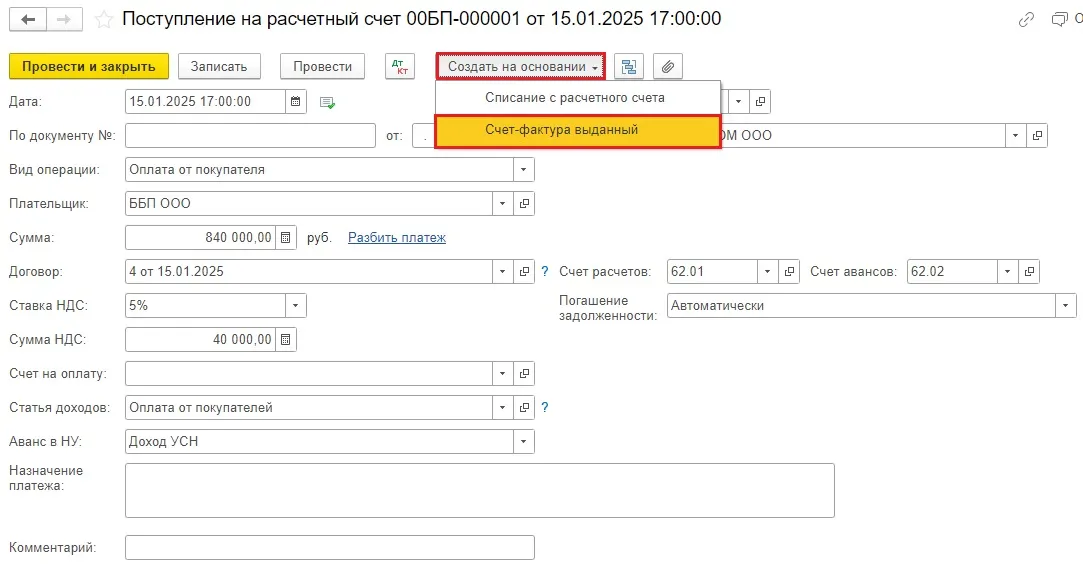

Отражаем поступление предоплаты от покупателя 15 января в разделе «Банк и касса» — «Поступление на расчетный счет». Обращаем внимание на ставку НДС, которая указана в документе, в нашем примере — это 5%. Счет расчетов должен быть 62.01, счет авансов 62.02, погашение задолженности — автоматически.

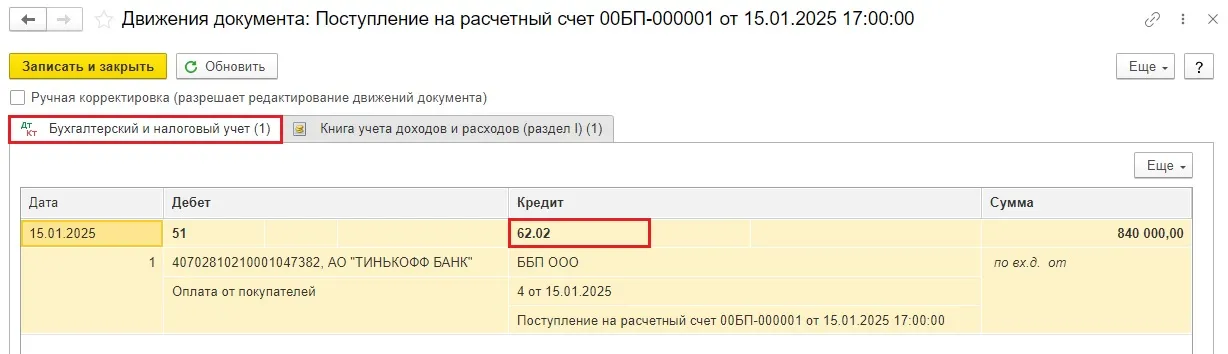

Обязательно проверьте проводки документа, должно быть отражено поступление именно аванса: Д 51 К 62.02.

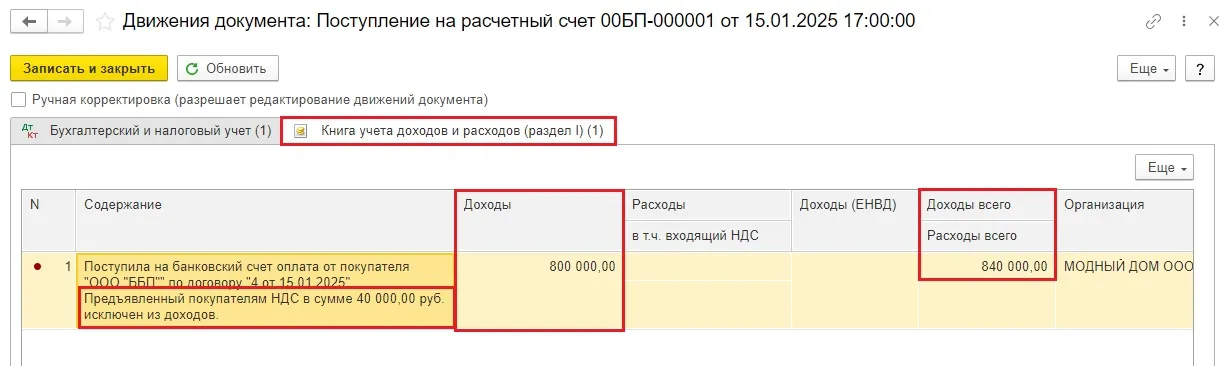

И обратите внимание на соседний регистр «Книга учета доходов и расходов (раздел I)»: в доходы при УСН включается сумма за вычетом НДС, т.е. всего 800 000 руб.

Далее в поступлении на расчетный счет нажимаем «Создать на основании» и выбираем «Счет-фактура выданный».

Правильно рассчитывать налоги и вести учет в соответствии с новыми правилами-2025 научим на новом онлайн-курсе «Налоговая реформа-2025». В программе собраны все изменения, которые ждут бухгалтера в следующем году. Эксперты простым языком расскажут о предстоящих нововведениях и помогут к ним подготовиться. Сейчас вы можете купить курс с скидкой 60% за 3 600 рублей.

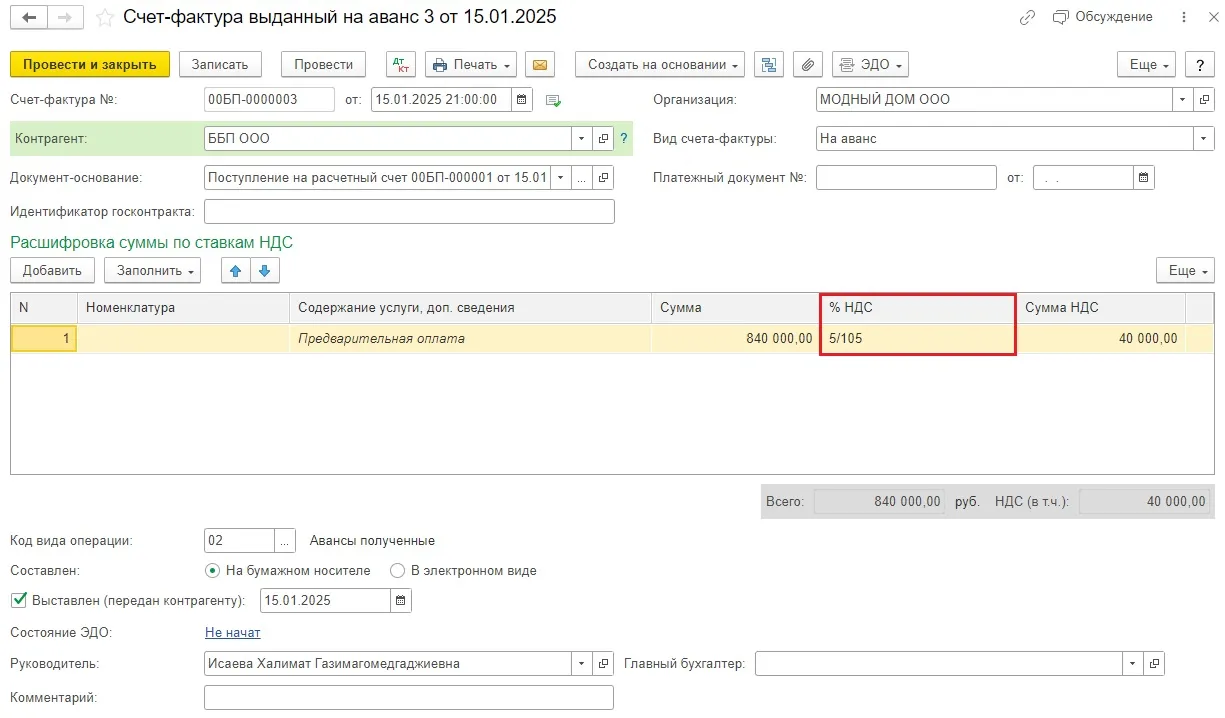

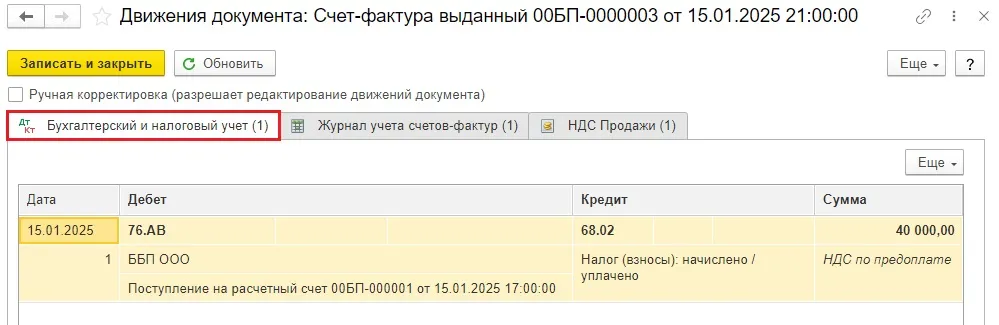

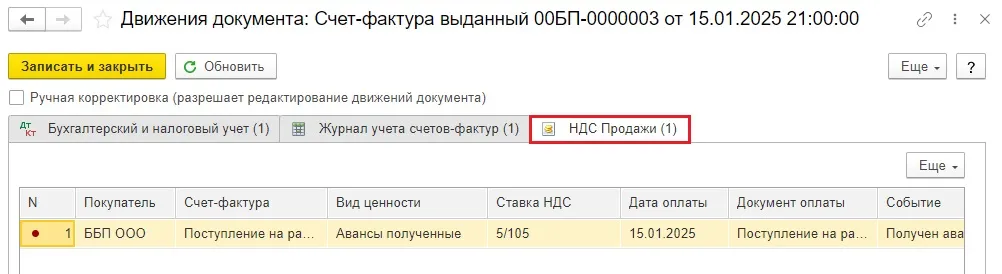

Программа автоматически заполняет документ, который формирует проводку:

Дт 76.АВ Кт 68.02 и запись по регистру «НДС Продажи».

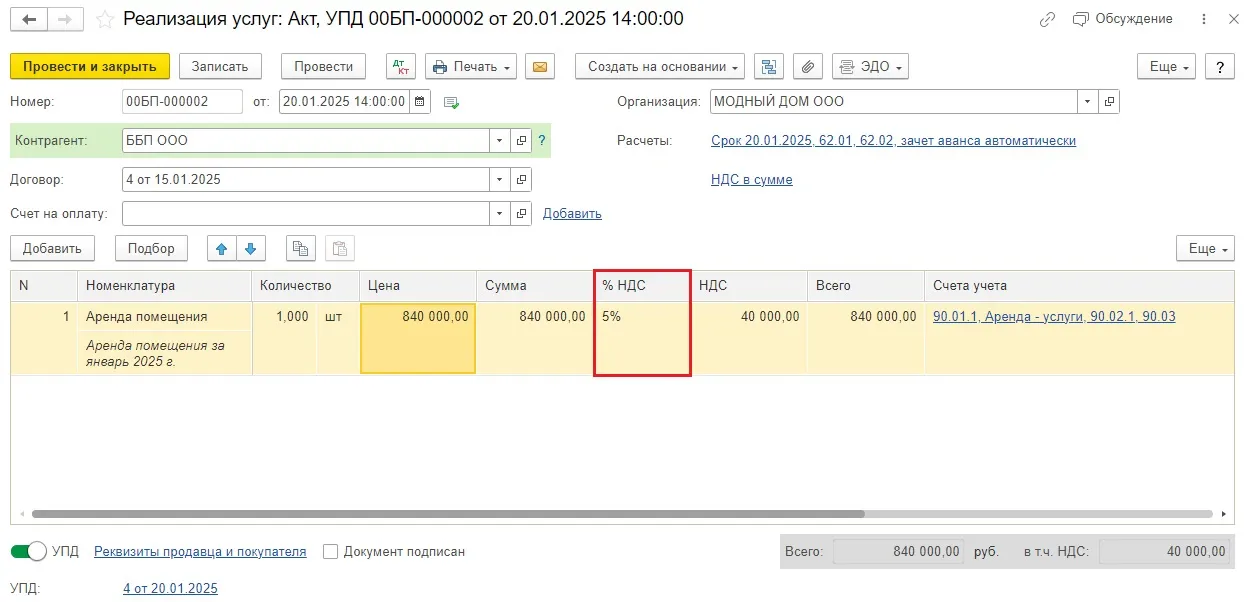

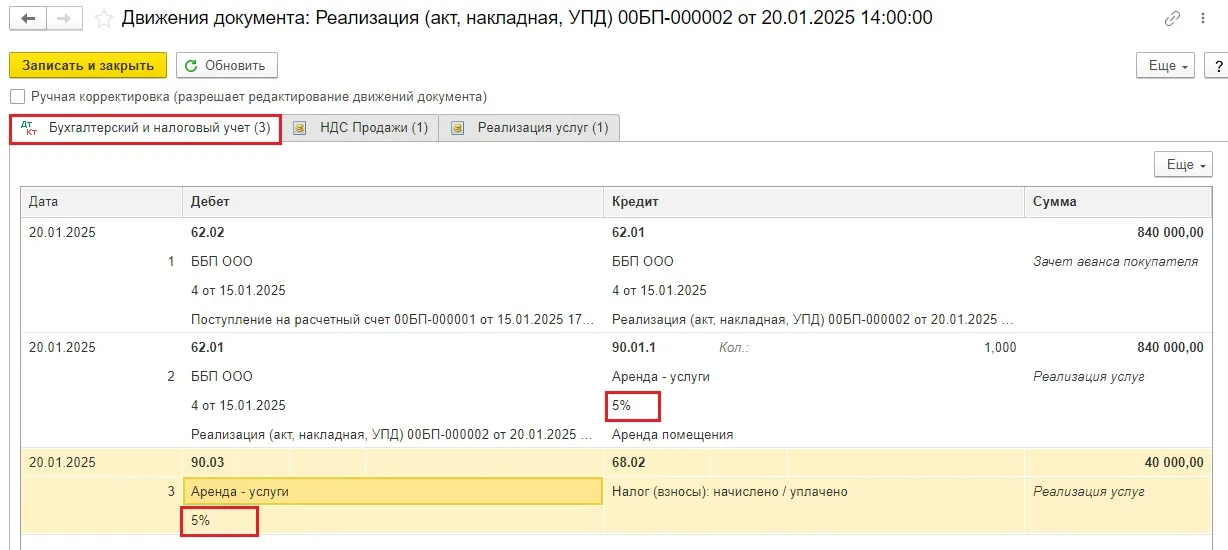

Вводим документ реализации услуг 20 января, проверяем ставку НДС.

В проводках должен быть осуществлен зачет аванса (Дт 62.02 Кт 62.01)

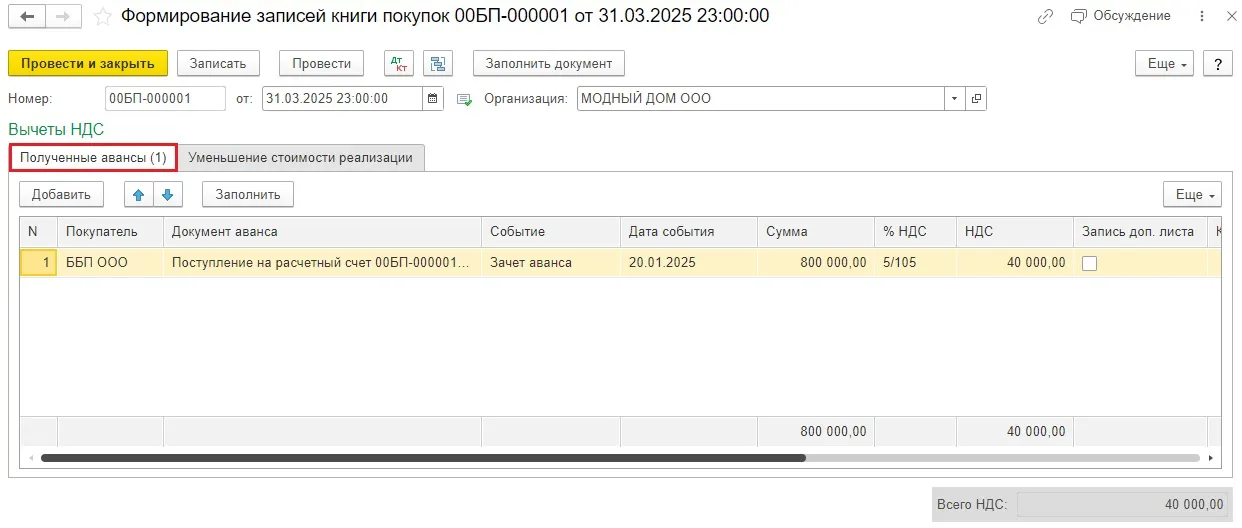

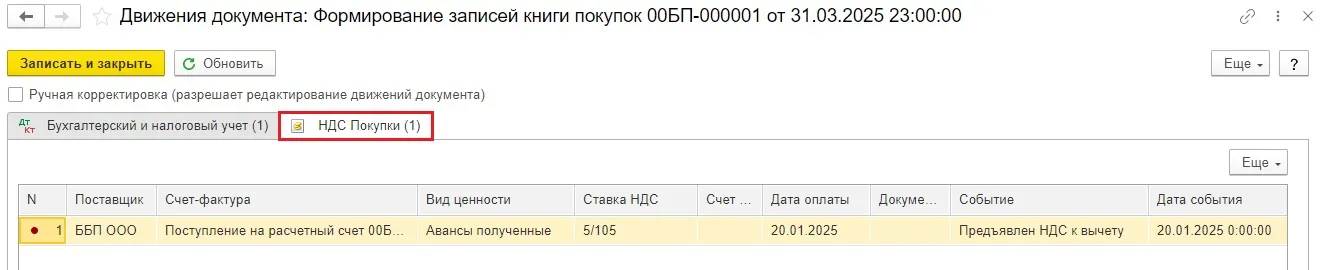

В конце квартала делаем закрытие месяца и создаем документ «Формирование записей книги покупок». Вкладка «Полученные авансы» уже заполняется автоматически, все хорошо.

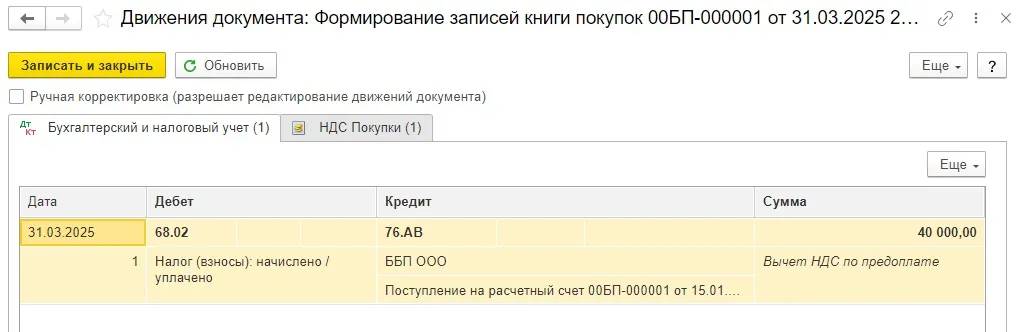

Документ формирует проводку Дт 68.02 Кт 76.АВ и запись по регистру «НДС Покупки» — НДС, ранее исчисленный с аванса, принят к вычету.

Начать дискуссию