Счетная палата в ходе проверки УФНС в ряде регионов обнаружила целое «непаханое поле», большой резерв для роста поступлений НДФЛ в бюджет.

Речь идет о сдаче физлицами в аренду недвижимости.

Дело в том, что некоторые договоры аренды регистрируются в Росреестре и налоговики могли бы эту информацию использовать на благо бюджета. Но пока особой дружбы между ФНС и Росреестром не наблюдается.

В ряде субъектов отсутствует информация об арендодателях — физлицах и о зарегистрированных договорах аренды недвижимого имущества на срок более одного года. При обращениях в территориальные органы Росреестра налоговым органам отказывают в получении данной информации, отмечается в докладе СП.

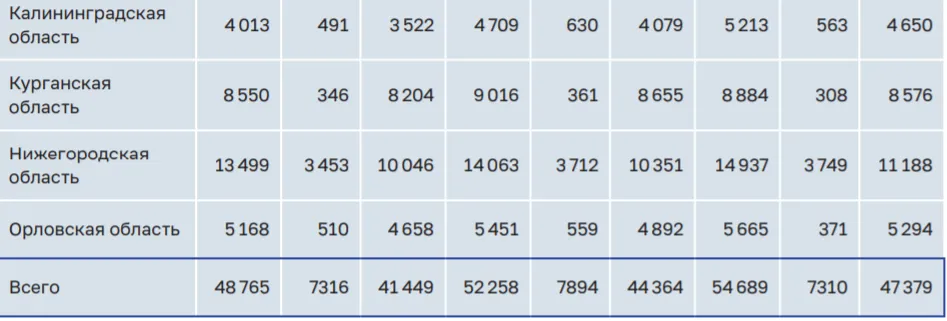

Аудиторы сравнили данные Росреестра о физлицах и ИП, сдающих недвижимость с данными УФНС:

О физлицах и ИП, отразивших в приложении № 1 к форме № 3-НДФЛ доходы с кодом вида доходов 05 «Доход от сдачи имущества в аренду (наем)»;

о налогоплательщиках, применявших УСН и предоставляющих в аренду недвижимое имущество;

о налогоплательщиках, применявших ПСН и имеющих патент на сдачу в аренду (наем) жилых и нежилых помещений, дач, земельных участков.

Получены следующие результаты:

Экспертно определено, что если 84,3 тыс. физлиц, сдающих в аренду недвижимое имущество по договорам аренды, подлежащим регистрации в Росреестре, со стоимостью аренды однокомнатной квартиры в размере средней по региону, задекларируют доходы, то сумма НДФЛ (по ставке 13 %), подлежащая уплате в бюджет, составит более 1,8 млрд рублей.

При этом ФНС России не предусмотрено сопоставление данных справок 2-НДФЛ, деклараций 3-НДФЛ, деклараций ИП на УСН, приложения № 3 к патенту на право применения ПСН (форма № 26.5-П) с данными, предоставляемыми Росреестром.

Указанные сведения могли бы использоваться при проведении камеральных налоговых проверок налоговых деклараций (в том числе в автоматизированном режиме), заявили в Счетной палате.

Начать дискуссию