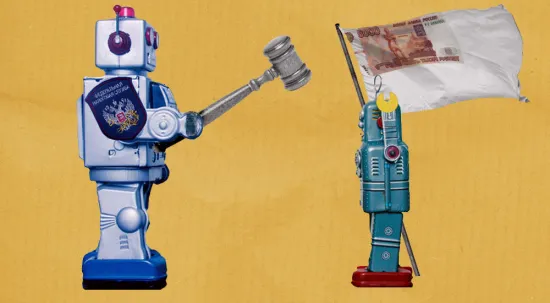

Налоговики, выиграв 80% дел о необоснованной налоговой выгоде, решили дать возможность бизнесу покаяться. Бизнесу предложат альтернативу - заплати налоги по полной, или сдай всю цепочку.

Статья 54.1 НК о необоснованной налоговой выгоде действует почти три года. И за все это время бизнес смог выиграть лишь 22% споров по этой статье с налоговиками.

Об этом пишут «РБК» со ссылкой на исследование юридической фирмы «Арбитраж.ру».

Согласно проведенному юридической фирмой «Арбитраж.ру» анализу, который охватил все дела по ст. 54.1 Налогового кодекса с 2018 года, налоговые органы выиграли почти 78% споров — 294 из 378. Эта статья начала действовать в 2017 году, установив критерии необоснованной налоговой выгоды.

Даниил Егоров в начале года заявлял, что ФНС выигрывает более 85% таких споров. А его заместитель Виктор Бациев 19 ноября приводил такую статистику споров по ст. 54.1 НК (по состоянию на 6 ноября):

- в судах первой инстанции рассмотрено 341 дело,

- в 24 из них требования налогоплательщиков удовлетворены полностью,

- 44 — частично,

- при последующем оспаривании решения по еще 21 делу были приняты в пользу бизнеса полностью или частично.

В итоге, 26% споров частично или полностью разрешаются в пользу налогоплательщиков, согласно данным ФНС.

При этом, Егоров заявлял, что число джел по этой статье нельзя назвать большим, поскольку сама статья дейфствует относительно недолго. С учетом, что налоговая проверка длится в среднем от полугода до полутора лет, а после примерно полгода проходит ее досудебное обжалование, то до суда дело доходит спустя 1,5-2 года после начала проверки.

«Этим объясняется незначительное число споров по ст. 54.1 НК в судах. Есть уверенность, что в 2021 году споров по ст. 54.1 НК будет в несколько раз больше», — отмечает адвокат, партнер консалтинговой компании «Номен» Иван Яголович.

Тем временем, издание VT (признано иностранным агентом) пишет, что в ФНС разработали для инспекторов подробную инструкцию, как бороться со схемами ухода от налогов при помощи однодневок и технических компаний. В письме ФНС предлагает бизнесу деятельное раскаяние в обмен на смягчение наказания.

Суть в следующем. До сих пор налоговая реконструкция применялась налоговиками достаточно редко, налоговики не выясняли, сколько компания не уплатила в бюджет, а просто доначисляла налоги с выручки. То теперь, даже если налоговики выяснять недобросовестность компании, то она сможет претендовать на налоговую реконструкцию, если раскроет инспекторам подробности проводимых сделок и данные об их реальных исполнителях.

Издание пишет, что ФНС также дает инструкцию, как выявлять подозрительные сделки, доказывать, что компании знали, что работают с однодневками, или недостаточно тщательно проверяли контрагентов.

Какой должна быть законная сделка

- реальной, то есть она должна быть действительно выполнена;

- выполнить ее должен либо непосредственный контрагент, либо его подрядчик. Если в случае претензий не удастся установить, кто именно работал по контракту, то вычеты по НДС не удастся получить, но можно будет записать их в убытки и сэкономить на налоге на прибыль — 20% от суммы вычета;

- у сделки должна быть деловая цель, а не просто задача сэкономить на налогах.

Когда не могут быть предъявлены претензии

- контрагент является однодневкой, но компания, заключившая с ним сделку, не знала об этом;

- только из-за формальных нарушений — например, в документах недействительные подписи;

- компания доказала, что проявила должную осмотрительность, выбирая контрагента.

Как понять, что компания замешана в схеме

- у компании нет документов, подтверждающих, что контрагент может выполнить договор;

- компания не может объяснить, как выбирала контрагента и почему заключала с ним сделку;

- нет открытых данных о том, что контрагент реально ведет бизнес;

- сделка была заключена с нарушениями внутренних правил компании;

- это непрофильная, сверхрискованная сделка, или она противоречит бизнес-стратегии компании;

- цена сделки существенно ниже или выше рыночной.

Что-то подобное несколько лет назад налоговики придумали для номинальных руководителей компаний. Если рассказал о том, что заказчик, кто платил, кто давал документы подписывать — то номинала не наказывали, в том числе и по статье 173.1 УК.

Комментарии

1очень безграмотные статьи последнее время на сайте(((