Бухгалтеры не сошлись во мнениях, как правильно заполнить поле 107 в платежке по НДФЛ при выплате долга по зарплате.

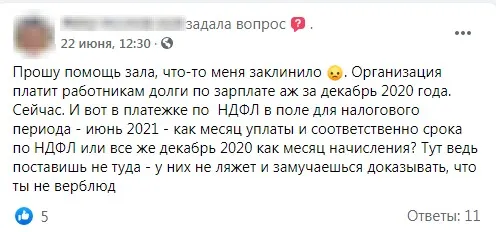

Вопрос первоначально был задан в «Красном уголке бухгалтера»:

Но мнения подписчиков группы не совпали. И нам стало интересно узнать мнение наших читателей.

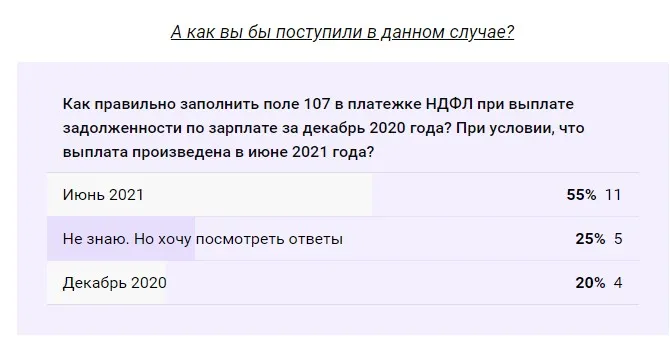

Но результаты опроса на «Клерке»..

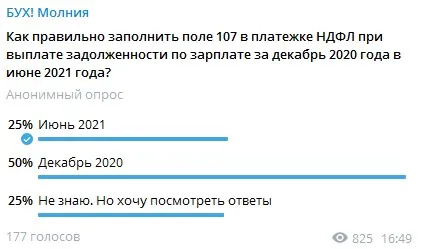

и в телеграм-канале «БУХ! Молния» оказались полностью противоположными.

55% на «Клерке» отметили, что правильно — июнь 2021 года, так как именно в этом месяце была погашена задолженность по зарплате перед работниками.

А 50% прошедших опрос подписчиков «БУХ! Молнии» ответили наоборот — в поле 107 надо указывать декабрь 2020. Так как именно за этот месяц выплачивалась зарплата.

Комментарии

109Правильный ответ: не имеет значения.

Поле 107 не используется в аналитике.

Я бы поставил декабрь 2020 именно за этот месяц выплачивалась зарплата. А в 6-НДФЛ будет указана дата июньская - срок перечисления налога и соответствующая сумма удержанного и перечисленного налога с задолженности по з/п.

Но НДФЛ удержан в июне. И обязанность его перечислять возникла в июне

Зп ж не так считается. Если б доход от гпх, то да. Когда платишь, тогда и удерживаешь. А зп считается на последнюю дату месяца и надо оплатить до 15го. И ндфл. Думается, что ндфл все равно до 15го надо закрывать

Что значит "не так"? НДФЛ удерживается в момент выплаты зарплаты и вы сами это написали. И значит и обязанность перечислить налог появляется только после этого.

И вы совершенно неправильно определяете дату уплаты НДФЛ. Как вы можете его оплатить, если еще не удержали?

То есть, начисляя зарплату в декабре, вы не начисляете задолженность перед бюджетом? Если вы оплачиваете не текущий платеж, а задолженность, то какой же июнь? Какие здесь могут быть варианты, не понимаю

Конечно, нет. Задолженность налогового агента по НДФЛ перед бюджетом возникает в момент удержания НДФЛ, а НДФЛ удерживают в момент выплаты дохода (причем, только в том случае, когда есть из чего удерживать).

как же вы тогда сдаете баланс, если зарплата за декабрь не выплачена? показываете только долг перед работниками, не исчисляя при этом НДФЛ? не пойму как это, чисто технически даже

Баланс - это отчет, к его показателям не предъявляется никаких требований, кроме достоверности.

В балансе вся кредиторская задолженность (и перед работниками, и перед бюджетом, и перед контрагентами) указывается в одной строке.

Как у вас всё запущено то, а сокращают нас - бюджетных бухов.

Кажется я поняла, это общая тенденция - бюджетные бухгалтерии, бюджетные места в вузах, бюджетные билеты и т.д. Всех лузеров в топку)

2. При получении дохода в виде оплаты труда датой фактического получения налогоплательщиком такого дохода признается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом).(НК)

Задолженности перед бюджетом не возникает, пока НДФЛ не удержан. Потому что это не ваш налог, вы всего лишь налоговый агент.

Если вы никогда не выплатите зарплату или, не приведи, сотрудник умрет к моменту получения денег, вы что, себе в балансе на веки-вечные будете указывать несуществующий долг перед бюджетом?

Да и вообще, баланс тут ни при чем.

ну, с такими аргументами...

А что не так с аргументами? Вы налоговый учет от бухгалтерского отличаете? О том, кто такой налоговый агент знаете? Так откуда возьмется у налогового агента задолженность перед бюджетом, если он налог еще не удержал?

Исчисленный налог, который отражается в бухучете последним днем месяца за который начислена зарплата откуда возьмётся? И при чем налоговый учет, мы же не про налог на прибыль.

Исчисление НДФЛ не является существенным фактом хозяйственной жизни, поэтому его, как правило, вообще никак в БУ не учитывают.

А для целей налогового учета исчисляют в первичных документах при начислении зарплаты.

а в каком ФЗ про существенность речь? только в санкциях, так зачем же до этого доводить?

В ПБУ 1/2008 закреплен принцип рациональности.

Статья 5. Объекты бухгалтерского учета

Статья 5. Объекты бухгалтерского учета

Объектами бухгалтерского учета экономического субъекта являются:

1) факты хозяйственной жизни;

Система ГАРАНТ: http://base.garant.ru/70103036/5633a92d35b966c2ba2f1e859e7bdd69/#ixzz6yzhboVM1

а ФЗ главнее ПБУ)

Далеко не все факты хозяйственной жизни нужно учитывать.

Если вы наливаете воду из кулера в офисе, то это факт хозяйственной жизни, но его в отдельности не учитывают. Но могут учитывать, если очень хочется - закон позволяет.

Вы его всё равно ведь учтете, просто не в момент налития, а когда спишете всю бутылку

Ну так и исчисленный НДФЛ мы тоже все равно учтем тогда, когда его удержим и когда он из чужого обязательства перед бюджетом станет нашим обязательством.

так у воды нет срока списания, а у бюджета есть срок и пени

Да нет никакого факта при исчислении. Факты - это выплата денег работнику с удержанием. Пока до выплаты денег не дошло, никаких фактов ещё нет, и в бу ещё нЕчего учитывать.

смело, то есть то, что работник отработал, есть табель, есть начисление - это не факт хозяйственной жизни?

Информация об исчислении налога для пользователя _бухгалтерской_ отчетности никакой пользы не несет, поэтому учитывать это не имеет смысла.

Образование долга перед работником (начисление з/п) - факт хозяйственной жизни. Один факт, 2 стороны р/датель и работник. Никакие другие долги перед кем-то ещё в этот момент не возникают, соответственно, и других фактов хоз.деятельности нет.

А у сотрудника в момент начисления возникает долг перед бюджетом или по алиментам?

У сотрудника в момент начисления зарплаты возникают обязательства перед бюджетом, но это не предмет _бухгалтерского_ учета организации.

так мы и разбираем что должен налоговый агент, а что нет

Налоговый агент в силу только лишь статуса налогового агента вести бухгалтерский учет не обязан вообще.

хорошо, но мы то ведём именно бухгалтерский, должны ли мы отправить по невыплаченной в срок зарплате уведомления до 1 марта сотрудникам и налоговой и сторнировать начисление НДФЛ?

А что Вы имели ввиду, какие обязательства, где они прописаны?

Обязательство уплатить исчисленный, но ранее не удержанный налоговыми агентами НДФЛ в сроки, установленные НК.

Нет.

Вы серьезно думаете, что налоговый учет бывает только по налогу на прибыль? ))

По логике, будучи НА, не имея возможности удержать налог, надо бы уведомить сотрудника, чтобы он сам оплатил эту задолженность. Если в идеале. Потому как возвращаясь к п.2 - дата фактического получения дохода последний день месяца, за который начислена зп... как то так

Тут про момент начисления з/п. С чего ему платить если з/п не выплатили?

У вас есть возможность удержать НДФЛ, если речь идет о выплате зарплаты. Вот когда вы его удержите в момент выплаты з/пл, у вас, как у налогового агента и возникает обязанность перед бюджетом перечислить налог в установленный НК срок. До момента выплаты зарплаты у налогового агента нет никаких обязательств перед бюджетом. От слова совсем. У него есть обязанность перед работником - выплатить зарплату.

Обязательство исчислить налог у НА имеется, и от его правильного исчисления зависит сумма к оплате , сроки оплаты и прочее. Налоговый период календарный год, и за декабрь 20 года налог исчисляется в 2020 году. Кем - самим работником или НА? Понятно же. Не можете удержать - это другой вопрос.

Исчисленный НДФЛ с налогооблагаемой базы АКТИВИРУЕТСЯ в день выплаты соответствующей зарплаты (Начисление - НДФЛ) работнику. В связи с чем у налогового агента возникают обязательства по его удержанию у работника и дальнейшему перечислению в бюджет.

ст.223

1.В целях настоящей главы, если иное не предусмотрено пунктами 2 - 5 настоящей статьи, дата фактического получения дохода определяется как...

2. При получении дохода в виде оплаты труда датой фактического получения налогоплательщиком такого дохода признается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом).

ст.225

3. Общая сумма налога исчисляется по итогам налогового периода применительно ко всем доходам налогоплательщика, дата получения которых относится к соответствующему налоговому периоду.

Исчисление налога не означает, что появляется обязанность его уплатить. Потому что обязанность его уплатить наступает после часа Х. В данном случае после выплаты зарплаты. Если этой выплаты НИКОГДА не случится, то и не появится обязанности уплатить НДФЛ государству

Так где это прописано? Мне всего то нужно цитату из нормативки, нужно ли показывать кредиторку в годовом по расчетам с бюджетом, если есть кредиторка по зп.

Правила удержания и уплаты налога указаны в статье 226 НК

Повторю, это не ваш налог, это налог физлица. И пока он не удержан, нет и долга перед бюджетом.

А рассуждая об обязанности платить с не полученной зарплаты рекомендую начать с 1 части НК. В статье 41 написано, что доходом признается экономическая выгода в денежной или натуральной форме. Так вот неполученная зарплата в принципе не может считаться доходом, пока она не получена. Потому что нет экономической выгоды.

У НА нет долга перед бюджетом, а у работника есть.

Ну-ну. Если вы выполнили работу, но еще не получили за нее оплату, то вы это не включаете в налоговую базу по налогу на прибыль? И в налоговую базу по НДС вы не включаете реализацию, пока не получите оплату?

Кто является налоговым агентом и что вменяется в его обязанности?

Об этом можете прочитать в НК.

Если бы вы снизошли до прочтения НК, то не написали бы следующую глупость:

Исчисленный, но не удержанный НДФЛ (там речь была о нем) обязательств НА перед бюджетом не влечет, а обязательства налогоплательщика перед бюджетом влечет.

Юлить еще не надоело? Какой долг перед бюджетом есть у работника?

Эмм.. У работника возникает обязательство уплатить НДФЛ с полученного дохода, не удержанный ранее налоговыми агентами. Датой получения дохода по трудовым договорам является последнее число месяца, в за работу в течение которого были начислены доходы, вытекающие из трудовых правоотношений. Срок уплаты НДФЛ (для налогоплательщика) - до 15 июля года, следующего за отчетным.

Если работа была выполнена в декабре 2020 года, НДФЛ с зарплаты за декабрь 2020 года должен быть уплачен до 15 июля 2021 года, вне зависимости от того, когда была или будет выплачена задолженность работодателя по зарплате.

Пока налоговый агент не известит налоговую формой 2-НДФЛ о невозможности удержать НДФЛ с работника, никаких обязанностей у работника не возникает.

Единственное исключение - работа у нескольких работодателей и включение прогрессивной шкалы НДФЛ.

Это вы почему так решили?

Нет у него такой обязанности, поскольку у налогового агента есть возможность удержать НДФЛ. Как только он выплатит доход.

Прочтите уже НК полностью и перестаньте фантазировать.

Статья 228. Особенности исчисления налога в отношении отдельных видов доходов. Порядок уплаты налога

1. Исчисление и уплату налога в соответствии с настоящей статьей производят следующие категории налогоплательщиков:

1) физические лица - исходя из сумм вознаграждений, полученных от физических лиц и организаций, НЕ ЯВЛЯЮЩИХСЯ НАЛОГОВЫМИ АГЕНТАМИ, на основе заключенных трудовых договоров и договоров гражданско-правового характера, включая доходы по договорам найма или договорам аренды любого имущества;

Выделение текста моё.

Ну хорошо. Допустим, в августе 2021 года работодатель выплачивает зарплату за декабрь в натуральной форме (например, потому что денег нет, а мука на складе есть и работник согласен). НДФЛ удержать работодатель не смог, после этого выплат не было, работник уволился.

По-вашему, когда он должен уплатить НДФЛ и как работодатель должен направить уведомление в ФНС?

Напомню, что уведомление о невозможности удержать НДФЛ подается за год, в перечне доходов нет указания года. Нельзя указать в 2-НДФЛ за 2021 год доход, полученный в декабре 2020 года. А указывать его в другом периоде противоречит НД, потому что датой получения дохода по НК является последнее число месяца, в котором он начислен.

Так что я остаюсь при своем мнении - не важно, выплачена зарплата или нет, НДФЛ с нее должен быть уплачен в бюджет не позднее 15 июля года, в котором она начислена.

Подать справку 2-НДФЛ с признаком невомозможности удержания налога. Налоговая пришлет физлицу уведомление об уплате налога.

Что не означает, что невозможно подать корректировку.

Представила себе крупный завод, на котором полгода не выплачивали зарплату. И тут весь в белом является к ним sabre заявляет о том, что тысячи работников этого завода должны заплатить налог государству с денег, которые они не получили ))

Если вы подадите корректировку, то это не избавит от обязанности оплатить налог до 15 июля 2021 года с зарплаты за декабрь 2020 года. Почему бы тогда сразу не подать правильный документ?

Вы сильно ошибаетесь ) Обязанность уплатить НДФЛ у физлица наступит тогда, когда ему ИФНС пришлет уведомление об уплате налога. Без этого уведомления у физика нет обязанности платить налог, потому что у него был налоговый агент.

Хорошо. Последний вопрос: зачем налоговому агенту оттягивать срок предоставления сведений о неудержании НДФЛ путем подачи корректировки (по-видимому, влекущее за собой штраф), если он может сразу правильные сведения подать - и никаких проблем?

О каком налоговом штрафе может идти речь, если зарплата не выплачена и не наступила обязанность удержать НДФЛ?

Что есть правильные сведения?

Те, которые вы в корректировке будете писать.

Вы не можете сразу эти сведения написать. Потому что у вас нет для этого оснований. У вас на дату подачи сведений есть просто факт невыплаты зарплаты

А причем тут налог на прибыль? У него свои правила. Вы в кучу не сваливайте всё, что есть в НК.

Я прям диву даюсь некоторым мнениям тут. Работнику не платят зарплату, а он, оказывается, обязан государству НДФЛ с этой невыплаченной зарплаты. Люди, вы нормальны? Да ФНС рыдает из-за того, что ваш талант пропадает и вы у неё не работаете ))

В своих отчетах чужие задолженности перед бюджетом вы не обязаны раскрывать.

Но вы можете учитывать что угодно за балансом, в том числе можете учитывать там исчисленный НДФЛ и раскрывать его в отчетности. Не понятно только, кому может потребоваться эта информация от вас, поэтому целесообразность сомнительна.

Какая глубокая мысль... Стесняюсь спросить, а оборот Д70 - К68.01 вас никак не устроит?

Меня не устроит, потому что на счете 68.1 учитываются обязательства НА перед бюджетом, а в момент исчисления НДФЛ обязательств НА перед бюджетом не возникает.

А кто вам запрещает вести регистр НДФЛ в разрезе сотрудников?

А я разве где-то написал, что мне кто-то запрещает вести регистр НДФЛ в разрезе сотрудников?

А для чего тогда советуете исчисленный НДФЛ дополнительно учитывать в забалансе?

Потому что отвечал на вопрос, нужно ли показывать исчисленный НДФЛ в годовом отчете.

Мой ответ был - не нужно, но можно.

Повторюсь - я бюджетный бухгалтер, во всех смыслах) у нас должно быть указано в балансе, не говоря уже про сведения о кредиторской задолженности, где расчеты по НДФЛ отдельной строкой. Показываю исчисленный налог на последний день месяца, как и всегда.

Ну если у вас так положено, то показывайте.

С экономической т.з. (по МСФО) его можно раскрыть, но он не уменьшает обязательства организации перед работником по оплате труда, а входит в их состав.

это понятно, спасибо

Что-то мутное. Если зп рассчитана в декабре, все расчеты сделаны на декабрь, а сейчас просто появились деньги, то платить за декабрь и ндфл. А если начисления за июнь, то и платить за июнь. А вообще, не важно. Все равно все валится в кучу и за какой месяц будет в пп (да и год тоже) - не важно. Кбк и ОКТМО важно.