Налоговики в требовании хотят ненавязчиво так продлить себе срок камералки, который они, видимо, пропустили. Само требование пустяковое, но бухгалтеры спорят — отвечать по существу, или указать налоговикам на пропуск срока?

Поделились в «Красном уголке бухгалтера».

«Очередной шедевр от налоговой. Как у них хорошо получается, 6 НДФЛ квартальный за 2 квартал 2021г. и декларация по УСН за 2020г. Камералка по УСН давно закончена.... И из их утверждений страховые взносы в ФСС учитывать нельзя».

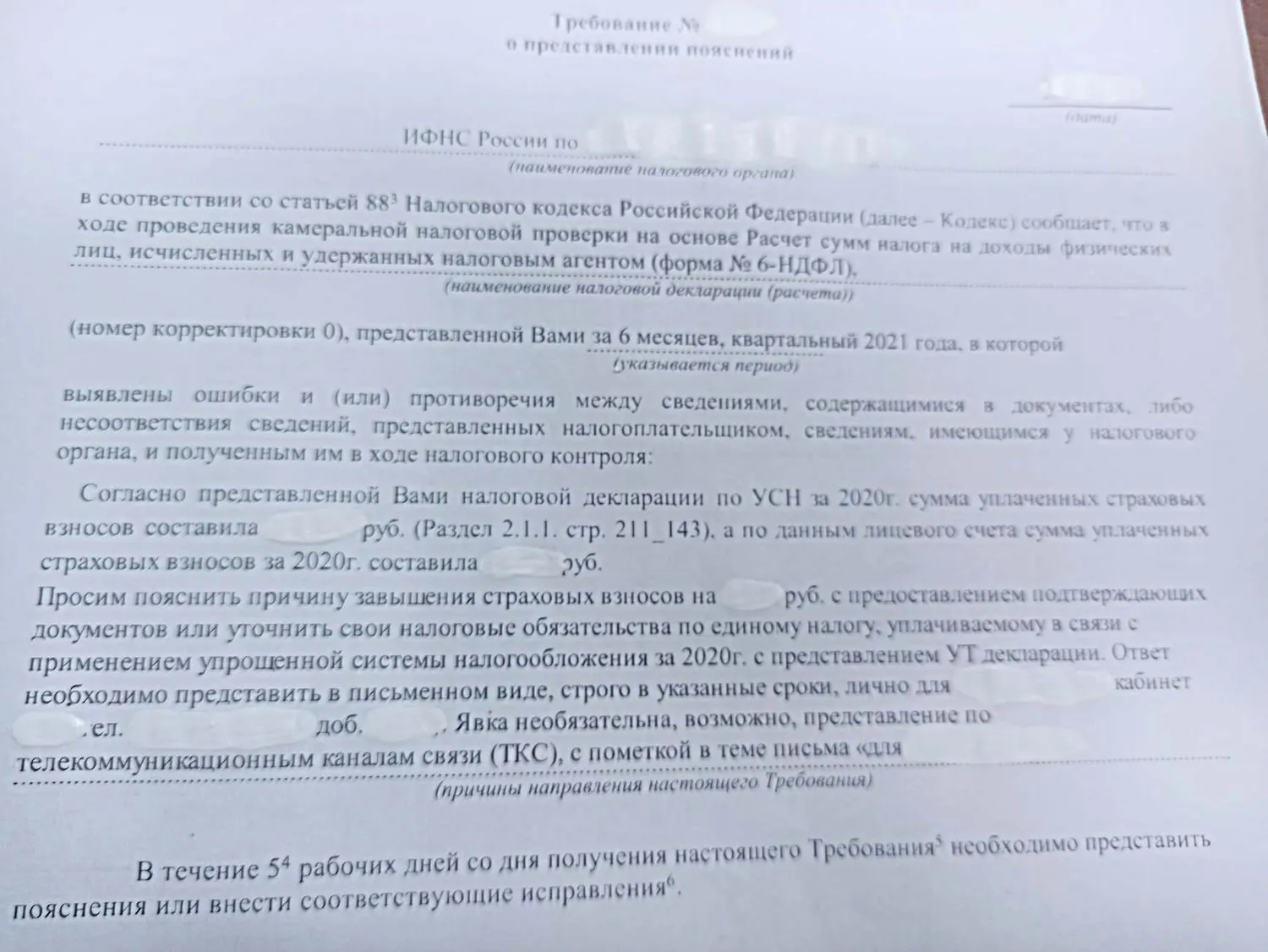

Видно очень плохо на скане, вот что там написано (стилистика и пунктуация оригинала сохранены):

ИФНС *** в соответствии со ст. 883 НК сообщает, что в ходе проведения камеральной налоговой проверки на основе Рсчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма № 6-НДФЛ), (номер корректировки 0), представленной Вами за 6 месяцев, квартальный 2021 года, в которой выявлены ошибки и (или) противоречия между сведениями, содержащимися в документах, либо несоответствия сведений, представленных налогоплательщиком, сведениям, имеющимся у налогового органа, и полученным им в ходе налогового контроля.

Согласно представленной Вами налоговой декларации по УСН за 2020 г. сумма уплаченных страховых взносов составила *** руб. (Раздел 2.1.1. стр. 211_143), а по данным лицевого счета сумма уплаченных страховых взносов за 2020 г. составила *** руб.

Просим пояснить причину завышения страховых взносов на *** руб. с предоставлением подтверждающих документов или уточнить свои налоговые обязательства по единому налогу, уплачиваемому в связи с применением упрощенной системы налогоообложения за 2020 г. с представлением УТ декларации«.

Далее пишут, что ответить необходимо строго в указанные сроки, в письменном виде, и лично передать в ИФНС определенному инспектору. Можно и через ТКС.

А в комментариях пишут:

«Наверное, стоит написать, уточните свои требования, так как 6-НДФЛ 2021 и УСН 2020 — это разные периоды».

На это отвечают, что так бессмысленно делать, налоговики специально такие требования кидают, чтобы сроки по камералке восстановить:

«А бессмысленно. Они пропустили срок камералки и таким образом хотят его обойти. Давно уже так делают».

Автор спрашивает, что же тогда ответить:

«Ого, спасибо за пояснение. А что же в таких случаях им пояснять на такие нелепые требования?».

Ей отвечают, что именно стоит пояснить налоговикам:

«Поясняете про взносы. Попутно можно вставить шпильку на тему пропуска срока камералки».

По поводу взносов — пишут о своей ситуации:

«У меня была такая ситуация, они не видят оплаты в ФСС. Выслала им все платежки и реестр платежей для удобства. Налоговая удовлетварилась ответом».

Еще в комментариях произошел небольшой спор на тему — стоит ли вообще давать пояснения, если срок по камералке уже прошел? Одни считают, что не стоит, поскольку это порождает вседозволенность налоговиков. Другие же считают, что в данном случае — ответ 5 минут времени займет. И это не тот случай, чтобы начинать воевать с налоговиками.

Коллеги, а что вы по этому поводу думаете?

Комментарии

3Мне каждый год присылают требование по УСН 6%. Занижение суммы налога на уплаченные взносы считается льготой. Эту льготу и проверяют. Требуют немного. Копии больничных, копии отчетов ФСС, КУДИР за год. Делаю скан КУДИР. В ней корректно должен быть заполнен 4 раздел с точным указанием дат и сумм оплаты взносов и пособий по врем. нетрудоспособности, проверяю всё тщательно (под лупой). Копии отчетов в ФСС. Еще 1С формирует очень нужную ежеквартальную справку по расчету налога, тоже отправляю. Так что если у них в требовании что-то не сходится, то надо пояснять.

Да и срок камеральной проверки не пресекательный. Срок проведения проверки, указанный в ст. 88 НК РФ, не является пресекательным, и НК РФ не предусматривает последствий его пропуска. В Общем случае на клерке есть статья. На усмотрение судов. Я так понял, что до полугода в сторону налоговой свыше полугода пропуска срока окончания проведения кам. проверки в сторону налоговиков. https://www.klerk.ru/law/articles/443125/

К сожалению, если налоговый инспектор просрочит установленный ст. 100 НК РФ 10-дневный срок для составления акта камеральной проверки, то никаких правовых последствий это не повлечет.

Такое положение вещей объясняется тем, что согласно п. 14 ст. 101 НК РФ пропуск срока для составления акта не является безусловным основанием для отмены решения, принятого по результатам камеральной проверки.

Кроме того, дата начала исчисления этого срока определена нечетко. Дело в том, что понятие "окончание камеральной налоговой проверки" (абз. 2 п. 1 ст. 100 НК РФ) можно трактовать по-разному. В частности, существует мнение, что в указанной норме имеется в виду дата фактического окончания проверки, а не дата истечения трехмесячного срока, который предусмотрен для проведения проверки п. 2 ст. 88 НК РФ.

Данный подход основан, в частности, на сложившейся судебной практике, согласно которой срок камеральной проверки не является пресекательным и его нарушение не является однозначным основанием для отмены решения по камеральной проверке.

При рассмотрении подобных споров суды указывают на факт нарушения налоговым органом срока составления акта проверки только в совокупности с иными обстоятельствами, которые влекут за собой отмену решения, вынесенного по результатам налоговой проверки, и не заостряют на нем внимания (см., например, Постановления ФАС Московского округа от 11.06.2009 N КА-А40/4759-09, от 22.07.2008 N КА-А40/6627-08, ФАС Уральского округа от 22.06.2010 N Ф09-4601/10-С2)

Таким образом акт камеральной проверки если налогоплательщик не предпринимает попыток по его получению может вручаться в течение трёх лет)