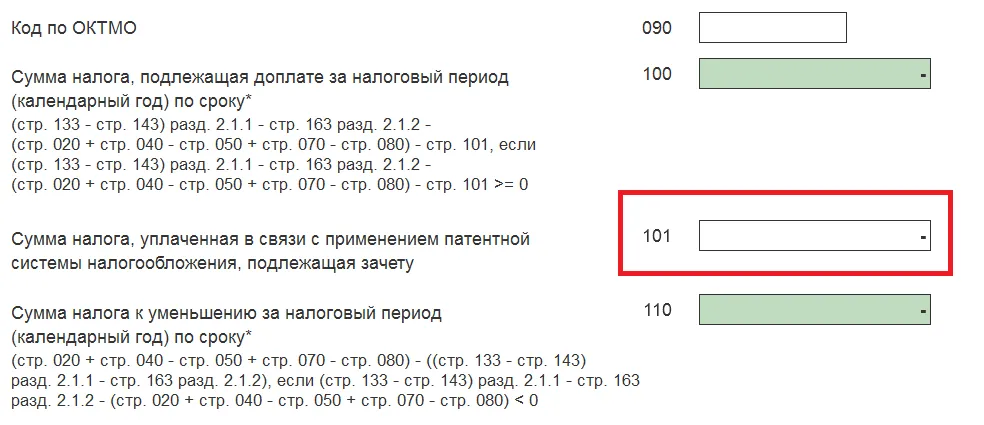

Для этого в декларации по УСН надо заполнить строку 101 в разделе 1.1 (для УСН «доходы») или 1.2 (для УСН «доходы минус расходы»).

Эту строку надо заполнять, если:

Эту строку надо заполнять, если:

с начала года доходы по ПСН+УСН превысили 60 млн рублей (если на момент превышения был патент);

было допущено несоответствие требованиям для ПСН по численности работников, по площади объекта и т.д.;

была реализация товаров, не относящаяся к розничной торговле.

Наши подписчики в Telegram-канале «Красный уголок бухгалтера» обсуждают ситуацию, когда патент был в ноябре, а превышение лимита по доходу (60 млн руб.) произошло в декабре.

Несмотря на то, что лимит считают за весь год, имеет значение дата окончания последнего патента. Если патент закончился до того, как произошло превышение, то утраты права на этот патент не будет. Что было, то прошло.

ФНС в письме от 27.01.2022 № СД-4-3/899@ на примерах поясняла, что если срок патента уже закончился, право на него не теряется.

Как правильно составить декларацию по УСН

Обучитесь всему, что нужно для работы на УСН, можно на курсе повышения квалификации «Главный бухгалтер на УСН».

Сейчас на курс акция, цена снижена на 75% – до 6 499 руб.

После обучения вы получите диплом о професиональной переподготовке, который будет зарегистрирован в ФИС ФРДО.

Начать дискуссию