В данной статье рассмотрены нюансы заключения договора аренды и порядок отражения операций в бухгалтерском и налоговом учете. Этот материал предназначен прежде всего начинающему бухгалтеру. Вместе с тем, надеемся, и асы профессии найдут в нем интересные для себя факты.

Нормативное регулирование

Основополагающие правила, которые стороны должны соблюдать, вступив в арендные отношения, сформулированы в гл. 34 «Аренда» ГК РФ. По договору аренды арендодатель (собственник) обязуется передать имущество арендатору во временное пользование. Арендатор должен своевременно вносить плату за пользование имуществом. Порядок, условия и сроки внесения арендной платы определяются договором аренды.

Согласно п. 1 ст. 607 ГК РФ в аренду могут быть переданы земельные участки и другие обособленные природные объекты, предприятия и иные имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другие вещи, которые не теряют своих натуральных свойств в процессе их использования (непотребляемые вещи).

Договор аренды должен быть заключен в письменной форме. В случае аренды недвижимого имущества договор подлежит государственной регистрации, если срок его действия превышает один год. Срок аренды может не устанавливаться в договоре. Такой договор считается заключенным на неопределенный срок, и каждая из сторон вправе в любое время отказаться от договора, предупредив об этом другую сторону не менее чем за один месяц, а при аренде недвижимого имущества – не менее чем за три месяца.

В договоре аренды должны быть указаны данные, позволяющие определенно установить имущество, подлежащее передаче арендатору. В противном случае договор не считается заключенным.

Арендодатель обязан предоставить арендатору имущество в состоянии, соответствующем условиям договора аренды и назначению имущества. Если иное не предусмотрено договором, то имущество сдается в аренду вместе со всеми его принадлежностями и относящимися к нему документами (техническим паспортом, сертификатом качества и т. п.). Если собственник имущества уклоняется от передачи таких принадлежностей и документов, а арендатор не может без них пользоваться имуществом, то последний может потребовать расторжения договора и возмещения убытков. Таким же образом арендатор может поступить и в случае несвоевременного предоставления имущества арендодателем.

Законодательство защищает арендатора и при выявлении им недостатков полученного в аренду имущества. Причем отвечать за недостатки арендодателю придется даже в том случае, если во время заключения договора аренды он не знал об их наличии. Итак, при обнаружении недостатков арендатор вправе по своему выбору:

– потребовать от арендодателя либо безвозмездного устранения недостатков имущества, либо соразмерного уменьшения арендной платы, либо возмещения своих расходов на устранение недостатков имущества;

– удержать сумму понесенных им расходов на устранение данных недостатков из арендной платы, предварительно уведомив об этом арендодателя;

– потребовать досрочного расторжения договора.

В этом случае арендодатель вправе либо заменить данное имущество другим аналогичным имуществом, находящимся в надлежащем состоянии, либо безвозмездно устранить обнаруженные недостатки. Вместе с тем арендодатель не отвечает за недостатки сданного в аренду имущества, если они были им оговорены при заключении договора аренды, либо были заранее известны арендатору, либо должны были быть обнаружены арендатором во время осмотра имущества или проверки его исправности при заключении договора или передаче имущества в аренду.

В статье 614 ГК РФ сформулированы важные положения об арендной плате. Итак, если иное не предусмотрено договором, размер арендной платы может изменяться по соглашению сторон в сроки, предусмотренные договором, но не чаще одного раза в год. Если иное не предусмотрено договором аренды, в случае существенного нарушения арендатором сроков внесения арендной платы арендодатель вправе потребовать от него досрочного внесения арендной платы, но не более чем за два срока подряд.

Статьей 616 ГК РФ сторонам предоставлено право самостоятельно определить, кто (арендодатель или арендатор) обязан производить капитальный и текущий ремонт имущества. По общему правилу, которое применяется, если в договоре аренды эти нюансы не установлены, капитальный ремонт возлагается на арендодателя, текущий – на арендатора.

Немаловажные положения содержит ст. 621 ГК РФ:

– арендатор, добросовестно исполнявший свои обязанности, по истечении срока действия договора имеет преимущественное перед другими лицами право на заключение договора аренды на новый срок[1]. При этом его условия могут быть изменены по соглашению сторон;

– если арендатор продолжает пользоваться имуществом после истечения срока действия договора при отсутствии возражений со стороны арендодателя, договор считается возобновленным на тех же условиях на неопределенный срок.

Мы коротко перечислили основные положения, общие для договоров аренды. Кроме того, ГК РФ регулирует особенности предоставления в платное пользование транспортных средств и недвижимости. При этом транспортные средства могут быть сданы в аренду с предоставлением услуг по управлению и технической эксплуатации или без них (что также связано с дополнительными различиями заключаемых сторонами договоров).

Юридические аспекты порой не менее важны для бухгалтера, ведь именно они определяют порядок бухгалтерского и налогового учета, поэтому тезисно перечислим их.

Аренда транспортных средств

Аренда транспортных средств (ТС) с предоставлением услуг по управлению и технической эксплуатации другими словами называется арендой ТС с экипажем. Соответственно, без оказания таких услуг – аренда ТС без экипажа. К обоим видам договоров не применяются правила о возобновлении договора аренды на неопределенный срок и о преимущественном праве арендатора на заключение договора аренды на новый срок. В обоих случаях договор заключается в письменной форме независимо от срока действия и не требует госрегистрации (ст. 632, 633, 642, 643 ГК РФ).

При аренде ТС с экипажем обязанность поддерживать надлежащее состояние сданного в аренду транспортного средства, включая осуществление текущего и капитального ремонта и предоставление необходимых принадлежностей, возложена на арендодателя (ст. 634 ГК РФ). Члены экипажа являются его работниками. Они подчиняются распоряжениям арендодателя, относящимся к управлению и технической эксплуатации, и распоряжениям арендатора, касающимся коммерческой эксплуатации транспортного средства. Если договором аренды не предусмотрено иное, расходы по оплате услуг членов экипажа несет арендодатель (ст. 635 ГК РФ).

Расходы, возникающие в связи с коммерческой эксплуатацией транспортного средства (в том числе, на оплату топлива и других расходуемых в процессе эксплуатации материалов и на оплату сборов), несет арендатор. Страховать ТС и (или) ответственность за ущерб, который может быть причинен им или в связи с его эксплуатацией, в тех случаях, когда такое страхование является обязательным, должен арендодатель. Правда, стороны вправе эти обязанности перераспределить между собой по-другому (ст. 636, 637 ГК РФ).

При аренде ТС без экипажа действуют иные правила. Как правило, затраты на текущий и капитальный ремонт, ГСМ, страхование и управление несет арендатор (ст. 644 – 646 ГК РФ). Вместе с тем по усмотрению сторон страхование и эксплуатационные расходы могут быть возложены на арендодателя.

Аренда зданий и сооружений

Особенностью этих договоров является «земельная составляющая». Так, в силу п. 1 ст. 652 ГК РФ по договору аренды здания или сооружения арендатору одновременно с передачей прав владения и пользования такой недвижимостью передаются права на ту часть земельного участка, которая занята этой недвижимостью и необходима для ее использования.

Установленная в договоре плата за пользование зданием или сооружением включает плату за пользование земельным участком, на котором оно расположено, или передаваемой вместе с ним соответствующей частью этого участка (п. 2 ст. 654 ГК РФ). Однако стороны могут предусмотреть и иной порядок.

Бухгалтерский учет операций

У арендатора

Если арендованное имущество используется для осуществления производственной деятельности (при выполнении работ и оказании услуг), то в соответствии с п. 5 ПБУ 10/99 суммы арендной платы учитываются в составе расходов по обычным видам деятельности. На основании п. 18 ПБУ 10/99 расходы признаются в том отчетном периоде, в котором они произведены, независимо от времени фактической выплаты денежных средств и иной формы осуществления. Таким образом, арендатор должен отразить арендную плату в бухгалтерском учете в том периоде, к которому она относится. Расчеты по арендной плате могут отражаться на счетах 60 «Расчеты с поставщиками и подрядчиками» и 76 «Расчеты с разными дебиторами и кредиторами».

Пример 1.

ООО «Подрядчик» арендовало 6 автомобилей МАЗ с экипажем. По условиям договора аренды оценочная стоимость единицы техники равна 2 360 000 руб. Размер арендной платы за использование одного автомобиля в течение смены (8 час.) составляет 7 080 руб. (в том числе НДС – 1 080 руб.). За пользование техникой арендатор должен вносить предоплату за каждые 5 дней.

Обязанность проведения текущего и капитального ремонта возложена на арендодателя. В стоимость арендной платы включены расходы на оплату услуг и содержание водителей и 100 л дизельного топлива в смену, а также обеспечение дизмаслами.

Передача автомобилей осуществляется по акту приема-передачи, подписываемому уполномоченными представителями сторон.

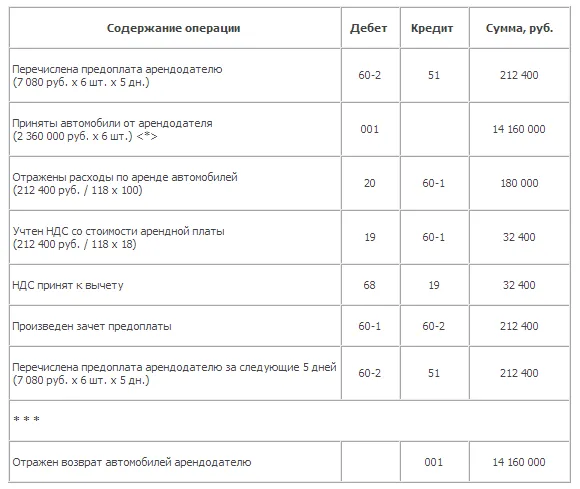

Бухгалтер ООО «Подрядчик» отразит операции в учете следующими проводками:

<*> В соответствии с Планом счетов и инструкцией по его применению для обобщения информации о наличии и движении ценностей, временно находящихся в пользовании или распоряжении организации, предназначены забалансовые счета. В частности, для основных средств, арендованных организацией, предназначен счет 001 «Арендованные основные средства». При этом аналитический учет ведется по арендодателям и по каждому транспортному средству, взятому в аренду. Оценочная стоимость, согласованная сторонами в договоре аренды, учитывается при возмещении ущерба.

Основанием для признания произведенных арендатором расходов будут следующие документы:

– договор аренды (в данном случае с экипажем);

– акт приема-передачи арендованного имущества;

– путевые листы и товарно-транспортные накладные

(см., например, Письмо УФНС по г. Москве от 23.10.2006 № 20-12/92786);

– счета и (или) счета-фактуры и платежные поручения на суммы арендной платы.

Обратите внимание: чиновники согласились с тем, что ежемесячно составлять акт об оказании услуг аренды не требуется. Причем этот вывод верен как для целей налогообложения прибыли, так и применения налогового вычета по НДС (письма Минфина РФ от 04.04.2007 № 03-07-15/47 и от 09.11.2006 № 03-03-04/1/742, УФНС по г. Москве от 26.03.2007 № 20-12/027737 и от 27.07.2006 № 18-11/3/62238@).

Пример 2.

Изменим условия примера 1. Обязанность несения эксплуатационных расходов возложена на арендатора.

В этом случае в затраты дополнительно к суммам арендной платы будут списаны расходы арендатора на ГСМ (на основании данных путевых листов о пробеге, маршруте следования и т.д.).Договором аренды может быть предусмотрена обязанность арендатора перечислить на расчетный счет арендодателя залог, который возвращается арендатору после оформления сторонами акта, подтверждающего сдачу арендованного имущества в исправном состоянии.

Пример 3.

ООО «Подрядчик» арендует строительное оборудование (стороны оценили его в 200 000 руб.). Размер арендной платы составляет 5 900 руб. в день (в том числе НДС – 900 руб.). Арендная плата вносится авансом единовременно за 30 календарных дней. Дополнительно арендатор перечисляет на счет арендодателя залог в размере 200 000 руб. После окончания срока аренды и возврата оборудования в исправном состоянии и полной комплектации арендодатель обязан вернуть сумму залога на расчетный счет арендатора.

Арендатор принимает оборудование на складе арендодателя по акту. В аналогичном порядке производится возврат имущества.

Фактический срок действия договора составил 1 месяц. При возврате арендованного строительного оборудования у арендодателя отсутствовали претензии к его техническому состоянию.

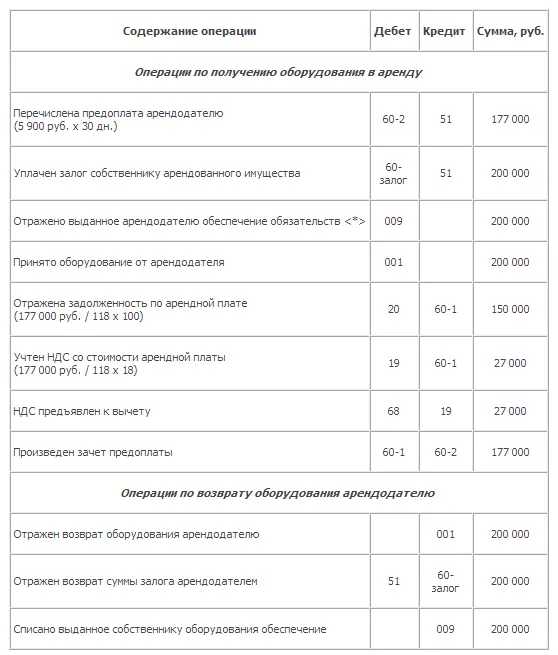

В бухгалтерском учете подрядной строительной организации операции отражаются следующим образом:

<*> В соответствии с Планом счетов бухгалтерского учета и инструкцией по его применению организация-залогодатель должна использовать для обобщения информации о наличии и движении выданных в обеспечение выполнения обязательств гарантий забалансовый счет 009 «Обеспечения обязательств и платежей выданные». Аналитический учет ведется по каждому выданному обеспечению.

В случае порчи или утраты арендованного имущества (или отдельных комплектующих) арендатор обязан возместить его стоимость арендодателю.

Пример 4.

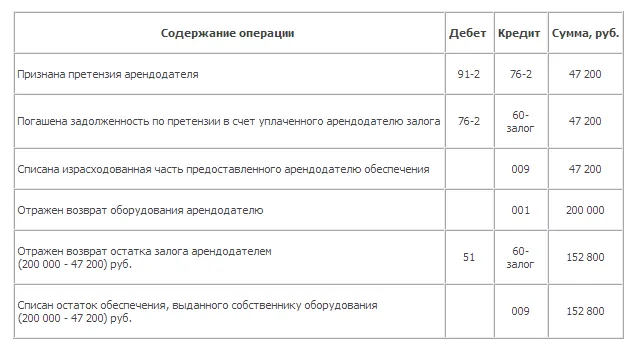

Изменим условия примера 3. По вине арендатора (вследствие нарушения техники безопасности) произошла поломка арендованного оборудования. Затраты арендодателя на оплату услуг сторонней фирмы, выполнившей ремонт, составили 47 200 руб. (в том числе НДС – 7 200 руб.). Стоимость восстановления поврежденного имущества арендодатель предъявил к возмещению арендатору, который согласился компенсировать дополнительные расходы собственнику оборудования в полном размере.

Первый блок бухгалтерских проводок («Операции по получению оборудования в аренду») будет идентичен рассмотренным в примере 3. Остальные записи на счетах учета приведены в таблице:

Как правило, арендодатель требует, чтобы имущество, возвращаемое арендатором, было не только технически исправным, но и чистым. В противном случае по условиям договора с арендатора может взиматься плата за мойку и чистку оборудования.

Пример 5.

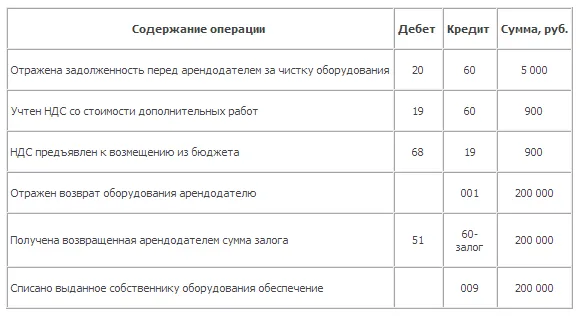

Изменим условия примера 3. Договором аренды строительного оборудования предусмотрено, что в случае возврата имущества в грязном виде арендатор обязан уплатить собственнику имущества за его очистку сумму, равную стоимости одного дня аренды. Арендатор внес 5 900 руб. на расчетный счет арендодателя. Стороны оформили акт на выполнение дополнительных работ, собственник имущества представил арендатору счет-фактуру.

Операции отражаются в учете подрядной организации следующим образом[2]:

На наш взгляд, данные дополнительные расходы уменьшают налогооблагаемую прибыль арендатора в общеустановленном порядке (то есть признаются косвенными расходами отчетного периода). Затраты арендатора на доставку арендованного имущества со склада арендодателя до места использования также учитываются в целях налогообложения, причем независимо от того, кто осуществлял транспортировку (собственными силами, специализированная транспортная организация, автомобилем арендатора).

Арендодатель – физическое лицо,

не являющееся индивидуальным предпринимателем

Чаще всего договоры аренды организации заключают с штатными работниками, поэтому чиновники в своих письмах обычно комментируют именно такие ситуации. Тем не менее порядок налогообложения не зависит от того, является арендодатель – физическое лицо работником предприятия или нет.

Итак, суммы выплаченной физическому лицу арендной платы облагаются НДФЛ по ставке 13% (письма Минфина РФ от 02.10.2006 № 03-05-01-04/277 и УФНС по г. Москве от 29.09.2006 № 28-11/86491). При этом физические лица, получившие доходы в виде арендной платы за вычетом сумм НДФЛ, не обязаны представлять в налоговые органы налоговую декларацию по НДФЛ по итогам календарного года.

Начисленная в соответствии с условиями договора арендная плата уменьшает налогооблагаемую прибыль организации в общеустановленном порядке в силу пп. 10 п. 1 ст. 264 НК РФ (Письмо Минфина РФ от 29.11.2006 № 03-03-04/1/806). Затраты предприятия на приобретение ГСМ (с учетом фактического расхода топлива в производственных целях и стоимости его приобретения), а также расходы на приобретение запасных частей учитываются при исчислении налоговой базы по налогу на прибыль (письма Минфина РФ от 13.02.2007 № 03-03-06/1/81, от 29.11.2006 № 03-03-04/1/806, от 02.10.2006 № 03-05-01-04/277). Кроме того, организация может учесть для целей налогообложения прибыли документально подтвержденные затраты по поддержанию в исправном состоянии имущества (включая текущий ремонт, техническое обслуживание и т. п.), арендуемого по договору аренды у сотрудников организации и используемого ими для осуществления деятельности, направленной на получение дохода (Письмо УФНС по г. Москве от 18.08.2006 № 20-12/73461).

При этом в Письме от 13.02.2007 № 03-03-06/1/81 финансисты напоминают, что, заключив с работником договор аренды личного автомобиля, организация уже не вправе выплачивать ему компенсацию за использование данного ТС, размер которой для целей налогообложения прибыли утвержден Постановлением Правительства РФ от 08.02.2002 № 92.

Арендная плата, выплачиваемая сотруднику за аренду транспортного средства без экипажа, и возмещение расходов по его эксплуатации не являются объектом налогообложения единым социальным налогом (письма Минфина РФ от 13.07.2007 № 03-04-06-02/138 и от 02.10.2006 № 03-05-01-04/277). При аренде автомобиля с экипажем вознаграждение работника за оказание организации услуг по управлению ТС включается в налоговую базу по ЕСН.

[1] Если иное не установлено договором аренды.

[2] Первый блок бухгалтерских проводок («Операции по получению оборудования в аренду») см. в примере 3.

Начать дискуссию