Фиктивный документооборот - упрощение налоговых схем

Количество налоговых схем день ото дня не уменьшается, а только растет и усложняется. Возрастает и количество всевозможных ухищрений налогоплательщиков, которые становятся известны фискальным органам. А последние, в свою очередь стараются найти и раскрыть как можно больше налоговых схем и незаконных оптимизаций.

Безусловно, это грозит налогоплательщику не только финансовыми затратами, которые порой равны сумме «сэкономленных» налогов, но и большими ресурсами (психологическими, физическими, интеллектуальными) для работы над схемами, где даже самый маленький сбой может разрушить всю систему ухода от налогообложения. Поэтому некоторые организации (независимо от статуса бизнеса: малый, средний, крупный), которые не хотят и/или не могут связывать себя большими рисками и расходами, прибегают к самому простому и верному способу «оптимизации» – использование фиктивного документооборота.

Как будет показано ниже, такая формулировка как фиктивный документооборот для налоговых органов имеет куда более широкое значение, чем оно воспринимается средним обывателем-налогоплательщиком. Тем не менее, налоговые органы редко обладают четкими и обоснованными доказательствами, которые свидетельствуют о фиктивности документооборота. Очень часто это связано еще и с тем, что подобные действия налогоплательщика подпадают под уголовную ответственность или как минимум административную, а это требует привлечения других государственных органов, что не всегда возможно в правовом плане.

В рассматриваемом на этот раз налоговом споре, ФНС представило довольно четкие самостоятельно полученные доказательства вины налогоплательщика. Несмотря на это, суды двух инстанций арбитражных судов не обратили внимание на доводы налоговиков. Однако, кассационная инстанция пришла к другим выводам, которые были изложены им в постановлении ФАС Восточно-Сибирского округа от 11.03.2008 г. № А19-9604/07-56-Ф02-788/08.

Интересным в данном споре является то, что ФНС выявила 15 моментов, доказывающих, что организация ведет фиктивный документооборот.

Суть дела и позиция налогоплательщика

ООО «Транспорт» (налогоплательщик) закупало оборудование, перевозила грузы, заключало договоры подряда на мелкое строительство и договоры на оказание услуг. Как и все компании общество сдавало отчетность в налоговую инспекцию, вело бухгалтерский учет , а в качестве налоговых вычетов предоставляло документы, которые по его мнению являлись правильно оформленными и обоснованными, как того требует налоговое законодательство.

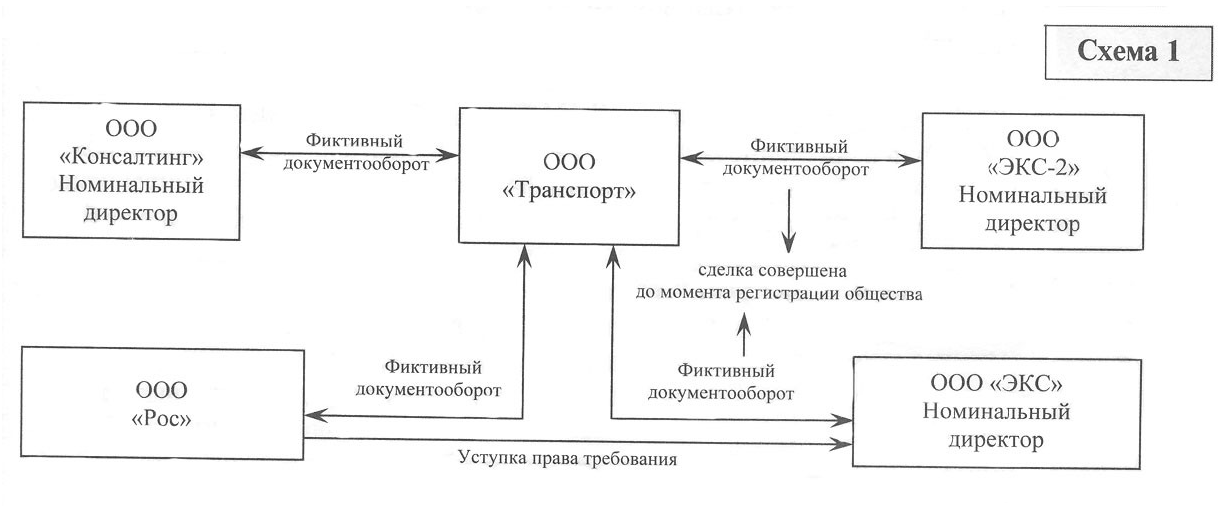

Однако, по мнению инспекции, ООО «Транспорт» заключило договоры и имело документооборот, который был фиктивным (см. Схема 1). На вопрос налогового органа о правомерности заключения сделок и чистоты компаний-контрагентов, налогоплательщик ответил стандартной в подобных ситуациях фразой о том, что не обязан проверять юридическую чистоту и правомерность сторон по своим сделкам.

Позиция налогового органа

Во время налоговой проверки с целью установления происхождения и движения товаров от поставщиков в адрес налогоплательщика, инспекцией был выявлен ряд нарушений, в том числе относящихся к документам налогоплательщика. Инспекция пришла к выводу о том, что ООО «Транспорт» применяло схему, направленную на обналичивание незаконно полученных сумм НДС путем создания фиктивного документооборота. Свою позицию они аргументировали следующим:

1) счета-фактуры, выставленные ООО «ЭКС», ООО «Консалтинг» и другими контрагентами, подписаны номинальными руководителями;

2) организации, с которыми заключал сделки налогоплательщик не находятся по юридическим адресам;

3) организации, с которыми заключал сделки налогоплательщик, не имеют имущества;

4) организации-котрагенты ООО «Транспорт» не представляют отчетность в налоговый орган;

5) директоры ООО «ЭКС», ООО «Консалтинг» Н. и Д. пояснили, что руководителями данных фирм не являются;

6) Н. и Д. документы по деятельности ООО «ЭКС» и ООО «Консалтинг» не подписывали;

7) директоры других компаний являлись безвестно отсутствующими, состояли в розыске или не имели представление о том, что руководят компаниями;

8) налогоплательщик с ООО «ЭКС» и ООО «Консалтинг» договоры поставки не заключал и не предоставлял;

9) водитель Б. от подписей, проставленных в путевых листах напротив его фамилии, отказался и пояснил, что не перевозил горюче-смазочные материалы;

10) водитель К. пояснил, что запасные части от фирмы ООО «Трейд» не перевозил;

11)регистрационный номер автомашины МАЗ 500, который налогоплательщик указал в товарно-транспортных накладных, зарегистрирован на легковой автомобиль;

12) перечисление контрагентами налогоплательщика денежных средств со счетов носил транзитный характер;

13) на момент заключения договора поставки ООО «ЭКС» еще не было зарегистрировано;

14) ООО «ЭКС» не заключившее договор на ремонт здания, которое на самом деле осуществляло ООО «Рос» с которой существовал договор, следовательно, налогоплательщиком представлены фиктивные документы (счета-фактуры на оплату), которые выставляло ООО «ЭКС»;

15) по показаниям свидетелей, ремонт недвижимого имущества, на который списывались деньги согласно документам не производился – здание стояло нетронутым в течение трех лет.

Налоговый орган также указал, что организации-поставщики не выполняют требования инспекции о представлении документов, не представляют бухгалтерскую отчетность, не уплачивают в бюджет налог на добавленную стоимость, не имеют основных средств, как собственных так и арендованных, осуществляют сделки по уступке прав требования.

Позиция суда

Удовлетворяя позицию налогоплательщика о правомерности и правильности ведения документооборота, суд первой инстанции исходил из того, что налоговым органом не представлено доказательств того, что Н., Д. и другие лица не подписывали спорные счета-фактуры и договоры. Кроме того, ООО «ЭКС», согласно выписке из ЕГРЮЛ зарегистрировано в установленном порядке. А представленные первичные документы подтверждают взаимоотношения налогоплательщика с ООО «ЭКС» и ООО «Консалтинг», в связи с чем отсутствие соответствующих договоров поставки не является основанием для признания фиктивными произведенных данными лицами хозяйственных операций.

По мнению суда первой инстанции, а вслед за ним и второй – налоговая инспекция не представила доказательства того, что ООО «Трейд» и ООО «Консалтинг» не использовали и не могли использовать транспортные средства, указанные в товарно-транспортных накладных, а также привлечь в качестве водителей физических лиц, указанных в данных накладных.

Суд также указал, что ГИБДД не обладает единой базой по регистрации транспортных средств, в связи с чем, не может дать исчерпывающего ответа по вопросам регистрации автомобиля. Между ООО «Рос» и ООО «ЭКС» заключен договор уступки требования по оплате ООО «Транспорт» ремонтных работ. Работы приняты актами сдачи и оплачены ООО «Транспорт», в связи с чем налогоплательщиком обоснованно заявлены вычеты по данным платежам; непредставление поставщиками и их контрагентами бухгалтерской и налоговой отчетности не опровергает факт приобретения услуг (работ) налогоплательщиком.

Однако, когда дело дошло до ФАС Восточно-Сибирского округа, то он посчитал выводы судов предыдущих инстанций не соответствующими фактическим обстоятельствам дела и сделанными по недостаточно полно исследованным материалам дела.

ФАС в частности указывал, что в соответствии с пунктами 1 и 2 статьи 171 Налогового кодекса налогоплательщик имеет право уменьшить общую сумму налога, исчисленную в соответствии со статьей 166 Налогового кодекса, на установленные налоговым законодательством налоговые вычеты. Вычетам подлежат суммы налога, предъявленные налогоплательщику при приобретении товаров (работ, услуг) на территории РФ в отношении: товаров (работ, услуг), признаваемых объектами налогообложения в соответствии с главой 21 Кодекса, за исключением товаров, предусмотренных пунктом 2 статьи 170; товаров (работ, услуг), приобретаемых для перепродажи.

Исходя из пункта 1 статьи 172 Налогового кодекса налоговые вычеты, предусмотренные статьей 171 Кодекса, производятся на основании счетов-фактур, выставленных продавцами при приобретении налогоплательщиком товаров (работ, услуг). Вычетам подлежат только суммы налога, предъявленные налогоплательщику при приобретении товаров (работ, услуг) на территории РФ после принятия на учет указанных товаров (работ, услуг) и при наличии соответствующих первичных документов.

В соответствии с пунктом 1 статьи 247 Налогового кодекса объектом налогообложения по налогу на прибыль организаций признается прибыль, полученная налогоплательщиком.

Прибылью для российских организаций – это полученные доходы, уменьшенные на величину произведенных расходов, которые определяются в соответствии с настоящей главой.

Согласно положениям пункта 1 статьи 252 Налогового кодекса налогоплательщик уменьшает полученные доходы на сумму произведенных расходов (за исключением расходов, указанных в статье 270 НК РФ).

Расходами признаются обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных статьей 265 НК РФ, убытки), осуществленные (понесенные) налогоплательщиком. Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме. Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством. Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Таким образом, по мнению окружного арбитражного суда, для применения вычетов по налогам на прибыль и на добавленную стоимость, налогоплательщик обязан доказать правомерность своих требований. При этом документы, представленные налогоплательщиком, должны отвечать установленным требованиям и содержать достоверные сведения об обстоятельствах, с которыми законодательство связывает правовые последствия.

В соответствии с частью 1 статьи 9 закона от 21.11.1996 г. № 129-ФЗ о бухгалтерском учете, все хозяйственные операции, проводимые организацией, подтверждаются первичными учетными документами, на основании которых ведется бухгалтерский учет.

Данные первичных документов, составляемых при совершении хозяйственной операции, в том числе о лицах, осуществивших операции по отправке, перевозке и приему груза, должны соответствовать фактическим обстоятельствам. Следовательно, счета-фактуры составляются на основе уже имеющихся первичных документов и должны отражать конкретные факты хозяйственной деятельности, подтверждаемые такими документами.

Требования к порядку составления счетов-фактур, установленные пунктом 5 статьи 169 Налогового кодекса, относятся не только к полноте заполнения всех реквизитов, но и к достоверности содержащихся в них сведений.

Вместе с тем, ФАС в своем постановлении указал, что нижестоящими судами не принято во внимание следующее:

предоставление налогоплательщиком в налоговый орган всех надлежащим образом оформленных документов, предусмотренных законодательством о налогах и сборах, в целях получения налоговой выгоды является не автоматическим основанием для ее получения. И только в том случае, если инспекцией не доказано, что сведения, содержащиеся в этих документах, неполны, недостоверны и (или) противоречивы, можно вести речь о налоговой выгоде.

В силу этого, кассационный суд отметил десять оснований для отказа в возмещении налога на добавленную стоимость и учета в качестве расходов при исчислении налога на прибыль затрат налогоплательщика:

1. Подписание документов полномочными лицами. Счета-фактуры, выставленные контрагентами, были подписаны лицами, не принимавшими участие в деятельности организаций.

2. Отсутствие реальных подписей. Согласно показаниям Н. руководителем ООО «Трейд» он не является, какие-либо бухгалтерские и налоговые документы не подписывал, договоры с ООО «Транспорт» не заключал. В соответствии с показаниями Д. ООО «ЭКС» зарегистрировано по данным его паспорта, но без его ведома.

3. Отсутствие реальных руководителей компаний. Из показаний матери руководителя ООО «Консалтинг» С. и информации правоохранительных органов следует, что С. директором ООО «Консалтинг» никогда не был, его местонахождение неизвестно. В данном случае и другие физические лица, указанные в документах в качестве генеральных директоров обществ не имеют отношения к этим организациям.

В соответствии с частью 1 статьи 53 Гражданского кодекса юридическое лицо приобретает гражданские права и принимает на себя гражданские обязанности через свои органы. Соответственно, в связи с отсутствием лиц, идентифицируемых в качестве единоличных исполнительных органов названных обществ, отсутствуют основания полагать, что данные организации вступали в какие-либо гражданско-правовые отношения, влекущие налоговые последствия. Учитывая это, налогоплательщик не вправе претендовать на вычет НДС по операциям с контрагентами, если последние их не осуществляли.

4. Сделка и время. ООО «ЭКС» зарегистрировано 26 октября 2005 г., при этом подписанные договор и акт приемки выполненных ООО «ЭКС» работ подписаны более ранними числами, то есть на момент времени, когда это общество еще не существовало, а, следовательно, не существовало и его исполнительных органов.

Согласно материалам дела, ООО «Транспорт» м ООО «ЭКС-2» заключили договор подряда б/н от 1 августа 2005 . Акт выполненных ООО «ЭКС-2» работ составлен 30 сентября 2005 г. При этом ООО «ЭКС-2» зарегистрировано в качестве юридического лица только 26 октября 2005 г, то есть в момент заключения договора и составления акта приемки работ также не являлось юридическим лицом. Следовательно, оно также не могло заключать гражданско-правовые сделки, влекущие налоговые последствия.

5. Отсутствие возможности осуществления реальных действий по сделкам у контрагентов. В соответствии с договором поставки, заключенным налогоплательщиком с ООО «Консалтинг», поставка товара осуществляется поставщиком непосредственно на склад покупателя. На основании данного договора организацией выставлены счета-фактуры, где грузоотправителем указано ООО «Консалтинг». Вместе с тем по материалам встречной проверки установлено, что на балансе ООО «Консалтинг» нет основных средств, а это исключает возможность поставки на склад данного юридического лица какого бы то ни было товара.

6. Выдуманные государственные номера ТС. Налогоплательщиком в обоснование заявленных вычетов по ООО «Консалтинг» представлены товарно-транспортные накладные. В первой из представленных ТТН указан государственный номер автомашины МАЗ 500, государственный номер которой согласно информации ГИБДД зарегистрирован на легковой автомобиль. В другой товарно-транспортной накладной в качестве транспортного средства указана автомашина КАМАЗ 5320, с государственным номером, который в ГИБДД Иркутской области вообще не числится.

7. Несоответствие сведений в путевом листе и товаротранспортных накладных, а также отсутствие в них информации.Налогоплательщиком представлены путевые листы, которые не содержат информации о грузоотправителе, а кроме того, товар по ним вывезен из г. Иркутска, в то время как по названным товарно-транспортным накладным товар перевозился из г. Санкт-Петербурга. При этом, согласно данным путевого листа перевозились запасные части (количество 1 шт.), однако в счете-фактуре в качестве товара указаны автошины (количество 143 шт.).

8. Показания водителей. Согласно показаниям водителя Б. перевозка им горюче-смазочных материалов не осуществлялась, в г. Иркутск он в период работы водителем ООО «Транспорт» не ездил, в связи с чем подписи в путевых листах не ставил и сами листы не заполнял.

9. Нарушение порядка выставления счетов-фактур. Налогоплательщиком в возражениях на акт налоговой проверки было указано, что фактически заключенный договор подряда исполнен ООО «Рос». Следовательно, ООО «ЭКС» подрядные работы не производило, и не вправе было выставлять соответствующие счета-фактуры.

Согласно показаниям ряда свидетелей в период с 2004 по 2006 годы на базе в поселке, где находилась недвижимость, – ремонт здания не осуществлялся.

10. Показания свидетелей.Таким образом, имеющимися материалами дела не подтверждается производство ремонтных работ ООО «ЭКС-2», в связи с чем налогоплательщик не вправе был заявлять налоговые вычеты по операциям, которые в реальности не производились.

Таким образом, по мнению ФАС, представленные налогоплательщиком первичные документы, либо содержат противоречия, либо не соотносятся со сведениями, отправленными из правоохранительных органов. Однако судами первой и апелляционной инстанции не дана оценка счетам-фактурам и приложенным к ним документам на предмет достоверности указанных в них сведений.

В соответствии с пунктом 4 постановления Пленума Высшего Арбитражного Суда от 12.10.2006 г. № 53 об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды налоговая выгода не может быть признана обоснованной, если получена налогоплательщиком вне связи с осуществлением реальной предпринимательской или иной экономической деятельности.

Судьи кассационной инстанции также подтвердили, что в результате проверки, инспекцией было выявлено, что организации-поставщики не выполняют ее требования о представлении документов, не находятся по юридическим адресам, не представляют бухгалтерскую отчетность, не уплачивают в бюджет НДС, не имеют основных средств, как собственных так и арендованных. ФАС пришел к выводу, что судами не дана оценка совокупности взаимосвязанных доводов налогового органа о применении обществом схемы, направленной на обналичивание незаконно полученных сумм НДС путем создания фиктивного документооборота.

Таким образом, нижестоящие суды, отклонив каждый из доводов налогового органа в отдельности, не оценили все имеющиеся доказательства по делу в их совокупности и взаимосвязи, как того требуют положения, содержащиеся в части 2 статьи 71 Арбитражного процессуального кодекса.

С учетом изложенного ФАС отменил судебные акты как вынесенные с нарушением норм материального и процессуального права, направив дело на новое рассмотрение.

Комментарии и рекомендации

Порядок возмещения сумм НДС установлен статьей 176 Налогового кодекса, предусматривающей проведение налоговым органом камеральной проверки, в том числе обоснованности применения налоговых вычетов. В рамках такой проверки на основании статей 88, 93 Кодекса налоговый орган вправе истребовать у налогоплательщика дополнительные сведения, объяснения и документы и (или) получить соответствующие сведения иным законным способом у других лиц.

В силу пункта 2 статьи 173 Налогового кодекса возмещение налогоплательщику НДС, уплаченного им поставщику, производится в размере положительной разницы между суммой налоговых вычетов и суммой налога, исчисленной по операциям, признаваемым объектом налогообложения. Если следовать логике Налогового кодекса, положения данной статьи находятся во взаимосвязи со статьями 171 и 172 и предполагают возможность возмещения налога из бюджета при наличии реального осуществления хозяйственных операций

В силу этого, налоговый орган имеет право отказать в возмещении налога на сумму вычетов, если:

– хозяйственная деятельность налогоплательщика не подтверждена надлежащими документами, содержащими достоверные сведения;

– вычеты, которые были получены налогоплательщиком в ходе хозяйственной деятельности сформированы из выдуманных сделок и в реальности не осуществлялись.

В соответствии с частью 1 статьи 9 закона от 21.11.1996 г. № 129-ФЗ о бухгалтерском учете все хозяйственные операции, проводимые организацией, подтверждаются первичными учетными документами, на основании которых ведется бухгалтерский учет.

Данные первичных документов, составляемых при совершении хозяйственной операции, в том числе о лицах, осуществивших операции по отправке, перевозке и приему груза, должны соответствовать фактическим обстоятельствам. Следовательно, счета-фактуры составляются на основе уже имеющихся первичных документов и должны отражать конкретные факты хозяйственной деятельности, подтверждаемые такими документами. Более того, требования к порядку составления счетов-фактур, установленные пунктом 5 статьи 169 Налогового кодекса, относятся не только к полноте заполнения всех реквизитов, но и к достоверности содержащихся в них сведений.

Достоверность складывается из различных факторов, это может быть подпись, печать, содержание правдивых сведений в документах или просто наличие самого документа как материального носителя информации.

В силу этого, нормальным и правильным взаимоотношением между юридическими лицами является существование письменных документов. Однако на практике далеко не всегда удается все оформить должным образом. Причин у этого много.

Первая и основанная: стороны просто не хотят заключать договор, а свои взаиморасчеты производят на основании выставленных счетов, товарных накладных и иной первичной документации по учету торговых операций. Отметим, что при таком «чисто бухгалтерском» подходе к коммерческой сделке, налоговому органу для подтверждения расходов и доходов организации достаточно предоставления первичных учетных документов исходя из уже упоминаемой выше статьи 9 Закона № 129-ФЗ (письмо УФНС по г. Москве от 16.12. 2005 г. № 20-12/93109).

Но, к сожалению, каждая налоговая инспекция – это кладезь различных мнений, поэтому и перечень документов, которые могут они запросить, не одинаков. Учитывая, что договор – это основа не только взаимоотношений сторон, но и их взаиморасчетов, то требования предъявить договор налоговыми органами, а зачастую и банками, юридически оправдан.

Вторая причина отсутствия документов: стороны не успели их составить в силу различных обстоятельств (нехватки времени, срочность поставки, отсутствие генерального директора в месте нахождения организации, командировки сотрудников и т.д.). В этом случае действия сторон, осуществляются на доверии, а передача товара, оказание услуг, выполнение работ и т.д., вытекает не из юридических оснований, а из фактических договоренностей сторон.

Третьей причиной отсутствия документации, является их банальная утеря как с одной стороны, так и с обеих (сюда можно отнести, кражу, различные несчастные случаи и т.д.). То есть, взаиморасчеты и выполнение обязательств происходит на основании существующих документов (например, договора), но материально отсутствующих в конкретный период времени.

Ну и четвертая ситуация – это когда стонам не зачем оформлять документы и/или заключать договор, так как сделка выдумана, а перевод денег осуществляется только по номеру и дате несуществующего договора. В силу этого и смысла в письменных документах нет, поскольку на это необходимо тратить время, силы и чаще деньги. В этом случае подход к документации является потребительским: попросит налоговая – напишем!

Однако во всех случаях необходимо помнить, что наличие документации – это не прихоть налоговой инспекции, это условия законодательства, при наличии которых можно судить о реальности существования сделок.

Касаясь сделок руководителю компании необходимо помнить, что большое значение в правоприменительной практике имеют сделки, совершенные за пределами полномочий лица, в том числе, если в сделке участвует лицо, не уполномоченное на это, или если оно выходит за рамки своих полномочий по доверенности или иному документу (ст. 174 ГК РФ). Здесь, стоит иметь в виду, что согласно пункту 1 постановления Пленума Высшего Арбитражного Суда от 14.05.1998 г. № 9 в случаях, когда орган юридического лица действовал с превышением полномочий, установленных законом, статья 174 Гражданского кодекса не применяется. А в указанных случаях суды руководствуются статьей 168 Гражданского кодекса о недействительных сделках, не соответствующих закону или иным правовым актам. Такая же позиция подтверждается арбитражной практикой (постановление ФАС Волго-Вятского округа от 26.02.2007 г. № А82-4035/2005-1).

Таким образом, переквалификация данной сделки грозит тем, что она из оспоримой становится ничтожной. То есть сделки совершенные лицом, не имеющим на то оснований (например, договор подписан от имени общества не генеральным директором, а лицом, которое никого отношения к обществу не имеет, как было выявлено в ходе разбирательства по описываемому делу), становятся ничтожными.

В этой связи, следует избегать спорных ситуаций, возникающих с ошибками в других документах компании, составление которых не зависит от сотрудников компании. Речь идет о выписке из ЕГРЮЛ. Если там содержится ошибка, то она также может повлечь споры и стать возможной причиной оспаривания сделок.

Примером такого случая служит постановление ФАС Московского округа от 10.07.2007 г. № КГ-А40/6447-07, когда лицо, которое по ошибке было внесено в реестр налоговым органом, оспаривало в качестве незаконного участника сделку, совершенную обществом. Суд, основываясь на подтверждении ошибки со стороны налоговых органов, отклонил требования этого лица. И хотя спор был заведомо предрешен, в силу свершившейся ошибки, проблем для общества в связи с судебными разбирательствами он не уменьшил.

Это одна сторона медали, однако, случаев, когда исполнительный орган общества является номинальных не так мало, в силу понятных причин. Однако дело усугубляется тогда, когда исполнительный орган общества вообще не знает о том, что таковым является или уже не является субъектом в силу своей смерти. Раскрытие таких фактов лишний раз будет доказывать о том, что компания применяет схемы. И в этом случае налоговая инспекция вряд ли остановится на доказывании только лишь фиктивного документооборота. Дело в этом случае может быть передано в МВД, привлечение которого на практике встречается не так уж и редко.

Так в постановлении ФАС Северо-Западного округа от 04.09.2007 г. № А56-48691/2006 в обоснование фиктивности документооборота компании, сотрудниками МВД были обнаружены и изъяты при осмотре помещения по адресу фактического местонахождения общества круглые печати поставщика общества; чистые листы с оттисками печати другого поставщика общества; штампа фирмы – иностранного покупателя; файлов, содержащих архивы изготовленных товарно-транспортных накладных, счетов-фактур, актов приема-сдачи от имени поставщика и других организаций; договоры с поставщиками, а также документация от имени иностранного покупателя. В данном случае ФАС также отправил дело на новое рассмотрения для всесторонней оценки доводов и доказательств относительно правомерности применения обществом налоговой выгоды.

Также следует помнить, что для любой сделки важным остается вопрос о печати на любых документах. Однако, здесь следует помнить, что до сих пор законодательно не определено понятие печати юридического лица, так же как и заверение ею любых документов стало больше обычаем делового оборота, нежели чем соблюдение законодательного предписания нужной формы сделки.

Даже контракты ВЭД, подписанные с обеих сторон, но не скрепленные печатью компаний, давно являются для судов сделками, удовлетворяющими форме между двумя юридическими лицами: не важно резидентами или нерезидентами России (постановление ФАС Московского округа от 01.11.2006 г. № КА-А40/10681-06).

Поэтому наличие печати не является основанием для признания документооборота фиктивным, а лишь представляет собой дополнительное доказательство совершения сделки между контрагентами.

Однако в ряде случаев Налоговый кодекс требует от организаций наличия печати на документах. Так, согласно пункту 2 статьи 93 Кодекса налоговый инспектор вправе истребовать у проверяемого лица необходимые для проверки подписанные и заверенные печатью документы.

Также существует множество подзаконных нормативных актов в том числе Минфина РФ о необходимости наличия печати в предоставляемых документах. В силу этого следует помнить, что документы, исходящие от организации в государственные органы лучше заверить печатью во избежание конфликтных ситуаций.

Помимо уже высказанных 15 моментов, по которым можно ожидать претензий налоговых органов о существовании у компании фиктивного документооборота существует еще ряд других, которые можно встретить, анализируя арбитражную практику разных федеральных округов. Так, о необоснованности получения обществом налоговой выгоды, по мнению инспекций, свидетельствуют также:

1) малая среднесписочная численность штата;

2) не обеспечивающий обязательства заявителя перед кредиторами размер уставного капитала;

3) отсутствие ликвидного имущества, собственных и арендованных складских помещений;

4) выполнение функций директора, бухгалтера и учредителя организации одним лицом;

5) нерентабельность деятельности общества;

6) незначительные суммы налогов к уплате в бюджет при больших размерах возмещаемого НДС из бюджета;

7) истекший срок действия лицензии или разрешений на осуществление каких-либо действий;

8) не выполнение требований инспекции;

9) грузоотправителями выступают поставщики;

10) контрагентами налогоплательщика отчетность предоставляется без отражения оборотов;

11) недостоверные адреса контрагентов;

12) нереальность сроков поставки при существующих технических научных возможностях;

13) отсутствуют необходимые условия для достижения результатов соответствующей экономической деятельности в силу недостаточности управленческого или технического персонала;

14) отсутствие складских помещений;

15) отсутствие транспортных средств.

Однако и сам суд нередко озвучивал основания, которые могут быть признаны, как подтверждающие фиктивность документооборота. Так, в постановлении ФАС Восточно-Сибирского округа от 05.02.2008 г. № А19-12682/07-44-Ф02-26/08 суд выделил следующие основания:

указанные в товарно-транспортных накладных данные содержат недостоверную информацию о водительских удостоверениях, так как перечисленные в этих документах водительские удостоверения по данным ГИБДД не выдавались;

1) автомобили, заявленные в представленных товарно-транспортных накладных, не принадлежали обществу;

2) документы, подтверждающие использование арендованных автотранспортных средств, организацией не представлены;

3) общество не имеет на балансе основных средств;

4) среднесписочная численность работников составляет 1 человек;

5) транспортировка грузов из места погрузки согласно счетам-фактурам осуществлялась в течение марта-июля, однако по ТТН транспортировка товара была осуществлена в течение суток.

В ряде случаев наоборот суды не считают подобные условия основаниями отказа в налоговых вычетах и указывают на то, что имеющиеся дефекты в счетах-фактурах, которые имеют значение при принятии вычетов по НДС в соответствии со статьей 169 Налогового кодекса, не могут быть использованы в данном случае для непринятия их в расходы. В данном случае речь идет о постановлении ФАС Западно-Сибирского округа от 16.10.2006 г. № Ф04-6600/2006 (27201-А45-25). Однако, при его анализе следует иметь в виду, что налоговая не представила достаточных доказательств того, что налогоплательщик применял фиктивный документооборот.

Поэтому, при необходимых и достаточных основаниях, подтверждающих фиктивный документооборот, особенно по основаниям персонала, транспортных средств и др., суды справедливо ссылаются и используют пункт 5 постановления Пленума Высшего Арбитражного Суда РФ от 12.10.2006 г. № 53 об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды. В соответствии с ним о необоснованности налоговой выгоды могут свидетельствовать отсутствие необходимых условий для достижения результатов соответствующей экономической деятельности в силу отсутствия управленческого или технического персонала, основных средств, производственных активов, складских помещений, транспортных средств.

В заключение хочется сказать, что с точки зрения закона, любая налоговая схема неприемлема и всегда существует риск ее раскрытия. Однако, самым верным способом вызвать гнев налоговой и как результат ее проверку, является ведение фиктивного документооборота, путем прямого обмана и неосуществления сделок в реальности.

Ранее (в предыдущих статьях) уже обсуждалась тема того, что чем проще налоговая схема, тем меньше она вызовет подозрений со стороны налогового органа и с другой стороны затрат самого налогоплательщика, когда еще можно доказывать факт оптимизации для предпринимательской деятельности. Однако в случае использования фиктивного документооборота налогоплательщик не идет к упрощению схемы, а идет по пути уголовно-наказуемого деяния, за которое предусмотрена ответственность гораздо строже, чем за совершение налогового правонарушения.

Схема 1.

Начать дискуссию