Одним из видов неденежных расчетов с контрагентами является договор мены. Несмотря на то что по ГК РФ правовые аспекты такой сделки схожи с договором купли-продажи, налоговые последствия договора мены все же имеют свои особенности. И здесь немаловажно правильно сформулировать те или иные пункты сделки, чтобы избежать разногласий с проверяющими.

Стоимость обмениваемых товаров

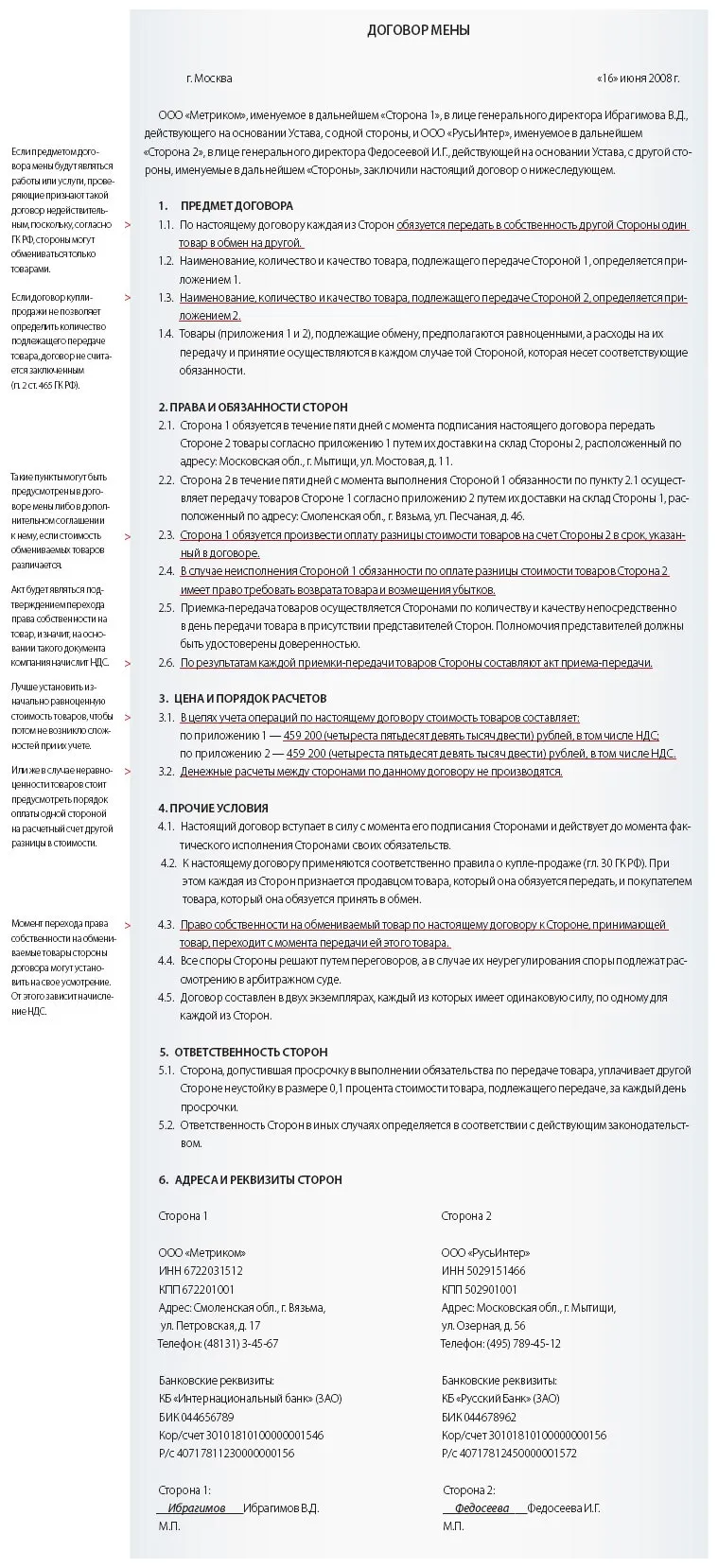

Главой 31 Гражданского кодекса РФ предусмотрено, что стороны договора мены не обязаны указывать цену на передаваемые товары, если они считаются равноценными.

Если же, по мнению сторон, обмениваемые товары не равноценны, то передача менее ценного товара должна сопровождаться уплатой разницы в цене, и в таком случае указание цены в договоре обязательно. При этом условие об оплате разницы в ценах должно быть предусмотрено в договоре мены либо в дополнительном соглашении к нему.

Такой вывод следует из статей 424, 450, 454 ГК РФ, согласно которым исполнение договора оплачивается по цене, установленной соглашением сторон, а изменение цены после заключения договора допускается по соглашению сторон, сделанному в той же форме, что и договор.

Таким образом, при сделке мены не исключается получение сторонами дохода, а значит и налогооблагаемой прибыли. Поэтому во избежание неверных трактовок проверяющими условий договора лучше все-таки указать в договоре мены конкретные цены передаваемых товаров. Это поможет правильно отразить операцию как в бухгалтерском, так и в налоговом учете.

Что же касается расходов на передачу товара, то их несет сторона, которая передает товар. И в цену товаров такие затраты не включаются. То же относится и к расходам на принятие товара. Однако для выравнивания стоимости обмениваемых товаров или в других случаях договором мены может быть предусмотрено, например, возложение всех затрат на одного из участников. Законодательством это не запрещено.

Соответствие рыночным ценам

Поскольку передача товаров по договору мены по сути относится к товарообменным операциям, налоговики могут проверить рыночность цен на основании пункта 2 статьи 40 Налогового кодекса РФ. И если окажется, что установленные в договоре цены ниже рыночных более чем на 20 процентов, инспекторы доначислят налог на прибыль и НДС исходя из рыночной цены этих товаров. А это в свою очередь приведет к начислению и уплате пеней за задержку налоговых платежей.

Чтобы избежать возникновения ненужных претензий со стороны налоговиков, при осуществлении операций по обмену товаров целесообразно постоянно сравнивать сумму выручки от реализации переданных ценностей с их рыночной стоимостью. При этом лучше использовать официальные источники информации о рыночных ценах на сырье, материалы, объекты основных средств и тому подобных активов.

В частности, это могут быть официальные сведения о биржевых котировках, информация, полученная из госорганов статистики или же опубликованная в печатных изданиях. Тем самым предприятие сможет обезопасить себя от возможных споров с налоговыми органами и при необходимости своевременно доначислить налоги самостоятельно, чтобы избежать уплаты пеней.

Переход права собственности на товары

Согласно Гражданскому кодексу РФ, стороны могут предусмотреть в договоре момент перехода права собственности на обмениваемые товары. Если такое условие в договоре не предусмотрено, право собственности на обмениваемые товары приобретается сторонами одновременно после того, как обе стороны выполнят свои обязанности по передаче товара (ст. 570 ГК РФ).

Таким образом, частично поставленный по заключенному на длительный срок договору мены товар перейдет в собственность покупателя только после исполнения всего договора. Поэтому рекомендуем в таких случаях заключать договор мены на каждую партию товара или же заключать рамочный договор мены, а затем оформлять каждую сделку дополнительными соглашениями. Также можно изначально предусмотреть в договоре условия о переходе покупателю права собственности на товар с момента его отгрузки.

Исключение здесь составляет недвижимое имущество. Для каждой стороны по договору мены моментом перехода права собственности является регистрация ею прав на полученную недвижимость независимо от того, произведена ли такая регистрация другой стороной1.

Именно от момента перехода права собственности на обмениваемые товары зависит определение налоговой базы по НДС. При этом проблем не возникнет, если стороны отгружают продукцию друг другу одновременно или хотя бы в рамках одного налогового периода. Спор с проверяющими может возникнуть, когда стороны договора мены передают друг другу товары в разных налоговых периодах.

Налоговики в таких случаях требуют начислять НДС по итогам того периода, когда ценности были переданы, то есть на момент отгрузки товара. По мнению инспекторов, значения не имеет, получила компания к этому моменту встречную поставку от партнера или нет.

Однако здесь компания может поспорить с проверяющими. Ведь НДС облагается реализация товаров, работ или услуг (ст. 146 НК РФ). В свою очередь реализация – это передача права собственности на что-либо (ст. 39 НК РФ). Значит, до тех пор, пока не произойдет передача собственности согласно договору, объект обложения НДС не возникнет. Соответственно и начислять налог тоже не нужно.

Сумма НДС к вычету

Изменения, внесенные в Налоговый кодекс РФ Федеральным законом от 4 ноября 2007 г. № 255-ФЗ, предусматривают право на вычет НДС в случае операции мены только после перечисления суммы налога отдельным платежным поручением.

При этом, согласно новой редакции пункта 2 статьи 172 НК РФ, к вычету принимается именно та сумма НДС, что была перечислена отдельной платежкой.

Напомним, что ранее пунктом 2 статьи 172 НК РФ предполагалось, что при использовании в расчетах собственного имущества принимаемая к вычету сумма НДС определялась исходя из балансовой стоимости имущества, переданного в счет оплаты. Однако сумма налога в платежных поручениях указывается исходя из цены приобретаемых товаров (работ, услуг, имущественных прав). Поэтому в 2007 году сумма, которую покупатель перечисляет продавцу платежным поручением, и сумма налога, принимаемая к вычету, могли различаться. Теперь это противоречие устранено.

1 Пункт 11 информационного письма Президиума ВАС РФ от 24 сентября 2002 г. № 69

Начать дискуссию