Непростые убытки в простом товариществе

Налоги, как известно, являются не причиной, но неизбежным следствием любой хозяйственной деятельности, поэтому, выбирая определенный договор для опосредования взаимоотношений необходимо четко представлять налоговые последствия.

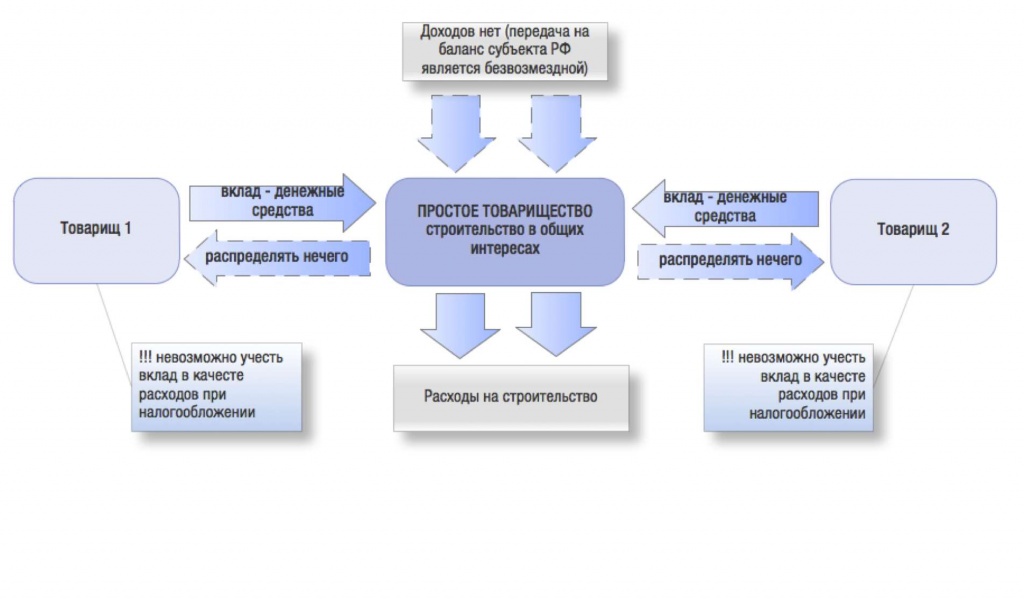

Говоря о налоговых последствиях заключения договора простого товарищества, мы среди прочего упоминаем о двух условно отрицательных последствиях:

1) Обязанность исчислять НДС со всей выручки простого товарищества независимо от системы налогообложения, применяемой самими товарищами;

2) Убытки товарищества не распределяются между товарищами и не учитываются ими при налогообложении.

И если о неизбежном возникновении НДС написано уже ни мало комментариев, вынесено множество судебных решений, то убыткам простого товарищества уделяется несравненно меньше внимания.

Помимо неудачности проекта, для которого товарищи объединили ресурсы, «убытки» могут возникнуть, если непосредственно сама деятельность, для ведения которой объединяются товарищи, не приносит прибыли, например:

- созданный (построенный) общими усилиями объект безвозмездно передается в государственную (муниципальную) собственность, поскольку для его эксплуатации необходимы специальные навыки;

- созданный (построенный) общими усилиями объект используется товарищами самостоятельно.

Эти случаи не являются редкостью. Видимо в связи с этим вопрос о конституционности соответствующей нормы Налогового кодекса РФ стал недавно поводом для обращения в Конституционный суд РФ.

Рассмотрим на примере один из практических случаев, который мог привести к неожиданным налоговым последствиям.

Несколько организаций, являющихся собственниками земельных участков, расположенных в пределах некой производственной базы, договорились «скинуться» на строительство нового газопровода. Все технические согласования и допуски были пройдены, после чего ОблГаз предложил заключить собственникам договор простого товарищества и даже предоставил форму договора.

Особенность проекта в том, что несмотря на явную необходимость газопровода для ведения нормальной хозяйственной деятельности, организации-собственники не могут самостоятельно осуществлять эксплуатацию газопровода, поскольку объективно требуется обеспечить:

- наличие лицензии на право эксплуатации опасного производственного объекта;

- производственный контроль за соблюдением требований промышленной безопасности на объекте;

- заключить договор страхования гражданской ответственности за причинение вреда в результате аварии на опасном объекте;

- содержание охранных зон объектов системы газоснабжения в пожаробезопасном состоянии;

- наличие договора на обслуживание с профессиональными аварийно-спасательными службами для обеспечения готовности к действиям по локализации и ликвидации последствий возможных аварий;

- наличие постоянного резерва финансовых средств и материальных ресурсов для локализации и ликвидации последствий аварий;

- создание и функционирование системы наблюдения, оповещения, связи и поддержки действий в случае аварии и поддержание указанных систем в пригодном к использованию состоянии и т.д.

Иными словами, необходимо наличие специфичных ресурсов, что возможно только для специлизированной организации. Именно поэтому построенные объекты (водопроводы, газопроводы) передаются на баланс области (города), которые в свою очередь передают их для эксплуатации ГУПам и МУПам.

Согласитесь, инвестирование денежных средств в строительство газопроводов является вполне разумным с точки зрения предпринимательской деятельности. Понесенные затраты в терминологии Налогового кодекса РФ являются однозначно экономически обоснованными, направленными на получение доходов и документально подтвержденными.

Между тем, если строительство газопровода осуществляется не одной компанией, а несколькими, и для формализации отношений выбран договор совместной деятельности (простого товарищества), то все организации ждет неприятный сюрприз в виде фактической невозможности учесть при налогообложении свою долю затрат.

Передача имущества, в том числе денежных средств, не признается реализацией (под.4 п.3 ст.39 Налогового кодекса РФ).

Сам вклад в простое товарищество не признается расходом участника договора при его передаче (п.3 ст.270 НК РФ).

В данном случае вкладом являлись денежные средства в согласованных пропорциях, необходимые для строительства газопровода.

Учитывая, что само простое товарищество не получило доходов (построенный объект был передан безвозмездно на баланс субъекта РФ), прибыль для распределения между товарищами отсутствует.

В соответствии с п.4 ст.278 НК РФ убытки товарищества не распределяются между его участниками и при налогообложении ими не учитываются, то есть отсутствует право переноса их на последующие налоговые периоды.

В результате, затраты в размере нескольких десятков миллионов рублей, обоснованно понесенные в целях обеспечения нормальной хозяйственной деятельности, могут оказаться осуществленными за счет чистой прибыли только из-за выбора конструкции договора простого товарищества. При этом очевидно, что именно такой договор является наиболее подходящим для урегулирования взаимоотношений самостоятельных компаний, преследующий обоюдную цель.

Такая ситуация даже стала поводом для обращения конкретного налогоплательщика в Конституционный Суд РФ, поскольку арбитражные суды всех инстанций отказали в удовлетворении его требований об оспаривании решения налогового органа.

Конституционный Суд РФ в Определении об отказе в принятии жалобы к рассмотрению от 04.06.2013 года отметил, что законодательством предусмотрен особый порядок налогообложения при осуществлении деятельности по договору простого товарищества, в том числе особенности порядка распределения прибыли, расходов и убытков. Субъекты экономической деятельности выбирают формы ее осуществления по своему свободному усмотрению, что «может влечь возникновение налоговых преимуществ определенных форм экономической деятельности в определенных условиях и для определенной категории субъектов».

Указанный вполне очевидный довод Конституционного Суда РФ еще раз подтверждает необходимость тщательного анализа и выбора договорных конструкций исходя из конкретных целей и планов налогоплательщика.

Начать дискуссию