Введение

Патентная система это особый режим налогообложения, который могут использовать только индивидуальные предприниматели. У организаций нет права на такой спецрежим.

Суть ПСН в том, что ИП может купить патент на выбранный срок и при этом не платить другие основные налоги. Так государство поддерживает развитие малого бизнеса.

Еще один аргумент в пользу применения ПСН предпринимателями-новичками это отсутствие отчетности.

Однако не каждый бизнесмен сможет перейти на патент. Есть ограничения по видам деятельности, по выручке и численности наемных сотрудников.

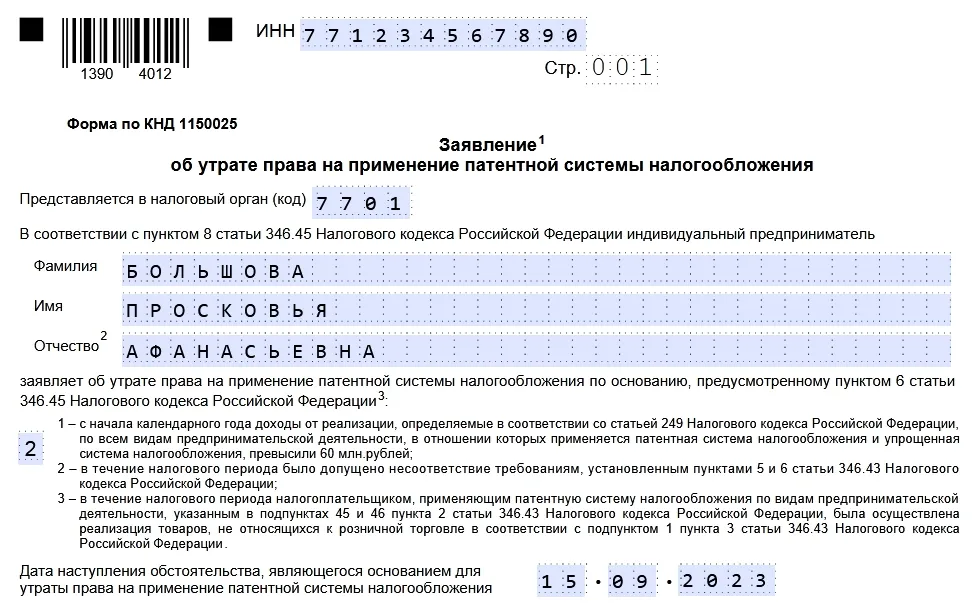

Если какое-то из условий нарушить, придется пересчитывать налоги по обычной системе и доплачивать в бюджет.

Чтобы этого избежать, разберемся со всеми правилами по порядку.

Какие налоги заменяет патентная система налогообложения

В отношении того бизнеса, на который ИП получает патент, он перечисляет единый налог (платеж). Этот единый налог заменяет собой три налога:

1. НДФЛ.

2. НДС.

3. Налог на имущество физлиц.

При ввозе товаров на территорию РФ платить НДС нужно в общем порядке. Не важно, применяет ИП патент или нет.

Страховые взносы предприниматель на ПСН должен платить как обычно: за себя и за сотрудников, если такие есть. Тарифы – те же, что и при других спецрежимах:

фиксированная сумма взносов за себя – в 2023 году 45 842 руб. плюс 1% допвзносов с доходов свыше 300 000 руб.,

единый тариф 30% для взносов за сотрудников – штатных и на ГПХ.

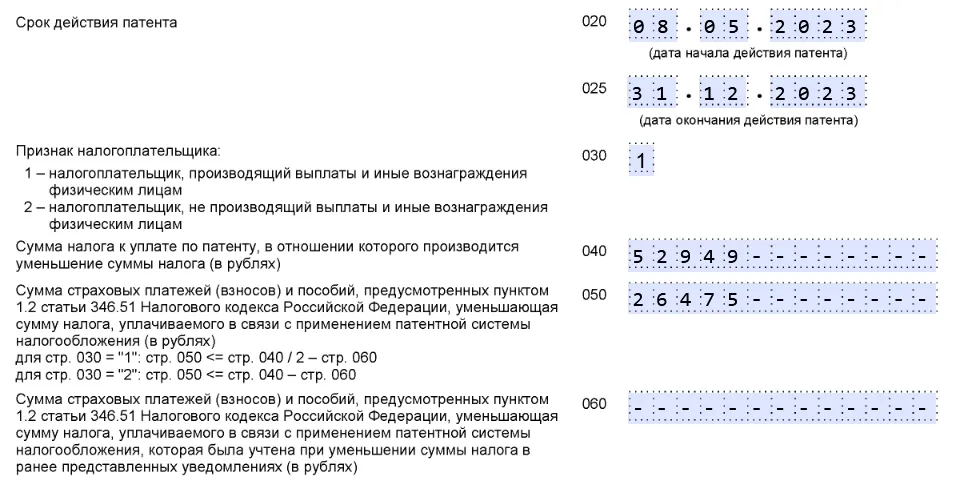

Потом сумму уплаченных взносов можно будет вычесть при уплате налога на ПСН. Но важно учесть ограничения – о них скажем дальше в разделе про вычет.

В чем плюсы и минусы ПСН

Самым большим плюсом патента является то, что на данной системе налогообложения ИП освобождается от уплаты ряда налогов. А значит и учет проще.

ПСН это прекрасный вариант для тех, кто только начинает свой бизнес.

Без минусов тоже не обходится, но их можно обойти.

Основные преимущества и недостатки патентной системы собрали в таблице ниже.

Таблица. Плюсы и минусы патентной системы налогообложения в 2023 году.

Преимущество | Недостаток |

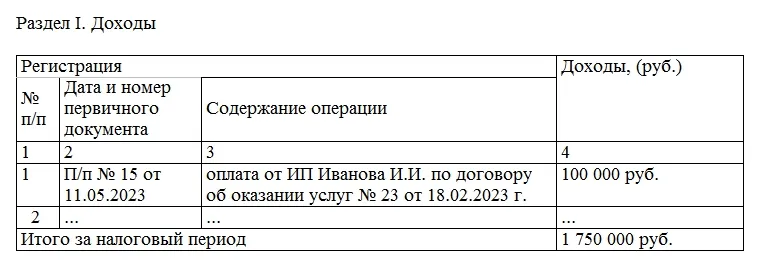

1. Не придется сдавать налоговые декларации, поскольку сумма патента фиксирована на весь срок. Достаточно вести учет доходов (есть исключения, подробности дальше в статье). 2. Можно упростить первичку и регистры. Ведь налог не зависит от величины доходов и расходов, поэтому при проверке ИП инспекторы закроют глаза на документы с неточностями. 3. В ряде регионов есть «налоговые каникулы», когда вновь зарегистрированные ИП освобождены от уплаты налога первые два года. Про ограничения расскажем дальше в статье. 4. Можно покупать патенты на несколько видов деятельности и в нескольких регионах страны одновременно. | 1. Налог придется платить, даже при простое бизнеса, когда отсутствуют доходы. Ведь сумма патента заранее фиксируется. 2. Действуют лимиты, при превышении которых ИП может слететь с ПСН. В общем случае это ограничения по численности, а для розницы и общепита – еще и по площади помещения обслуживания. 3. Перечень видов деятельности, при которых можно применять ПСН, ограничен. 4. Нельзя отказаться от патента, пока не истечет его срок. Только если вообще прекратить деятельность, в отношении которой применялась ПСН. |

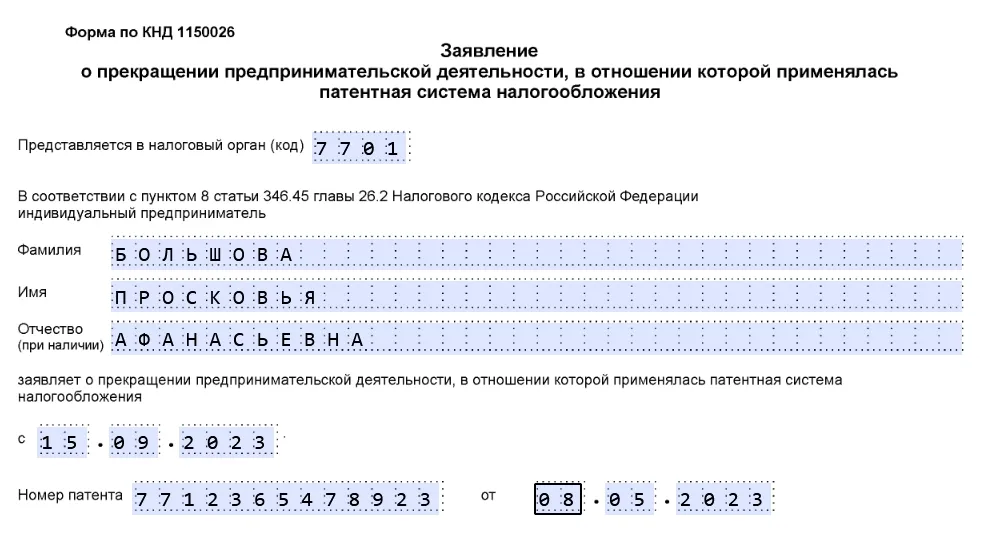

Чтобы обойти неудобство фиксированного платежа, в случае затяжного кризиса ИП, лучше сняться с учета в качестве плательщика ПСН и подать заявление о прекращении деятельности по патенту (форма № 26.5-4).

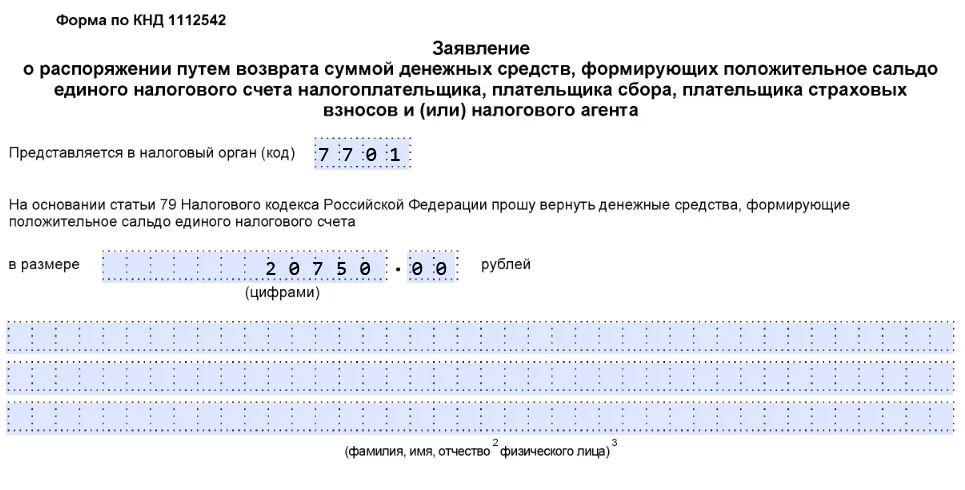

Тогда налоговики пересчитают сумму налога исходя из фактического количества дней, а переплату вернут или зачтут по заявлению ИП.

Кроме того, ФНС разрешает отозвать заявление на патент, если успеть до начала его срока. Для этого нужно обратиться в налоговую по месту прописки и уведомить об отказе от применения ПСН.

Комментарии

3Добрый день! Спасибо за статью.

Хочу добавить относительно ограничения в 15 наемных работников - учитываются только те работники, которые работают в сферах деятельности по патенту.

Добрый день. Подскажите как отменить патент?

Отказаться от патента можно, если вы сделаете это до того, как он начал действовать. То есть если патент выдан со сроком действия с 01.01.2023, то отказаться от него вы можете до конца текущего года. Уведомите об отказе ИФНС, выдавшую патент, в свободной форме, указав реквизиты патент а. Позже уйти с ПСН можно будет, только если вы: либо утратите право на ПСН, нарушив ограничения; либо прекратите деятельность, на которую был получен патент.