Стандартный вычет

При определении размера налоговой базы по НДФЛ налогоплательщик имеет право на получение стандартных налоговых вычетов Стандартный вычет представляется на самого налогоплательщика (только для определенной категории физлиц) и на детей налогоплательщика. Для получения стандартных налоговых вычетов налогоплательщик должен подать соответствующее заявление лицу—источнику дохода (обычно это работодатель), являющемуся налоговым агентом. Стандартные налоговые вычеты могут предоставляться любым источником дохода, это совсем не обязательно должно быть основное место работы налогоплательщика.

Как подать заявления на детский вычет по НДФЛ

Минфин рассказал про порядок подачи заявления на предоставление стандартного налогового вычета на ребенка.

Отчим может оформить вычет по НДФЛ на детей своей жены от другого брака

Стандартные вычеты на детей предоставляются как родителям, так и супругам родителей. Если мужчина женился на женщине с двумя детьми и в браке родился еще один ребенок, вычет дадут на всех троих.

Минфин РФ: Письмо № 03-04-05/107755 от 29.12.2021

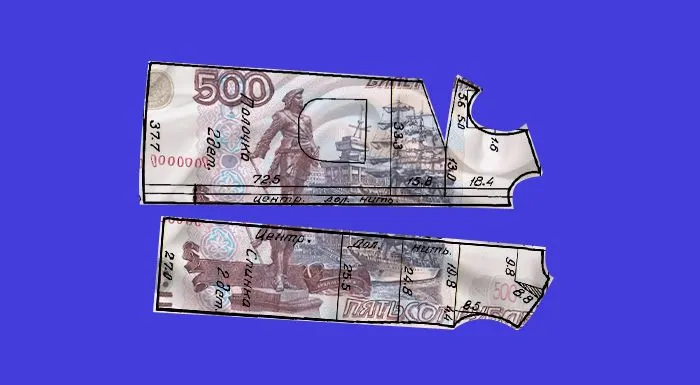

Ветеранам боевых действий положен вычет по НДФЛ в 500 рублей

На основании заявления налоговый агент предоставляет стандартный налоговый вычет. Он положен, в том числе, ветеранам боевых действий. Каким именно, пояснил Минфин.

Минфин РФ: Письмо № 03-04-05/103077 от 17.12.2021

Для стандартного вычета по НДФЛ учитываются все доходы по ставке 13 %

Налоговый агент предоставляет стандартный вычет по НДФЛ до тех пор, пока доход работника не превысит 350 000 рублей. Какие доходы учитываются при расчете этого предела, рассказал Минфин.

ФНС РФ: Письмо № 03-04-07/87353 от 28.10.2021

Какие налоговые вычеты можно получить по договору ГПХ через «работодателя»

Компания может предоставить физлицу по договору ГПХ только стандартный вычет. А вот социальный и имущественный — нельзя, отвечает эксперт.

Сотрудник лишен родительских прав. Положен ли ему вычет по НДФЛ на ребенка?

Если родителя лишили родительских прав, то это не означает, что он не обязан обеспечивать ребенка. А если платит алименты, то налоговый вычет на ребенка положен, считает Минфин.

Минфин РФ: Письмо № 03-04-05/21779 от 19.03.2020

Стандартный вычет на замужнюю дочь-студентку: можно или нельзя

На детей-студентов до 24 лет родителям положены стандартные налоговые вычеты. Даже если этот ребенок уже создал свою семью, вычет родителям все равно положен. Впрочем, есть и противоположное мнение.

Минфин РФ: Письмо № 03-04-05/21857 от 29.03.2019

Налоговый вычет за школьника можно получить и после его 18-летия

Стандартный налоговый вычет родители могут получить до совершеннолетия детей. Или до 24 лет при условии, что ребенок учится очно. Школа сюда тоже относится, сказали в Минфине.

Минфин РФ: Письмо № 03-04-05/80731 от 06.10.2021

За доход, равный МРОТ, предлагают не платить НДФЛ

Предлагается ввести новый налоговый вычет в размере МРОТ на трудоспособного человека. А также предоставлять такие налоговый вычет на каждого иждивенца.

На ребенка-инвалида положены два стандартных вычета

Обычный детский стандартный вычет по НДФЛ и вычет на ребенка-инвалида суммируются.

Минфин РФ: Письмо № 03-04-05/85821 от 07.11.2019

Стандартный налоговый вычет по НДФЛ в 2021 году: кому положен, куда обращаться, документы

Самый распространенный налоговый вычет — стандартный. Но в то же время порядок его применения вызывает немало вопросов у бухгалтеров. Разберемся: кто имеет право на получение вычета, где его получить и какие документы представить.

ИП на спецрежиме не сможет получить вычет по НДФЛ

Предприниматели, которые применяют спецрежимы, не могут получить налоговые вычеты: ни при покупке жилья, ни на детей, ни на обучение. В Минфине считают, что если предприниматель хочет получать налоговые вычеты, то пусть переходит на ОСНО.

Предоставляется ли двойной вычет на детей при лишении родительских прав

О получении двойного вычета по НДФЛ на ребенка при лишении одного из родителей родительских прав (Письмо Минфина от 21 июня 2021 г. № 03-04-05/48650).