Материал предоставлен компанией "RG-Soft"

Введение.

Ведение учета по ПБУ 18/02 сегодня является одним из самых сложных разделов бухгалтерского учета. Многие организации стараются минимизировать возникновение разниц между бухгалтерским и налоговым учетом, но последние изменения в законодательстве лишь увеличивают количество ситуаций, когда они возникают.

На рынке существует не так много программных продуктов, в которых бы расчет налога на прибыль и учет по ПБУ 18/02 были автоматизированы на должном уровне, одним из них является 1С:Бухгалтерия 8. В этом продукте полностью автоматизирован учет постоянных и временных разниц в учете ОС, курсовых разниц, при отражении большинства нормируемых расходов, в производстве. 1С:Бухгалтерия 8 автоматически рассчитывает постоянные и отложенные налоговые активы и обязательства, обеспечивает подробный аналитический учет возникающих разниц. За все это отвечает целый комплекс программных средств и с ним не так просто разобраться.

Обычно понимания и знаний пользователей о работе этой подсистемы хватает для грамотного отражения в учете хозяйственных операций. Тем не менее, при возникновении ошибок в учете по ПБУ 18/02 пользователи не всегда могут найти ошибку и не способны методично проверить все аспекты учета. В программе присутствуют отчеты, но ним тяжело найти ошибку в случае большого количества разниц.

В этой статье мы расскажем о разных видах ошибок, возникающих в учете по ПБУ 18/02 и опишем средства поиска и исправления этих ошибок.

Требования законодательства.

Формирование налога на прибыль в бухгалтерском учете регулируется в законодательстве РФ положением по бухгалтерскому учету ПБУ 18/02. В соответствии с данным документом, «налогом на прибыль признается налог на прибыль для целей налогообложения, определяемый исходя из величины условного расхода (условного дохода), скорректированной на суммы постоянного налогового обязательства (актива), увеличения или уменьшения отложенного налогового актива и отложенного налогового обязательства отчетного периода». Следовательно, для корректного ведения учета необходимо иметь алгоритмы расчета постоянных налоговых активов (обязательств) и отложенных налоговых активов (обязательств).

Согласно ПБУ, «Постоянное налоговое обязательство (актив) равняется величине, определяемой как произведение постоянной разницы, возникшей в отчетном периоде, на ставку налога на прибыль», а «Отложенные налоговые активы (обязательства) равняются величине, определяемой как произведение вычитаемых (налогооблагаемых) временных разниц, возникших в отчетном периоде, на ставку налога на прибыль». В дальнейшем эти налоговые активы и обязательства будем сокращенно называть ПНО, ПНА, ОНА и ОНО, соответственно.

Проверка правильности ведения учета по ПБУ 18/02 сводится к следующему алгоритму:

- проверка того, все ли разницы выявлены и верно ли определен их тип

- проверка классификации временных разниц как вычитаемых или налогооблагаемых

- проверка классификации постоянных разниц как приводящих к увеличению или уменьшению налоговых платежей

- проверка расчета и правильности отражения в бухгалтерском учете ОНО, ОНА, ПНО и ПНА

- проверка прочих операций по ПБУ 18/02 (убыток, перенесенный на будущее; переоценка при изменении ставки налога и т.п.)

Далее рассмотрим как подобный учет реализован в типовой конфигурации «1С Бухгалтерия 8».

Реализация в программе.

Для контроля правильности вычислений по налогу на прибыль в программах 1С предусмотрено ведение налогового учета параллельно с бухгалтерским. Налоговый учет в программе 1С:Бухгалтерия 8 реализован через отдельный «План счетов налогового учета (по налогу на прибыль)». Его счета практически идентичны счетам бухгалтерского учета и при формировании проводок по бухгалтерскому учету, документ формирует и проводки по налоговому учету в отдельном регистре с видом учета «НУ» (налоговый учет). Соответствие между счетами двух видов учета устанавливается в таблице «Соответствие счетов БУ и НУ». Следует отметить, что не для всех счетов хозрасчетного плана счетов созданы счета налогового учета. Например, для всех счетов учета взаиморасчетов в соответствие поставлен единый счет ПВ («поступление / выбытие»), а у счетов учета денежных средств аналогов нет.

По ряду причин, таких как различия в способах начисления амортизации или нормирование расходов в НУ, могут появляться различия в оценке доходов и расходов в бухгалтерском и налоговом учетах. Эти разницы по требованиям ПБУ 18/02 следует классифицировать на временные и постоянные, а временные разницы следует учитывать раздельно по видам активов и обязательств. Однако в реальности для корректного учета разниц часто необходимо знать не только к какому виду активов и обязательств они относятся, но и даже привязывать к конкретному активу и обязательству. Поэтому было принято решение учитывать эти разницы на тех же счетах, что и сами активы, с той же подробностью аналитического учета. Т.е по разницам следовало делать отдельные проводки. Разницы относятся к бухгалтерскому учету, однако, чтобы избежать усложнения структуры регистра бухгалтерского учета, было решено фиксировать их в регистре налогового учета. Постоянные разницы вносятся в регистр с видом учета «ПР», а временные «ВР». Отсюда получается, что для правильного учета характерно равенство БУ = НУ + ПР + ВР, причем левая часть фиксируется в бухгалтерском регистре (обычная проводка), а правая в налоговом (до трех проводок по одной операции). Это равенство должно выполняться для движений и сальдо по всем счетам, по которым установлено соответствие.

Программа 1С:Бухгалтерия 8 автоматически формирует проводки по счетам налогового учета. Для этого во всех документах есть возможность указать счета налогового учета и особенности определения сумм проводок. Так, суммы доходов и расходов, принимаемых в налоговом учете указываются в документах отдельно от бухгалтерских, а суммы, относящиеся постоянным разницам, обычно также задаются в документах в явном виде, либо могут быть определены по некоторым дополнительным реквизитам, таким как статьи затрат. Суммы же временных разниц практически всегда определяются из приведенного выше равенства, то есть рассчитываются по формуле: ВР = БУ – НУ – ПР. Если пользователь формирует ручные проводки по бухгалтерскому учету, то он должен сам формировать проводки и в налоговом учете и следить за выполнением равенства.

Посчитанные временные разницы делятся по видам активов и обязательств, причем соответствие между этими видами и счетами налогового плана счетов устанавливается по специальной «Таблице видов активов и обязательств», жестко зафиксированной в коде программы.

В конце каждого месяца проводится документ «Закрытие месяца», определяющий суммы ПНО и ПНА, ОНО и ОНА исходя из данных по ПР и ВР, внесенных в регистр бухгалтерии «Налоговый». Документ формирует проводки по счету 68.04.2 («Расчет налога на прибыль») по следующему алгоритму:

- Постоянное налоговое обязательство определяется исходя из дебетовых оборотов налоговых счетов 90 и 91 (без учета субсчетов 90.09 и 91.09) с видом учета «ПР», умноженных на ставку налога на прибыль, и фиксируется в дебете счета 99.02.3 «Постоянное налоговое обязательство» в корреспонденции со счетом 68.04.2.

- Постоянный налоговый актив определяется исходя из кредитовых оборотов налоговых счетов 90 и 91 (без учета субсчетов 90.09 и 91.09) с видом учета «ПР», умноженных на ставку налога на прибыль, и фиксируется в кредите того же счета 99.02.3.

- Для расчета отложенных налогов используется специальная таблица соответствия видов активов и обязательств и счетов налогового учета. Эта таблица жестко зафиксирована в коде программы. Расчет можно представить в виде двух частей:

- Если в налоговом учете получается прибыль, то проверяется, можно ли зачесть убыток прошлых лет. Т.е. если дебетовое сальдо счета 99 в налоговом учете, умноженное на ставку налога на прибыль, будет больше сальдо конечного дебетового по счету 09 по виду "Прибыли и убытки", то на сумму этой разницы создается проводка в дебет счета 09 с кредита 68.04.2. Если меньше - проводка делается в обратную сторону.

- Для каждого вида актива или обязательства рассчитываются суммы, зафиксированные на счетах налогового учета (которые определяются из указанной выше таблицы) по виду учета «ВР». Из полученных оценок остальных видов активов и обязательств, в зависимости от ряда условий, таких как активность/пассивность счетов, размеры дебетовых и кредитовых сальдо, производится расчет отложенных и признанных налоговых обязательств. После чего отложенные налоговые обязательства фиксируются в бухгалтерском учете проводками «Дт 68.04.2 Кт 77» (признание ОНО) или «Дт 77 Кт 68.04.2» (погашение ОНО); а отложенные налоговые активы фиксируются проводками «Дт 09 Кт 68.04.2» (признание ОНА) или «Дт 68.04.2 Кт 09» (погашение ОНА).

- На сумму бухгалтерской прибыли или убытка, умноженных на ставку налога на прибыль, делается проводка «Дт 99.02.1 Кт 68.04.2» или «Дт 68.04.2 Кт 99.02.2»

- Получившееся сальдо на счете 68.04.2 переносится на счет 68.04.1 «Расчеты с бюджетом по налогу на прибыль»

Если все посчитано правильно, все три счета (09, 77, 99) в корреспонденции со счетом 68.04.2 «Расчет налога на прибыль» дают верную сумму налога на прибыль, подлежащую уплате в бюджет.

Мы рассмотрели алгоритмы расчета налога на прибыль на примере учета в типовой конфигурации 1С:Бухгалтерия 8, однако практически весь описанный механизм справедлив и для типовой конфигурации 1С:Управление Производственным Предприятием, за исключением некоторых деталей, таких как названия документов, выполняющих указанные операции.

Возможные ошибки.

Опыт работы показывает, что ошибки в подавляющем большинстве случаев возникают в части ввода данных. Полностью избежать их невозможно, поэтому остается научиться быстро их находить и исправлять. Главным признаком наличия ошибки в учете по ПБУ 18/02 может служить несоответствие суммы налога, расчитанной на счете 68.04.2, сумме прибыли, расчитанной по правилам налогового учета. К этому могут приводить различные ошибки в ведении учета, постараемся охватить все возможные случаи:.

- В системе отсутствуют данные о размере ставки налога на прибыль. Как ни странно, это довольно частая ситуация при первом расчете налога на прибыль. Следует заметить, что ставки должны быть указаны для каждой организации.

- В системе не заполнена таблица «Соответствие счетов БУ и НУ», устанавливающая связь между счетами бухгалтерского и налогового учета. Эта таблица автоматически заполняется при начале работы в базе, поэтому ошибка касается только счетов, добавленных вручную.Т.е., если мы добавляем, например, новый субсчет к имеющемуся бухгалтерскому счету, следует указать для него соответствующий налоговый.

- Также благодаря описанной выше жесткой и недоступной для изменения пользователями таблице связи видов активов и обязательств со счетами налогового учета, при создании новых счетов в плане счетов по налогу на прибыль, система может не найти нужного соответствия по таблице и произвести расчет неверно. Это часто случается при автоматизации новых разделов учета. Эту проблему можно решить только доработкой конфигурации, впрочем, очень несложной.

- По принципу формирования проводок получаем, что данные бухгалтерского учета должны быть равны сумме данных налогового учета и постоянных и временных разниц. Следовательно, для правильного учета характерно равенство: БУ = НУ + ПР + ВР. В принципе, это равенство должно выполняться для сальдо и оборотов по всем счетам, по которым установлено соответствие, однако даже в типовой настройке счетов налогового учета не все счета удовлетворяют данному требованию. К примеру, обороты по счету ПВ могут не сойтись с суммой оборотов по всем счетам учета взаиморасчетов. В данном случае следует найти все счета, по которым правило нарушается, и оценить, действительно ли это приводит к ошибке. В типовой конфигурации для проверки равенства используются отчеты «Сопоставление данных бухгалтерского и налогового учета»

Если расчет отложенных налоговых активов и/или обязательств произведен верно, то сумма оборотов за месяц по всем счетам, кроме 90 и 91, с видом учета «ВР» в налоговом учете, умноженная на ставку налога на прибыль, должна быть равна сумме оборотов за месяц по счетам 77 и 09 в бухгалтерском учете. (Причем это сравнение лучше всего проводить в разрезе видов активов и обязательств). Невыполнение же данного равенства свидетельствует о наличии ошибок. Подобную проверку можно

- провести типовым отчетом «Справка-расчет «Постоянные и временные разницы».

- Если расчет постоянных налоговых активов и/или обязательств произведен верно, то справедливо такое равенство: сумма оборотов за месяц по счетам 90 и 91 в налоговом учете с видом учета «ПР», умноженная на ставку налога на прибыль равна обороту за месяц счета 99.02.3 (ПНО+ПНА) в бухгалтерском учете. Соответственно, невыполнение равенства является ошибкой.

- Таблица соответствия видов активов и обязательств и счетов налогового учета содержит все счета налогового учета, по которым могут показываться временные разницы, кроме счетов 90, 91 и 99, на которые эти разницы в итоге собираются. Отсюда можно вывести еще одно правило: если в налоговой проводке стоит вид учета «ВР» по счету из таблицы, то он должен корреспондировать либо со счетом из таблицы, либо со счетом 90(91), причем обязательно по виду учета «ВР». Это правило не может нарушаться при автоматическом формировании проводок типовыми документами, скорее всего это правило могут нарушить пользователи при создании ручных проводок. Также следует сказать, что нарушение этого правила не обязательно приводит к возникновению ошибки в расчете налога на прибыль.

- Счет 68.04.2 («Расчет налога на прибыль») должен формироваться только автоматически, без ручных проводок.

- При правильном учете не должно быть ручных проводок по 99 счету как в бухгалтерском, так и в налоговом учете.

Проверка этих правил наверняка позволит найти ошибку в учете по ПБУ 18/02. На практике, зачастую одно или несколько перечисленных правил не выполняются и отследить их невыполнение, а тем более понять причины является сложным и трудоемким процессом. Типовая конфигурация не отслеживает подобного рода ошибки, поэтому нами был создан инструмент, позволяющий автоматизировать процесс поиска ошибок.

Наше решение.

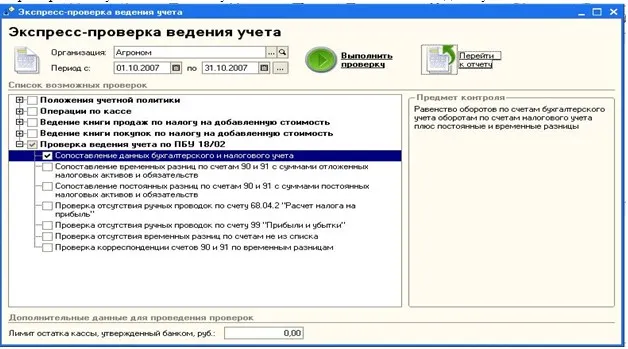

Резюмируя все вышесказанное, вы, вероятно, спросите: Как быстро и удобно проверить ведение учета на описанные в этой статье ошибки? Специалисты компании RG-Soft нашли решение. В типовой конфигурации «1С Бухгалтерия 8» есть стандартная обработка «Экспресс-проверка ведения учета». Эта обработка устроена таким образом, что к стандартному списку проверок можно добавлять ряд своих правил. Дописав всего несколько процедур, мы получили универсальное средство, способное в короткие сроки проверить базу на наличие/отсутствие ошибок по ПБУ 18/02 и даже указать по каким счетам и на сколько не сошлись бухгалтерский и налоговый учет.

Рисунок 1. Форма настройки доработанной экспресс-проверки ведения учета.

Как видно из Рисунка 1, обработка настраивается на проверку перечисленных в пункте 3 данной статьи правил, путем установки нужных галочек в форме настройки.

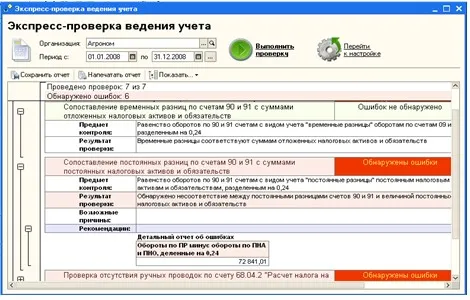

Далее, после нажатия на кнопку «Выполнить проверку» выводится подробный отчет о несоответствиях, выявленных в процессе проверки (Рисунок 2).

Рисунок 2. Пример отчета о несоответствиях, выявленных в базе в процессе выполнения доработанной Экспресс-проверки ведения учета.

Начать дискуссию