Статьи по теме «начисление амортизации»

Для обрабатывающей промышленности увеличат базу расчета амортизации

Такое предложение сделал В. Путин 29 февраля в ходе выступления перед Федеральным собранием.

Минфин РФ: Письмо № 03-03-05/10386 от 08.02.2024

Минфин РФ: Письмо № 03-03-07/7367 от 31.01.2023

Учет НМА с 2024 года

С 2024 года учет нематериальных активов (НМА) будет осуществляться в соответствии с обновленными правилами. Изменения внесли в состав объектов, признаваемых НМА, в правила оценки активов, в процедуру начисления амортизации. Рассмотрим, как вести бухучет НМА начиная с 2024 года.

Минфин РФ: Письмо № 07-01-09/126330 от 27.12.2023

Минфин РФ: Письмо № 07-01-09/96432 от 11.10.2023

Минфин РФ: Письмо № 03-03-06/1/123828 от 21.12.2023

Компенсация дистанционным работникам за использование личного имущества. Налоговые последствия

Сотрудники на удаленке могут использовать инструменты, которые предоставил им работодатель. Но большинство «дистанционщиков» используют для труда собственные ПК, периферию, ПО, антивирусы и прочее. Как это оформлять, при каких условиях оплачивать и каковы налоговые последствия?

Как лизингодателю отражать в бухгалтерском и налоговом учете операции по договору лизинга основных средств

Бухгалтерский и налоговый учет лизинговых операций у лизингодателя и лизингополучателя различается и часто зависит от года заключения договора и его содержания. Разбираемся в учете лизинга основных средств у лизингодателя.

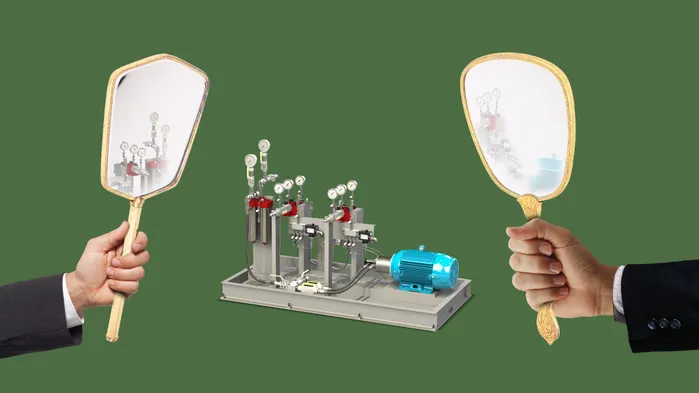

Как правильно учесть покупку установки в бухгалтерии организации на ОСНО?

Добрый день! Пожалуйста, дайте совет. Организация на ОСНО купила небольшую установка для производства за 250 тыс. руб. Ее можно оприходовать на 10.09, а потом списать, или всё-таки ставить как основное средство?

Стандарт по инвентаризации ФСБУ 28/2023. Что нужно знать бухгалтеру

Минфин утвердил новый стандарт бухучета — об инвентаризации. Обязательным он станет с 01.04.2025 года. Однако при желании стандарт можно применять уже сейчас. Рассмотрим, что изменится для бухгалтеров.

Минфин РФ: Письмо № 03-03-06/1/36 от 09.01.2023

При модернизации НМА увеличивается его первоначальная стоимость и надо пересчитать амортизацию

Первоначальная стоимость нематериальных активов изменяется в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения. Речь идет про налоговый учет.

Минфин РФ: Письмо № 03-03-06/1/110266 от 17.11.2023

Как рассчитать налог на прибыль при лизинге

В зависимости от того, какие условия прописаны в договоре лизинга, каждая из сторон отражает свои доходы и расходы, которые играют важную роль в расчете налога на прибыль. Сегодня разберемся, как правильно учитывать операции при расчете этого налога.

Минфин РФ: Письмо № 03-03-01-04/2/2 от 11.01.2005

Какие изменения и дополнения внести в учетную политику по бухгалтерскому учету при переходе с 01.01.2024 на ФСБУ 14/2022 «Нематериальные активы»

Необходимо отразить ряд положений: установить лимит стоимости НМА; способ оценки НМА; выбрать способы, связанные с начислением амортизации; установить порядок проверки элементов амортизации. Рассказываем подробнее.

Как правильно списываются расходы на лицензии при УСН

Как списываются расходы на лицензии при УСН — данный вопрос мы детально рассмотрим в статье и постараемся разобрать основные спорные моменты.

Начисление амортизации основных средств в 2023–2024 годах

Начислена амортизация основных средств в 2023-2024 годах — как проверить правильно ли произведен расчет и отражена амортизация в бухгалтерском учете и отчетности? В этом вам поможет наша статья: мы приведем примеры, покажем проводки, поясним отражение амортизации в отчетности.

Как принять автомобиль в учет без начисления амортизации?

Доброе утро☀️ Подскажите, ИП купил автомобиль для себя как физ. как его принять к учету в 1С, но не как ОС, без начислений амортизации в дальнейшем, какие есть варианты , у кого есть опыт, заранее спасибо.