Статьи по теме «совмещение ОСНО и ЕНВД»

Минфин разъяснил порядок применения вычета по НДС по ОС при совмещении ОСНО и ЕНВД

Минфин разъяснил порядок применения вычета по НДС при приобретении объекта недвижимости, используемого одновременно в операциях, облагаемых и освобождаемых от НДС, в том числе при уплате ЕНВД.

ЕНВД + ОСНО = распределяем «входной» НДС

В силу п. 7 ст. 346.26 НК РФ налогоплательщики, осуществляющие наряду с предпринимательской деятельностью, подлежащей обложению ЕНВД, иные виды деятельности, обязаны вести раздельный учет имущества, обязательств и хозяйственных операций.

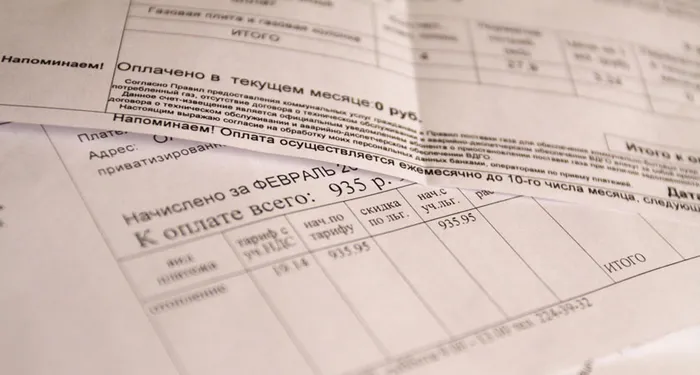

При совмещении режимов коммунальные расходы ИП вправе распределять пропорционально доходам

Минфин РФ в своем письме разъясняет для ИП, который совмещает ОСНО и ЕНВД, порядок учета расходов, относящихся как к одной, так и к другой деятельности: услуги тепло- и электросети, аренда земельного участка.

Минфин РФ: Письмо № 03-11-11/252 от 20.08.2012

УФНС по Республике Мордовия уточняет порядок заполнения декларации по НДС при совмещении общего режима и ЕНВД

Вопрос: Индивидуальный предприниматель ведет раздельный учет: общий режим и ЕНВД. В учетной политике закреплено, что весь поступивший товар ставится на возмещение, так как заранее не известно куда пойдет товар, в опт или розницу. Когда товар продается в розницу индивидуальный предприниматель восстанавливает НДС. В какую строку в декларацию должен включаться восстановленный НДС?

УФНС по Республике Мордовия консультирует по вопросу обложения НДС при совмещении общего режима и ЕНВД

Вопрос: Индивидуальный предприниматель ведет раздельный учет: общий режим и ЕНВД. В учетной политике закреплено, что весь поступивший товар ставится на возмещение, так как заранее не известно куда пойдет товар, в опт или розницу. Когда товар продается в розницу индивидуальный предприниматель восстанавливает НДС. Куда должен включаться восстановленный НДС: в книгу продаж или в книгу покупок?