Этот праздник был учреждён в честь людей, которые выбрали путь самостоятельного заработка и независимости. Самозанятые — это те, кто работает на себя, создавая продукты или услуги и продавая их напрямую потребителям. Они вносят свой вклад в развитие экономики страны и создание новых рабочих мест.

Самозанятость — это не просто способ заработать деньги, это возможность реализовать свои идеи и таланты, стать успешным и независимым. Труд самозанятых важен для развития экономики, потому что он способствует созданию новых товаров и услуг, повышению качества жизни и снижению уровня безработицы.

Команда Батискаф Консалтинг поздравить всех самозанятых с их праздником! Желаем вам успехов в бизнесе, новых идей и возможностей для роста. Пусть ваше дело приносит вам радость и удовлетворение, а также способствует развитию общества.

А теперь к делу. А именно, о возможностях для бизнеса, которые предоставляет сотрудничество с самозанятыми

В современном мире предприниматели постоянно ищут способы снизить налоговую нагрузку и при этом не нарушить закон. Один из таких способов — сотрудничество с самозанятыми работниками, которые платят налог на профессиональный доход (НПД). В этой статье мы расскажем, как оптимизировать налоги с помощью частичного делегирования работы самозанятым.

Актуальность темы обусловлена тем, что в условиях жёсткой конкуренции и постоянно растущих издержек, оптимизация налоговых обязательств становится важной задачей для любого бизнеса. Использование труда самозанятых позволяет не только снизить налоговую нагрузку, но и повысить эффективность работы, а также привлечь к сотрудничеству талантливых специалистов.

НАПРИМЕР

Бывает, что компании нужны разовые услуги. Допустим, нужно написать несколько материалов для сайта или нужно платить уборщице, которая будет приходить пару раз в неделю. Как официально платить подобным исполнителям и при этом законно экономить на налогах? Предложить им стать самозанятыми.

Что такое НПД и кто такие самозанятые?

Вообще термина самозанятый в Налоговом кодексе нет. Есть плательщик налога на профессиональный доход (НПД). Налог на профессиональный доход — это специальный налоговый режим для самозанятых граждан, который позволяет им платить налоги по сниженной ставке. Самозанятые — это люди, которые работают сами на себя и не имеют наёмных работников. Они могут заниматься различными видами деятельности, такими как репетиторство, фриланс, такси, аренда недвижимости и т. д.

Этот статус может получить как физическое лицо, так и ИП, а вместе с ним возможность легально получать вознаграждение и платить небольшие налоги. Какие?

Если самозанятый оказывает услуги физлицам, то платит 4% от полученных денег. Если он работает с ИП или ООО, то 6%. При этом самозанятый, даже если он индивидуальный предприниматель, не платит за себя страховые взносы.

Для того чтобы стать самозанятым, не нужно идти в налоговую. Достаточно скачать приложение «Мой налог», сфотографировать паспорт, вбить ИНН и подать заявку на регистрацию в качестве самозанятого. Аннулировать статус самозанятого можно тоже через это приложение.

Какие есть ограничения для самозанятых?

Годовой доход не должен превышать 2 400 000 ₽.

Нельзя иметь сотрудников в найме.

Нельзя заниматься торговлей. Зато можно сдавать помещения в аренду, оказывать услуги и заниматься производством. То есть если самозанятый сшил носки, он может их продать, а если купил готовые, то перепродать не может.

Нельзя в течение 2-х лет работать на своего бывшего работодателя.

При этом самозанятый может совмещать найм и самозанятость. Например, состоять в штате организации и получать зарплату, которая облагается НДФЛ и страховыми взносами, а по вечерам подрабатывать маркетологом, получать от компаний вознаграждение и платить с него 6% налога.

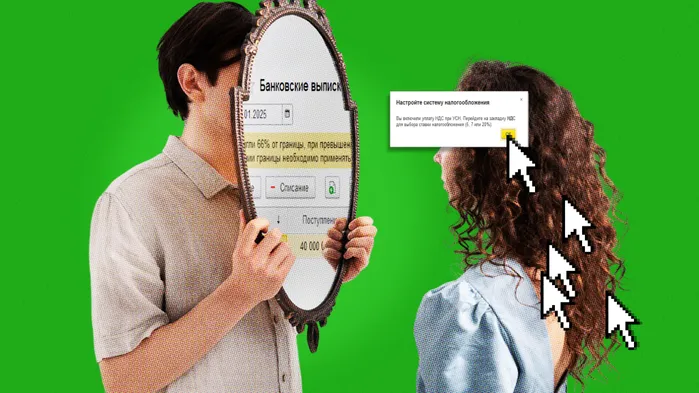

Специально отчитываться самозанятым тоже не нужно. Им достаточно вносить в приложение поступления денег и указывать от кого эти деньги пришли: от физических или юридических лиц. Приложение само сформирует кассовый чек, который нужно отправить плательщику, а в следующем месяце рассчитает налог к уплате, который нужно оплатить до 25 числа.

Преимущества сотрудничества с самозанятыми

Сотрудничество с самозанятыми имеет ряд преимуществ для предпринимателей:

* Снижение налоговой нагрузки. Вы можете снизить свою налоговую нагрузку, переложив часть работы на самозанятых. Это особенно выгодно, если вы работаете в сфере услуг, где можно легко делегировать задачи.

* Повышение эффективности. Самозанятые могут выполнять работу быстрее и качественнее, чем штатные сотрудники. Это связано с тем, что они более мотивированы и имеют больше опыта в своей области.

* Гибкость. Сотрудничество с самозанятыми позволяет вам быстро адаптироваться к изменениям спроса на рынке. Вы можете легко увеличивать или уменьшать количество самозанятых в зависимости от потребностей вашего бизнеса.

Что важно учесть при работе с самозанятыми?

Прежде чем отправлять деньги, проверьте на сайте налоговой, не утратил ли самозанятый свой статус. Для этого достаточно указать его ИНН и дату платежа. Это важно сделать, поскольку если окажется, что он не имел статуса самозанятого, то выплата будет облагаться НДФЛ и страховыми взносами.

Укажите в платежном поручении, что получатель является плательщиком НПД. Это нужно, чтобы налоговая не сочла выплату зарплатой и не беспокоила вас требованиями.

Как видите, статус самозанятого очень удобен для оформления людей, которые оказывают разовые услуги. Вы можете легально оплачивать их услуги, а принимать в расходы эти оплаты.

Риски сотрудничества с самозанятыми

Несмотря на все преимущества, сотрудничество с самозанятыми также сопряжено с рисками:

Потеря контроля. Если вы делегируете слишком много работы самозанятым, вы можете потерять контроль над процессом. Это может привести к снижению качества работы и увеличению рисков.

Юридические проблемы. Если вы не будете соблюдать правила сотрудничества с самозанятыми, вы можете столкнуться с юридическими проблемами. Например, вас могут обвинить в уклонении от уплаты налогов.

Таким образом, сотрудничество с самозанятыми — это эффективный способ оптимизировать налоги. Однако, чтобы избежать проблем, необходимо соблюдать правила и учитывать риски.

Чтобы сотрудничество было успешным, важно тщательно подходить к выбору исполнителей. Обратите внимание на их опыт работы, отзывы предыдущих заказчиков и портфолио. Это поможет вам найти надёжных и ответственных партнёров, которые будут качественно выполнять свою работу.

Кроме того, не забывайте о важности коммуникации. Обсуждайте все детали проекта, устанавливайте чёткие сроки и следите за прогрессом. Регулярное общение поможет избежать недоразумений и конфликтов в процессе работы.

Также стоит помнить, что сотрудничество с самозанятыми — это не только способ оптимизации налогов, но и возможность расширить свой бизнес. Они могут предложить новые идеи и подходы, которые помогут вам улучшить качество продукции или услуг.

В заключение можно сказать, что оптимизация налогов с помощью самозанятых — это законный и эффективный способ снизить налоговую нагрузку. Однако, чтобы добиться успеха, необходимо соблюдать правила сотрудничества с самозанятыми, учитывать риски и подходить к этому процессу ответственно.

* * *

А если вы хотите построить новую налоговую и финансовую стратегию на 2025 - сейчас самое время провести аудит своей компании в преддверии окончания года и перед внедрением глобальных изменений.

Узнать подробнее о нас можно на в тг-канале https://t.me/btskf_bot.

Комментарии

2Фотокарточка топ🚀

благодарим!!