Список отраслей, принимающих на себя обязательства по добросовестному ведению бизнеса с уплатой всех необходимых налоговых платежей в бюджет страны постоянно расширяется, так же, как и география хозяйственной деятельности членов. Сегодня инициативы по обелению, выработанные отраслями уже прошедшими этот процесс, активно поддерживают и внедряют крупнейшие компании рынка перевозок грузовым автомобильным транспортом, отрасли клининга и технической эксплуатации, строительной отрасли. Какие инструменты используются бизнесом для вывода экономики из теневой зоны?

Налоговая оговорка и специализированные информационные ресурсы – разработки Ассоциации «РАДО». По мнению участников рынка, поддерживающих формирование цивилизованного рынка, выходу из теневой зоны экономики, достижению их в значительной мере будет способствовать исключение основных незаконных схем нечестного ведения бизнеса:

· «серые» схемы возмещения НДС с использованием «фирм-однодневок»;

· незаконное обналичивание денежных средств;

· многоступенчатый процесс перепродажи продукции (работ, услуг).

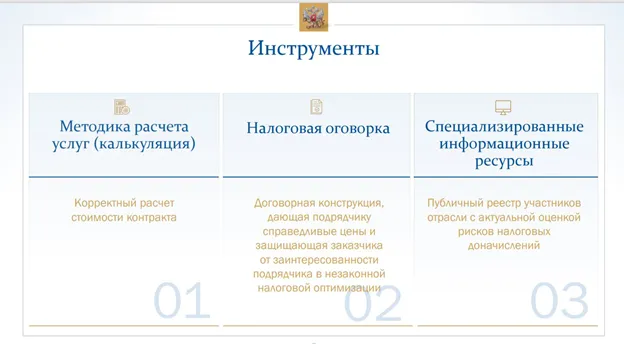

Кроме того, Ассоциацией с привлечением экспертов рынка и при методологической поддержке ФНС России выработан действенный механизм, который позволяет предотвращать налоговые нарушения в целом и восстанавливать честную конкурентную среду. Это всего два, но весьма действенных инструмента. О них подробно рассказывали представители ФНС, РАДО и Ассоциации клининговых и фасилити операторов на конференции, организованной АКФО для профессиональных участников рынка и заказчиков услуг клининга.

Первый предлагаемый инструмент – применение договорных конструкций и налоговых оговорок, разрабатываемых для каждой отрасли в рамках отраслевых проектов, второй – специализированные информационные ресурсы. Сегодня речь пойдет о налоговой оговорке.

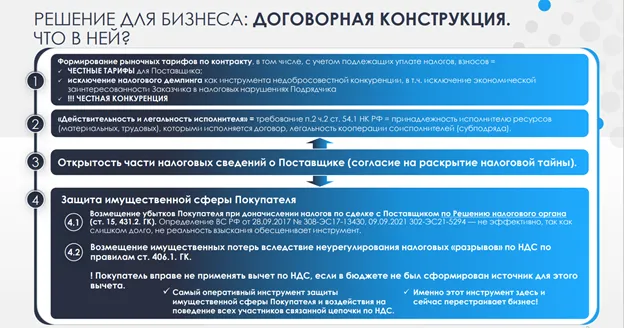

Ассоциация добросовестных налогоплательщиков разработала типовые условия к договорам, исключающие финансовые потери компаний от налоговых рисков и риск вовлечения в налоговые «схемы» – «Особые условия» (или «Налоговая оговорка»), включающий в себя положения, обеспечивающие:

• прозрачность ценообразования (в том числе с учетом уплаты налогов и взносов), что исключает налоговый демпинг и обеспечивает добросовестному поставщику честную конкуренцию;

• реальность исполнителя/подрядчика, на основе контроля принадлежности ему ресурсов, которыми исполнена сделка;

• заверения об обстоятельствах и

• механизм возмещения потерь от налоговых «разрывов» по НДС. Эти положения широко используются на практике компаниями –участниками. К примеру, «Газпром» не раз заявлял о том, что работает с контрагентами строительного дивизиона исключительно на условиях включения налоговой оговорки во все договоры.

Законность механизма уже подтверждена обширной положительной судебной практикой, сформированной с непосредственным участием Ассоциации в 5-ти кассационных округах страны и усиленной позицией Верховного суда Российской Федерации.

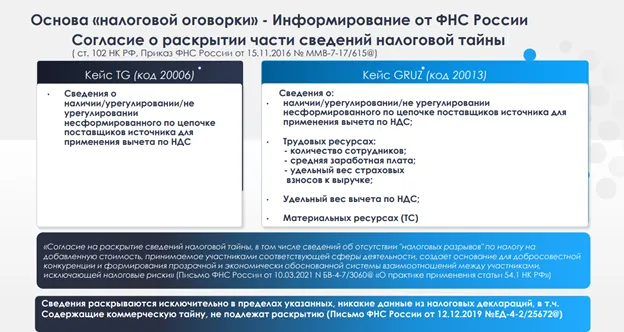

Основой «налоговой оговорки» является раскрытие налоговой службой части сведений о налогоплательщике с его собственного согласия (Согласие на раскрытие сведений, составляющих налоговую тайну).

Заместитель начальника контрольного управления ФНС России Варвара Бурлевич отмечает, что такой формат в итоге позволит не просто восстановить условия добросовестной конкуренции и свести к минимуму уже совершенные налоговые нарушения, а предотвращать их профилактическими мерами.

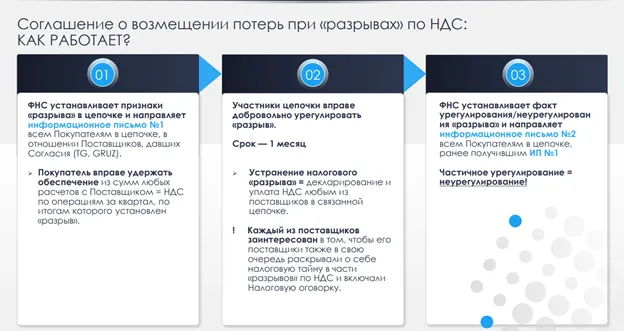

При несоблюдении оговорки устанавливается право на возмещение потерь при предъявлении претензий со стороны налоговых служб. Если налоговая оговорка была заключена между подрядчиком и заказчиком, то налогоплательщик, который не смог учесть расходы или применить вычет по НДС из-за недобросовестности контрагента, вправе потребовать возмещения убытков, в том числе в судебном порядке. Такие разъяснения содержатся в письме ФНС России от 10 марта 2021 г.

Некоторым юристам больше нравится рассматривать вариант незаконности требований со стороны налоговой включать «налоговые оговорки» в контракты и уж тем более требовать от контрагента рассекречивание сведений, составляющих налоговую тайну. Можно понять негодование юристов, но все же проще научиться применять на практике с пользой для себя те инструменты, которые предоставляет фискальная служба. Можно, конечно, выбрать другую позицию: дожидаться налоговых проверок и платить юристам – адвокатам гонорары, чтобы через несколько лет все же добиться какого- то решения. А в это время ваши конкуренты будут зарабатывать деньги, приспосабливаясь к актуальным веяниям времени. Так что каждый сам для себя решает, что для него выгодней.

Скачать полную презентацию по налоговой оговорке можно по ссылке.

Начать дискуссию