Автор: Юрий Кузьменков, финансовый директор с 20-летним стажем.

Отчёт о прибылях и убытках (ОПиУ) раскрывает ключевые финансовые показатели предприятия: выручка, себестоимость продаж, коммерческие и управленческие расходы, прочие доходы и затраты, а также итоговый финансовый результат.

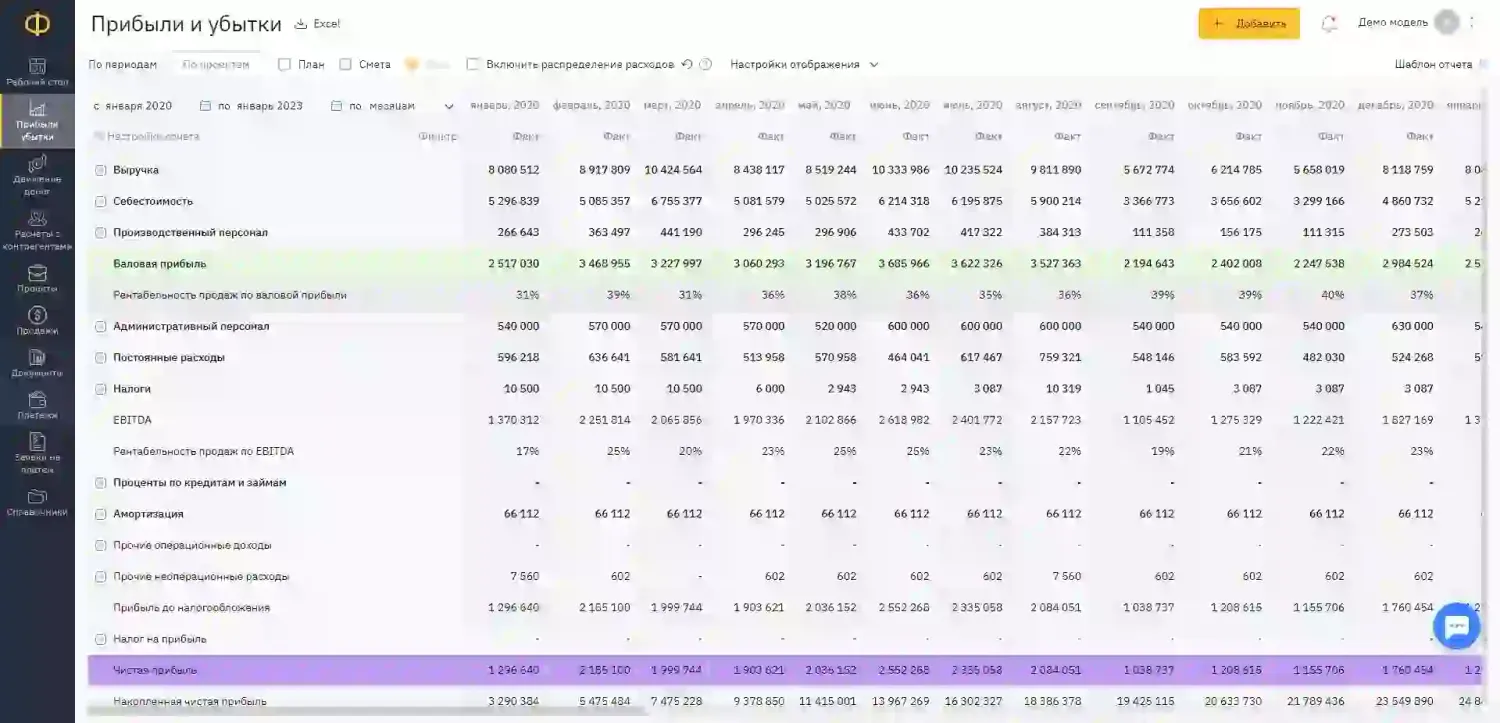

ОПиУ представляет собой таблицу, которую можно сделать в Excel и Google Таблицах или в специализированных сервисах.

Что надо знать об ОПиУ?

Сперва нужно запомнить, что отчёт о прибылях и убытках собирается по методу начисления, в отличие от отчёта о движении денежных средств, который формируется по кассовому методу.

Это означает, что доходы и расходы учитываются не тогда, когда пришли и ушли деньги, а тогда, когда операции были фактически осуществлены. Рассмотрим два примера.

У компании № 1 денежный поток положительный и поступления на счёт значительно превышают выбытия.

Деньги у неё есть, но компания убыточная. Предприятие активно собирает предоплату за планируемый к поставке товар, из-за чего растёт кредиторская задолженность. На счёт идут инерционные поступления за работу от предыдущих периодов.

Если сравнить компанию с судном, то это будет ситуация, когда рыба в трюм поступает, но капитан постоянно отодвигает время обеда. Он радуется добыче, но не знает, что прожорливые моряки во время обеда съедят не только всю пойманную рыбу, но и прикормку. А ведь ещё надо думать, чем кормить корабельного кота.

У компании № 2, где денежный поток отрицательный, счёт постоянно сокращается.

Денег нет, но предприятие прибыльное. Такое бывает, например, при работе с государственными корпорациями. Они делают заказы, но оплата происходит со значительным опозданием. В итоге растёт дебиторская задолженность.

Например, судно только вышло в море и сразу наткнулось на большой косяк. Команда заполнила трюмы наполовину. Возвращаться в порт нет смысла, а идти с грузом уже тяжело. В этот момент «пустой» корабль предлагает: «Давайте вы мне сгрузите всё что есть, а как будем в порту — я вам отдам большую часть выручки». Когда приходит время возвращаться, оказывается, что трюм заполнен лишь на треть, а команда голодная. По итогу рыбы вроде и нет, но на берегу ждёт прибыль.

Обе истории показывают, что в отчёт о прибылях и убытках попадают только те операции, которые были осуществлены по итогу работы. В примере с судном, когда оно пришло в порт, капитан продал весь улов и заплатил за услуги команды или получил деньги от коллеги.

Два правила составления ОПиУ

После того как в компании упорядочили денежные потоки, можно собирать ОПиУ. При этом существует два основных правила при составлении такого отчёта.

Правило № 1. Отчёт формируется без НДС

Налог на добавленную стоимость (НДС) в ОПиУ не считают. Такой налог называют сквозным, потому что его оплачивает клиент, а не организация. Соответственно включать его в ОПиУ бессмысленно.

Концепция добавленной стоимости

Команда ловит рыбу и продает её. Этот процесс имеет свою себестоимость: судно, снасти и условно бесплатный труд рыбаков. Если всё это купить, выловить рыбу и продать, в остатке окажется ноль. Чтобы остаться в плюсе, к стоимости рыбы надо прибавить наценку.

В это время государство говорит компании: «Мы вас охраняем и создаём условия труда. Платите за то, что вы зарабатываете». Соглашаясь, капитан решает отдавать часть заработанного сверх себестоимости. Однако государство не может контролировать себестоимость и добавленную стоимость, поэтому говорит: «Себестоимость для нас будет равна нулю, а всё остальное — это добавленная стоимость». Капитан соглашается, но перекладывает на клиента оплату того, что у него потребует государство.

Когда клиент заплатил компании за работу 120 рублей, это не значит, что команда заработала именно 120 рублей. Она получила 100 рублей, а условные 20 рублей ушли на НДС. Только клиент об этом не знает, налог просто включается цену, и компания платит его самостоятельно.

Чтобы правильно посчитать, насколько эффективно организация сработала и какими средствами может распоряжаться, необходимо учитывать реальные доходы и расходы. Без учёта сквозных агентских расходов, то есть без НДС. Это второй по важности пункт, который следует запомнить после использования метода начисления.

Правило № 2. В отчёте учитываются только исполненные обязательства

Ещё один важный пункт для составления ОПиУ — прибыль или убыток у компании возникает ровно в тот момент, когда организация выполнила свои обязательства.

Например, если у судна трюм забит рыбой, это не значит, что у команды есть прибыль. Она появится, когда лодка придёт в порт, и улов продадут.

Аналогичная ситуация с промежуточными расходами. Чтобы понять, чем обернётся закупка снастей для нового рейса, нужно после прихода в порт сложить все доходы и расходы. Разница покажет, чем стала покупка инструментов — прибылью или убытком.

Узнать об этом без окончательного результата невозможно. Поэтому убыток нельзя признавать до фиксации результата, например, до возвращения в порт, продажи улова и расчёта с командой.

Структура ОПиУ

Отчёт о прибылях и убытках представляет собой таблицу, которая состоит из перечня показателей, в сумме они дают итоговый финансовый результат — чистую прибыль или убыток.

Основные показатели компании идут в самом начале: выручка, себестоимость продаж, коммерческие, управленческие и прочие расходы.

Затем следуют показатели других доходов и расходов, например, проценты к получению и уплате, которые в сумме составляют параметр «Прибыль (убыток) до налогообложения». После вычета налога на прибыль и других обязательств получается итоговый финансовый результат — чистая прибыль или убыток за период.

Простыми словами — отчёт делится на две части: доходы и расходы. При этом ОПиУ содержит показатели за определённый период с нарастающим итогом с начала года. Обычно его собирают сначала за первый квартал, затем за полугодие, далее — девять месяцев, и в итоге за год. Но может быть и чаще — зависит от компании. Вы можете воспользоваться шаблоном ОПиУ в Google Таблицах, который мы подготовили. Также посмотрите, как выглядит ОПиУ в сервисе «Финансист».

Какие расходы у компании бывают?

С выручкой все просто — компания практически всегда знает, от кого и за что пришли деньги. Однако расходы не всегда можно соотнести с тем или иным направлением работы команды.Рассмотрим на примерах несколько способов классификации расходов.

Прямые и косвенные

Снасти «потерял» рыбак Вася — это прямые расходы. Если снасти потеряла бригада вместе с Васей — это будут косвенные издержки, поскольку невозможно точно сказать, сколько потерял Вася.

Переменные и постоянные

Чем больше траулер ловит рыбы, тем больше её съедают чайки — это переменные расходы. Однако табак для трубки боцмана никак не зависит от улова, значит, это постоянные траты.

Общепроизводственные и административные

Траты, которые влияют на производство, являются общепроизводственными. Например, покупка сетей, снастей и табака для боцмана. В то же время капитан непосредственно рыбу не ловит. Его зарплата — это административные издержки.

Коммерческие

Такие расходы относятся к процессу продажи и привлечения клиентов. Например, это будет корм для кота — символа корабля, которого все хотят погладить. Люди подходят и заодно спрашивают про рыбу.

Какие доходы у компании бывают?

Как и расходы, прибыль предприятия также бывает разной. Рассмотрим основные виды.

Операционная прибыль

Если взять все доходы компании и вычесть из них переменные и постоянные затраты, получится операционная прибыль. Эти деньги образуются благодаря управленческим решениям. Ведь предприятие может повышать качество своих услуг и оптимизировать задачи команды.

Операционную прибыль часто называют EBITDA (Earnings Before Interest, Taxes, Depreciation and Amortization).

Чистая прибыль

Чтоб её получить, необходимо операционную прибыль очистить от налогов, переоценки, амортизации, а также процентов по выплачиваемым кредитам. Эти издержки выделены в отдельную категорию расходов, потому что они очень слабо зависят от управленческих решений.

Даже самый опытный финансовый менеджер ничего не сможет сделать, если стоимость недвижимости в собственности предприятия обвалилась — компания всё равно получит убыток. Не из-за навыков финдиректора, а потому что рынок так себя повёл.

Однако в прибыли нельзя учитывать, например, сумму за которую собственник продал автомобиль предприятия, а деньги вложил обратно в бизнес. Об активах и пассивах расскажем в следующем материале про отчёт о балансе.

Подытожим

Важно отслеживать и анализировать показатели отчёта о прибылях и убытках на регулярной основе, чтобы вовремя заметить возможные угрозы и не допустить снижения прибыли. Например, из месяца в месяц постоянные и переменные расходы растут, опережая доходы — это повод принимать управленческие решения.

Цель составления ОПиУ — не просто держать бизнес на плаву, но и увеличить прибыль.

Есть мысли и дополнения по поводу темы? Делитесь в комментариях.

Подписывайтесь на Telegram-каналы «Финансиста», чтобы узнать больше о финансовом менеджменте и автоматизации.

Комментарии

7Я обнаружила источник зла!😎 Финансисты не умеют включить 1С и нажать кнопочку "Сформировать" Отчет о прибылях и убытках или Баланс.

Не говорите им об этом... Иначе придется по каждому их чиху делать закрытие периода.

И, если некоторые бухгалтеры всего лишь не умеют читать КБК, то финансисты вдобавок к этому не умеют читать оборотку.

Поверьте: ваше открытие - вершина айсберга! Там все куда забавнее... На самом деле, 1С дорого и долго "расшивать" под потребности управленки. На старте, чтобы запросы в модель реализовать таб процессор - лучшее решение. А вот потом ... он начинает захлебываться от количества расчетов и данных или сильно проседает точность.

Видимо речь идет о разных отчетах (1С формирует Отчет о финансовых результатах) ОПиУ из другой области. Когда читаю про EBITDA тошнить начинает, как-то заполняли таблицы с финансистом на эту тему

вот она, страшная правда...