Автор: Татьяна Гладченко, финансовый директор на аутсорсе.

Прогнозный баланс — это форма финансовой отчётности, в которой отражаются прогнозные значения активов и пассивов предприятия на конец планируемого периода.

Форма такого документа, как правило, соответствует стандартному бухгалтерскому балансу, но по сравнению с ним прогнозные статьи крупнее.

5 шагов по созданию прогнозного баланса

Шаг № 1. Составление БДР и БДДС

Данные для прогнозного баланса берут из бюджета доходов и расходов (БДР) и бюджета движения денежных средств (БДДС).

Шаг № 2. Формирование списка статей прогнозного баланса

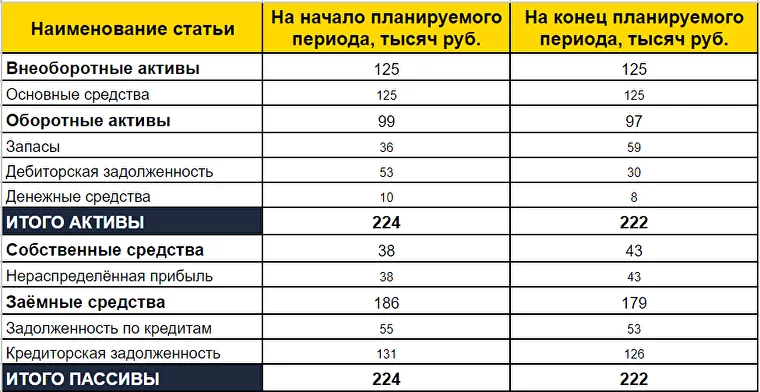

Баланс состоит из двух частей — активов и пассивов. Оба блока должны быть равными по своим значениям.

В активы прогнозного баланса включают статьи, которые отражают ресурсы предприятия. Например, имущество, задолженность покупателей, авансы поставщикам, деньги в кассе и на расчётном счёте.

В пассивы входят источники возникновения средств — собственные и заёмные. Собственные средства чаще всего представляют собой непотраченную прибыль. В качестве заёмных средств выступают кредиты, авансы заказчиков и задолженность перед поставщиками и подрядчиками.

Шаг № 3. Заполнение баланса на начало планируемого периода

Данные для начала планируемого периода берутся из фактических отчётов.

Шаг № 4. Заполнение значений конечного баланса

Для расчёта каждой статьи в прогнозном балансе нужно взять начальное значение статьи и изменить в зависимости от статей БДР и БДДС.

Чтобы заполнить столбец со значением «на конец планируемого периода», можно воспользоваться формулой:

Значение статьи в конечном балансе = Значение в начальном балансе + Значение в БДР − Значение в БДДС

Шаг № 5. Проверка равенства активов с пассивами и корректировка данных

Если сумма активов превысила сумму пассивов, необходимо всё привести к балансу. Например, пассивы можно увеличить через переговоры об отсрочках платежей поставщикам, авансов покупателей или с помощью привлечения банковских кредитов.

Компания «Альфа» в БДР запланировала получить выручку 100 тысяч рублей.

Обычно клиенты этого предприятия платят за товар в рассрочку — 70% в момент покупки и 30% в следующем месяце. Поэтому собственники ожидают в планируемом периоде получить 70 тысяч рублей от продаж.

Начальное сальдо дебиторской задолженности (задолженность клиентов) в прогнозном балансе — 53 тысячи рублей.

Значит, в БДДС поступления от покупателей будут равны сумме гашения задолженности и поступлений от продаж в панируемом периоде.

53 + 70 = 123 тысячи рублей

Конечное сальдо задолженности покупателей в прогнозном балансе будет равно сумме начального сальдо и выручки из БДР за вычетом поступлений оплаты от покупателей из БДДС.

53 + 100 − 123 = 30 тысяч рублей.

Один из вариантов прогнозного баланса, который основан на примере выше.

Как использовать прогнозный баланс для управления

Прогнозный баланс позволяет грамотно управлять компанией и масштабировать её деятельность. С помощью документа можно:

определить потребность в дополнительном финансировании и спланировать его, как в примере с отсрочками платежей;

спрогнозировать выплаты и размер дивидендов;

рассчитать финансовые показатели на конец планируемого периода, например, коэффициент ликвидности или коэффициенты структуры капитала.

Потенциальные инвесторы с помощью прогнозного баланса могут:

понять, как изменится стоимость компании на конец планируемого периода;

увидеть динамику изменения активов и пассивов предприятия;

оценить состояние бизнеса.

Есть мысли и дополнения по поводу темы? Делитесь в комментариях.

Подписывайтесь на Telegram-каналы «Финансиста», чтобы узнать больше о финансовом менеджменте и автоматизации.

Начать дискуссию