— Налоговая сфера одна из самых богатых на изменение в законодательстве. Что изменилось в порядке проведения налоговых проверок, как сейчас доначисляют налоговики?

Действительно, налоговое законодательство является одно из самых развивающихся направлений правового поля. Важно отметить, что совершенствование происходит не только в рамках внесения изменений в законодательные нормы, но и в сфере диджитал сервисов (ЭДО, личные кабинеты, АСК НДС и др.) Благодаря данной взаимосвязи, повышается эффективность налогового мониторинга, включая процесс проведения налоговых проверок.

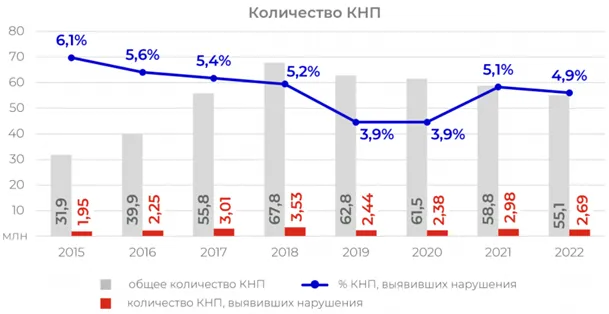

За 2022 год налоговые органы провели 55,1 млн камеральных налоговых проверок налогоплательщиков (вкл организации, физических лиц, в тч ИП), что в целом сопоставимо с показателями за предыдущие годы. В 2015-2021 гг. доначисления происходили всего в 4%-6% случаев. Показатели 2022 года соответствуют сложившейся статистике — 4,9%

Что касается ВНП, начиная с 2015 года прослеживается тенденция снижения количества проверок организаций: с 26,1 тыс. в 2015 году до 7,2 тыс. в 2021 году. Во многом данное снижение связано с активным вовлечением налоговых органов в аналитическую работу и побуждением налогоплательщиков к самостоятельному уточнению своих обязательств на «предпроверочном» этапе.

В 2022 году произошел существенный рост: было проведено 9 388 ВНП организаций, что на 29% выше показателя предыдущего года.

Процент ВНП, завершившихся доначислениями, колеблется в районе 95% в течение последних 4 лет. Данное высокое соотношение связано с тем, что сама ВНП начинается тогда, когда налоговый орган заранее установил потенциал для налоговых доначислений, тк этому предшествует комплексная работа со стороны инспекторов по анализу налогоплательщика: истребование документов и информации о конкретных сделках у налогоплательщика и его контрагентов, анализ данных АИС АСК НДС-2 и т.д.

— ФНС явно взяла курс на увеличение объема доначислений. Как подготовиться к проверке, как минимизировать начисления?

В случае камеральной проверки, особых положений к «подготовке» нет, так как мы говорим о штатном мероприятии налогового контроля. В свою очередь, выездная налоговая проверка — серьезное и стрессовое мероприятие. Действия налогоплательщика непосредственно влияют на результат. Для ведения успешной предпринимательской деятельности, следует всегда действовать на упреждение.

В первую очередь, входя в процесс ВНП следует строго соблюдать базовые правила:

при возможности, привлечь на сопровождение мероприятия налогового консультанта;

известить контрагентов, чтобы они могли при необходимости подтвердить предоставляемые вами документы/информацию;

исключить все несоответствия сведений в ЕГРЮЛ (юр адрес, телефоны, почтовый адрес с фактическим местонахождением фирмы);

проинструктировать персонал о поведении во время проверки;

не совершать поспешных действий (подача уточненных деклараций);

предоставляемые документы должны быть тщательно проверены на предмет корректности оформления;

бумажный документооборот с ФНС осуществлять только по описи.

Важно понимать, что во взаимоотношениях с органами исполнительной власти, важно взвешивать каждое действие и четко понимать последствия. Верная стратегия, а также документально подтвержденная позиция по существу, может помочь вашей компании снизить или вовсе избежать доначислений по результатам проведенной налоговой проверки.

— Говорят, что сейчас проверки стали не такими страшным, инспекторы «белые и пушистые». Так ли это?

Данный тезис в корне является ошибочным, так как основополагающим принципом налогового законодательства является справедливость и объективность, что непосредственно относится и к беспристрастности налоговых органов при проведении мероприятий налогового контроля. Более того, с течением времени, процесс проведения налоговых проверок и соответствующих мероприятий устрожается и находится под непосредственным контролем вышестоящих инстанций.

Можно предположить, что ошибочное мнение о том, что проверки стали не такими страшным, а инспекторы «белые и пушистые» связано с повышением уровня финансовой и налоговой грамотности бизнеса, а также тем, что предприниматели стали чаще привлекать компетентных специалистов в области налогового права, что непосредственно благоприятно влияет на процесс проведения проверки.

— Во время визита инспектора в компанию нужно ли придерживаться каких-то правил?

Да, конечно.

Существуют базовые правила:

До начала мероприятия налогового контроля проверить служебные удостоверения и решение руководителя ИФНС о проведении проверки/ Постановления о проведения осмотра. Все инспекторы, предъявившие вам документы, должны быть вписаны в текст решения/постановления.

Не препятствовать инспектору проходить на территорию фирмы. Ситуация может привести к вмешательству полиции и дополнительным санкциям.

Не стоит идти на открытый конфликт с чиновниками, выполняющими свою работу, надеясь, что они «быстрее уйдут». Это приведет лишь к выводу, что компании «есть что скрывать» и проверка будет проводиться еще более тщательно.

Не озвучивать сведений, о которых инспектор не задает вопросов. Любые информационные нестыковки могут быть использованы против компании точно также как и ложные сведения.

Ограничить инспекторам доступ к иным документам, кроме тех, которые относятся к области проверки.

При передаче документации на проверку обязательно составить опись.

Не предоставлять инспектору свободный доступ к бухгалтерским компьютерным программам ведения учета, допускать его к общей информационной бухгалтерской базе. Лучше распечатать требуемый единичный документ самостоятельно. Если проверяющий настаивает, решение остается за руководством фирмы, но, согласно ст. 93 НК, давать доступ к электронным базам обязанности у налогоплательщика нет.

Ввести запрет на обсуждение рабочих вопросов в неформальной обстановке между сотрудниками на время проверки.

Для непосредственного контакта с членами комиссии необходимо выделить компетентных сотрудников, например, главного бухгалтера, заместителя директора.

Весь ход проверки целесообразно записывать на видео и аудио-носители информации.

Директора или другого сотрудника могут в ходе проверки допросить (ст. 90 НК). Лучше продумать данный сценарий и подготовить основные тезисы заранее. Помните о своем конституционном праве на получение квалифицированной юридической помощи (ст. 48 Конституции).

— А какие советы дадите бухгалтеру, который идет в ИФНС?

Необходимо заранее быть психологически готовым к противодействию потенциальных манипуляций, давления со стороны инспекторов. Кроме этого следует подготовить примерные ответы и обозначить область того, какая информация подлежит раскрытию, какая нет. Не стоит озвучивать сведения, о которых инспектор не задает вопросов. Если вы не уверены, что справитесь сами, лучше воспользоваться помощью квалифицированного специалиста, имеющего профессиональный опыт общения с сотрудниками налоговых органов. И держим важные выводы из арбитражной практики в уме, чтобы адекватно оценивать возможные негативные последствия выбора соответствующей тактики поведения при общении с проверяющим.

— Немного попрогнозируем. Каким, на ваш взгляд, будет второе полугодие 2023 года с точки зрения налогового контроля?

Второе полугодие 2023 года станет не менее активным на доначисления и взыскания по результатам контрольно-аналитической работы. С момента введения Федерального реестра предполагаемых выгодоприобретателей (далее ФРПВ), мы столкнулись с бесконечным множеством претензий со стороны налоговых органов на предмет исключения тех или иных сомнительных поставщиков из книг-покупок в рамках добровольного уточнения налоговых обязательств.

Стоит отметить, что данный реестр формируется по результатам работы ПК АИС Налог-3, а именно из сведений об «автоцепочках» из ветки АСК НДС-2, что говорит об обязательной отработке информации по плательщикам территориальным налоговым органом. В рамках обработки информации из реестра, налоговый орган обязан провести мероприятия налогового контроля, с целью установления сущностных налоговых вычетов и при расхождении информации с реестром провести разакцептование «разрыва».

В практике же, мы сталкиваемся с нежеланием инспекторов устанавливать реальные условия сделок и настойчивое побуждение налогоплательщиков брать бремя доказывания обстоятельств сделки на себя. В ином случае, инспектора говорят о неизбежности проведения предпроверочного анализа и назначения тематической выездной налоговой проверки.

— Как сейчас обстоят дела с судами по налоговым спора, как вы считаете, суды стали более гуманными по отношению к налогоплательщикам?

На мой взгляд судебная практика и так была весьма лояльна к налогоплательщикам. Решения, принятые в пользу налогового органа, лишь констатировали факты, описанные в налоговом кодексе, являющиеся постулатами мира налогов и сборов. При этом стоит отметить, что процент оспоренных доначислений изменился в пользу налоговых органов с момента введения статьи 54.1 НК, определяющей критерии необоснованной налоговой выгоды.

— С какими проблемами чаще всего сейчас обращаются в суд?

На данный момент чаще всего обращаются в суд, в связи с обжалованием результатов выездных налоговых проверок, по результатам которых, налоговые органы вменяют умышленное искажение финансового-хозяйственной деятельности, создание схемы «дробления бизнеса», использование способов агрессивной оптимизации налогообложения и тд.

— Давайте поговорим про ЕНС, от которого страдают вот уже полгода компании. Работа новой системы в данный момент — это провал?

Говоря о любых столь кардинальных изменениях, нельзя за столь короткий период как полгода давать точную оценку — провал или нет. Нововведения подобного характера на стадиях запуска могут «хромать», но их потенциальная полезность на дистанции, кратно выше тех неудобств, с которыми мы сталкиваемся сейчас.

Также, очень важно отметить то, что далеко не все предприниматели и бухгалтера ознакомились должным образом с «инструкцией пользования».

Да, в данный момент система ЕНС далека от совершенства, но с учетом уровня и темпов развития диджитал сервисов ФНС, нас ждет либо полная отмена данной новинки, либо непрерывное ее совершенствование. (Как пример, личный кабинет физлица, которым в 2020 или ранее почти невозможно было пользоваться — вечные зависания, вылеты на стадии заполнения декларации и тд, а сейчас — полностью заменяет поход в ФНС мобильным приложением).

— Работает ли сейчас блокировка счетов по инициативе налоговой из-за неуплаты ЕНС?

В целом, процесс блокировки денег на счете остался прежним. Его, как и раньше, блокируют из-за непредставления налоговых деклараций, неуплаты налогов или нарушения норм электронного документооборота с фискалами. Власти просто дополнили действующие закон п.7 ст. 46 НК новыми положениями. Теперь блокировка счета связана с сальдо ЕНС. Когда оно будет равно нулю или возникнет переплата, налоговики аннулируют распоряжение банку о блокировке счета.

— Какие рекомендации дадите по работе с ЕНП?

Суть Единого налогового платежа в том, что в платежке указывается единый КБК — 182 01 06 12 01 01 0000 510. Деньги поступают на ЕНС, а оттуда, непосредственное распределение проводится уже налоговым органом.

ЕНП оплачиваются все налоги, кроме:

НДФЛ с выплат иностранцам;

любая госпошлина, по которой не выдан исполнительный лист;

взносы на травматизм (платятся по прежнему до 15 числа, но уже в Социальный фонд России).

Такие платежи нужно как и прежде перечислять отдельно.

— Как правильно пополнять единый налоговый счет?

Можно суммировать все платежи за месяц и пополнять счет однократно или частями. Главное, чтобы к датам наступления налоговых обязательств на счете хватило денег.

В 2023 году изменился получатель денежных средств: все налоги и взносы направляются на специальный счет, открытый в управлении Федерального казначейства по Тульской области. На сайте ФНС опубликованы корректные реквизиты счета, а также образец заполнения платежного поручения.

Подписывайтесь на автора интервью. Заводите свой блог на Трибуне!

Комментарии

9Какая осторожная Наринэ...

Мечта поэта.

А сколько лет нужно, чтобы эту оценку можно было дать?

.

Так нет их, инструкций-то.

Кто и где , интересно было бы узнать, это утверждает?!

Побуждение -это не то слово.

рыжий? его и самого недавно хвалили

Конечно, он же белый и пушистый, даром что рыжий