С 1 января 2025 года компании на УСН автоматически становятся плательщиками НДС, не все будут обязаны платить налог и сдавать по нему декларацию. У бухгалтеров много вопросов: как считать лимит по доходу в 60 млн и когда возникнет обязанность платить НДС, если в 2025 году превысить лимит по доходам в 60 млн — с начала года или с месяца превышения?

Ответы на эти и многие другие вопросы вы узнаете из вебинара Налоговая реформа-2025: уплата НДС на УСН. Эксперт Людмила Ганичева, основатель аудиторско-консалтинговой компании «Стандарты Аудита», аттестованный аудитор, налоговый адвокат, спикер МБМ, автор курсов для Klerk.ru и Geekbrains, автор блога о налогах и финансовой грамотности Налоговый ангел ответила на самые частые вопросы бухгалтеров про НДС на УСН.

На вебинаре разберетесь, какие есть варианты уплаты НДС и может нужно перейти на ОСНО, как рассчитать общую налоговую нагрузку и с многими другими актуальными вопросами.

Записи всех вебинаров входят в подписку «Клерк.Премиум». Ничего покупать отдельно не надо!

Мы сделали небольшую выжимку из вебинара и попросили автора дать несколько комментариев с пояснениями.

Как считать лимит по доходу в 60 млн?

Если в 2024 году выручка не превысила 60 млн. рублей, то в 2025 на УСН начинаем работать без НДС и следим за лимитами. Счета-фактуры выдаем с пометкой «Без НДС» (пока так, но могут ещё внести изменения и не напрягать «малышей» лишними бумажками). Ставка «0» относится к экспорту и иным операциям.

❗️«0%» и «Без НДС» — разные понятия.

Уже действующие «упрощенцы» — за прошлый год работы в рамках УСН - из Декларации по УСН.

Компании и ИП, которые с 2025 года перешли на упрощенную систему за прошлый год работы в рамках ОСНО или ЕСХН. У ИП — доходы для НДФЛ или сельхозналог (ЕСХН), у компаний — доходы для налога на прибыль или ЕСХН.

В случае, если ИП применял одновременно ОСНО и ПСН либо ЕСХН и ПСН либо УСН и ПСН, при определении величины доходов, учитываются доходы по обоим указанным налоговым режима.

❗️Обратите внимание. В доходах не учитываются:

субсидии. Признаваемые по п. 4.1 ст. 271 НК РФ, при безвозмездной передаче в государственную или муниципальную собственность имущества (имущественных прав).

курсовые разницы. Предусмотренные п. 11 ч. 2 ст. 250 НК РФ.

Когда возникнет обязанность платить НДС, если в 2025 году превысить лимит по доходам в 60 млн — с начала года или с месяца превышения?

Обязанность компании на УСН платить НДС возникает, начиная с 1-го числа месяца, следующего за месяцем, в котором имело превышение суммы дохода в 60 миллионов рублей.

Как правильно применять ставки?

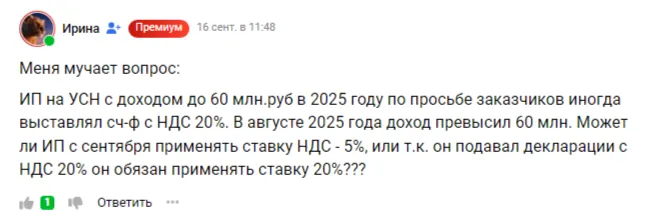

Людмила Ганичева ответила на вопрос нашего пользователя Ирины.

«В Новой редакции НК РФ обязанность применять ставки в течение 12 календарных периодов относится только к пониженным ставкам - 5 % (7%). Согласно пункту 9 статьи 168 НК РФ : "Организация или индивидуальный предприниматель обязаны применять налоговую ставку, предусмотренную подпунктом 1 или 2 пункта 8 настоящей статьи, в течение не менее 12 последовательных налоговых периодов начиная с первого налогового периода, за который представлена налоговая декларация, в которой отражены операции, подлежащие налогообложению по указанной налоговой ставке" . Таким образом можно сделать вывод, что обязанности применять ставку 20 % во всех кварталах 2025 года у Вас не будет», — пояснила Людмила.

Как подготовиться к переходу на НДС-ный УСН?

Подписывайтесь на тг-канал спикера, смотрите вебинар!

Комментарии

1Небольшой анонс -- Людмила Ганичева будет одним из спикеров на VI всероссийской конференции Клерка, которая пройдет 5-6 декабря в Москве!