Что такое эквайринг и зачем он нужен самозанятым

Самозанятый может принимать оплату от клиентов:

Наличными.

По безналу (например, по номеру телефона через СБП, по номеру карты, на электронный кошелек, на баланс мобильного телефона).

После получения оплаты самозанятый должен внести информацию о ней в приложение «Мой налог», сформировать чек и отправить его клиенту. При безналичном переводе предварительно нужно сообщить клиенту платежные реквизиты, чтобы он ввел их и отправил деньги.

Если у вас 2-3 сделки в месяц, то это удобно. Но если их больше, то нужна автоматизация. Лучший способ — эквайринг.

Эквайринг — это технология, позволяющая принимать оплату безналичным способом (например, с помощью карты, смартфона или другого устройства с NFC-чипом).

Предприниматель заключает договор с банком-эквайером, который переводит деньги с карты покупателя на расчетный счет продавца и берет за это комиссию (1-3%). После этого продавец устанавливает у себя специальное оборудование и может принимать оплату от клиента.

Как это выглядит – покупатель приходит в магазин, выбирает товар и прикладывает карту или смартфон к терминалу. Терминал считывает платежную информацию и отправляет ее в банк. Банк обрабатывает запрос, списывает с карты клиента нужную сумму, берет свою комиссию и переводит деньги продавцу. Продавец распечатывает чек и отдает его вместе с товаром клиенту. |

Преимущества для самозанятого:

Не нужно вручную вносить информацию в приложение «Мой налог», формировать чек и отправлять его клиенту — все автоматически.

Можно принимать оплату самым удобным способом — с банковской карты. Электронные кошельки и перевод на баланс телефона используют редко, оплата по номеру карты или телефона через СБП (даже по QR-коду) не очень удобна (нужно входить в приложение банка, вводить данные и проверять их, чтобы не ошибиться), а наличные уходят в прошлое.

Можно повысить свою лояльность среди покупателей. При оплате картой они получают разные бонусы от своего банка (баллы, кэшбек). При переводе через СБП никаких привилегий нет.

Нет проблем работы с наличными (проверка фальшивых купюр, выдача сдачи).

Недостаток у эквайринга только один – комиссия за перевод. Здесь каждый решает сам, что ему выгоднее – экономить 1-3% на приеме оплаты или упростить жизнь себе и покупателям. |

Но есть нюанс: самозанятые — это физические лица (не ИП и не ООО), они не могут открыть расчетный счет в банке. Вместо него у них обычный лицевой счет, как у любого человека. Поэтому подключить обычный эквайринг они не могут — только интернет-эквайринг.

Как работает интернет эквайринг

Интернет-эквайринг — это прием оплаты онлайн. Он используется при продажах через интернет-магазины, соцсети и другие ресурсы в сети.

Есть 2 способа оплаты:

Платежная форма.

Платежная ссылка.

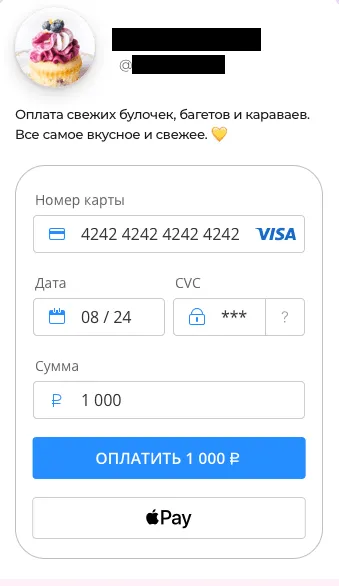

Платежную форму обычно используют на сайте (например, в интернет-магазинах, онлайн-школах). Здесь ставят готовый модуль или делают интеграцию по API. Покупатель видит поле для оплаты на сайте, где указывает свои реквизиты.

Платежную ссылку применяют, когда нет своего сайта (например, при продажах через соцсети и мессенджеры). Здесь отправляют покупателю ссылку на форму, в которой он указывает свои реквизиты.

В обоих случаях покупатель может оплатить покупку разными способами – по карте, со счета телефона, с баланса электронного кошелька и т.д. Это зависит от платежной системы, которая предлагает услуги интернет-эквайринга. Покупатель вводит реквизиты, подтверждает оплату – а дальше все происходит так же, как и при обычном эквайринге. |

У интернет-эквайринга есть свои преимущества:

Холдирование (заморозка). Продавец не получит деньги, пока покупатель не получит товар. В чем тут выгода для продавца: представим, что клиент передумал и отказался от покупки — ему придется возвращать деньги. Но комиссию в этом случае платить уже не надо.

Рекуррентные платежи (подписка). Продавец получает деньги от покупателя автоматически — например, раз в месяц. Ему не нужно постоянно напоминать клиенту об оплате. А клиенту не нужно каждый раз вводить реквизиты и вручную отправлять деньги.

Инвойсинг (выставление счета). То же самое, что и платежная ссылка — но при наличии сайта. Пригодится, когда есть горячий клиент, готовый купить товар. Ему можно сразу же отправить ссылку на оплату и выставить счет. Не нужно направлять его на сайт, где есть риск потерять готового покупателя (ему может не понравиться сайт, фотографии товара или он не хочет ждать).

Как подключить эквайринг и принимать онлайн-платежи

Услуги интернет-эквайринга оказывают банки и платежные системы. Самозанятому надо выбрать подходящий сервис и оформить заявку на сайте. Обычно нужно указать:

Паспортные данные.

ИНН (проверяют статус плательщика НПД).

Контактную информацию (телефон, email).

Иногда нужно заполнить анкету, в которой просят указать информацию о своем бизнесе — например, сферу деятельности, оборот, количество операций и т.д.

Когда договор будет заключен, самозанятому откроют доступ к личному кабинету. В нем будет готовый модуль для установки платежной формы на сайт или инструкция для интеграции по API. Еще в личном кабинете можно выставлять счета и формировать платежные ссылки.

У некоторых сервисов нет интеграции с приложением «Мой налог» – чеки придется формировать вручную. Если интеграция есть, все происходит автоматически. |

Если есть свой сайт — устанавливайте на него форму для оплаты. Клиент сможет выбрать товар, способ оплаты и оплатить покупку прямо на сайте. Например, при оплате картой нужно будет ввести ее номер, срок действия и CVV. После подтверждения по SMS деньги спишутся с карты и отправятся продавцу.

Если вы работаете через соцсети или мессенджеры – нужно каждый раз формировать платежную ссылку и отправлять ее клиенту. Обычно в ней указывают ФИО покупателя, наименование товара/услуги и сумму к оплате.

После перехода по ссылке все то же самое — клиент выбирает способ оплаты, вводит реквизиты и подтверждает перевод.

8 лучших сервисов для приема онлайн-платежей

1. ЮKassa

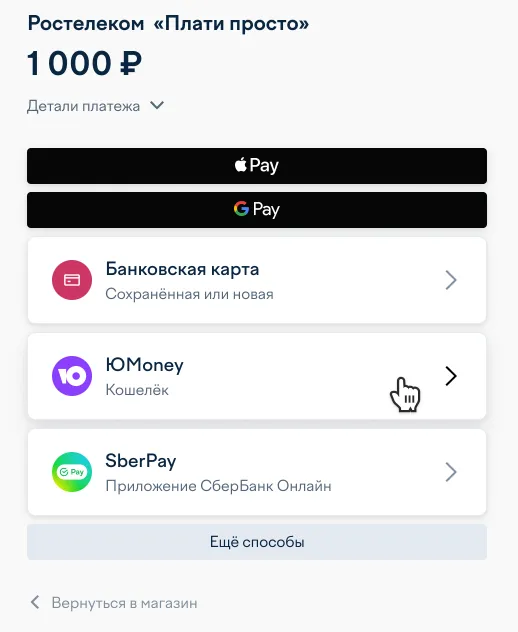

Платежное решение для самозанятых от российского провайдера (принадлежит ЮMoney). С ним самозанятые могут принимать оплату на сайте, в соцсетях и мессенджерах. При этом у покупателей будет несколько вариантов оплаты — карта, кошелек ЮMoney, SberPay и другие.

Принимать оплату можно двумя способами:

Через платежную форму.

Через платежную ссылку.

Есть готовые модули для большинства популярных движков, SaaS, CRM и фреймворков. Не нужно никакой разработки — достаточно установить и прописать настройки для модуля. Если нужно кастомное решение (например, создание формы со своим дизайном на JavaScript и Checkout.js), есть интеграция по API.

Счета на оплату можно создавать в формате ссылки, SMS, письма или QR-кода. При переходе покупатель попадет на страницу с платежной формой ЮKassa, где сможет выбрать способ оплаты и перевести деньги.

Через ЮKassa можно работать только с физлицами (продавать компаниям нельзя). Комиссии сервиса:

Банковские карты — 3,5%.

Электронные кошельки — от 3,5% (ЮMoney), от 6% (QIWI).

Интернет-банк Тинькофф — от 6%.

Наличные (через терминалы банкоматов, кассы банков, салоны сотовой связи) — от 3,5%.

После оплаты деньги приходят на счет продавца в течение 2 рабочих дней.

Чтобы подключиться к ЮKassa, надо предварительно встать на учет в налоговую как самозанятый (в сервисе это сделать нельзя). Для регистрации нужны паспорт, ИНН, телефон и почта. Заключение договора занимает один день, и все онлайн — можно отправить скан подписанного документа.

Плюсы | Минусы |

Быстрое подключение (1 день, онлайн) Много готовых модулей для сайта Интеграция с «Мой налог» | Мало способов оплаты Высокие комиссии |

2. Продамус

Платежная система для интернет-магазинов. Работает с самозанятыми и позволяет принимать оплату от покупателей через карты банков, Сбербанк Онлайн, е-кошельки (ЮMoney и QIWI) и пр. Еще есть особые методы оплаты – например, рассрочки от Сбера и Тинькофф.

Комиссия сервиса зависит от оборота:

до 500 000 руб./мес. — 3,5%.

от 500 000 руб./мес. — 3,2%.

от 700 000 руб./мес. — 3%.

от 1 млн/мес. — 2,9%.

С первых 100 000 руб. дохода комиссия не взимается. За само подключение к сервису придется заплатить 10 000 руб. |

Продамус можно подключить за один день. Нужно оформить заявку и заполнить анкету, договор можно подписать удаленно. Специалисты сервиса помогут все настроить.

Плюсы | Минусы |

Быстрое подключение Интеграция с «Мой налог» Много способов оплаты Снижение комиссии при повышении оборота Нет комиссии на первые 100 000 руб. дохода | Платное подключение (10 000 руб.) |

3. QIWI

Сервис онлайн-оплаты для самозанятых от платежной системы QIWI и IntellectMoney. Позволяет принимать оплату от клиентов с банковских карт и QIWI-кошелька на своем сайте (есть готовые решения для CMS и интеграция по API) или в соцсетях и мессенджерах.

Комиссия сервиса — 3,3%. Вывести деньги можно без комиссии на карту любого российского банка. В личном кабинете можно видеть историю операций, выставлять счета, оформлять возвраты и т.д. К одной учетной записи можно подключить несколько магазинов.

QIWI для самозанятых можно подключить онлайн. Нужно заполнить анкету (понадобится паспорт, ИНН, телефон и почта), подписать договор и отправить фото — и можно принимать оплату уже через день.

Плюсы | Минусы |

Быстрое подключение Готовые решения для CMS и интеграция по API | Мало способов оплаты Высокая комиссия Нет интеграции с «Мой налог» |

4. Self.PayAnyWay

Сервис приема платежей для самозанятых от платежной системы PayAnyWay. Позволяет принимать оплату от клиентов на сайте, в соцсетях или по прямой ссылке.

Покупатели могут оплачивать товары и услуги через банковские карты, систему быстрых платежей (в том числе по QR-коду) и Yandex Pay.

Принимать оплату можно 2 способами:

Платежная форма (есть пошаговые инструкции к 100+ модулям для CMS, включая Tilda и GetCourse).

Счет на оплату (можно отправить как ссылку, SMS или email).

Отслеживать поступления и передавать информацию в налоговую можно вручную или автоматически.

Сервис не взимает комиссию за прием платежей (подключение, обслуживание и возврат платежей – тоже бесплатные). Но за вывод денег на карту придется отдать 4% (минимум 30 руб.). |

Для подключения к сервису нужно зарегистрироваться в приложении «Мой налог», подтвердить запрос от Self.PayAnyWay, заполнить персональные данные — и можно настраивать прием платежей.

Подключение занимает буквально 5 минут, но без идентификации будут снижены лимиты. Например, максимальная сумма денег на счете — 60 000 руб., максимальная сумма оплаты — 60 000 руб.

Чтобы повысить лимиты, нужно пройти идентификацию. Для этого понадобится скачать и распечатать заявление, заполнить его, заверить личную подпись в заявлении и отправить оригинал по почте (или на email, если заявление подписано с помощью УКЭП нотариуса). Еще один рабочий день уйдет на обработку заявления.

Плюсы | Минусы |

Быстрое подключение Разные способы оплаты Много готовых модулей для CMS Интеграция с «Мой налог» | Высокая комиссия Долгая идентификация |

5. Enot.io

Платежная система с огромным выбором способов оплаты — карты, е-кошельки, мобильные платежи, интернет-банки и т.д.

Есть готовые модули для популярных CMS — например, WooCommerce, Joomla, DLE, OpenCart. Если модуля нет, придется настраивать интеграцию по API или принимать платежи через виджет оплаты.

Поддерживаются рекуррентные платежи и холдирование.

Комиссии сервиса:

Банковские карты — от 2,5%.

Интернет-банкинг — от 2% (Сбер Онлайн, Альфа-Клик).

Электронные кошельки — от 4% (WebMoney), 5% (Perfect Money), 7% (QIWI), 10% (ЮMoney).

Мобильная коммерция — от 7%.

WeChat Pay — от 3,8%.

Салоны связи — от 4%.

Точная ставка зависит от количества магазинов, оборота и направления деятельности. Количество транзакций и способы вывода не влияют на комиссию. Заработанные деньги можно вывести сразу же – на карту, ЮMoney или QIWI. |

Для подключения к сервису нужно зарегистрироваться, добавить свой сайт в личный кабинет и пройти модерацию. Проверяют наличие статического IP-адреса, размещение на платном хостинге, кликабельность ссылок на сайте и другие данные. Обычно проверка длится примерно день.

Плюсы | Минусы |

Быстрое подключение Много способов оплаты Умеренные комиссии | Мало готовых модулей |

6. LAVA

Сервис приема платежей для физических лиц. Самозанятые могут принимать оплату от клиентов с других LAVA-кошельков, банковских карт, QIWI и СБП.

Есть несколько способов:

Сайт. Есть готовые модули для популярных CMS – XenForo, OpenCart, Woo и др. Еще можно настроить интеграцию по API.

Виджеты и счета.

Маркетплейс (витрина товаров от сервиса, если нет своего сайта).

Интеграции с приложением «Мой налог» нет, чеки придется формировать и отправлять самостоятельно. |

Комиссия сервиса:

LAVA-кошелек — бесплатно.

Банковские карты — от 2,5%.

QIWI — от 3%.

СБП — от 4% .

Чтобы подключиться к системе, нужно создать LAVA-кошелек и пройти идентификацию (занимает около суток). Потом нужно создать свой проект на платформе и интегрировать LAVA на сайт — и можно принимать платежи.

Плюсы | Минусы |

Умеренные комиссии Маркетплейс для тех, у кого нет сайта | Мало способов оплаты Нет интеграции с «Мой налог» |

7. Capusta.Space

Платформа для приема платежей. Самозанятые могут продавать свои мастер-классы, видеоуроки и другой контент и принимать оплату с карты или Yandex Pay. Зарегистрировать полученный доход можно в пару кликов в автоматическом режиме.

За прием платежей комиссия не взимается. За выводы и возвраты сервис берет 5%. Можно выводить от 10 до 75 000 руб. (на одну карту – не более 10 раз и 300 000 руб. в месяц). |

Для подключения к сервису нужно зарегистрироваться и пройти идентификацию (нужен паспорт, ИНН и телефон). После этого нужно загрузить товары на платформу и пройти модерацию — и можно принимать заказы.

Плюсы | Минусы |

Быстрое подключение | Высокая комиссия Мало способов оплаты |

8. ArsenalPay

Платежная система, работающая как с ИП и ООО, так и с самозанятыми. Можно подключить свой сайт (есть готовые модули для Ecwid, Tilda, Битрикс и других движков) или принимать платежи по ссылке.

Есть 2 группы тарифов:

Платежи на сайте — комиссия 2,6% за успешный платеж + 0,2% за онлайн-чек.

Платежи без сайта — комиссия 2% за успешный платеж + комиссия 3% от ArsenalPay.

За прием платежей с мобильного взимается комиссия 3,5%, с QIWI – 5%. Для турфирм, провайдеров, общепита и ЖКХ действуют льготные условия – комиссии от 1,4%. |

У сервиса есть все платежные функции — выставление счетов, оплата в один клик, автоплатежи, разделение платежей, холдирование, безопасная сделка. В личном кабинете можно контролировать платежи, проверять чеки, оформлять возвраты, управлять автоплатежами и т.д.

Для подключения нужен только ИНН самозанятого.

Плюсы | Минусы |

Быстрое подключение Много способов оплаты Хорошие платежные функции | Высокая комиссия |

Я собрала несколько сервисов, каждый из которых предлагает разные условия обслуживания – отличается комиссия, выбор способов оплаты, интеграции, количество готовых модулей для сайтов и т.д.

Перед выбором платежной системы рекомендую смотреть отзывы. В них клиенты делятся опытом об использовании, рассказывают о плюсах и минусах программы. Например, можно узнать реальный срок заключения договора, скорость вывода денег из системы и другие нюансы, о которых не расскажут на сайте сервиса.

Онлайн-банкинг

В банках есть свои продукты для самозанятых, но полноценный интернет-эквайринг они подключают только для предпринимателей.

Например, у Сбера есть сервис «Своё дело», а у Тинькофф — опция «Самозанятость». С их помощью можно зарегистрироваться в налоговой как самозанятый, формировать и отправлять чеки, оплачивать налоги.

В целом, их функционал дублирует возможности приложения «Мой налог». Поэтому, если вы не являетесь клиентом этих банков, пользоваться такими сервисами нет особого смысла.

Другой популярный сервис — Робокасса — приостановил работу с самозанятыми.

Вывод

Интернет-эквайринг — отличный инструмент для приема платежей самозанятыми. Да, придется платить от 2-3% с каждого платежа, но зато это быстро, удобно и прозрачно. А при массовых продажах — просто незаменимо.

Чей эквайринг лучше? Все зависит от вашего дохода и требований. Например, у Продамус есть скидки от оборота (чем больше зарабатываете, тем меньше комиссия), но нужно платить за само подключение. А у ЮKassa много способов оплаты и куча готовых модулей для CMS.

Комментарии

5Искали сервис, чтобы было просто проводить оплату и фискализировать чеки.Этот инструмент под мой запрос подошел. Никаких сложностей с подключением, как только подключили, пошли нормальные выплаты, отчёты видим сразу. Комиссия не кусается. Монету рекомендую

Не знаю как другим самозанятым, а мне предпочтительней работать с PayAnyWay. Самая удобная система приема оплат, которой я пользовалась. И в использовании она комфортная

Лично я с PayAnyWay уже пол года платежи принимаю как самозанятая - очень удобный и понятный сервис с хорошей поддержкой

Согласен, действительно полезный инструмент для роста!