UPD: 05.11.2024г. сотрудники УФНС по Калмыкии уведомили всех налогоплательщиков, кого ранее вызвали на комиссию о необходимости уточниться и заплатить разницу между 1 % и 6 %. Принять решение необходимо до 15.11.2024. Далее выездная налоговая проверка. Началось.

Осталось несколько месяцев до возможности попытаться внедрить безопасные решения.

Если хотите больше знать о проверках налоговой не от риэлторов, которые продали вам проблемные доли в домах читайте в нашем телеграмм канале.

САМОЕ ПОСЛЕДНЕЕ - КАК ПРОХОДИЛИ ПРОВЕРКИ В КАЛМЫКИИ В СЕНТЯБРЕ 2024 читайте здесь.

Эту статью мы писали в 2023г. с опасением рисков при массовой миграции в Калмыкию.

В то время когда, риэлторы и агенты, которые имеют нулевое представление о налогах “убеждали” о безопасном переезде в Калмыкию, мы прогнозировали проверочные мероприятия с учетом глубины проверки три года.

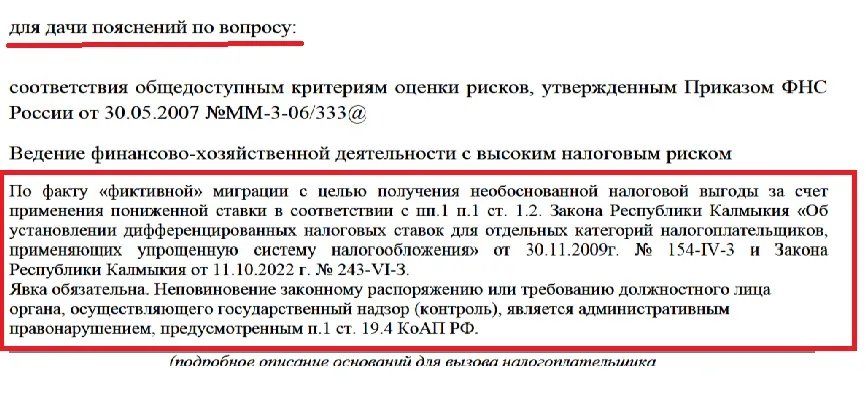

В августе 2024г. многие предприниматели получили требования пояснить применение льготной ставки 1 % в Калмыкии, а также вызовы на комиссию по легализации льготной ставки.

Если хотите больше знать о проверках налоговой не от риэлторов, читайте в нашем телеграмм канале.

От автора

Тенденция обсуждения налоговых льгот некоторых субъектов РФ вызывает много не закрытых вопросов.

В этой статье анализируем все «за и «против» приобретения налогового резиденства на примере Республики Калмыкия или в другом регионе с льготными режимами по УСН.

Применять льготную ставку по УСН 1 % с доходов или 5 % (доход-расход), можно, но важно делать это с определенной стратегией, которую мы указываем в заключительной части поста.

Мы не придерживаемся такой позиции, что многие «посредники» (даже не налоговые консультанты) бездумно предлагают налоговую миграцию в регионы с льготными ставками (УСН 1 %), не анализируя судебную практику, позицию налоговой и самое гласное - что надо сделать и как легендировать такой переезд, чтобы не получить обвинения в незаконной налоговой выгоде и доначислениям налогов. А что если мы проанализируем практику, может есть нюансы?

В некоторых субъектах мы знаем случаи возбуждения уголовных дел по ст. 322.2 УК (Фиктивная регистрация). Ниже мы приведем пример как формальный подход к оптимизации налогов может обернутся многомилионными доначислениями.

О ЛЬГОТНОЙ СТАВКЕ (нужно прочитать перед аналитикой).

Законом Республики Калмыкия от 11.10.2022 № 243-VI-З, установлены налоговые ставки по УСН — 1 % с объекта «доходы» и 5 % с объекта «доходы».

Уменьшить сумму налога по УСН имеют право три категории налогоплательщиков организаций и ИП:

Те, кто уже зарегистрирован в Калмыкии и ведет предпринимательскую деятельность;

Организации и ИП — впервые зарегистрированные в Республике после 01 января 2023г.;

Впервые поставленные на учет в налоговых органах Республики Калмыкия в связи с переменой ими места нахождения или места жительства после 1 января 2023 года.

Мы посетили налоговую комиссию в сентябре 24 г. в Калмыкии, если интересно как это было читайте здесь.

Размеры ставок:

УСН (объект — «Доход»): 1 процент 2023 — 2025 г., 2 процента — 2026 — 2027 г., 3 процента 2028 — 2029 г., 4 процента — 2030 — 2031 годах, 5 процентов — 2032 г.

УСН (объект — «доход-расходы»): 5 процентов — 2023 — 2025 г., 7 процентов — 2026 — 2027 г., 9 процента — 2028 — 2029 г., 11 процентов - 2030 - 2031 г., 13 процентов — 2032г.

Таким образом, льготные ставки (1 % УСН) могут применять ИП и организации, применяющие УСН имеющие юридический адрес в Калмыкии (для организаций) или ИП, зарегистрированные в указанном субъекте. Согласно налоговому законодательству к организации, применяющей УСН не предъявляется требований к географии ведения деятельности, что дает возможность налоговой миграции. Также указанным законом Республики Калмыкия не предъявляется требований к специальному ОКВЭДу.

РИСКИ И АНАЛИТИКА

Достаточно ли иметь юридический адрес в льготном субъекте чтобы не нарваться на налоговые обвинения?

Моделируем ситуацию, налогоплательщик решает законным способом экономить на налогах, мигрирует в любой субъект РФ с льготной ставкой 1 % по УСН, при этом фактически осуществляет предпринимательскую деятельность, например, в г. Москва. Какие риски мы видим.

Мы полагаем, что любой аналогичный вопрос должен рассматривается с опорой на судебную практику.

Проанализируем дело А83-14979/2021, где предприниматель, изначально проживающий в Респ. Марий Эл решил мигрировать в Крым и применять ставку 4 % вместо 6 % по УСН. По итогу предпринимателю доначисляли налогов между льготной ставкой по УСН и обычной.

Обвинения налоговой: регистрация в Республики Крым (регион с льготной ставкой) фактически направлена на искусственное создание условий по использованию пониженной ставки по УСН с целью занижения суммы налога, уплачиваемого в связи с применением УСН, и без намерения создания правовых последствий проживания.

Доводы налоговой:

согласно протоколу опроса собственника помещения, где был зарегистрирован ИП — собственник затруднился ответить «Сколько раз приезжал по данному адресу и в какие месяцы? На чем приезжал? С кем приезжал?

на момент обследования адреса регистрации налогоплательщика по адресу регистрации отсутствует;

отчётность в налоговый орган представляет по ТКС из Республики Марий Эл; а не Крым;

документы, представленные коммунальными службами Республики Марий Эл, свидетельствуют о регулярном потреблении воды и электроэнергии по адресу налогоплательщика;

недвижимое имущество, принадлежащее налогоплательщику на праве собственности, находится в другом субъекте;

основные контрагенты налогоплательщика осуществляют деятельность на территории Республики Марий Эл, где находится собственность заявителя;

основные поступления и снятия денежных средств происходили через расчетные счета налогоплательщика, открытые в ПАО «Сбербанк России», расположенные по адресу: Республика Марий Эл;

факта ведения ИП на территории Республики Крым какой-либо хозяйственной деятельности не установлено.

Доводы налогоплательщика

отсутствует документ о признании регистрации заявителя фиктивной;

инспекцией не доказано отсутствие у налогоплательщика намерения проживать на территории Республики Крым;

какая-либо зависимость для применения ставки от категории налогоплательщиков и видов предпринимательской Законом Республики Крым не установлена.

В ИТОГЕ ЛЬГОТНАЯ СТАВКА ПО УСН ЭТО МИФ?

Как видно из указанного дела, налогоплательщику не удалось создать совокупность доказательств реального присутствия в регионе, где он применил льготную ставку по УСН.

А как бы могло бы быть, если налогоплательщик показал хозяйственные расходы в рамках своей деятельности в льготном субъекте со ставкой УСН 1 %, затраты на рекламу, найм и другое.

Ведь когда идет речь, того, чтобы платить в 6 раз налогов меньше со ставкой 1 % по УСН, необходимо задуматься о легендировании своего дела (деловая цель, ресурсы, реальность субъектного состава, выстраивание таких инструментов, которые соответствуют современным реалиям, в том числе в сфере маркетинга и продаж, присутствия в льготном регионе).

Любая законная налоговая оптимизация — это не одна супер-работающая схема, волшебный совет консультанта или только предоставление юридического адреса в субъекте. Законная налоговая оптимизация — это десятки маленьких и выверенных шагов, всегда значительно более трудоемких, чем перевод юридического адреса организации в другой субъект с льготными спец. режимами. Если вам это не разъясняют, значит веры таким консультантам нет.

Безусловно, есть компании, деятельность которых подвержена меньшим рискам с точки зрения обвинений в фиктивной регистрации: продажа на маркетплейсах, онлайн-школы и др. Таким компаниям будет легче доказать свое присутствие в регионе. Правда, здесь тоже есть свои нюансы.

По итогу, конечно то, что в некоторых субъектах установлены льготные ставки по УСН 1 % или 5 % нами рассматривается положительно, при условии, обдуманного легендирования бизнес-процессов, набора доказательственной базы с профилактикой проверки.

Налоговая оптимизация не может быть целью предпринимателя, вокруг которой строится бизнес, это лишь один из важных факторов успешности бизнеса, такой же, как правильный маркетинг, продажи, производственные процессы.

Применение ставки 1 % по УСН — может стать конкурентным преимуществом на долгие годы, которое позволит использовать этот излишек в формировании привлекательной конечной цены, перенаправления доп. вложения в маркетинг, запасы и другое.

В общем нужно стремится к максимальной законности — это и есть самый главный налоговый тренд.

Комментарии

3Есть ли случаи привлечения ООО (не ИП) к ответственности или доначисление налогов за такой "виртуальный" переезд?

Добрый день, аналогичное дело указываю в самом посте. Надо понимать, что льготный режим в Калмыкии ввели с 2023г.С учетом трехлетнего срока глубины проверки, мы полагаем, что такие доначисления и проверки начнутся чуть позднее.

Несколько я знаю в Калмыкии уже давно льготы по УСН, или там что-то изменилось принципиально?