Пока из каждого утюга лезут новости о сохранении ключевой ставки, я решил немного поговорить об активных фондах и их полезности на рынке.

Как показывает статистика, в период с 2020 по 2025 год, лишь 18 из 56 активно управляемых российских фондов смогли превзойти индекс Московской биржи (IMOEX). Остальные просто теряли, несмотря на весь свой «профессионализм».

🗿Сама динамика индекса – 7,1% в год (CAGR), что даже не покрывает годовую инфляцию (8–9,5%). То есть среднестатистический инвестор, вложившийся в активный фонд, с высокой вероятностью просто терял деньги.

Почему же фонды, имея ресурсы, команды аналитиков и профессиональных управляющих, всё равно уступают слабой пассивной стратегии «просто держи индекс»?

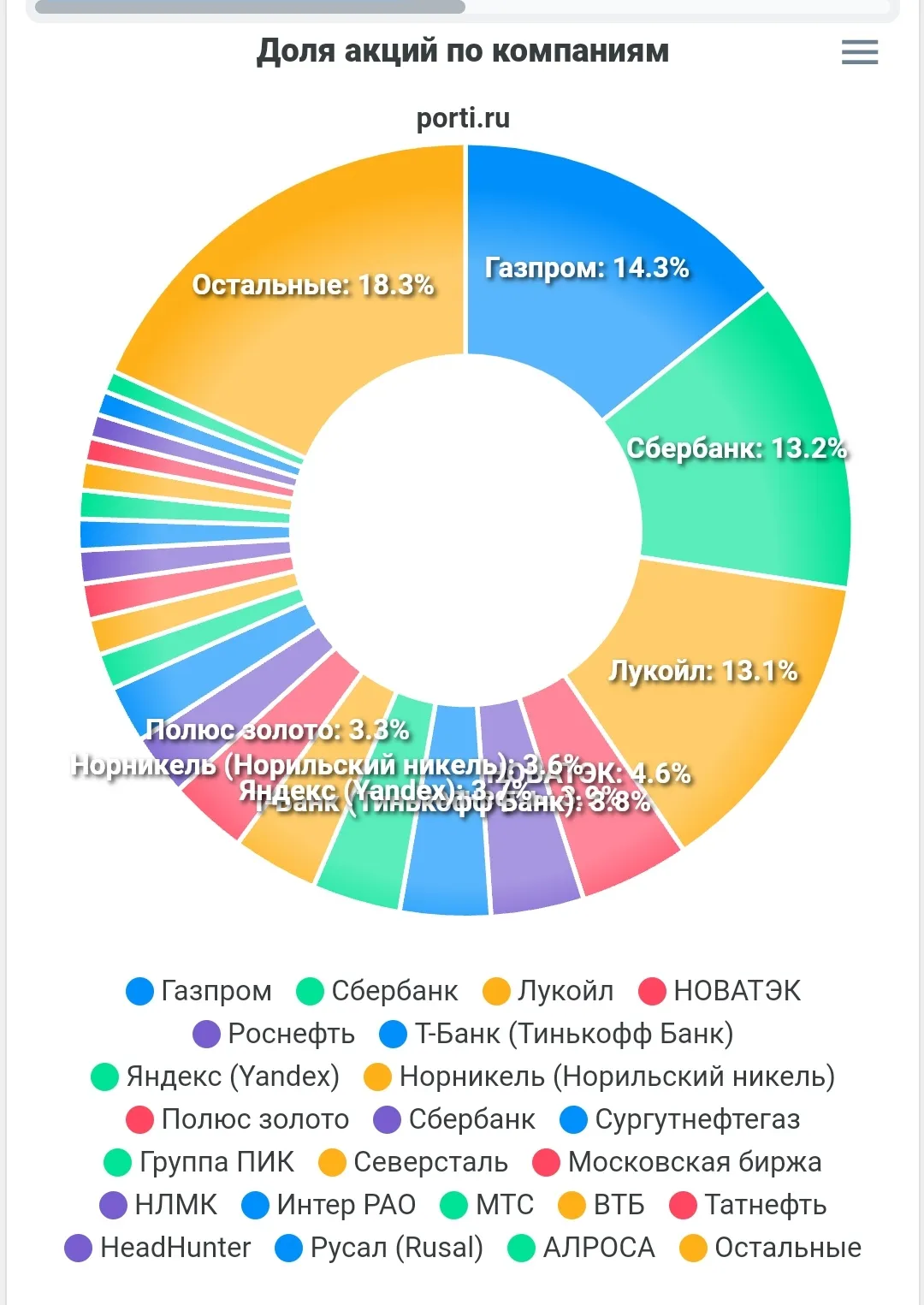

🗞️"Диверсификация" по-русски – 46% в четырёх компаниях

Российский рынок ≠ Американский рынок. IMOEX ≠ S&P 500. У нас просто нет столько ликвидных бумаг, а половина всего нашего индекса — это три-четыре компании.

🩸46% индекса приходится всего на четыре эмитента. Если Газпром, Сбер, Лукойл и Яндекс идут вниз, то тащат за собой весь рынок.

🩸47% индекса – нефтегазовый сектор. А это, как мы уже хорошо знаем: геополитика – санкции – налоги – государственное регулирование. Сильно повышенная волатильность: то вверх, то вниз и обратно.

Проблема большинства фондов в том, что они не могут выйти из этих активов. В их "доктрине" прописаны лимиты, доли, регламенты. Они обязаны держать в портфеле бумаги, даже если они убыточны или уже давно неперспективны. Тем временем розничный инвестор, в отличие от фондов, может продать всё за секунды и вложиться в перспективные истории.

💤 Неэффективность и мёртвый груз в портфелях

Сегодня в состав фондов входит всё больше и больше сомнительных компаний...

❌ В состав 38% фондов входят Полиметалл, ВТБ, ЕвроТранс, Мечел – вечные проблемные истории, которые просто не растут.

❌ В состав 65% фондов входят металлурги. Зависимость от мировых цен, санкции, сложности с адаптацией и интеграцией на другие рынки.

❌ В состав 14% фондов входят облигации одной из худших компаний 2024 года – "Сегежи Групп". Долги, падение спроса, обвал маржинальности и куча всего самого прекрасного.

Почему фонды продолжают их держать❓

Жёсткие регламенты – фонды вынуждены держать бумаги, даже если они падают.

Ограничения по ликвидности – если фонд заходит в бумагу, он уже не может выйти, не обвалив котировки.

То есть фонды не только не могут эффективно управлять капиталом, но ещё и усугубляют падение, когда вынуждены выходить из позиций. В этом плане частные инвесторы имеют огромное преимущество, но продолжают нести деньги в фонды, которые по определению не могут работать эффективно.

В чем главная проблема фондов❓

⏳ Пока частный инвестор просто и легко продаёт неудачный актив, фонд ждёт заседания инвесткомитета, согласования, кучи документации и т. д.

⏳ Пока фонд неделями решает, менять ли стратегию или нет, рынок уже уходит в другую фазу. Физики среагировали, фонды — нет.

⏳ Пока фонд закрывает неудачную позицию, он уже зафиксировал убытки. Рыночные ограничения заставляют фиксировать убытки по более низким уровням, чем первоначально планировалось.

Также прибавьте к этому низкую ликвидность российского рынка и геополитику... Сразу становится понятно, почему большинство фондов просто не могут обогнать индекс.

Как считаете, стоит ли вообще инвестировать в российские активные фонды❓

Очень важна ваша поддержка, ставь – ♥, и подпишись на канал, чтобы не упустить от меня что-то интересное!

Начать дискуссию