Уважаемые читатели Клерка на связи с вами вновь Ольга Ульянова аудитор и налоговый консультант.

Листая недавно новостную ленту, я наткнулась на информацию, что на рынке недвижимости в России не исключен «ипотечный пузырь». Решила разобраться с вопросом для себя и поделиться сделанными выводами с вами.

Особо буду благодарна, если вы расскажите о своих мыслях на этот счет, возможно, кто-то также анализировал вопрос и он его беспокоит.

Вначале расскажу почему данная тема меня взволновала. Мысль о том, что кризис 2008 года может повториться, мне в голову заложил просмотр документального фильма «Инсайдеры» Чарльза Фергюсона в далеком 2010 году.

Хотя правильнее сказать не повторится, а его перестанут сдерживать. В этом фильме кстати не исключали возможность мировой войны и экономически объясняли, почему это может произойти, немало уже сбылось.

Именно поэтому к маркерам, предвещающим финансовый кризис я присматриваюсь настороженно, о чем писала ранее про банк Credit Suisse.

Разберемся, что такое «ипотечный пузырь»

«Ипотечным пузырем» считаются обстоятельства, при которых вначале жилье дорожает, а ставки по ипотечным кредитам снижаются. Что делает доступным для многих покупку недвижимости в долг через программу ипотечного кредитования. Это первая фаза – когда пузырь надувается.

Вторая фаза происходит, если пузырь лопается. Происходит она, когда заемщики теряют возможность погашать свои обязательства самостоятельно, и даже за счет продажи залоговой недвижимости, так как ее стоимость на рынке падает.

Платежеспособность обычно понижается из-за общего снижения уровня жизни и нехватки денежных средств у населения. Так же на это могут повлиять политические события, какие-то катаклизмы и трудно прогнозируемые события, которые именуются «черным лебедем».

Основными индикаторами «ипотечного пузыря» упрощенно можно считать:

- рост цен на жилье + доступность ипотеки, в том числе для заемщиков со спорным и низким кредитным рейтингом;

- увеличение количества просроченных долгов по ипотеке + резкое падение цен на жилье.

Аналитики считают, когда уровень просрочки по ипотечным кредитам в стране превысит 2%, тогда в серьез можно говорить о том, что пузырь может лопнуть.

Какие тренды на рынке недвижимости наблюдаются сейчас

В прошлом году цены то росли вверх, то снижались. Происходило это из-за эмиграции населения, СВО, нарастания паники и ее снижения. В результате динамика в течение 2022-го была нестабильной.

Хотя в среднем по России цена за 1 кв. м в новостройках подорожала на 17%.

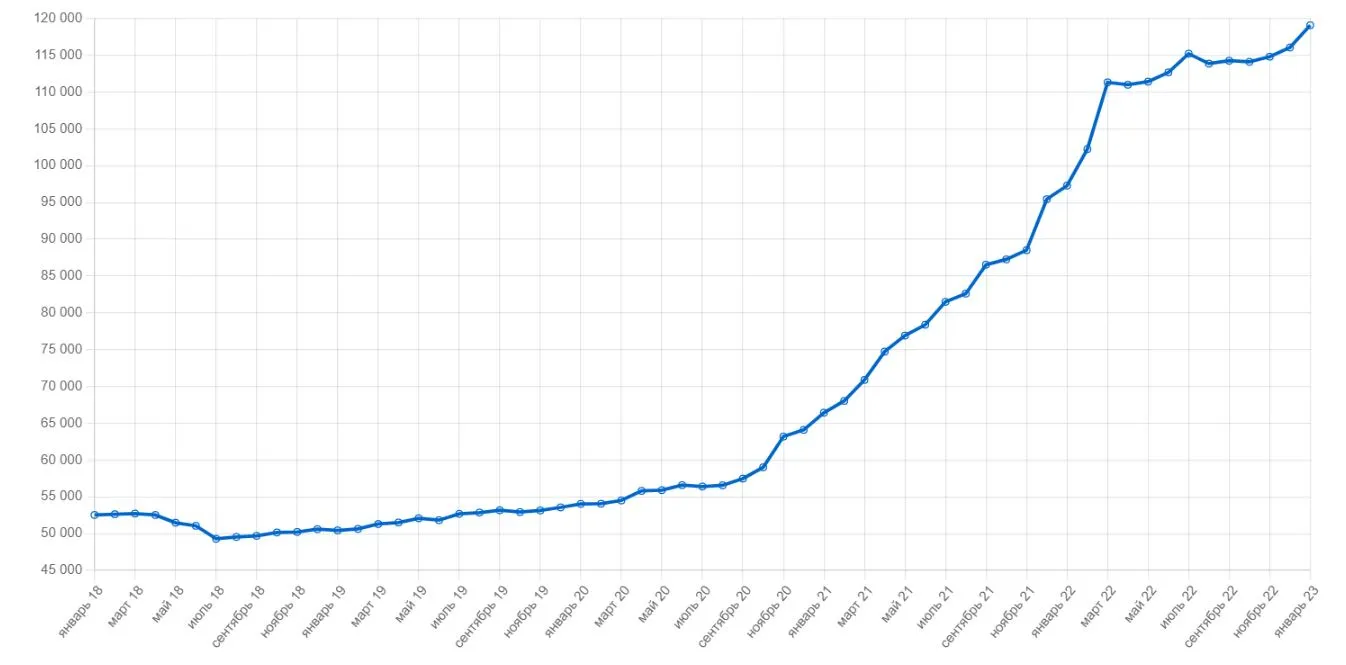

Например, в Ростове-на-Дону из которого я родом, динамика средневзвешенной цены предложения квартир в новостройках Ростова-на-Дону была следующая.

Информация взята из открытых источников с сайта domostroydon.ru

Лидеры рынка не ожидают пока резкого снижения цен в 2023 году. Но как будет на самом деле покажет время. Прогнозы строить сложно, ведь цены на недвижимость напрямую связаны с глобальными событиями, на которые повлиять граждане не в силе.

Что будет если «ипотечный пузырь» лопнет

«Зачем мне эта информация, если я не могу ни на что повлиять?» – спросите вы.

«Предупрежден – значит вооружен» – отвечу вам я.

Если «ипотечный пузырь» лопнет, то по аналогии с известным кризисом в США в 2007-2008 гг. экономику начнет сильно штормить.

На сколько ее сумеют и захотят удерживать регуляторы неизвестно. Тем не менее очевидно, если пострадают банки они потянут за собой всю экономику вниз.

Ведь кредиты выдаются не только населению, но и бизнесу, связанному со строительством недвижимости и обслуживающем его. Если банковский сектор встанет, ипотека стагнирует по принципу домино остальные сферы, из-за чего пострадают первую очередь кошельки простых граждан.

Как не потерять вычет НДФЛ при рефинансировании ипотеки

Так как основная моя специализация – помощь в легальном снижении и оптимизации налоговой нагрузки, делюсь с вами информацией по теме статьи.

Потерять право на налоговый вычет по ипотеке можно в случае, когда в новом кредитном договоре не будет указания на первоначальный займ. Тогда налоговый орган откажет в возврате подоходного налога.

При рефинансировании ипотеки проблема заключается в том, что возврат НДФЛ за проценты по ипотеке можно оформить только один раз в жизни.

Чтобы его не потерять, вам следует придерживаться следующих условий:

- проконтролировать, чтобы по рефинансированию в новом ипотечном договоре обязательно была ссылка на первоначальный кредитный договор.

- собрать документы для получения налогового вычета за ипотечные проценты, приложив к ним новый и первоначальный кредитный договоры.

- отправить заявление через ФНС по месту жительства лично или дистанционно либо оформить вычет через работодателя.

Основание – пп. 4, п. 1 ст. 220 НК РФ, письмо Минфина № 03-04-07/32360 от 25.05.2017 г..

Буду рада вас видеть♥ на своем телеграм канале, там ежедневно больше фишек по снижению налогов.

До новых встреч на трибуне Клерка, подписывайтесь, чтобы не потерять!

Комментарии

2Добрый день, цены на недвижимость, действительно завышены, и это в первую очередь новостройки, потому что государство поддерживает строительный бизнес и не только его, в этом случае. Что касается кризиса на ипотечном рынке, все зависит от того, на сколько будет реальная господдержка. Если не будет поддержки, строительство, как отрасль просядет, а отсюда и все смежные с ним, начиная от производства напольного покрытия до настенных часов. И как следствие снижение зарплат и несостоятельность к ипотечных заемщиков. Вот такой вот круг и получается.

Большое спасибо за вашу обратную связь! 👍Согласна с вами. По крайне мере посматривать за тем, что происходит на рынке ипотечного кредитования стоит.)) Потому что если там что-то пойдет не так, это отразится на всех. Включая тех, кто к ипотеке не имеет никакого отношения.