С вами вновь Ольга Ульянова аудитор и бизнес-консультант по налогообложению.

Вводная информация

Хотя термин «маркетплейс» не имеет ясного определения в законодательных актах, все знают, что это электронная торговая площадка, где продавцы предлагают свои товары с согласованием условий с владельцем.

В России популярными маркетплейсами являются Вайлдберриз, Озон, Яндекс.Маркет, Ламода и другие.

Документооборот

Договор. Для того, чтобы использовать маркетплейс в качестве посредника по купле-продаже товаров, необходимо заключить с ним посреднический договор, например, агентский договор согласно главе 52 ГК.

Маркетплейс выступает в роли агента и получает вознаграждение за рекламу товаров, организацию продажи, хранение товара на складе, доставку товаров до пункта выдачи или покупателя, принятие и перевод денег, и исполнение других обязанностей.

Важно отметить, что некоторые маркетплейсы продают товары от своего имени, тогда как другие являются посредниками и продажи осуществляются от имени продавца. Однако в любом случае, заключение договора с маркетплейсом является важным шагом, позволяющим регулировать спорные вопросы с посредником и подтверждать налоговые доходы и расходы предпринимателя.

В договоре с Вайлдберриз, например, прописаны условия сотрудничества для каждой схемы продаж:

FBO — продавец привозит товары на склад маркетплейса. Там их хранят, собирают заказы, упаковывают и отправляют покупателям.

FBS — селлер хранит товары у себя, сам занимается упаковкой и маркировкой. Готовые посылки он передает в сортировочный центр или пункт приема маркетплейса. Оттуда они отправляются покупателям.

Есть и еще один вариант, но используется он нечасто:

DBS — все как на FBS, но продавец сам занимается доставкой заказов покупателю.

Транспортная накладная. В том случае, если ИП доставляет свои товары на склад маркетплейса, ему необходимо составить транспортную накладную в качестве грузоотправителя. Этот документ требуется для учета транспортных расходов ИП, если он работает по УСН «доходы минус расходы» или в общем режиме.

Данное требование обусловлено необходимостью точного подсчета затрат на доставку товаров, которые могут повлиять на доходы ИП при подсчете налоговой базы. Учет транспортных расходов через транспортную накладную поможет ИП рассчитать более точный налоговый платеж.

Акт приема-передачи. Если бизнесмен передает свой товар маркетплейсу, тогда последний должен оформить акт приемки. Важно проверить правильность указания всех принятых позиций товаров, уточнить их количество и стоимость. Этот документ подтвердит отгрузку товаров от предпринимателя на склад посредника и служит дополнительной гарантией того, что все товары были переданы успешно.

Отчет о продажах. Для учета полученного дохода от продаж и затрат на товары и комиссионные, требуется составлять отчет.

Этот документ создается маркетплейсом согласно условиям договора – может выпускаться каждую неделю, раз в 10 дней или даже ежемесячно. В нем посредник отражает наименования товаров, количество и стоимость продаж, а также размер вознаграждения.

Выбор системы налогообложения

Разберемся, при каких налоговых режимах ИП вправе торговать через маркетплейсы.

УСН

Самая популярная система налогообложения у бизнесменов, продающих свои товары или готовую продукцию на маркетплейс. Торговля через посредников не относится к видам деятельности, запрещенным при упрощенной системе (п. 3 ст. 346.12 НК).

Главное, чтобы не превышался годовой лимит по выручке — в 2023 году 251,4 млн руб., и соблюдались другие ограничения для УСН.

«Доходы» или «доходы минус расходы»

Если доля расходов, которые можно учесть при расчете налога при УСН, превышает 60–70 % от выручки, стоит выбрать объект «доходы минус расходы».

При этом в расходы пойдет не только себестоимость товара, но и комиссии маркетплейсов, услуги по перевозке и хранению товара (подп. 23, 24 п. 1 ст. 346.16 НК РФ).

В некоторых случаях наценка на товар, продаваемый через маркетплейс, составляет 200–300 %. Кроме того, на маркетплейсах продают много товаров из Китая, по которым отсутствует надлежащая первичка. Для таких вариантов выгоднее выбрать объект УСН «доходы».

Патент

Продажа через маркетплейсы не относится к патентной системе. Если ИП начнет продавать товары через маркетплейсы, это не повлияет на его право на патентную систему.

Однако, доходы от такой торговли должны быть учтены в соответствии с УСН или ОСНО.

Купить патент для торговли на маркетплейс точно не получится (подп. 1 п. 3 ст. 346.43 НК и письмо Минфина от 12.04.2021 № 03-11-11/27582).

ОСНО

Спрос на товар, продаваемый через маркетплейс, не зависит от того, работает продавец с НДС или без НДС. Ведь покупателям-физлицам входной НДС не нужен. Поэтому, если выручка продавца не превышает установленные ограничения, выгоднее выбрать упрощенку.

ИП на общем режиме вправе торговать через маркетплейсы. При общем режиме можно вести любую деятельность, кроме тех, что запрещены законом. Этот режим применяют крупные продавцы, превысившие лимиты по упрощенке.

НПД

Самозанятые вправе продавать через маркетплейсы только те товары, которые сами произвели (п. 2 ч. 2 ст. 4 Федерального закона от 27.11.2018 № 422-ФЗ). Перепродажа чужих товаров запрещена как в обычных магазинах, так и через посредников. Если ИП начнет торговать покупными товарами, он лишится права на НПД.

К примеру, если самозанятый купил сумку в Китае, частично перешил ее, добавил дополнительные элементы, то это уже собственная продукция самозанятого.

Если же просто нашить на сумку собственные лейблы, уложить ее в новую упаковку и перевести инструкцию по эксплуатации на русский язык, то это не сделает сумку продукцией самозанятого.

Так же обстоит дело, если самозанятый расфасовывает наборы на отдельные товары или, наоборот, собирает разные товары в один набор. Если товары не меняют своих изначальных свойств, то торговать ими в качестве плательщика НПД человек не вправе.

Самозанятые продают через маркетплейс собственные книги, компьютерные программы, обучающие курсы и т. д. Разрешено быть плательщиком НПД при реализации исключительного права на результат интеллектуальной деятельности (письмо Минфина от 07.04.2021 № 03-11-11/25526).

АУСН

При автоматизированной упрощенке торговля через маркетплейсы запрещена. Заранее предупредите предпринимателя, что на АУСН нельзя вести деятельность по посредническим договорам (подп. 21 п. 2 ст. 3 Федерального закона от 25.02.2022 № 17-ФЗ).

Иначе придется перейти на обычную упрощенку или общий налоговый режим с начала месяца, в котором ИП заключил договор с маркетплейсом (п. 6 и 9 ст. 4 Закона № 17-ФЗ).

Однако с 2024 года возможно АУСН станет доступна для торговцев маркетплейсов (подп. 21 п. 2 ст. 3, ст. 4 закона № 17-ФЗ от 25.02.2022).

Как учитывать доходы при торговле через маркетплейс

УСН Доходы от реализации учитывайте на дату, когда вы получили деньги на свой банковский счет от маркетплейса (письмо Минфина № 03-11-11/26872 от 03.04.2020).

Важно: В доходы включайте всю сумму, которую оплатили покупатели, даже если маркетплейс удержал из выручки вознаграждение.

Точную стоимость реализованных товаров и сумму комиссии посредника узнайте из отчета о продажах, который должен предоставить маркетплейс.

Учитывайте доходы по одним и тем же правилам независимо от объекта налогообложения ИП при упрощенке.

Предприниматели-новички часто допускают ошибку. Они считают налог из той суммы, которую маркетплейс зачислил на счет (уже за вычетом вознаграждения). Это нарушение НК РФ, которое влечет за собой штрафы.

Предприниматели на УСН 6 % могут уменьшить налог только на сумму уплаченных страховых взносов.

Например:

Как учесть доходы при УСН. Индивидуальный предприниматель использует УСН с объектом «доходы минус расходы» и продает свои товары через маркетплейс по агентскому договору. Посредническое вознаграждение составляет 15% от стоимости реализованных товаров.

20 апреля 2023 года маркетплейс продал товары ИП на сумму 100 000 рублей. В течение пяти рабочих дней ИП получил заработанную выручку на расчетный счет с учетом удержанного вознаграждения посредника, всего 85 000 рублей (100 000 рублей - 100 000 рублей × 15%).

Доходы от реализации товаров были зафиксированы 25 апреля 2023 года в соответствии с правилами УСН. При этом в книгу учета была занесена полная стоимость реализованных товаров – 100 000 рублей.

Какие расходы отражать при торговле через маркетплейс

Можно учитывать расходы только при УСН «доходы минус расходы» и общем режиме. Отражать в базе по УСН и НДФЛ можно только те расходы, которые оплатили.

Отличия в том, что при УСН вы вправе учитывать только траты из разрешенного перечня (п. 1 ст. 346.16 НК).

Предприниматели, работающие по УСН с налоговой ставкой 15%, рассчитывают налог с разницы между доходами и расходами, включая затраты на товары, которые были приобретены у поставщика и проданы покупателям.

Суммы закупок должны быть подтверждены накладными или другими документами. Если речь о готовой продукции, то помимо прочего первичкой на производство и выпуск продукции.

Товары. Покупную стоимость товаров можно списать после того, как оплатили товары поставщику и реализовали их покупателю (подп. 2 п. 2 ст. 346.17, ст. 221 и 268 НК).

Так что если вы погасили задолженность перед поставщиком и получили отчет от реализации от маркетплейса, учитывайте покупную стоимость в налоговых расходах. Дожидаться выручки от маркетплейса для учета расходов на покупку товаров не нужно. Товары считаются реализованными на дату, когда право собственности на эти товары перешло к покупателю (ст. 39 НК).

Если применяете УСН с объектом «доходы минус расходы», в расходы спишите стоимость товаров без учета НДС.

Упрощенцы отражают в книге учета входной НДС как отдельный расход (подп. 8 п. 1 ст. 346.16 НК).

Сделайте запись на сумму НДС в тот же день, когда учитываете в расходах покупную стоимость реализованных товаров.

На ОСНО ИП вправе включать входной НДС в вычет, если является плательщиком этого налога.

Если ИП не является плательщиком НДС, включите входной налог в стоимость товара, которую списываете в расходы.

Вознаграждение. Спишите в расходы сумму комиссии маркетплейса после того, как перечислили деньги сами либо вознаграждение удержал посредник из выручки, которую получил от покупателей (подп. 24 п. 1 ст. 346.16 и п. 2 ст. 346.17 НК). Точную сумму вознаграждения подтвердит отчет посредника о продажах.

Транспортные расходы. Если ИП пользовался услугами транспортной компании для перевозки товаров на склад маркетплейса или непосредственно покупателю, учтите стоимость услуг сразу после оплаты (подп. 23 п. 1 ст. 346.16 и подп. 2 п. 2 ст. 346.17 НК).

Ждать реализации товаров для учета транспортных расходов необязательно.

Если вы перевозили товары транспортом ИП, спишите расходы на бензин и прочее сразу после оплаты (подп. 5 и 12 п. 1 ст. 346.16 НК).

Пример:

Как правильно учитывать расходы при продаже товаров через онлайн-магазин? Пусть покупная стоимость товаров составляет 50 000 рублей, которые были оплачены поставщику 20 января 2023 года.

Онлайн-магазин воспользовался услугами курьерской службы для доставки товаров клиентам. 3 февраля 2023 года была оплачена стоимость услуг в размере 3000 рублей.

Через несколько дней, 8 февраля 2023 года, на расчетный счет магазина было переведено вознаграждение онлайн-платформы за продажу товаров в размере 70 000 рублей (100 000 рублей — 30 000 рублей комиссии).

Налоговые расходы магазина в данном случае будут учитываться следующим образом:

25 февраля 2023 года в расходы следует списать покупную стоимость товаров — 50 000 рублей;

курьерские услуги на сумму 3000 рублей учитываются в расходах 27 февраля 2023 года;

комиссия онлайн-платформы в размере 30 000 рублей (70 000 рублей × 30%) учитывается в расходах 3 марта 2023 года.

Документы и проводки в программе 1С

В самом начале нужно настроить ведение комиссионной работы в программе:

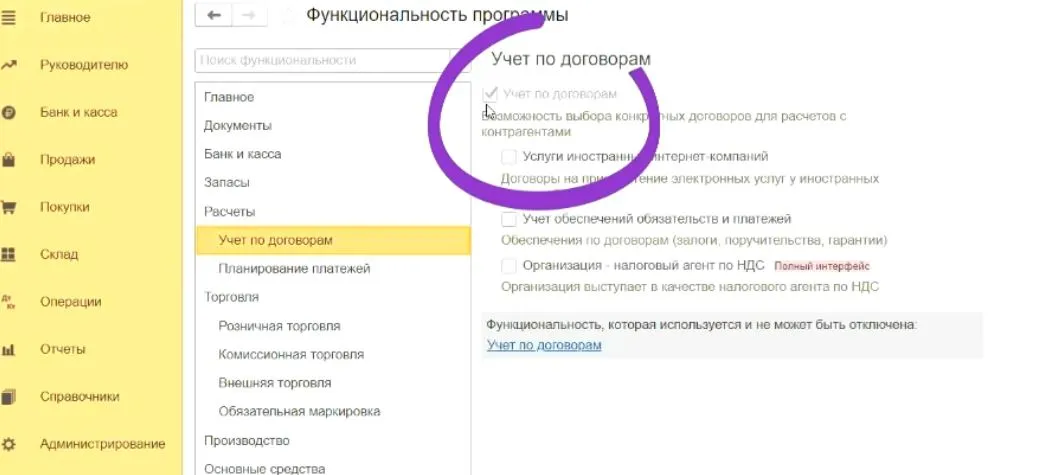

Во вкладке Главное –> Настройки -> Функциональность -> Учет по договорам, должна стоять галочка:

В программе с Маркетплейсом создается два договора: с покупателем (для проведения поступления денежных средств на расчетный счет и переноса задолженности покупателей) и с поставщиком (для учета его вознаграждения и допуслуг).

На сегодня пока все. Напишите в комментариях, полезен ли оказался для вас материал?

✅ На этом завершаю свой материал. Независимый автор Трибуны Клерка — Ольга Ульянова аудитор. Спасибо за прочтение статьи до конца, до новых встреч на Трибуне Клерка! Найти быстрее меня можно в телеграм, там же можно узнать как экономить налоги легально.🚀

Комментарии

2Огромная благодарность автору! очень пригодилось!

Добрый день,а как именно отразить в 1с 8,3,0 реализацию переданных товаров на маркеты, и как правильно учесть поступление денежных средств по договору продвижения ?и договору размещения. Если это производство продукции и работа по FBS/