ЦБ РФ также составит распределение организаций и ИП, о чем разместит информацию в открытом доступе на сайте ЦБ РФ.

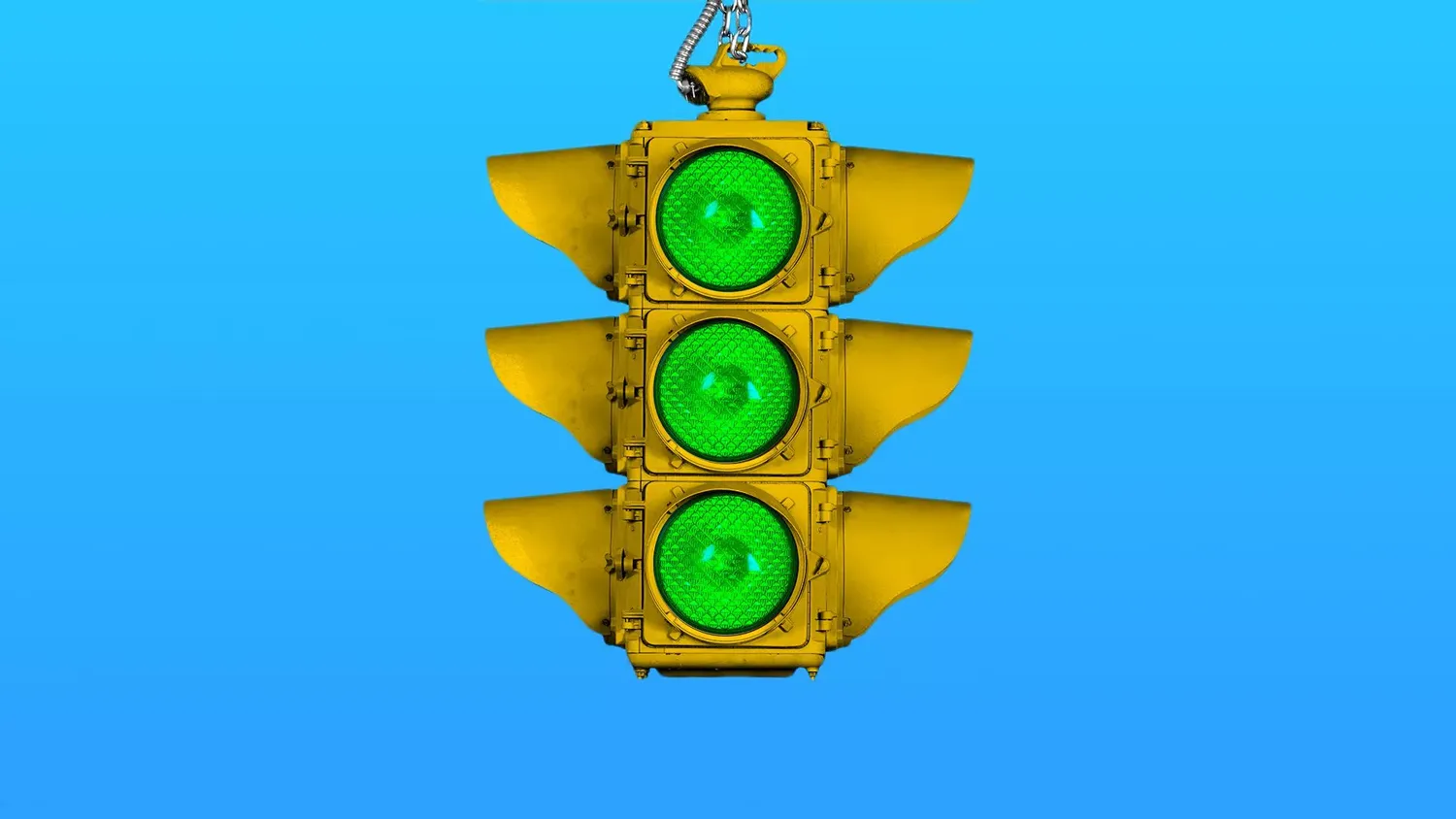

Цель введения «светофора» - противодействие легализации доходов, полученных преступным путем.

Налогоплательщика будут уведомлять только в случае присвоения высокого риска.

📌 Последствия для Компании/ИП с красным (высоким) риском, то есть с признаком «технической»

Не смогут проводить операции:

- открытие счетов

- снятие и зачисление денежных средств

- переводы денежных средств

- работа с интернет-банком

- перечислять остаток средств при закрытии счета на другой счет и счет третьего лица

Можно будет проводить операции:

- перечисление заработной платы и компенсации сотрудникам

- уплата налогов и взносов

- списание по исполнительным листам

- переводы ИП себе и членам семьи без дохода до 30 тысяч рублей в месяц

📌 Последствия для Компании/ИП с желтым (средним) риском, то есть с подозрительными операциями

- не смогут открывать новые счета

- будут остановлены подозрительные переводы

📌 Последствия для компании/ИП с зеленым (низким) риском:

- нет ограничений по проведению операции

❓Какие же операции могут быть признаны подозрительными❓

Признаки сомнительных операций

- отказ предоставить документы по запросу банка

- снятие денежных средств, которые получены в качестве субсидий

- платежи, несвойственные деятельности компании или ИП

- отсутствие по счету платежей по налогам, зарплате, хозяйственным расходам

- внесение на счет сумм, источник которых неизвестен

- отправлены платежи со счетов разных компаний с одного устройства

- зачислены суммы на расчетный счет и сразу сняты

- транзитный характер движения средств и их обналичивание

- контрагенты - «технические» компании

- незначительный размер уставного капитала

- недостоверность сведений в ЕГРЮЛ

- массовый адрес регистрации

- номинальность руководителя

- и др.

Основание:

🔹 Положение Банка России от 02.03.2012 №375-П «О требованиях к правилах внутреннего контроля кредитной организации в целях противодействия легализации»

🔹 Методические рекомендации ЦБ РФ от 16.02.2018 №5-МР «О подходах к управлению кредитными организациями риском легализации (отмывания) доходов, полученных преступным путем, и финансирования терроризма».

Судебная практика:

🔸 Постановление Семнадцатого ААС от 11.02.2022 №А60-44230/2021

🔸 Постановление Восемнадцатого ААС от 17.01.2022 № А76-8683/2021

🔸 Постановление АС Уральского округа от 18.01.2022 №А60-56055/2020

🔸 Постановление Арбитражного суда Московского округа от 17.01.2022 №А40-80994/2021

❗ К сожалению, даже добросовестный налогоплательщик может попасть в красную зону, ведь любая система дает сбои особенно в период введения.

❓ Что делать если присвоен высокий уровень риска❓

Шаг 1. Присвоение банком высокой степени риска и направления информации в ЦБ РФ, далее информация передается во все банки.

Шаг 2. В течение 5 рабочих дней банк уведомляет клиента о присвоении ему высокого уровня риска.

Шаг 3. Клиент может обжаловать решение в межведомственной комиссии не позднее 6 месяцев, когда ему стало известно о присвоении высокого риска. На весь этот период блокируются операции, запрещенные для компании/ИП в высокой зоне риска.

Шаг 4. Направление банком информации в федеральную налоговую службу, чтобы исключить компанию/ИП из госреестра. 10-40 рабочих дней по истечении 6 месяцев.

Шаг 5. Исключение компании из ЕГРЮЛ или ИП из ЕГРИП.

❓ Каким образом можно изменить категорию риска❓

Примеры обоснования сомнительных операций:

1. Перевели денежные средства компании, которая имела признаки технической компании?

✅ Подтверждаем реальность операции, предоставляем регламенты о системе проверки контрагентов и т.д.

2. Сняли часть выручки наличными сразу после получения денежных средств на счет?

✅ Поясняем для чего мы снимаем выручку, прикладываем договор и акт, накладные.

3. Выдан или получен заем?

✅ Предоставляем договор займа, поясняем цель привлечения или выдачи займа.

4. По счету нет платежей по уплате налогов и взносов?

✅ Предоставляем в банк выписку по счету из банка, через который перечислены налоги и взносы.

Комментарии

4Здравствуйте, Светлана! Подскажите, пожалуйста, действительно ли при высоком риске будет невозможно снять остаток средств? У нас у ИП банк за непредставление требуемых документов, прекратил обслуживание, но все деньги (остаток на счёте) перевел ИП в другой банк.

Елена, добрый день! Да. Если клиент банка в красной зоне, то блокируются операции, в том числе нельзя снять или перевести деньги в др. банк. Можно будет оспаривать решение в Межведомственной комиссии, затем в суде.

Обычно банки так и поступали, если видели нежелательные операции, предлагали клиенту закрыть счет и уйти др банк. Изменения, о которых пишу в статье, только начали действовать с июля 2022, банки настраивают под них нормативную базу. Пока не видела в действительности чтобы таким образом блокировали деньги, не возвращая клиенту, но поскольку закон принят, его будут исполнять.

Как узнать почему организации присвоен желтый уровень риска и что нужно сделать, чтобы перейти в зеленую зону?

В желтой зоне банк не открывает клиенту новые счета и останавливает подозрительные операции (запрашивает дополнительные документы и пояснения). Пока нет единых правил возврата в зеленую зону, каждый банк разрабатывает внутренние документы по оценке клиента, поэтому, если столкнулись с подобной проблемой, обсудите с обслуживающим банком, что можно сделать в вашей ситуации.