Новые расчетные периоды

С нового года будут изменены привычные правила расчета налога. Датой получения дохода сотрудником в 2022 году являлся последний день месяца, в который был выплачен окончательный расчет. К примеру, если зарплата за сентябрь 2022 года была выплачена в первые дни следующего месяца, датой получения дохода для целей налогообложения НДФЛ считается 30 сентября.

С нового 2023 года расчетным периодом НДФЛ будет считаться интервал дат от 23-го числа предыдущего месяца по 22-е число текущего месяца. Зарплата, перечисленная 5 октября, уже не будет относиться к доходам за сентябрь. По новым правилам она будет принята к учету за период с 23 сентября по 22 октября.

В 2023 году датой получения дохода будет считаться день фактической выплаты. Вид дохода больше не будет иметь решающего значения: НДФЛ надо будет удержать и с аванса, и с окончательного расчета, и с выплат по больничному листу.

Ранее с авансовых выплат налог не удерживался, доход за вычетом полной суммы ежемесячного НДФЛ выплачивался в начале следующего месяца. С нового 2023 года аванс по заработной плате полагается перечислять сотруднику уже с учетом подоходного налога.

Изменение сроков отчетности и уплаты налога

С января 2023 года будут введены новые сроки подачи отчетности в ИФНС. В связи с введением единого налогового платежа организациям необходимо до 25 числа месяца направить уведомление с расчетом исчисленных налогов.

В 2022 году перечисление НДФЛ в бюджет осуществлялось не позднее следующего дня после выплаты зарплаты или иного дохода сотрудникам. С нового года перечисление НДФЛ необходимо совершить не позднее 28-го числа текущего месяца. Следовательно, налог с сентябрьской зарплаты необходимо удержать в день ее выплаты – 5 октября, а сделать отчисление в бюджет – до 28 октября.

Особые правила предусмотрены для удержания и уплаты НДФЛ с декабрьской зарплаты. За последнюю неделю года, за период с 23 по 31 декабря, налог нужно перечислить не позднее последнего рабочего дня календарного года – 30 декабря. НДФЛ с доходов за период с 1 по 22 января 2023 необходимо уплатить до 28 января 2023 года.

Уплата налога за счет компании

До 2023 года на основании п. 9 ст. 226 НК РФ было запрещено платить налог за счет средств работодателя, за исключением случаев доначисления (взыскания) налога по итогам налоговой проверки. Уплата налога в общих случаях была возможна только из удержанных денежных средств работников.

С нового года руководство компании может самостоятельно решить, за счет каких денег выплачивать НДФЛ. Не существует правил, по которым доля собственных средств при выплате НДФЛ должна быть на определенном уровне. Но при уплате подоходного налога компания должна перечислить сумму в полном объеме.

В настоящее уплата НДФЛ в бюджет производится отдельными платежными документами. С нового года удержанный подоходный налог будет перечисляться в составе единого налогового платежа на единый налоговый счет в Федеральном казначействе. Такой способ уплаты будет единственным.

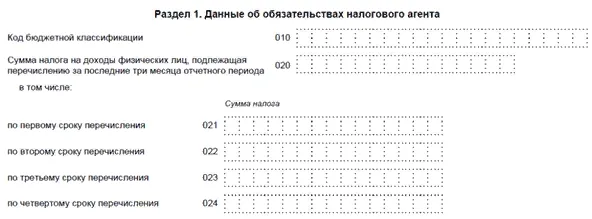

Изменения в 6-НДФЛ

В 2023 году сдавать отчет по налогу на доходы физических лиц необходимо по новой форме. В разделе 1 будет 4 новых строки для отражения сумм налога по срокам уплаты:

- в строке 020 будет отражен НДФЛ, подлежащий перечислению за последние три месяца;

- в строках 021–023 потребуется разбить сумму из строки 020 по срокам уплаты за каждый расчетный период квартала.

Строка 024 является дополнительной, предназначенной для сумм за период с 23 по 31 декабря. Поле следует заполнять только при составлении годового отчета.

Предоставить отчет в ИФНС за каждый квартал необходимо до 25 числа следующего месяца. Годовой отчет компания обязана сдать до 25 февраля 25 февраля года, следующего за отчетным.

Совокупная налоговая база

Ранее налоговые базы не суммировались налоговым агентом. Например, если доход физического лица за 2022 год в виде заработной платы составил 4.000.000 рублей, а дивидендов было выплачено суммарно 2.000.000 рублей, то для расчета НДФЛ эти доходы рассматривались отдельно. Поскольку каждый из них не превысил 5.000.000 рублей, НДФЛ был начислен по обычной ставке.

Налог на доходы физических лиц, облагаемый с использованием прогрессивной шкалы, с 2023 года будет рассчитываться из совокупности налоговых баз всех видов доходов. До вступления в силу изменений, выплаты по ставке 15% облагались налогом отдельно.

С 2023 года окончательный размер налоговой ставки будет определяться налоговым органом с учетом совокупности налоговых баз по всем доходам физического лица за налоговый период. То есть с учетом доходов от выполнения трудовых обязанностей, от операций с ценными бумагами и др. В случае превышения лимита в 5.000.000 рублей по совокупным доходам физического лица, ИФНС самостоятельно рассчитает налог с использованием прогрессивной шкалы, (по ставке 15%) и направит налоговое уведомление.

Изменения в налоговых вычетах

В 2023 году сотрудники-резиденты вправе получать стандартный детский вычет на каждого ребенка до 18 лет. Вычет положен также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна и курсанта в возрасте до 24 лет. При таких условиях на налоговый вычет могут рассчитывать не только родители, но и усыновители/опекуны, которые понесли затраты на медицинские услуги и занятия спортом.

Изменения в статье 218 НК позволяет гражданам, на обеспечении которых находятся недееспособные дети и подопечные, получать стандартный налоговый вычет независимо от возраста ребенка.

Стандартный налоговый вычет можно оформить через работодателя или самостоятельно через ФНС. Для этого нужно предоставить заявление и документы, подтверждающие право получения вычета.

Новации в регистрах по НДФЛ

Налоговый агент имеет право самостоятельно разрабатывать форму регистра по НДФЛ. В п. 1 ст. 230 НК РФ перечислены обязательные поля для заполнения.

В них содержится следующая информация:

- Сведения о налогоплательщике

- Статус налогоплательщика

- Вид перечисляемого дохода

- Предоставленные налоговые вычеты

- Суммы и даты выплаты доходов

- Уменьшающие налоговую базу расходы и суммы

- Дата удержания НДФЛ

Сейчас регистр по НДФЛ должен содержать дату перечисления налога в бюджет и реквизиты соответствующего платежа. С 2023 года заполнение этих сведений в регистрах стало необязательным.

Спасибо, что прочитали наш материал. Надеемся, информация была для вас полезной.

Поделитесь, пожалуйста, в комментариях, узнали ли вы для себя что-то новое из вышеописанного.

Есть вопросы по налогам в вашей компании? Нужна защита от ФНС? Нужна консультация? Обращайтесь в личку.

Начать дискуссию