Все последнее время шел практически безоткатный, поступательный рост, неделя за неделей. Причин для такого роста может быть несколько, часть из них рассмотрена ниже.

В общих чертах поведение физического рынка в прошлом году может быть описано таким образом:

Мощный V-образный восстановительный рост мировой экономики и, как следствие, рост потребления нефтепродуктов. Само потребление оказалась гораздо более устойчивым. Согласно оценкам некоторых инвестбанков, до сих пор не восстановился только спрос на авиакеросин. Все остальное — выше или же равно допандемийным цифрам. В текущем году темпы роста потребления, вероятнее всего, упадут, если не будет взаимного открытия стран под летний турсезон.

В конце прошлого года была массово распространена позиция касательно скорого наступлении профицитного нефтерынка. Добыча в мире постепенно растет, плюс были риски локдаунов на фоне стремительного распространения омикрон-штамма, плюс зимняя сезонность и сброс стратегических объемов странами-импортерами т.д. Часть из них фактически снялась или же оказалась несущественной.

В который раз стоит отметить, что любые оценки имеют несколько видов неточностей, часть ключевой информации поступает с временным лагом и т.д. Например, путем такого рода жонглирования цифрами, МЭА получило «дыру» в 200 млн баррелей по итогам прошлого года. Агентством отмечается «рост несоответствия между зафиксированными и расчетными изменениями запасов». Причем это отличие произошло в позитивную для нефтяных цен сторону.

Получается, что эти баррели или кто-то не добыл, или кто-то перепотребил, или же незаметно спрятал в хранилища и забыл. Сложившаяся ситуация, когда оценки уровней спроса и предложения «разваливаются» далеко не на дне цикла/паники и не на росте запасов — вдвойне подозрительна.

На стороне предложения одной из явно наблюдаемых тенденций последнего полугода является хроническое отставание отдельных стран в наращивании нефтедобычи. Чемпионами с отрывом тут являются Нигерия и Ангола: несмотря на все осенние заверения наращивание производства идет крайне медленно, на фоне линейного роста собственных доступных квот. Важно, что добычу в этих странах ведут преимущественно мейджоры, с экспертизой в разработке глубоководных месторождений. Данные месторождения сильнее оншорных пострадали от недоинвестирования в связи с наличием некоторых специфических особенностей технологического цикла.

Саммари: в прошлом году был резкий, далеко не всеми ожидаемый прирост спроса, в том числе на развитых рынках. Также были отдельные сюрпризы на стороне предложения, помимо сезонных профилактик/непогоды и т.д. Как итог — устойчивый системный рыночный дефицит, падение располагаемых/наблюдаемых запасов нефти и нефтепродуктов в мире ниже допандемийных уровней.

В этом году ожидается рост мирового потребления до предкризисных уровней. Помимо этого, практически гарантировано продолжение повышения добычи нефти странами ОПЕК без существенного негативного рыночного эффекта, в том числе за счет наличия трех оговоренных месячных пауз для митигации рисков. За прошедшие два года конгломерат ОПЕК выступал ключевым регулятором предложения. В текущих реалиях высоких нефтяных цен и небольшого набора макро-рисков обязательно появятся новые источники дополнительного предложения. В первую очередь это американские сланцы, канадские тяжелые нефти и бразильское глубоководье.

Отдельные финансовые аспекты

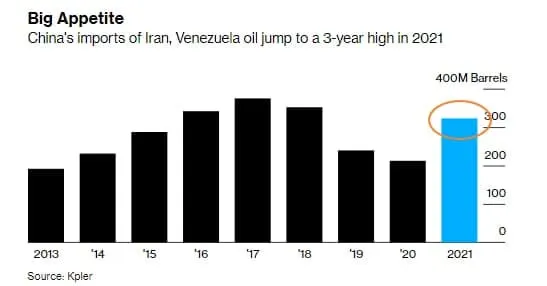

Конечно, многие смеялись над Байденом и его администрацией с их попыткой влияния на физический рынок путем скоординированного сброса некоторого количества нефти из резервов. Общее влияние оценивалось как незначительное. Тем более тот же Китай и так целенаправленно похоже именно этим и занимался, не особо афишируя. Это косвенно видно по падению импорта нефти на 2021 год на 5% относительно пандемийного 2020. Однако у такого рода мероприятий всегда есть эффекты иного порядка и действия. Как минимум, частые заявления сбивают общий бычий настрой, особенно у спекулятивной части рынка.

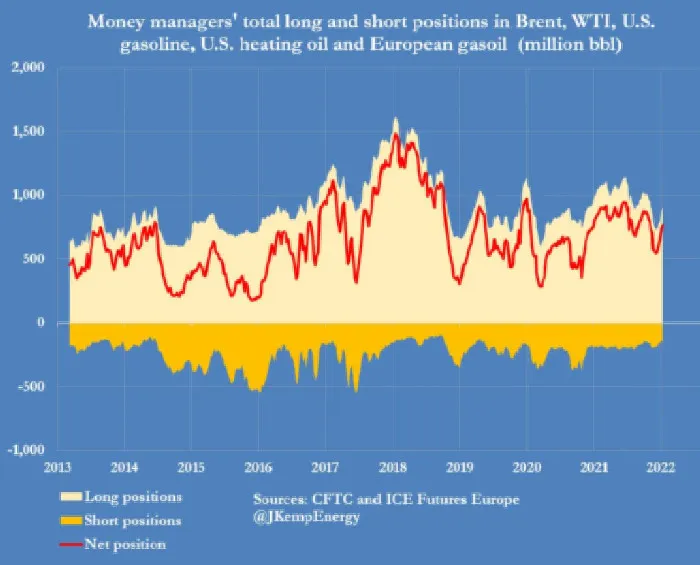

Позиционирование под растущую инфляцию частично ушло. На упавший сентимент удачно пришлись сообщения про новый заразный штамм. В результате цены быстро и сильно просели. Но одновременно это создает хороший задел для их дальнейшего роста — общие лонговые позиции мани-менеджеров все еще прилично ниже максимумов прошлого года. Кроме того запасы нефти в Кушинге продолжают снижаться, а это давит на ближний фьючерс и усиливает бэквардацию кривой до рекордных значений.

Рост добычи нефти на фоне мирового недоинвестирования приводит к снижению свободных доступных мощностей. Некоторое время рынок, вероятнее всего, продолжит быть слабодефицитным. Любые февральские капризы погоды приведут к увеличению потребления нефти и нефтепродуктов по аналогии с прошлой зимой. На текущий момент весь профиль рисков смещен в сторону повышения цен. Негативная часть представлена быстрой (но не сильно вероятной) иранской сделкой, а также новыми словесными интервенциями команды Байдена о дорогом бензине. Но им, кажется, пока что не до него.

В случае резкого повышения ставки ФРС на ближайшем заседании и ухода сильных инфляционных ожиданий можно ожидать снижения цен на коммоды в целом и на нефть в частности, но данная история пока что видится реализуемой скорее после первого квартала текущего года.

Начать дискуссию