18 июля, исполнится ровно 4 года как в первой части НК РФ появилась довольно странная, туманная, но и одновременно долгожданная статья за номером «54.1» — «Пределы осуществления прав по исчислению налоговой базы и (или) суммы налога, сбора, страховых взносов».

Эта статья была внесена в НК РФ Федеральным законом от 18 июля 2017 года № 163-ФЗ «О внесении изменений в часть первую НК РФ», инициатива по разработке которого принадлежал видному депутату, председателю профильного комитета по бюджету и налогам, одному из соавторов первой части НК РФ — Андрею Михайловичу Макарову.

Правда путь к принятию этого закона оказался непростым, а тернистым, извилистым и растянулся на период более чем в 3 года. Так, А.М. Макаров внес свой проект за № 529775-6 в ГосДуму 23 мая 2014 года, а принят он был в первом чтении только через год, 15 мая 2015 года. А после критики и неодобрения редакции проекта целым рядом экспертов он вообще был почти забыт и некоторым даже казалось, что из него никогда закона уже не получится.

Но в 2016 году что-то в недрах ГосДумы скрипнуло, пискнуло и сдвинулось, проект был существенно переработан и 18 июля 2017 года мы смогли лицезреть новое регулирование, впервые о необходимости которого начали говорить аж в 2004 года (если не раньше).

О переделке проекта, о том, каким он «был внесен» и каким закон «был принят», я думаю, сейчас говорить уже нет смысла, оставим этот вопрос историкам для их диссертаций и монографий. Хотя, это тоже «тема отдельного плача», а реплика автора законопроекта А.М. Макарова о том, что «против этой статьи только налоговые консультанты, потому что они боятся потерять работу» до сих пор вызывает смех, но речь сейчас не об этом.

Главное же здесь то, что следует признать, мы имеем дело с первой отечественной попыткой нормативно урегулировать вопросы «добросовестности» и «злоупотребления правом» в сфере налогообложения. До 2017 года эти вопросы разрешались (причем относительно нормально разрешались) Постановлением Пленума ВАС РФ от 12.10.2006 № 53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды».

Да-да, это тот уникальный случай, когда судебный акт о судебной практике по рассмотрению налоговых споров не содержал ни одной ссылки на НК РФ, однако такое положение дел просуществовало почти 11 лет.

И вот уже 3 года мы живем со ст.54.1 НК РФ, но, несмотря на достаточно нормальный срок действия этой статьи ни теория, ни практика сих пор не могут определиться по её поводу, что это такое?

Что это вообще такое?

Можно сказать, что появление в июле 2017 года в тексте НК РФ статьи 54.1 НК РФ стало маленькой сенсацией во всем российском налоговом мире. Сотни семинаров/вебинаров, сотни, если не тысячи, публикаций и комментариев, несколько писем ФНС, стилисткой исполненных как будто из диссертационных исследований. С тех пор страсти немного поутихли, но проблемы по применению этой статьи только копятся.

И главный вопрос во всей этой ситуации: «Ст.54.1, что это, вообще, такое?»

Я, почему-то сразу говорил, что значение этой статьи некоторым практиками переоценивается, хотя, конечно же, мне приходилось подробно рассказывать о ней на своих семинарах в 2017-2018 гг., а в прошлом 2019 году у меня даже появилась самостоятельная лекция на эту тему.

Тем не менее, я до сих пор считаю её «переоцененной».

По мне так с её появлением в нашей жизни мало что изменилось, ведь практически весь контент «54.1» и без того уже существовал в правоприменительном пространстве.

Там, правда, есть одно новое, но довольно странное положение, это подп.2 п.2, да и то, что-то подобное хоть и редко, но уже «проскакивало» в судебной практике (см. таблицу), но о нём, об этом положении, я обязательно напишу отдельно и немного позже.

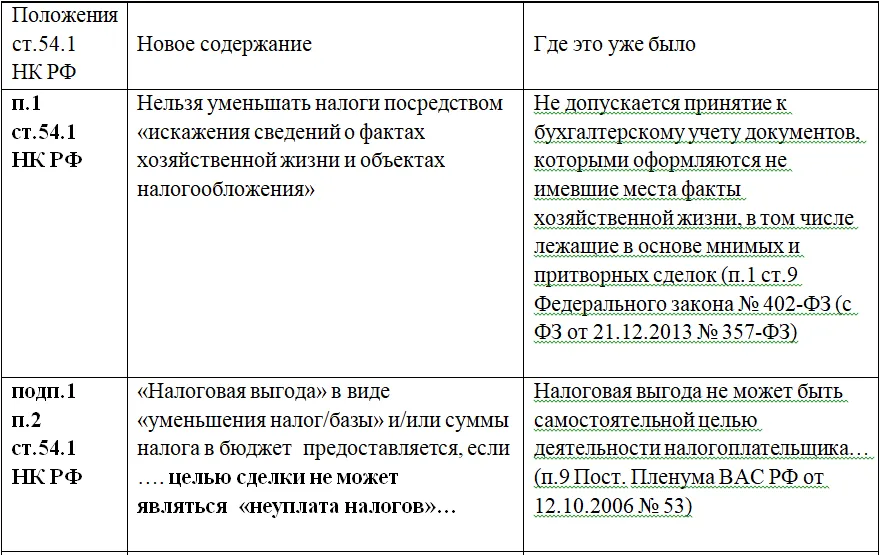

А что касается «деловой цели», «запрета на единственную цель сделки — уклонение от налогов», «подписания документов не тем лицом», «нарушений контрагента» и прочего, то это всё с середины нулевых годов было хорошо известно и понятно как налогоплательщикам, так и налоговикам, и судам. Смотрите табличку ниже, она у меня получилась довольно краткой, можно было бы, конечно, сделать что-то более подробное, но для обоснования тезиса о том, что «это всё было», я думаю и так достаточно.

Кроме того, ст.54.1 НК РФ сама по себе была не только «не новая» и «сырая», но еще и как бы внесистемная, т.е. для того, чтобы она «заработала», одной такой статьи на нормативном уровне «маловато будет». И это очевидно, потому-то и появление этой статьи в НК РФ очень напоминало что-то вроде «плюхи», то есть «плюхнулась» статья в НК РФ, а как её применять, толком никто понять не может.

Кстати, может быть именно поэтому судебная практика так скупо на протяжении 3 лет эту статью применяет, а Верховный Суд РФ до сих пор по ней ни разу не высказался. Хотя по хорошему он должен был бы сразу же при её появлении издать какое-то разъяснение или информационное письмо, потому что очень уж эта статья по себе несуразно смотрится в НК РФ, как-то одиноко.

Вот и ломают теоретики и практики голову над вопросом: «Что это?»

Вот и сходятся спорщики в дискуссиях, то ли перед ними статья «во спасение налогоплательщиков» и её появление в НК РФ это «хорошо», то ли эта статья «для окончательного погубления налогоплательщиков» и налоговая сейчас через эту статью любого может «закошмарить».

По мне, так ст.54.1 НК РФ должна была стать только «первой ласточкой» в начале большого пути по нормативному внедрению института «добросовестности» в налоговое право, ведь в условиях, когда почти 90% налоговых споров рассматривается в судах через применение категорий и терминов, которые даже словесно не обозначены в НК РФ, это ненормально, это абсурдно.

Достаточно в связи с этим вспомнить совершенно непонятное для меня и откровенно слабое по обоснованию Определение Конституционного Суда РФ от 4 июля 2017 года № 1440-О, когда Высокий Суд, фактически не моргнув глазом, написал, что «отсутствие закона не освобождает от ответственности»... В этой связи надо сказать, что, к сожалению, иронические абсурдизмы Станислава Ежи Леца стали сегодня не смешными, они стали нашей обыденностью.

Иными словами, мне почему-то казалось, что после ст.54.1 НК РФ в ней должны появиться положения о праве налоговых органах на переквалификацию, а также о правилах и ограничениях этой «переквалификации», о «номинальности» и «фиктивности» контрагентов и иных лиц, о том же «дроблении», о «налоговой реконструкции» и о «действительном налоговом обязательстве» и пр.пр.

Да и отказ от конструкции «необоснованная налоговая выгоды», мне кажется, был не очень удачной затеей. Зачем потребовалось проводить слом и терминов и подходов?

Мне, почему-то до сих пор кажется (в какой раз уже говорю), что у ст.54.1 НК РФ или должно быть «нормативное продолжение», или ей вообще не место в НК РФ, т.к. её появление (или исчезновение) в налогово-правовом ландшафте мало что меняет.

Кто-то из коллег заголосит: «Статьи 54.1 недостаточно? Еще надо каких-то норм насочинять от законодателя, с которыми опять будет путаница?».

Ну, что тут скажешь?

Да, вы правы, даже спорить не буду.

Я вообще сторонник той позиции, что если закон можно не принимать, то его и не надо принимать. Нормотворчество — это не досужее занятие законодателей, а вынужденная необходимость. Однако, если уж у нас появился в НК РФ такой «зверь», как ст.54 НК РФ, то нечего больше пенять на какие-то «доктрины» или особые «судебные практики». Необходимо развивать то, что появилось, тем более, что если это, мягко говоря, «появление» и «проявление» было более чем неоднозначным.

«Характерный пример к ранее изложенному»

2 июня 2020 года в Арбитражном Суде Иркутской области рассматривался налоговый спор (дело № А19-27765/19), в котором налогоплательщик был обвинен в получении «необоснованной налоговой выгоды»: налоговый орган произвел переквалификацию договора на управление с ИП-управляющим на трудовой договор с директором и доначислил НДФЛ.

Обращаясь в суд налогоплательщик в заявлении пишет о том, что оспариваемое им решение противозаконно еще и потому, что нарушена процедура его принятия, так как в решении налогового органа, в редакции исправления его вышестоящим налоговым органом, содержится ссылка на нормы ст.54.1 НК РФ, которой в акте проверки и вынесенном по его результатам первоначальном решении не имелось.

Вроде бы резонно, тем более, что Президиум ВАС РФ еще в 2009 году говорил нам о том, что вышестоящий налоговый орган в своем решении по жалобе налогоплательщика не может ухудшать его положение, сложившееся по первоначальному решению нижестоящей налоговой инспекции.

Что же отвечает на это налоговый орган? Вот цитата:

«Налоговый орган также отмечает, что отсутствие в оспариваемом решении ссылки на ст.54.1 НК РФ не может служить самостоятельным (единственным) основанием для признания решения незаконным, поскольку

отсутствие указанной ссылки не изменяет существо выявленных нарушений и выводов инспекции».

Иными словами, по мнению инспекции, что есть эта статья в итоговых документах проверки, что её нет, суть не меняется.

Суд первой инстанции на это «столкновение мнений» пишет в своём решении следующее:

«..Вместе с тем, доводы заявителя о том, что при вынесении оспариваемого решения налоговым органом нарушена процедура его принятия, поскольку решение в редакции решения УФНС, содержит ссылки на нормы ст.54.1 НК РФ, которые отсутствуют в акте проверки и вынесенном по его результатам первоначальном решении суд считает несостоятельными.

...

Данная норма [речь о ст.54.1] не содержит ранее используемого термина «необоснованная налоговая выгода», установленного Постановлением Пленума ВАС РФ № 53 от 12.10.2006 г., а вводит новый термин, характеризующие злоупотребления в налоговом праве — «искажение». П.1 ст.54.1 НК РФ определяет общее правило о недопустимости искажения налогоплательщиком сведений о фактах хозяйственной жизни, а также об объектах налогообложения в случае, если такие искажения приводят к уменьшению налоговой базы и (или) суммы подлежащего уплате налога.

Поскольку по результатам выездной налоговой проверки налоговый орган пришел к выводу о формальности договора заключенного Обществом с управляющим, положения подп.2 п.2 ст.54.1 НК РФ согласуются с его выводами. При этом само по себе неуказание в решении инспекции статьи 54.1 НК РФ является нарушением, обосновывающим налоговое правонарушение, но не таким, которое повлекло бы признание решения налогового органа незаконным.

Иными словами, суд, соглашаясь с налоговым органом, так и пишет, хоть есть ссылка на эту статью, что ссылки нет, это ничего не меняет. Я, правда, не совсем понял, причем тут именно подп.2 ст.54.1 НК РФ, но, наверное, это как то связано с иными материалами дела, которые мы не видим.

И опять вопрос: «Что же это за статья такая, на которую, что ссылайся, что не ссылайся, особого значения это иметь не будет?».

Думаю, что в этом одном рядовом судебном деле отразилась главная проблема ст.54.1 НК РФ, её непонятное предназначение и более чем относительная значимость. Налоговые споры разрешались и без ст.54.1 НК РФ, разрешаются они и сейчас, но ссылка не неё явно не обязательна. Данное обстоятельство подчеркивает внесистемный характер этой нормы и свидетельствует о том, что эта статья до сих пор не может найти своего места в системе правового регулирования отношений в сфере налогообложения.

(продолжение следует)

---------------------------- Как мы можем вам помочь ----------------------------

- если ваш бизнес имеет несколько самостоятельных направлений, оформленных на разных лиц, которые взаимодействуют между собой, достигая общего результата...

- если единый по сути процесс производства также разделен между несколькими лицами, которые также взаимодействуют между собой для достижения общего результата...

- если при этом названные лица (все или некоторые из них) применяют специальные налоговые режимы или налоговые льготы, но утратили бы права на них в случае осуществления деятельности от одного лица...

...то у вас есть основания опасаться претензий налоговой в дроблении. Итогом таких претензий может быть отказ в применении льгот и льготных налоговых режимов.

В ходе нашего вебинара «Дробление — риски для малого и среднего бизнеса» мы разбираемся, на что в первую очередь обращает внимание налоговая и что сделать, чтобы предотвратить или минимизировать риски.

Вебинар будет проходить 15 июля в 10.00 (время московское)

Стоимость участия — 2 000 руб.

Оставляйте заявку и мы с вами обязательно свяжемся:

Начать дискуссию