Расскажем, как бухгалтеру вести учет платежей и расходов, связанных с самозанятыми.

Как оформлять расчеты с самозанятым

Первый документ, наличие которого необходимо проверить бухгалтеру, — это договор с самозанятым, где указаны его реквизиты.

Самое главное, чтобы договор соответствовал всем требованиям к договору ГПХ, иначе отношения с плательщиком НПД могут переквалифицировать в трудовые.

Один из ключевых признаков, на который налоговая обратит внимание, если вы попадете под такое подозрение, — это размеры и регулярность платежей. Если вы платите СМЗ фиксированные суммы вознаграждения, а дни выплат еще и совпадают с днями выплаты зарплаты, то риск попасть на большие проблемы с налоговиками возрастает.

Второй ключевой документ для работы с самозанятым — это чек. Чек он формирует сам через банковское приложение или приложение «Мой налог» сразу после получения платежа от вас, если он получен через электронное средство платежа или наличными.

Если платеж поступит через расчетный счет, безналично, то чек самозанятый обязан выдать чек не позднее 9-го числа месяца, следующего за месяцем, в котором поступил платеж. При этом в чеке нужно указать фактическую дату поступления средств, а не дату выписки чека.

Чек самозанятый должен присылать вам по каждой выплате. Это основной документ для признания расходов. При использовании сервиса Мои самозанятые чеки формируются автоматически и сразу пересылаются заказчику. Благодаря этому вы защищены от рисков по признанию расходов. Остальные документы — договор, акт — также можно сформировать и подписать прямо в сервисе. Подписание их происходит с помощью электронных подписей. У организации это будет квалифицированная электронная подпись, а у самозанятого — простая.

В письме ФНС от 28.10.2021 № ПА-4-20/15213@ сказано, что если самозанятый аннулирует чек в дальнейшем, то у заказчика не теряется право на учет этих расходов, при условии, что деньги самозанятому не были возвращены (т.е. он аннулировал чек, например, в целях занижения налоговой базы). Но, конечно, вам нужно иметь первичный чек, доказывающий, что плательщик НПД получил оплату.

Проводки по расчетам с самозанятым

Итак, выплату вы сделали, чек от самозанятого получили. Осталось разобраться с проводками.

Их немного, по сути они аналогичны проводкам, которые вы бы сделали при получении услуг или товаров от обычного поставщика.

Обратите внимание! В бухгалтерских программах часто делается ошибка: операции с самозанятыми проводят через документы, предназначенные для расчетов с работниками, например, через платежные ведомости. Это неверно. Оформлять их нужно через документы, используемые для операций с поставщиками / исполнителями. Например, в 1С: Бухгалтерии 8.3 это будет «Поступление (акты, накладные)».

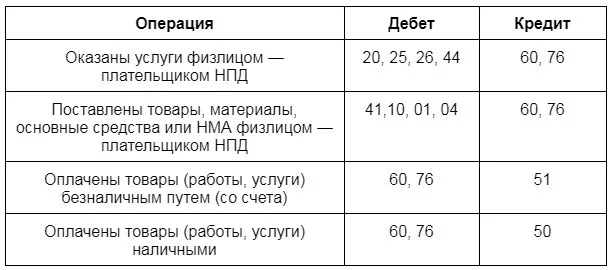

Проводки по операциям с самозанятыми:

Напомним, что самозанятые могут продавать только товары собственного производства. К примеру, организация может заказать сборку компьютера по заданным параметрам из запчастей, которые исполнитель купит сам или приобрести предметы искусства для оформления бутика или офиса компании.

Самозанятый может создавать и программные продукты (НМА) — разрабатывать мобильные приложения, создавать базы данных или системы учета.

Что учесть при работе через электронные площадки и сервисы

Многие компании работают с самозанятыми через специальные площадки. Это удобно, если у вас несколько (и тем более много) исполнителей и сложно контролировать все расчеты.

Разберем проводки в бухучете на примере работы через сервис «Мои самозанятые».

Принцип работы с переводами прост: организация пополняет номинальный счет, с которого затем проводятся все оплаты по реестру. Во-первых, не нужно будет формировать платежные поручения на каждого исполнителя. Во-вторых, платить можно как по полным реквизитам банковского счета, так и просто по номеру телефона или карты.

Максимум удобства при работе с таким сервисом достигается службами доставки, в розничной торговле или перевозках. Курьеры, промоутеры и водители мобильны, их не пригласишь в офис для расчета и им некогда заниматься выставлением документов. А через онлайн-сервис можно быстро все согласовать, выставить и оплатить.

Если вы переводите деньги получателю через сервис, то проводку используйте такую:

Дебет 76 субсчёт «Расчёты с посредником (например, сервисом „Мои самозанятые“) по номинальному счёту» — Кредит 51

Перевод денежных средств на номинальный счет не является расходом. В затратах для целей налогового учета можно будет принять уже фактические расходы — после расчета с самозанятыми и получения от них документов.

Чек сервис пришлет автоматически, поэтому ждать его и требовать от исполнителя не придется. Необходимые документы — договор, акт — также формируются прямо в сервисе, так что самозанятому не придется изобретать собственную форму.

На услуги сервиса (комиссию за переводы, для Моих самозанятых она от 1%) предоставляется ежемесячный акт. Эти расходы тоже можно учесть в бухгалтерском и налоговом учете. Комиссии онлайн-сервиса гораздо ниже, чем комиссии банка за переводы физлицам, даже самозанятым.

Обычно такие переводы ограничены каким-либо лимитом в месяц, при его превышении, процент комиссии возрастает. В Моих самозанятых размер комиссии не будет меняться — совершайте столько оплат, сколько вам требуется и на любую сумму. Если у вас или ваших исполнителей возникнут вопросы, их можно задать в чате, где ответы дадут эксперты по работе с самозанятыми.

При оплате вознаграждения сервису проводка будет такой:

Дебет 20 (25, 26, 44...) — Кредит 76

Если у вас есть вопросы по статье — задавайте их в комментариях.

Получите памятку «Различия трудового договора и ГПД с внештатным сотрудником»,

чтобы правильно составить договор оказания услуг с самозанятым и защититься от штрафов

Комментарии

3Добрый день. Самозанятые оказывает бухгалтерские услуги ЮЛ.

Можно ли ставить данные расходы на затраты при налоговой системе "Доходы минус расходы"?

да

Спасибо.