Бизнес активно подключает плательщиков НПД к работе. Но если неправильно составить гражданско-правовой договор, это грозит негативными последствиями: переквалификации договора в трудовой, снятию расходов, недоимкам, штрафам.

Обязательно ли заключать договор с самозанятым?

В письме № СД-4-3/2899@ налоговики отметили, что договор с самозанятым можно не заключать в письменной форме, если услуга (работа, покупка продукции) разовая и совершается в момент договоренности.

Например, ваша компания заказывает подарки на 23 февраля и 8 марта. Ответственный сотрудник нашел нужные подарки (корзина с пряниками и кексами), созвонился с самозанятым, который их делает, и договорился о встрече. В день встречи был произведен расчет наличными, получен чек, подарки забрали. Договор на такую сделку можно не заключать.

Если же самозанятый оказывает вам услуги на протяжении определенного периода, работа выполняется этапами, вы вносите предоплату — договор обязательно нужен.

Расскажем, на какие нюансы надо обратить внимание при его составлении.

Статус плательщика НПД в преамбуле

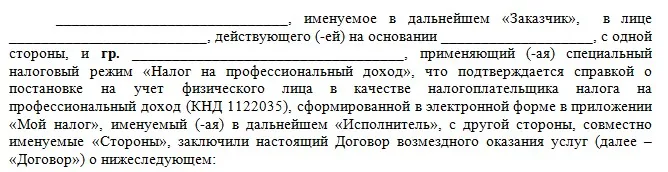

Первое и самое главное условие — исполнитель является плательщиком НПД, что подтверждается справкой. Его нужно обязательно включить в договор.

Обратите внимание: при заключении договора нельзя заставлять исполнителя регистрироваться в качестве плательщика НПД. На это указала ФНС в своем письме от 16.09.2021 № АБ-4-20/13183@.

Вот так может выглядеть преамбула правильного договора с самозанятым:

Еще важно указать, что самозанятый должен оповестить компанию, если он «слетит» со спецрежима. Уточните, что если он этого не сделает, то обязан будет возместить заказчику убытки. В них можно включить суммы взносов, пени, штрафы и иные санкции, которые грозят компании, если обнаружится, что она работала с лицом без особого налогового статуса.

Этот пункт договора можно включить в раздел «Ответственность сторон».

Предмет договора

Следующий пункт — это предмет договора. В нем надо описать конкретную услугу или работы, которые вы заказываете у самозанятого. Причем услуга должна быть расписана подробно.

В предмете договора можно прописать как одну услугу, так и несколько. Укажите срок оказания услуги (услуг).

Например:

«1.1. Исполнитель обязуется предоставить Заказчику за вознаграждение следующие услуги (далее — „Услуги“):

разработка макета визитки;

создание сайта;

дизайн промо-страницы акции „Скидки до 50%“.

1.2. Услуги подлежат исполнению не позднее (соответственно):

„_28_“ _февраля_ 2022 г.;

„_03__“ _апреля__ 2022 г.;

„_13__“ _марта___ 2022 г.»

Важно: услуги, которые указаны в договоре, лучше также подробно расписать в чеке от самозанятого. Такое условие можно включить в договор. Название работ, услуг должно соответствовать прописанным в договоре.

Если самозанятый не указал подробно услуги или работы в чеке, тогда стоит приложить акт, в котором будет эта информация. Хотя акт и не является обязательным документом, но налоговики часто просят его показать.

Указывать в пунктах договора с самозанятым отсылки к Трудовому кодексу нельзя. Иначе налоговики переквалифицируют договор из ГПХ в трудовой. То есть нельзя прописывать:

график работы;

место работы;

материальную ответственность;

обеспечение материалами и оборудованием (на безвозмездной основе).

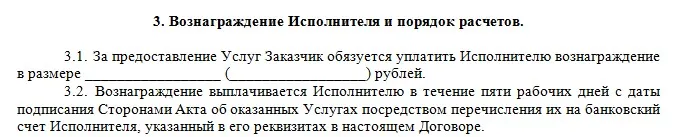

Оплата

Важно уделить внимание разделу «Оплата услуг» или «Вознаграждение». В нем не должно быть:

слова «зарплата» и иных упоминаний, связанных с оплатой трудовой деятельности, «вознаграждение» — верный термин;

фиксированной ежемесячной суммы без привязки к результату, количеству оказанных услуг или объему работ;

Например, правильно будет указать: количество доставляемых заказов, необходимых консультации, объем прокладки кабеля, количество статей или карточек товара на маркетплейсе, которые надо заполнить.

определенной периодичности выплат (один из критериев переквалификации договора в трудовой — выплаты каждые две недели в дни выплаты зарплаты штатным сотрудникам).

В договоре можно указать факт оплаты по итоговому результату, после полного исполнения обязательств или по этапам, частям. При этом каждую выплату стоит отмечать выставлением акта с указанием объема работ или услуг и производить оплату со ссылкой на такой акт.

Счет самозанятый выставлять не обязан, хотя приложение «Мой налог» позволяет это сделать. Исполнитель может направить ссылку на счет или скачать его в pdf, распечатать и передать заказчику на бумаге.

По каждой оплате исполнитель должен сформировать и передать заказчику чек. Обратите внимание — по каждому факту оплаты, а не один чек по всем выплатам в целом!

Скачать шаблон договора с самозанятым и акта можно на сервисе «Мои самозанятые».

Что нельзя прописывать в разделе про оплату

Не стоит указывать на обязанность самозанятого сформировать и направить чек заказчику до получения оплаты.

Да-да, даже такое условие на практике иногда включается в договор с самозанятым. Но делать так нельзя. Объясним почему.

Работа с плательщиками НПД — это получение услуги. А, следовательно, заказчик оплачивает исполнителю вознаграждение за оказанные услуги, выполнение работы или купленный товар. И происходит это так же, как и в любом другом магазине. То есть вы отдаете товар, вам его пробивают, вы отдаете деньги, и только после этого кассир выдает чек.

Почему некоторые заказчики прописывают в договоре условие о выдаче чека заранее? А просто потому, что хотят себя обезопасить от непорядочных самозанятых, которые получают деньги, а чек не выдают. Но это не правильно.

В сервисе «Мои самозанятые» вы сможете найти исполнителя на любую услугу, заключить договор, к которому не придерутся налоговики и получить акт. Не стоит беспокоиться за получения чека от самозанятого, так как сервис автоматически его формирует после оплаты услуги и проследит, чтобы исполнитель его не аннулировал.

Закрывающие документы

Чек — единственный обязательный документ, который подтверждает факт оказания услуги и ее оплаты. Такой ответ дала ФНС в письме от 22.12.2020 № ЗГ-3-20/8488@ в отношении документов, подтверждающих расходы заказчика. Но в договоре можно (и стоит, учитывая уже сложившуюся практику) прописать другие подтверждающие документы, например, акт.

Стоит определить — в какой срок составляется и передается акт, будет ли у него определенная форма (приложение к договору) или исполнитель может представить его в любом виде. Укажите, в какой срок заказчик должен подписать акт со своей стороны, в какой момент работы (услуги) будут считаться принятыми. Как правило, это дата, когда обе стороны подписали акт.

Например, если исполнитель выставил и подписал акт 10.02.2022, а заказчик подписал его 15.02.2022, то дата принятия работ по договору — 15 февраля.

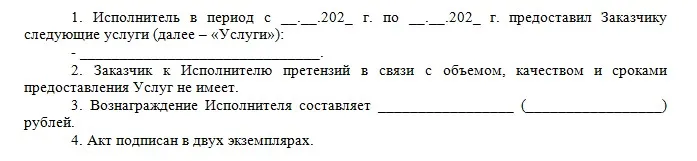

В акте указываются:

наименование и подробности выполненных услуг или работ;

объем работ;

размер вознаграждения;

примечания по согласованию — к примеру, пожелания доработок или условие о том, что работы будут приняты только после устранения выявленных недочетов.

Например, пункты акта могут выглядеть вот так:

Акт, как и при работе с любыми другими исполнителями, подписывается в двух экземплярах, по одному для каждой из сторон. Самозанятый может считать, что ему акт не нужен и хранить его не обязательно. Рекомендуем предупредить исполнителя, что ФНС может обратиться к нему при проведении встречной проверки в отношении заказчика и запросить документы по сделке.

Проверяют не только характер условий договора, но и его формальность. Ведь если услуги были оказаны только на бумаге, то расходы по ним снимут и придется доплатить налоги.

Само по себе отсутствие у исполнителя собственных экземпляров актов не говорит о том, что договор был заключен только для незаконной оптимизации налогообложения, но может посеять сомнение у проверяющих.

Два актуальных вопроса по работе с самозанятыми

А вот и два вопроса (или страха), которые «крутятся в голове» у заказчика при заключении договора с плательщиками налога на профессиональный доход.

Надо ли перезаключать договор, если исполнитель перестал быть самозанятым?

Представим ситуацию, ваша компания работает с самозанятым. И через некоторое время исполнитель вам говорит, что он «слетел» с НПД из-за превышения дохода. Сразу возникает вопрос: как быть с договором?

В письме от 20.02.2019 № СД-4-3/2899@ налоговики ответили, что перезаключать договор не нужно, если его существенные условия не меняются. Исключение — если исполнитель — ИП, который перешел на ОСНО.

Причем не важно, самозанятый будет работать по договору как физлицо или как индивидуальный предприниматель. Перезаключать договор все равно не требуется, но можно подписать допсоглашение.

Почему надо перезаключать договор с исполнителем, если после прекращения статуса самозанятого, если он станет ИП и будет применять общую систему налогообложения? Ответ прост: стоимость услуг будет определять с НДС. А это существенный пункт договора.

Не забудьте, что если самозанятый «слетел» с НПД и будет работать с вашей компанией как физлицо, то с его вознаграждения надо исчислять и удерживать НДФЛ, а также уплачивать страховые взносы в ПФР и ФОМС.

Что делать, если самозанятый аннулирует чек?

Компания может принять расходы к учету, если есть чек от самозанятого, в котором указана сумма расчета, предмет расчета и другие главные реквизиты. Причем, если плательщик НПД в дальнейшем аннулирует чек, но не вернет деньги — признать расходы все равно можно. Такой ответ дала ФНС в письме от 28.10.2021 № ПА-4-20/15213@.

А если у заказчика на руках будет договор или акт выполненных работ, подписанный двумя сторонами, то эти документы будут являться дополнительным подтверждением произведенных расходов.

Похожий вопрос: можно ли принять к вычету расходы по чекам самозанятого, если он в дальнейшем превысит лимит и «слетит» с НПД. Ответ такой же: да, принять расходы можно (письмо ФНС от 16.04.2019 № СД-4-3/7089@).

Оставьте заявку на сервисе «Мои самозанятые» — и мы поможем подобрать исполнителя, который подойдет именно под ваши задачи.

WinWork

Платформа помогает компаниям автоматизировать работу с исполнителями. Есть API для интеграции с 1С

Комментарии

9В ответе ФНС написано, что для подтверждения расходов достаточно только чека, вы же настаиваете на том, чтобы еще и акты подписывать. Не можем никак от лишних бумажек отучиться?

Простите, а вы как будете договор заключать? Одно дело, когда представитель организации пришел и что-то купил. Тут же расплатился и чек получил, в котором написано, что именно куплено. А если вы договориваетесь с самозанятым, чтобы он вам услугу или работу сделал, то как вы это без договора на бумаге сделаете? И как подтвердите, что работа была выполнена на самом деле? Чек подтвердит только оплату.

Вот когда пару судов проиграете из-за отсутствия "лишних бумажек", тогда научитесь считать их нелишними. И дело тут не в налогах.

Я в договоре пропишу, что оплата только после оказанной услуги. То есть если оплачено, то это одновременно и подтверждение того, что сделано. И не надо акты составлять. Так не?

Если речь об услугах, то так можно. А если договор подряда, то акт обязателен. Его требует Гражданский кодекс

Тут дело не только в налоговиках. Вот такая вполне реальная ситуация: Походит директор к бухгалтеру и велит ему перечислить такую-то сумму по таким-то реквизитам самозанятому за оказанные услуги (или там выполненные работы).А документы чуть позже будут. А потом заявляет, что ничего такого не говорил, и первый раз об этом слышит.