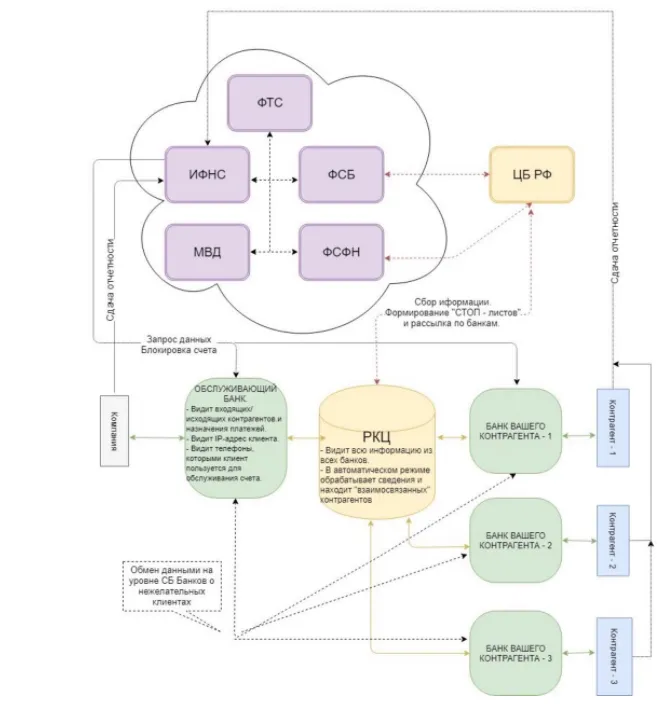

На канале @bablishko2018 разместили схему сбора данных для блокировки счетов в рамках 115-ФЗ.

В последнее время все чаще стал подниматься вопрос о том, какие конкретно сведения сохраняются о компании, и как происходит обмен этими данными между банками, ЦБ и ведомствами. Вероятнее всего, большая часть читателей и так хорошо понимает, о чем идет речь. Но неплохо все это еще раз систематизировать. Также рассмотрим общие схемы межведомственного обмена финансовой информацией о деятельности компаний. Сразу хочу сделать несколько замечаний:

1) Приведенная схема является лишь «общим лекалом» для большинства регионов. В каждом регионе может быть своя специфика. В Москве, где находятся центральные аппараты всех указанных структур, процессы обмена данными и их реализации происходят совсем иначе.

2) В рассматриваемую схему намеренно включена ФНС. Данная структура хоть и не участвует напрямую в реализации норм ФЗ № 115, но оказывает значительное влияние на деятельность компаний и принимает участие в обмене информацией как внутри страны, так и на международном уровне (в рамках ОЭСР с 2018 года).

На предложенной схеме в отдельный блок собраны ИФНС, ФТС, ФСБ, МВД и ФСФМ. Обмен информацией между этими структурами налажен очень хорошо. Здесь все обмениваются со всеми. Особенно если речь заходит о проверке того или иного материала на наличие признаков состава преступления.

РКЦ и ЦБ выделены одним цветом, поскольку РКЦ структурно является частью ЦБ, и вся информация РКЦ попадает уполномоченным сотрудникам ЦБ.

Итак:

1. Обслуживающий банк

Сбор данных о потенциальном клиенте начинается еще «с порога». В рамках ФЗ № 115 каждый банк разрабатывает внутренние методические инструкции, которые направлены на «отсечение» клиентов еще на этапе заполнения анкеты. Список оснований, по которым банк может отказать в открытии счета даже недавно созданной компании, довольно длинный.

При заполнении анкеты клиента помните, абсолютно все сведения останутся в банке навсегда.

Основные пункты, которые банк заносит в свои БД и которые, впоследствии, участвуют в обмене информацией:

— Информация о компании (название, ИНН, адрес регистрации, контактный телефон);

— Информация о директорах, учредителях, бенефициарах, юристах (если счет открывался по доверенности), бухгалтерах (паспортные данные, прописка/фактическое проживание, контактные данные);

— Фотографии фактических получателей ЭЦП (нововведение 2018-го года);

— Карточка печатей/подписей (этот документ, в случае появления в дальнейшем уголовного дела в обязательном порядке запрашивается правоохранительными органами. На его основе проводятся почерковедческая экспертиза и сличение печатей в документах с оригинальным оттиском).

В случае, если вам отказали в открытии счета, эта информация распространится по другим банкам в течение суток. В этом случае вероятность последующих отказов возрастает кратно, и применение компании для дальнейшей деятельности становится крайне затруднительно.

В новом банке вас будут проверят по тем же пунктам. Если хотя бы один из них совпадет, будет отказ.

Следующий этап — это повседневная деятельность компании. После открытия счета, в ходе осуществления текущей деятельности, банк продолжает собирать сведения о своих клиентах. Этот объем постоянно увеличивается, в соответствии с сроком «жизни» компании.

К сведениям, собранным банком на предыдущем этапе, добавляются следующие:

— IP — адреса с которых осуществлялось управление счетом. Срок хранения этих данных не менее 1 года;

— Тип и серийный номер операционной системы, которая установлена на компьютере, с которого осуществляется управление счетом;

— Тип браузера, используемого для управление счетом;

— Информация о ваших контрагентах. Здесь следует отдельно заметить, что, если вы получаете/отправляете деньги своим контрагентам ВНУТРИ ОДНОГО БАНКА, будьте уверены, что будет проведена проверка по всем техническим параметрам на предмет того, а не из одного ли места осуществляется управление этим счетами.

Все собранные сведения никогда не уничтожаются. Все заботливо «архивируется». По закону, эти сведения можно получить только по решению суда. Фактически, конечно же, их может получить практически каждый, кому это необходимо. Также следует заметить, что по большинству этих признаков (кроме технических) вас будут пытаться идентифицировать другие банки, особенно если вы окажетесь в стоп-листе.

Самые основные варианты попасть в этот лист выглядят следующим образом:

А) Принять/отправить деньги от компании из стоп — листа. Учитывая тот факт, что у нас 99% бизнеса, для различных целей, используют «серые» фирмы, следует понимать, что основные риски кроются именно здесь.

И проблема даже не в том, что могут возникнуть вопросы со стороны ФНС (чем так пугают различные бухгалтерские и консалтинговые фирмы), а в том, что эта «серая» фирма УЖЕ может быть в этом списке. Официальным путем узнать об этом невозможно. А поскольку банки руководствуются принципом «скажи мне кто твой друг, и я скажу кто ты», получается так, что после 1-3 платежей ваша компания сама оказывается в этом стоп-листе.

Б) Не ответить на плановый запрос Compliance, который банк обязан будет прислать раньше или позже.

Вместе с закрытием фирмы ВСЁ, что с ней было связано, необходимо сменить. Также это распространяется на цепочки контрагентов. Т.е. если вашими контрагентами были фирмы А, B и C, вас засунули в стоп-лист. Вы создали новую фирму, которая продолжила работать с компаниями A, B и C, да еще и с тех же телефонов и IP — адресов, не удивляйтесь тому, что компания снова окажется в стоп-листе.

2. Федеральная налоговая служба

Когда компания появляется на свет, она сразу же регистрируется в ИФНС. Уже на этом этапе госструктуры начинают собирать данные о предприятиях. Не углубляясь в специфику деятельности данной структуры, расскажу, какая информация оседает в ФНС:

— Лицо (или юридическая компания), которое занималось регистрацией ООО. Отдельно необходимо акцентировать внимание, что ФНС «записывает в книжечку» IP-адрес, с которого осуществлялась подача документов, в случае их электронной подачи через сайт ФНС. ФНС смотрит, сколько еще компаний заявлялось с этого адреса. Сколько из них подпадали под признаки «номинальности». Вся эта статистика собирается автоматически, соответственно проверка по этим пунктам происходит также, в «фоновом режиме». Какие-то подозрения, которые возникают у ФНС на данном этапе, влекут за собой отказ в регистрации или вызов директора «на разговор».

— Информация о директоре, собственниках, адресе регистрации, контактном телефоне компании. Вся эта информация проверяется на предмет «массовости». В случае каких-то подозрений, ФНС может провести выездную проверку будущего адреса регистрации, пригласить директора/собственника на беседу, отказать в регистрации.

— При сдаче компанией отчетности, ФНС фиксирует не только данные ЭЦП, но и IP — адрес, с которого осуществляется сдача отчетности. Поскольку большинство дельцов, задействованных в сфере обнала и выгона, пользуются услугами своих бухгалтеров, которые сдают отчетность минимум по 3-5 компаниям с одного компьютера, нередки ситуации, когда при телефонном разговоре сотрудники ФНС говорят что-то вроде: «Вы думаете, мы не видим с какими компаниями вы там еще связаны?».

— ИФНС видит, в каких банках компания открыла счета. Она пока еще не видит оборотов, не видит контрагентов (для этого им надо запрашивать банк), но точно видит номер счета, вид (расчетный и депозит), его валюту, статус (открыт/закрыт).

Сейчас активно внедряется электронный документооборот между банками и ФНС, но это процесс долгий. Письма о блокировках приходят в электронном виде уже практически во все банки, а вот получение данных о состоянии счета и детализация по нему пока осуществляется не так быстро.

Следует отдельно отметить, что при изучении спорных ситуаций (доначисление налогов, выстраивание цепочек взаимосвязанных фирм, возврат НДС и пр.), налоговики обязательно изучают не только саму отчетность компаний, но и IP — адреса, с которых она сдается.

Эта информация передается в правоохранительные органы, в случае поступления запроса. Те, в свою очередь, имеют возможность сравнить техническую информацию, полученную из банка, (IP — адрес, данные операционной системы, браузера, телефон) с теми данными, что дала ФНС и тем, что было изъято в ходе обысков или ОРМ (это уже в худшем случае).

3. Расчётно — кассовый центр

Данная структура занимается обработкой платежей, приходящих из банков, и перечисляет деньги между финансовыми учреждениями.

Несмотря на столь «скромный» функционал, обладает, наверное, самыми полными сведениями о деятельности компаний в масштабах региона.

Именно здесь происходит поиск и идентификация «серых фирм». Причем им не надо для этого обращаться в ФНС. Ошибочно полагать, что РКЦ занимается только проведением платежей и все. На самом деле эта структура является, фактически, передовым отрядом в борьбе с «серыми» фирмами.

Это «разящее копье», которым Родина вспарывает откормленный живот бизнеса. Финка, летящая в худой зад убегающих из страны коммерсантов...

Особенность в том, что РКЦ видит АБСОЛЮТНО ВСЕ платежи МЕЖДУ ВСЕМИ компаниями.

Им достаточно задать признаки (например: кто платит налогов меньше 0,9% от оборота; у кого большой объем платежей за границу (Гонконг, Латвия и т.п.), но отсутствуют таможенные платежи; у кого большой объем платежей за транспортные услуги, но нет платежей за топливо или з/п водителям и пр.) — и они получают полный список компаний с их счетами в банках. После этого список рассылается в банки с комментарием «О расстреле доложить вчера». Что происходит далее, все уже знают.

— О том, что видит РКЦ, особо писать нечего. Он видит ровно ту информацию, которая указана в платежном поручении: Отправитель (ИНН, название, банк); Получатель (ИНН, название, банк); Назначение платежа. И оперируя только этими данными, эти ребята умудряются создавать столько проблем. Основным их оружием является продвинутая система обработки данных, которая интегрирована с целой кучей программ, позволяющих анализировать проходящие транзакции.

4. Служба безопасности банка

Это подразделение банка никакой технической информацией (IP — адреса, данные операционной системы и пр.) не обменивается. Основная задача этой службы заключается в розыске должников и в том, чтобы не пустить в банк потенциально проблемного клиента.

Из положительных моментов: в силу того, что в этих службах обычно работает большое количество бывших сотрудников силовых ведомств, — вопрос в выстраивании адекватных взаимоотношений.

Основные сведения, которые можно увидеть в межбанковском обменнике СБ, выглядят следующим образом: регистрационные данные компании, контактные данные, данные физ. лица, основание отказа (это указывают далеко не все, но некоторые банки такими данными делятся), что за проблемы были с возвратом кредита.

5. Министерства и ведомства

Писать о том, чем занимаются эти министерства и ведомства, нет смысла. Все читатели и так это прекрасно знают. Некоторые даже сталкивались. Замечу только, что, если информация о компании попала в стены этих структур, вероятность того, что будут собраны отовсюду все данные, о которых шла речь выше, довольно высока. Все будет проанализировано, проверено и подшито. До такого лучше не доходить...

Источник: @bablishko2018

Начать дискуссию