Все ближе окончание квартала и пора готовится к сдаче отчетности. В этой статье рассматривается пример заполнения декларации ИП с наёмными работниками.

За 3 квартал 2019 г. сдается декларация, утвержденная приказом ФНС № ММВ-7-3/414@ от 26.06.2018 г.

Состоит декларация из трех разделов и титульного листа. При этом разделов 2 в декларации может быть несколько, если у ИП несколько видов деятельности или несколько мест ведения деятельности. Если ИП планирует заявить вычет на покупку ККТ, он заполняет еще один раздел, четвертый. Если вычет не заявляется, то пустой раздел 4 сдавать не надо.

Все правила заполнения декларации изложены в Порядке заполнения декларации, который можно найти в разделе Бланки.

В примере рассчитан налог по деятельности «бытовые услуги», причем деятельность началась не с начала июля. В первом месяце у ИП был один работник, во втором и третьем – два. Помните, что сам ИП при бытовых услугах тоже учитывается в физ.показателе.

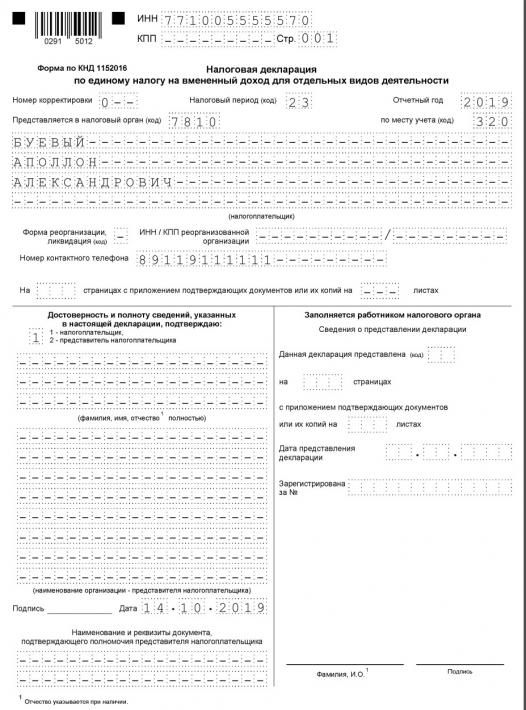

Титульный лист

Вверху титульного листа, так же, как и всех разделов декларации, указывается ИНН. Поле КПП индивидуальные предприниматели не заполняют, в поле ставится прочерк.

При представлении первичной декларации в поле «Номер корректировки» указывается 0, если сдается уточненная декларация, то ставится номер корректировки 1, 2 и т.д.

Налоговые периоды выбираются из Приложения 1 к Порядку заполнения декларации. 3 кварталу соответствует период 23.

В поле «по месту учета» ставятся коды из Приложения 3 Порядка. У ИП выбор кода зависит от того, стоит ли он на учете как плательщик ЕНВД по месту ведения деятельности или по месту жительства ИП. По месту жительства ИП встают на учет при пассажирских и грузоперевозках, развозной и разносной торговле, а также размещении рекламы на транспорте.

При заполнении поля «Налогоплательщик» указывается фамилия, имя и отчество (при его наличии) предпринимателя.

Ниже идут поля, заполняемые только организациями, в них предприниматели ставят прочерки.

Поскольку никакие документы к декларации не прикладываются, соответствующее поле тоже прочеркивается.

В разделе «Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю» фамилию ИП указывать не надо, если он сам подписывает декларацию. Если декларацию подписывает доверенное лицо предпринимателя, то указывается ФИО представителя (либо название организации-представителя). Обратите внимание, что доверенное лицо должно иметь нотариально заверенную доверенность.

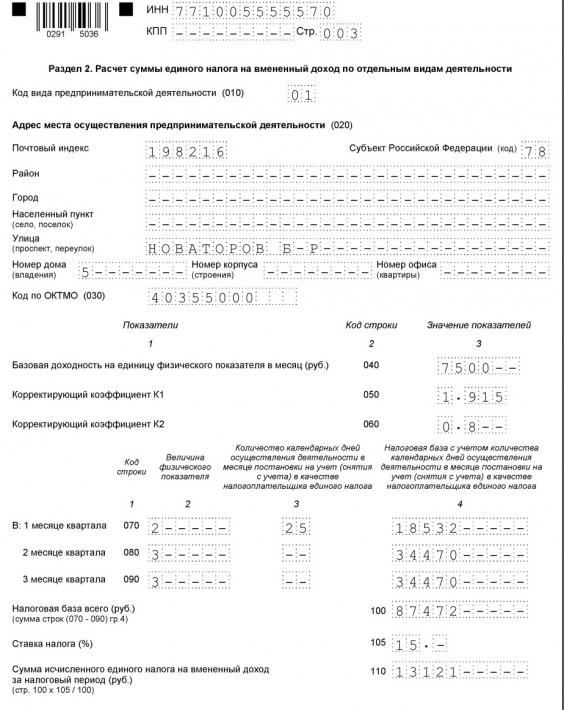

Раздел 2

Заполнение декларации начинается с раздела 2. Как выше уже писалось, этих разделов может быть несколько. В нашем примере раздел один.

Код вида предпринимательской деятельности выбирается из Приложения 5 к Порядку заполнения декларации.

В строке 020 указывается адрес места осуществления предпринимательской деятельности, а в строке 030 ОКТМО, соответствующий адресу. Адреса заполняются в соответствии с классификатором адресов, поэтому в образце декларации не написан город Санкт-Петербург, он указывается кодом 78, т.к. сам по себе субъект РФ.

В строке 040 указывается базовая доходность на единицу физического показателя в месяц по соответствующему виду предпринимательской деятельности. Найти её можно в пункте 3 ст.346.29 НК. По бытовым услугам базовая доходность составляет 7500 руб.

В строке 050 указывается коэффициент-дефлятор. В 2018 году он составляет 1,915.

В строке 060 указывается коэффициент К2, найти его можно в нормативном акте, которым введен налог ЕНВД на территории конкретного города или района. Иногда К2 состоит из различных подкоэффициентов, перемножив которые и получается коэффициент для расчета налога. Учтите, что К2 не может быть больше единицы, если после перемножения получается цифра больше, значит К2 равен 1.

Значение коэффициента К2 округляется до 3 знака после запятой. В случае, если коэффициент К2 не установлен, он равняется единице.

В строках 070-090 рассчитывается налоговая база по каждому месяцу квартала. В графе 2 пишется величина физического показателя в целых единицах. Если величина физического показателя в каком-то из месяцев изменилась, то для расчета берется новая величина показателя, а не та, которая была ранее.

В приведенном примере во втором месяце показатель изменился, поэтому указан новый – 3. При этом неважно, в какой день месяца показатель изменился, все равно указывается новый.

В графе 3 указывается количество календарных дней осуществления деятельности в месяце постановки на учет (снятия с учета) в качестве налогоплательщика ЕНВД. Эту графу заполняют только те налогоплательщики, которые вставали на учет или снимались с учета в отчетном квартале. Наш ИП встал на учет в июле, поэтому в графе 3 стоят дни ведения деятельности.

В графе 4 указывается налоговая база за каждый календарный месяц налогового периода (произведение значений показателей по кодам 040, 050, 060 и 070 (080, 090)).

В строке 100 указывается сумма строк 070-090 по графе 4, а в строке 110 исчисленный налог (строка 100 х 15%).

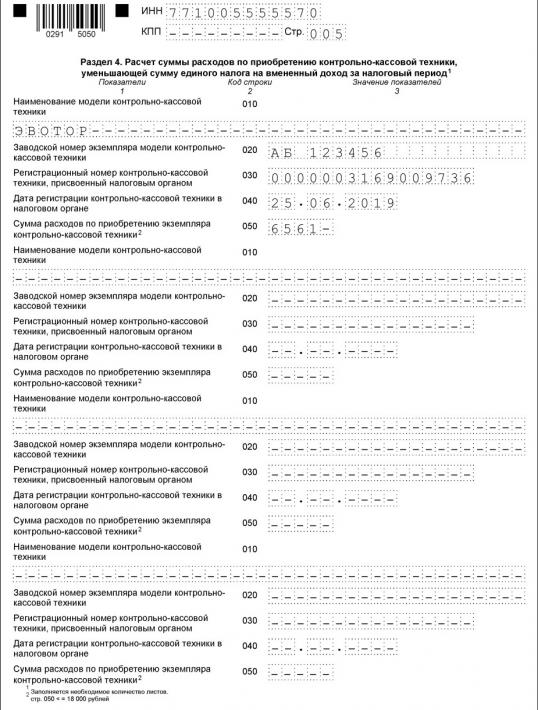

Раздел 4

Раздел заполняют только те ИП, которые имеют право на уменьшение налога на стоимость приобретенной ККТ.

Листов у этого раздела может быть столько, сколько потребуется.

Напомним, что вычет можно получить в размере 18 000 рублей на одну единицу ККТ. Если, к примеру, ИП приобрел два экземпляра ККТ, стоимостью 16 000 руб. и 21 000 руб., то он вправе уменьшить сумму налога на 16 000 руб. и 18 000 руб. (в сумме 34 000 руб.). В расходы на покупку ККТ можно включать не только стоимость техники и фискального накопителя, но и стоимость необходимого программного обеспечения, выполнение сопутствующих работ и оказание услуг (например, по настройке ККТ).

В 2019 году право на вычет имеют те ИП, которые обязаны были начать применять кассовую технику не позднее 1 июля 2019 года. Если обязанность наступила раньше (1 июля 2018 года), то заявлять вычет в этом году уже нельзя.

В строках 010 – 040 указываются данные конкретной модели ККТ, в строке 050 её стоимость в пределах 18 тыс. рублей. При этом сумма всех строк 050 этого раздела не может быть больше суммы налога, который будет уменьшаться (т.е. той, которая будет указана в строке 010 раздела 3).

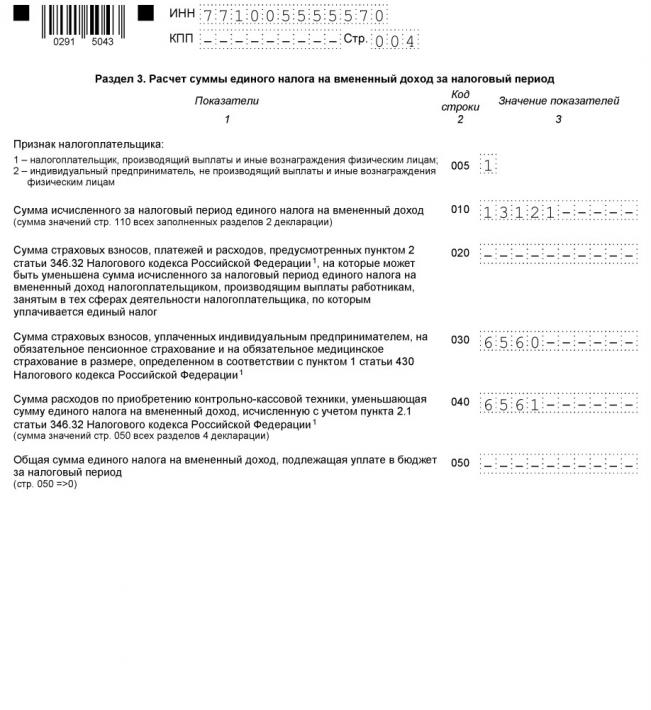

Раздел 3

После заполнения разделов 2 переходим к разделу 3. В нем указываются данные всех разделов 2, сколько бы их не было в декларации.

В строке 010 указываются суммы строк 110 всех разделов 2. У нас он один, поэтому суммировать нечего.

Строку 020 ИП, производящие выплаты физическим лицам. В строке указывается сумма страховых взносов в ПФ, ФОМС и ФСС за работников, уплаченная в текущем периоде. Так же в этой строке указываются расходы, на которые может быть уменьшен налог (оплата больничных за счет работодателя, добровольное личное страхование работников.

Строку 030 заполняют ИП, уплатившие пенсионные и медицинские взносы за себя в отчетном квартале. Если сумма взносов более половины суммы исчисленного налога в строке 010, то ставится только часть её. Т.е. та, на которую будет уменьшен налог

Пример: Наш ИП Буевый уплатил в 3 квартале взносов за себя на сумму 9 060 рублей. Однако в строке 030 стоит только 6 560 руб., потому что налог можно уменьшить не более, чем на 50%.

В рассматриваемом примере налог получился маленьким, уменьшить его возможно только вполовину и взносы за работников в уменьшение просто «не влезут», поэтому строка 020 не заполнена. Можно сделать наоборот – включить взносы за работников, но не включать взносы за самого ИП.

В строке 040 указывается сумма расходов на покупку ККТ, т.е. сумма всех строк 050 из раздела 4. При этом, у ИП с работниками нет ограничений на уменьшение налога. Т.е. налог может быть уменьшен вплоть до нуля. Алгоритм расчета у таких ИП следующий – сначала вычитаем из начисленного налога взносы за работников, потом за самого ИП. Такое уменьшение происходит в пределах 50% от налога, указанного в строке 010. Потом уже высчитывается, сколько вычета на ККТ «влезет» в уменьшение налога. Связано это с тем, что остаток вычета можно перенести на следующий квартал. А вот взносы перенести на другой квартал не получится.

Сумма налога, подлежащая уплате за налоговый период, указывается в строке 050.

ИП, производящие выплаты физлицам, рассчитывают её по формуле стр.050 = стр.010 – стр.020 – стр. 030 – стр.040. При этом при этом разность значений показателей строк 010 и (020 + 030) не может быть меньше, чем 50% от строки 010. При этом строка 050 не может быть меньше нуля.

ИП, не производящие выплат физлицам, рассчитывают налог по формуле стр.050 = стр.010 – стр.030 – стр.040. При этом строка 050 не может быть менее нуля.

В нашем примере налог к уплате у ИП отсутствует.

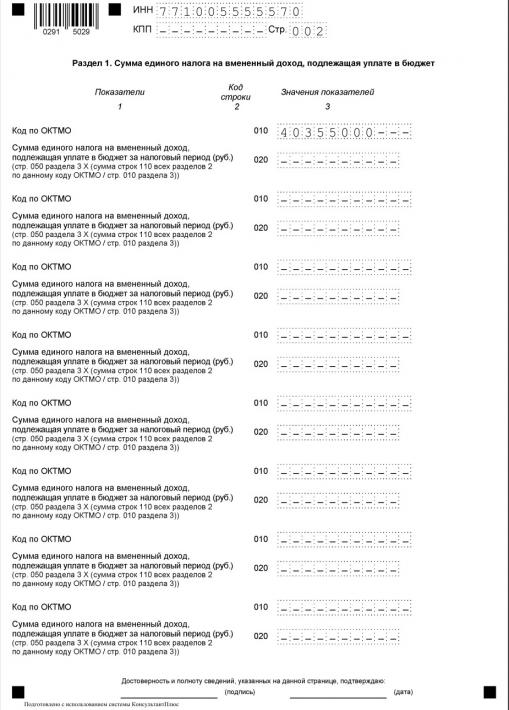

Раздел 1

После заполнения разделов 2 и 3, заполняется раздел 1. Если ОКТМО, по которому исчислен налог один, то все просто – сумма из строки 050 раздела 3 переносится в строку 020 раздела 1. Если налога к уплате в строке 050 нет, в строке 020 ставятся прочерки.

Если ОКТМО несколько, то налог по каждому коду определяется как произведение значения показателя по строке 040 раздела 3 и результата от соотношения общей суммы значений показателей по строкам 110 всех заполненных листов раздела 2 и с указанным кодом по ОКТМО к значению показателя по строке 010 раздела 3. Т.е. по формуле стр.020 = стр.040 х (сумма стр. 110 всех разделов 2 по данному ОКТМО/стр.010).

Декларация заполнена, её можно отнести в налоговую или отправить по почте.

Помните, что если декларация сдается представителем ИП, то на него должна быть оформлена нотариально заверенная доверенность.

Комментарии

4Я так понял, что в строке 050 Раздела 4 Вы указываете не всю сумму затрат на ККТ (к примеру-18000), а только ту, которая "влезет" в строку 040 Раздела 3.

Другими словами, строка 050 Раздела 4 - расчетная.

Я не поняла-разве вычет за 3 квартал можно получить???

Можно, если ККТ куплена(ы) до 1 июля, и остались "хвосты" для возмещения.

Конечно можно. У многих ЕНВД маленький (что, собственно в примере и приведено), даже весь вычет на покупку ККТ до конца года не потратят.