В Госдуму внесли законопроект № 1116371-7, который вводит оценку риска проведения юридическими лицами и ИП подозрительных банковских операций. Поправки, в частности, вносятся в главный антиотмывочный закон 115-ФЗ.

Чтобы узнать, как банки контролируют наличку в 2021-2022 году, посмотрите видеозапись вебинара «Как теперь будут контролировать наличку. 115-ФЗ в 2021 году».

Добавим, что сейчас в 115-ФЗ к «плохим операциям» относят операции в целях легализации (отмывания) доходов, полученных преступным путем, или финансирования терроризма. Вместо этого будет понятие подозрительных операций.

Что планировали раньше

Напомним, ранее аналогичный проект уже был внесен в Госдуму и мы о нем рассказывали.

Этот проект предусматривал разделение банковских клиентов на 3 группы по уровню вовлеченности их в подозрительные операции: красную, желтую и зеленую — так называемый, светофор от ЦБ.

Для красных предусмотрено много запретов — они не могут тратить свои деньги и получать деньги от клиентов. Более того, с ними расторгнут договор счета, и все деньги на счете уйдут в бюджет.

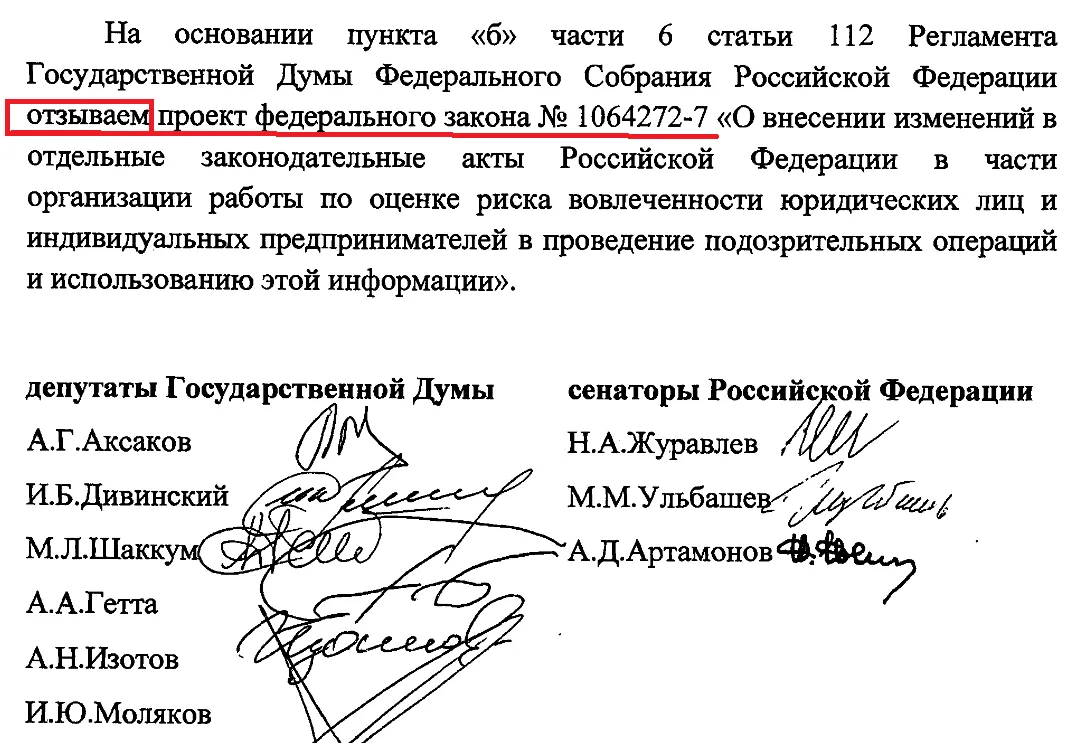

Этот законопроект был отозван авторами 20 февраля.

Вместо него в Госдуму внесли новый законопроект, который несколько отличается от предыдущего.

Новый светофор

В новом проекте, подготовленном этой же группой авторов, также предполагается деление клиентов на три группы по уровню риска, но эти группы уже не промаркированы цветом:

- низкий уровень риска проведения подозрительных операций;

- средний уровень риска проведения подозрительных операций;

- высокий уровень риска проведения подозрительных операций.

То есть никаких красных, желтых и зеленых клиентов в 115-ФЗ не будет. «Светофор», так сказать, будет бесцветным.

Критерии

На базе Банка России будет создан централизованный информационный сервис — Платформа «Знай своего клиента» (Платформа ЗСК).

Для деления банковских клиентов на группы риска Банк России будет применять специальные критерии.

Эти критерии будут основываться на информации о видах и характере деятельности юрлиц и ИП, об операциях по их счетам в банках, об учредителях и руководителях, об аффилированности с иными юрлицами и ИП, осуществляющими подозрительные операции, о количестве банковских счетов (вкладов, депозитов), а также информации, поступающей от федеральных органов исполнительной власти и иной информации.

Критерии Платформы ЗСК настраиваются таким образом, чтобы присваивать низкий уровень риска лицам, ведущим реальную хозяйственную деятельность без «примеси» сомнительных операций.

Средний уровень риска присвоят лицам, совмещающим реальную и теневую части хозяйственной деятельности, обеспечивающим вывод денежных средств крупных клиентов в теневой сектор экономики, участвующим в теневом обороте неучтенной наличной выручки, ведущим деятельность в секторах экономики с повышенными рисками.

Высокий уровень риска будет присваиваться лицам, которые:

- не осуществляют реальной хозяйственной деятельности;

- регистрируются на подставных физлиц и контролируются третьими лицами;

- затрудняют либо делают невозможной работу налоговых и правоохранительных органов по установлению бенефициаров сомнительных операций;

- обеспечивают расчеты теневого сектора экономики.

Дано определение подозрительных операций.

Подозрительные операции — это операции с денежными средствами или иным имуществом, предположительно совершаемые в преступных целях, в том числе в целях легализации (отмывания) доходов, полученных преступным путем, финансирования терроризма и финансирования распространения оружия массового уничтожения.

В пояснительной записке отмечается, что в ЦБ накоплен большой опыт в выявлении и квалификации подозрительных операций на разных звеньях платежных цепочек.

Используемый инструментарий обладает высокой релевантностью, оперативностью и позволяет осуществлять мониторинг всего банковского сектора.

Сегодня с использованием современных технологий обработки больших массивов информации и с учетом наличия современных IT-систем в банках Банк России имеет возможность оперативно информировать кредитные организации о комплаенс-рисках в операциях клиентов.

Добавим, что уровень риска клиентам будут присваивать и сами банки. При этом по своим клиентам они могут использовать информацию ЦБ о группе риска в качестве дополнительного фактора, когда будут оценивать клиента.

Но если речь идет о контрагентах клиента, то банк уже обязан использовать информацию ЦБ о присвоении им группы риска.

Запреты для клиентов с высоким риском

Платежки «красных» клиентов банк проводить не будет. Также клиенту откажут в снятии денег или переводе их на другой расчетный счет, в использовании интернет-банка и сервиса быстрых платежей.

Однако в новом проекте перечислен ряд исключений, когда платеж банк все-таки проведет.

Это следующие операции:

- перечисление налогов и взносов в ИФНС, ПФР, ФСС, ФОМС;

- операции по выплате зарплаты, но при обязательном условии перечисления НДФЛ и взносов;

- операции, связанные с оплатой расходов необходимых для ликвидации юрлица, «закрытия» ИП;

- операции, связанные с выплатами кредиторам ликвидируемого юрлица или ИП;

- операции, связанные с передачей оставшегося после удовлетворения требований кредиторов имущества учредителям (участникам) юрлица, физлицу;

- операции, связанные с исполнением обязательств юрлица или П по кредитному договору.

То есть если в старом проекте говорилось про изъятие всех денег плохого клиента в бюджет, то в новой версии проекта клиенты все-таки как минимум смогут рассчитаться со своими кредиторами, но для этого придется запустить процесс ликвидации.

Как оспорить

Банки будут оповещать клиентов, попавших в группу высокого риска. Внесение в эту категорию можно будет оспорить. Сначала нужно обратиться в межведомственную комиссию при ЦБ.

Если это не поможет, можно обратиться в суд. Но сразу обратиться в суд, минуя межведомственную комиссию, нельзя.

Если суд встанет на сторону «красного» юрлица или ИП, то банк и ЦБ не позднее одного рабочего дня, следующего за днем получения вступившего в законную силу решения суда, обязаны изменить уровень риска соответствующего юрлица или ИП.

Комментарии

5Все нулевки, имеющие расчетный счет, должны попасть в клиенты с высоким уровнем риска, по их логике.

В нашем банке ежегодно требуют предоставлять документы о реальности бизнеса. Присылаем договора аренды, отчетность письма о репутации. В отличии от счета в банке без офиса, который запросто засунет в какой-нибудь список

Подозрительные операции — это операции .........., предположительно совершаемые в преступных целях,

"ПРЕДПОЛОЖИТЕЛЬНО" - т.е. все.