Вызов в инспекцию налогоплательщика четкими правилами не регламентирован. Но налоговики исправно пишут уведомления о вызовах и даче пояснений. Какие ошибки инспекторов позволят не ходить в ИФНС и избежать штрафа?

Марина Шумских — индивидуальный предприниматель (юридические, бухгалтерские услуги), директор ООО «Налоговая помощь»

Вызов в инспекцию налогоплательщика четкими правилами не регламентирован. Но налоговики исправно пишут уведомления о вызовах и даче пояснений. Какие ошибки инспекторов позволят не ходить в ИФНС и избежать штрафа?

Как налоговики смело трактуют новую ст. 54.1 НК РФ и во что это может вылиться?

Статья основана на оценке реального письма ПФР на жалобу страхователя из-за штрафа за дополняющую СЗВ-М. Разберемся, насколько убедительны тезисы ПФР, и приведем дополнительные аргументы для страхователя.

Мы продолжаем рубрику «Бухгалтерская камасутра» о бумажках, которые без конца сыпятся на бухгалтеров из налоговой. И главное, рассказываем, как отбиться от очередного требования или отреагировать на уведомление. В позе 4 бухгалтерской камасутры учимся искать ошибки в уведомлении о вызове в налоговый орган. Разбираем реальное уведомление, которое пришло компании в июле 2017 года.

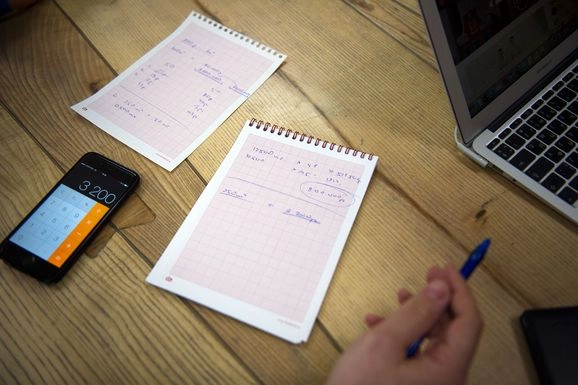

Как на практике работает введенное с 2017 года правило в статью 427 НК РФ? По нему компании и ИП на упрощенке с некоторыми видами экономической деятельности могут применять пониженные тарифы взносов. Рассмотрим три кейса с расчетами.

А вы еще не получали новый документ из ПФР под названием «Акт о выявлении нарушений в сфере законодательства РФ об индивидуальном (персонифицированном) учете»? Если нет, тогда, вы, скорее всего, не предоставляли в органы ПФР дополняющие формы СЗВ-М. Ведь именно они стали в последнее время объектом особого внимания чиновников ПФР.

Ну и ну! Операторы связи в лице ПАО «Ростелеком» и ПАО «Вымпелком» объявляют своим абонентам-физическим лицам: должникам необходимо заплатить налог 13% при списании их долга с баланса оператора связи по причине истечения срока исковой давности.

Изобретательности налоговых органов в отношении взыскания штрафов с налоговых агентов можно только позавидовать. С появлением новой формы отчетности 6-НДФЛ существуют реальные возможности для налоговиков взыскать штрафы в размере 20 процентов по статье 123 Налогового кодекса РФ за несвоевременное перечисление сумм налога.

Упрощенная система налогообложения с объектом налогообложения «доходы» названа «специальным налоговым режимом». Отличительная особенность такого спецрежима такова, что он имеет свой особый спецобъект, а именно: налог при таком порядке налогообложения начисляется (внимание!) на… налог!

«Только дурак нуждается в порядке — гений господствует над хаосом», говорил Альберт Эйнштейн. Налоговое право в части предоставления налогоплательщику вычета НДС построено по такому же принципу, со своими дураками и гениями.

В отношениях, регулируемых законодательством о налогах и сборах, как будто существует параллельная реальность. В части второй НК РФ, в главе 21 «Налог на добавленную стоимость» появляются новые, доселе неизвестные участники налоговых правоотношений, которые, не являясь налогоплательщиками (!), обязаны при этом уплатить НДС, причем не только за себя-неплательщика, но и собственно за самого налогоплательщика НДС. Не верите? Вот доказательства.

Основоположник теории разделения властей Шарль Луи Монтескье говорил, что «законно должно быть лишь то, что справедливо». Вот и Конституционный Суд РФ, рассматривая вопрос об ответственности в налоговой сфере, считает, что «…содержание конкретных составов правонарушений должны согласовываться с конституционными принципами демократического правового государства, включая требование справедливости...»

Бюджет – наше все. Поэтому на сохранение и приумножение бюджета власть бросает все свои силы и привлекает лучшие умы государственных органов. Иногда они действуют сообща. Только их работу в результате выполняет налогоплательщик. В этом государственная интрига…

Россияне, деньги есть! Налоговая служба успешно проводит кампанию по взиманию с налогоплательщиков долгов в размере одной-двух копеек. Используя все свои административные ресурсы, государство изымает и направляет в казну каждую копеечку. Поэтому можно сказать, что попранное достоинство одной копейки восстановлено. И чтобы добыть копеечный долг, налоговым органам приходится нелегко и, очевидно, недешево.

Похоже, к выражению «простая формальность» можно относиться беспечно только в том случае, если ты находишься в кресле государственного чиновника. Формальные нарушения документации со стороны налогоплательщика власть наказывает рублем, а за свои ляпы слегка пожурит саму себя любимую. В доказательство проведем сравнительный анализ результатов рассмотрений двух схожих налоговых споров.

Сюрпризы поджидают командированных не только в анекдотах. 1 января 2016 года Налоговый кодекс РФ пополнился очередным странным нововведением. В пункт 1 статьи 223 внесен подпункт 6, который гласит, что датой фактического получения дохода считается «последний день месяца, в котором утвержден авансовый отчет после возвращения работника из командировки». Господа, это о чем? Вроде бы о дате, но в контексте того, что получен доход!

Какой же чиновник не любит замысловатых витиеватых выражений! То ли таким образом «слуга народа» пытается избавиться от клише «слуга», несоответствующего его высокому статусу, то ли действительно его интеллектуальный уровень так высок, что не каждому простому клерку возможно до него дотянуться. Фонд социального страхования, как говорится, жжет. Оцените шедевр.

Корень слова «ответственность» - «ответ». В случае нарушения налогового законодательства это, видимо, ответ налоговых органов на налоговое правонарушение налогоплательщика или налогового агента. Только всегда ли такой ответ как принято сейчас говорить «симметричный»?

Можно долго дискутировать о справедливости налоговых санкций, но нельзя не признать того факта, что в случае применения ответственности у государственных органов особое отношение к категории, именуемой налоговыми агентами. То ли понятие «агент» существует в российском сознании исключительно с отрицательной оценкой, то ли действительно это особая группа из числа субъектов налоговых правоотношений, только налицо дискриминация по отношению к этой группе.

К особенностям национального налогообложения можно отнести своеобразное толкование фактов финансово-хозяйственной жизни организации. В статье «С русского на налоговый» речь шла о том, что две абсолютно разные финансово-хозяйственные операции именуются в Налоговом кодексе РФ одинаково. В продолжение темы рассмотрим противоположный случай – когда одна финансово-хозяйственная операции по непонятным причинам делится налоговыми нормами на две различные.