Патентная система налогообложения сейчас на пике популярности, клиенты и подписчики задают массу вопросов по ней. Рассказываем, как самостоятельно рассчитать стоимость патента, чтобы понять, выгодно ли именно вам переходить на патент. Спойлер: калькулятор на сайте ФНС не успевает актуализироваться вслед за изменениями регионального законодательства, поэтому его нужно перепроверять.

Порядок действий при расчёте стоимости патента

Патентную систему налогообложения вправе применять только индивидуальные предприниматели. Организации воспользоваться этой возможностью не смогут. Применение патентной системы налогообложения (ПСН) предусматривает, что предприниматель перечисляет в бюджет стоимость патента, которая не зависит от реально полученного дохода.

Стоимость патента зависит от трёх факторов.

- От территории внутри региона, на которой работает ИП. Скорее всего, в городе потенциально возможный доход будет выше, чем в посёлке. Такой дифференциации может и не быть, это зависит от решения местных властей.

- От срока, на который приобретается патент. Патент можно купить на срок от 1 до 12 месяцев.

- От величины потенциально возможного дохода, которую устанавливают отдельно для каждого вида деятельности, исходя из физических показателей. Это могут быть:

- площадь торгового зала, зала обслуживания клиентов или помещения, которое сдаётся в аренду;

- количество транспортных средств;

- количество наёмных работников и т.д.

Стоимость патента — это потенциально возможный доход, умноженный на ставку налога 6%. Многие сайты (в том числе официальный сайт ФНС) предлагают воспользоваться онлайн-калькуляторами для определения стоимости патента. Это облегчает расчёты, но, эти калькуляторы не всегда оперативно актуализируются, а региональное законодательство о патенте в этом году меняется быстро.

Алгоритм действий для самостоятельного расчёта стоимости патента.

- Определяем, на территории какого региона осуществляется деятельность.

- Находим местные законы о патенте.

- Проверяем, есть ли нужный вид деятельности в этом законе.

- Рассчитываем стоимость патента, учитывая индивидуальные условия.

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Расчёт стоимости патента

Предположим, что ИП Смирнова живёт в Санкт-Петербурге и сдаёт недвижимость в аренду. У неё две небольшие квартиры-студии (25 кв.м. и 20 кв.м.) во Всеволожском районе Ленинградской области и нежилое помещение площадью 80 кв.м. — в Санкт-Петербурге. Студии она сдаёт за 22 000 и 20 000 руб. в месяц соответственно. Нежилое помещение — за 95 000 руб./мес.

Узнаем, где и сколько патентов нужно купить ИП Смирновой, и в какую сумму они обойдутся.

Шаг 1. Определяемся с территорией осуществления деятельности

Для покупки патента неважно, в каком регионе предприниматель стоит на учёте по месту регистрации. Ключевую роль играет фактор территории, где он ведёт бизнес — оказывает услуги, выполняет работы, торгует и т.д. Если ИП зарегистрирован в Хакасии, фактически живет в Санкт-Петербурге, а магазин открыл в Московской области, купить патент для розничной торговли ему нужно в Московской области. Если ИП откроет второй магазин в Санкт-Петербурге, тогда нужно будет приобрести второй патент в этом городе.

ИП Смирнова ведёт деятельность в двух регионах — Санкт-Петербурге (нежилая недвижимость) и Ленинградской области (квартиры-студии). Для УСН этот факт значения не имеет — налог по упрощёнке Смирнова оплачивает в свою налоговую инспекцию независимо от того, где работает. А вот для работы на ПСН ей придётся покупать два патента: в Санкт-Петербурге и в Ленинградской области.

Результат шага 1: ИП Смирновой нужно будет приобретать два патента — в Санкт-Петербурге и Ленинградской области.

Шаг 2. Определяемся с законодательной базой

Теперь нужно найти законы о патенте, которые действуют в интересующих нас регионах. Воспользуемся для этого бесплатными информационными ресурсами. Например, официальным сайтом ФНС и/или Официальным интернет–порталом правовой информации.

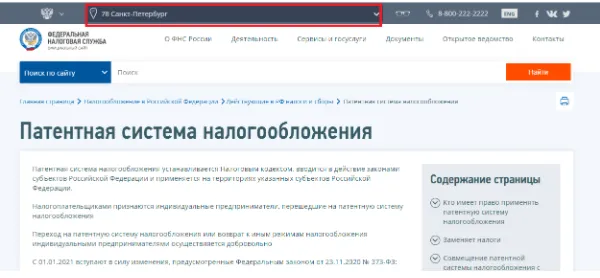

Чтобы найти закон на сайте налоговой службы, откроем раздел «Патентная система налогообложения» и в левом верхнем углу выберем нужный регион.

Выбор нужного региона

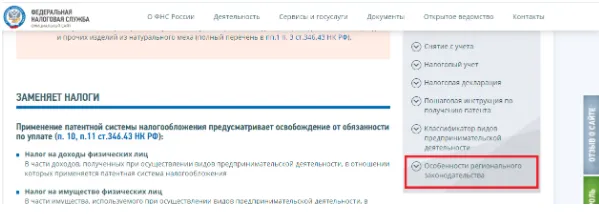

После этого в меню справа «Содержание страницы» найдём пункт «Особенности регионального законодательства».

Особенности регионального законодательства

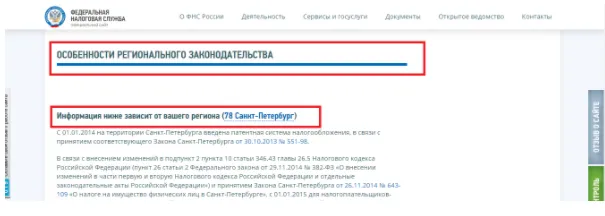

В этом разделе на сайте ФНС публикуются законы, принятые региональными властями. В данном случае это законы о патентной системе налогообложения.

Законы о патентной системе налогообложения, принятые региональными властями

Аналогично будем действовать при поиске законов о патенте, принятых в Ленинградской области: сначала установим нужный регион, а дальше – по плану выше.

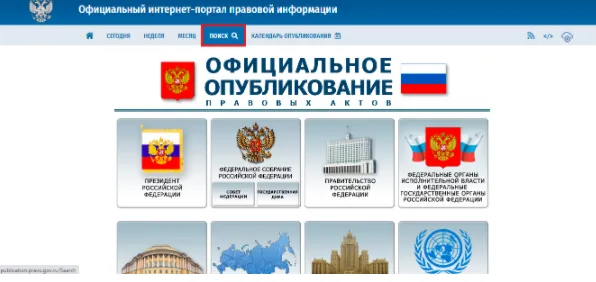

Воспользуемся Официальным интернет–порталом правовой информации, в строке меню найдём раздел «Официальное опубликование» и нажмём на него.

Официальный интернет–портал правовой информации

В открывшемся разделе выберем подменю «Поиск», в форме укажем вид документа – закон, напишем ключевые слова «О патентной системе налогообложения», нажмем на поиск и из предложенного списка выберем закон региона. Чтобы сделать это быстро, воспользуемся клавишами Cntrl+F.

Поиск регионального законодательства о ПСН

Результат шага 2: мы нашли законы о патентной системе в регионах, где ведется деятельность.

Обратите внимание! Не все региональные власти на текущий момент успели обновить законы и установить условия применения патента, т.к. изменения патентной системе приняли только в конце ноября 2020 года. Кроме того, информация об изменении местных законов не всегда вовремя отражается на сайте ФНС. Для надёжности проверьте данные на обоих предложенных сайтах. Например, последние изменения, которые были внесены в закон о патенте Санкт-Петербурга на сайте ФНС датированы 29 ноября 2019 года, при этом актуальная редакция принята 24 декабря 2020 года.

Шаг 3. Проверяем, можно ли в регионе применять патент для нашей деятельности

Каждый из местных законов предусматривает перечень видов деятельности, которые можно перевести на патент. В них прописаны показатели, влияющие на расчет налога (физические и стоимостные показатели).

В Ленинградской области деятельность по сдаче в аренду предусмотрена в пункте 66 Приложения 1 к закону о патенте. В законе Санкт-Петербурга сдача в аренду – это пункт 20 статьи 1.

Результат шага 3: мы убедились, что виды деятельности ИП Смирновой можно перевести на ПСН.

Шаг 4. Рассчитаем стоимость патента

Теперь определим, сколько стоит патент для каждого из случаев. Предположим, что Смирнова хочет взять патент на 11 месяцев, т.е. с 1 февраля по 31 декабря 2021 года. При получении патента на срок менее календарного года налог к стоимость годового патента делится на количество дней в году и умножается на количество дней срока действия патента.

В Ленинградской области на стоимость патента влияют несколько факторов:

- в каком именно районе области осуществляется деятельность — у нас это Всеволожский район;

- каков метраж сдаваемых в аренду объектов — 25 и 20 кв. м.

Патент нужно приобрести один. В нём будут указаны адреса обеих студий. Расчет стоимости на одиннадцать оставшихся месяцев года:

- коэффициент дифференциации по территории для Всеволожского района равен 1;

- размер потенциально возможного годового дохода установлен на 1 кв. м. в сумме 3 000 руб.

Потенциально возможный доход на год равен (25 кв. м. + 20 кв. м.) Х 3000 руб. / кв. м. Х 1 = 135 000 руб.

На 11 месяцев: 135 000 руб. / 365 дней Х 334 дня = 123 534 руб.

Стоимость патента на 11 месяцев равна 123 534 руб. Х 6% = 7 412 руб.

С учётом страховых взносов ИП Смирновой вообще не придётся платить за патент. С 2021 года предпринимателям разрешено уменьшать стоимость патента на страховые взносы. Если наёмных работников нет, оплату за патент можно уменьшить вплоть до нуля, если есть — до 50%.

Для сравнения: при применении УСН налог ИП Смирновой с учётом дохода за 11 месяцев составит: (22 000 руб. + 20 000 руб. ) х 11 мес. х 6% = 27 720 руб. То есть патент в этом случае выгоднее.

В Санкт-Петербурге размер потенциально возможного годового дохода установлен в сумме 15 000 руб. на 1 кв. м. Потенциально возможный доход ИП Смирновой рассчитывается по формуле:

80 кв. м. Х 15 000 руб. / кв. м. = 1 200 000 руб.

На 11 месяцев: 1 200 000 руб. / 365 дней Х 334 дня = 1 098 082 руб.

Стоимость патента: 1 098 082 руб. Х 6% = 65 885 руб.

Смирнова планировала сдавать нежилое помещение за 95 000 руб. в месяц. Фактический доход за 11 мес. в этом случае составит 1 045 000 руб. Налог по УСН при таком доходе составил бы 62 700 руб. В этом случае УСН будет выгоднее, чем патент. В такой ситуации ИП Смирновой есть смысл купить патент в Ленинградской области, но оставить УСН для Санкт-Петербурга.

Рассмотрим еще два примера расчёта.

Пример 1.

ИП Селивёрстов перевозит пассажиров по городским маршрутам Нижнего Новгорода и планирует выполнять по заказам междугородние доставки. Всю деятельность ведёт в Нижнем, здесь же у него в аренде небольшой офис и территория под стоянку транспорта. Заключён договор на ТО с одним из автосервисов города. Поскольку патент нужно приобретать по месту осуществления деятельности, предпринимателю нужен один патент, но не во Владимирской области, где он прописан, а в Нижегородской , т.е. по месту осуществления деятельности.

Для пассажирских перевозок в Нижнем Новгороде в расчёте потенциально возможного дохода учитывается число посадочных мест (до 7 включительно и более 7). У Селивёрстова в каждом транспортном средстве восемь пассажирских мест. В этом случае возможный годовой доход определяется в сумме 500 000 руб. на одно транспортное средство.

У Селивёрстова шесть микроавтобусов. Значит, его потенциальный годовой доход будет равен: 500 000 Х 6 = 3 000 000 руб., а за 11 месяцев: 3 000 000 / 365 дней Х 334 дня = 2 745 205 руб. Стоимость патента на 11 месяцев: 2 745 205 Х 6% = 164 712 руб.

Пример 2.

ИП Яковлев зарегистрирован в ИФНС Оренбурга, фактически живёт в Москве. Он оказывает услуги в сфере IT-технологий в сети Интернет. Среди его заказчиков клиенты не только из России, но и из-за границы. ИП Яковлеву нужно приобрести патент в Москве. Покупать его в Оренбурге неправильно, даже если во всех договорах предприниматель будет указывать местом их заключения Оренбург.

В Москве оказание услуг (выполнение работ) по разработке программ для ЭВМ и баз данных (программных средств и информационных продуктов вычислительной техники), их адаптации и модификации предусмотрено пунктом 79 статьи 1 Закона о патенте.

Таким образом, потенциально возможный годовой доход для деятельности ИП Яковлева установлен для Москвы в сумме 5 000 000 руб., в пересчёте на 11 месяцев — 4 575 342 руб.

Стоимость патента на 11 месяцев равна: 4 575 342 х 6% = 274 521 руб.

Выводы

Зная алгоритм расчёта стоимости патента, вы сможете заранее узнать, сколько придётся платить и выгодна ли вам эта система, а также проверить, правильно ли ИФНС рассчитала сумму к оплате. Для расчётов нужно обратиться к законам того региона, где вы будете вести деятельность. А если у вас нет времени на изучение нюансов законодательства, вы всегда можете рассчитать сумму патента в сервисе «Моё дело». Наш калькулятор актуализируется синхронно с изменениями регионального законодательства.

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Комментарии

6Хитрость этих расчётов, как минимум с 2020 года, в том, что надо считать по календарным дням, а не по месяцам.

Патент на 11 месяцев с 01.01 по 30.11 и с 01.02 по 31.12 будет стоить одинаково, ведь в обоих случаях это 365 - 31 дней.

А если взять 10 месяцев: с 01.01 по 31.10, с 01.02 по 30.11 и с 01.03 по 31.12.

Это уже 365 - (31 + 30) дней, 365 - (31 + 31) дней и 365 - (31 + 28) дней. В високосном году февральский день тоже сыграет роль.

В итоге вместо ожидаемых 11/12 коэффициенты для трёх случаев будут разные: 304/365, 303/365, 306/365. И, казалось бы, патенты одинаковой длительности, а стоят по-разному. Чем дороже патент - тем сильнее расхождение.

Расчёт логичнее проводить на https://patent.nalog.ru, хоть это и не 100% гарантия. Но пока с начислениями по КРСБ совпадает. Использование этого калькулятора в принципе помогает не делать вручную большинство описанных в статье действий.

Для примера взял розничную торговлю на 30м2 в Екатеринбурге - не самый дорогой вариант, но и не самый дешёвый.

В итоге расчёты стоимости патента за 10 месяцев с января, февраля и марта: 102214р., 101878р., 102886р.

Соответственно, при неправильном подсчёте по коэффициенту 10/12 разойдутся ожидания как по стоимости патента, так и по дополнительному взносу.

Ну и попридираться ?

Нельзя получить рубли, умножив рубли на метры. Должно быть м2 x руб./м2.

Исправили. Спасибо за бдительность!

Добрый день. Авторизировалась.

Угу, использование этого калькулятора зачастую дает просто неверную информацию, особенно в этом году, когда законы меняются в середине года. Так что как раз им лучше не пользоваться, ну в крайнем случае просто проверять свой расчет.

В налоговой математике еще как можно )

Добрый день. Освобождается ли ИП на патенте при сдаче в аренду нежилого помещения от налога на имущество? спасибо

Все зависит от того, включено ли помещение (или здание, в котором оно находится) в региональный перечень имущества, облагаемого налогом на имущество организаций исходя из кадастровой стоимости. Если в перечне имущество есть, значит налог придется платить