Кто такие налоговые резиденты

Если Россия – это основное место уплаты человеком НДФЛ, то он – ее налоговый резидент. Гражданство и место регистрации значения не имеют. Россиянин может быть налоговым резидентом другой страны, а иностранец – налоговым резидентом России.

«Налоговое резидентство России можно потерять и без смены места жительства. Например, если человек много времени проводит в затяжных командировках или любит путешествовать. Чтобы этого не произошло, нужно самостоятельно вести счет дням, проведенным вне России – это удобно делать по печатям в загранпаспорте», – отметила Миляуша Пинская, руководитель центра налоговой политики НИФИ Минфина России.

Единственное, от чего зависит статус, – это время, проведенное в России или вне ее. Чтобы быть налоговым резидентом, нужно в общей сложности пробыть в России 183 дня в течение 12 месяцев подряд.

Не обязательно, чтобы год исчислялся периодом с января по декабрь. Если человек с февраля 2022 года по февраль 2023 года в России проведёт менее 183 дней, он утратит статус налогового резидента.

Пример.

Графический дизайнер Евгений Н. в октябре 2022 года переехал в Таиланд на постоянное место жительство. До октября 2023 года он будет налоговым резидентом России, а в октябре 2023 года утратит этот статус и станет нерезидентом, несмотря на то, что в России у него осталась недвижимость, а также в течение календарного года он несколько раз приезжал в Россию повидаться с родственниками и друзьями.

Нюанс: дни отбытия и прибытия в РФ засчитываются за период пребывания в стране. Прямых упоминаний об этом в налоговом кодексе нет, но было несколько разъяснений от ФНС, например это письмо ФНС от 24 апреля 2015 № ОА-3-17/1702@.

Есть исключения. Эти категории налогоплательщиков не теряют статус резидента вне зависимости от того, сколько времени они провели вне родины:

российские военные, которые проходят службу в других странах,

чиновники в командировках за границей.

Бывают случаи, когда человек уезжает за границу на лечение или обучение. Для таких ситуаций тоже сделано исключение.

Если учёба или лечение являются краткосрочными (менее шести месяцев), то статус резидента можно сохранить, даже если в году еще были зарубежные поездки. Для этого нужно предъявить налоговой подтверждающие документы. Это может быть загранпаспорт со специальной (лечебной) визой, договоры с иностранным вузом на обучение и др.

Отличие налоговых ставок

Если человек работает в России и при этом является ее налоговым резидентом, то ставка НДФЛ для него составляет 13% и 15% при доходах более 5 млн рублей. При этом жить налогоплательщик может за рубежом.

Если человек не является налоговым резидентом России, но при этом трудоустроен в российской компании, то ему придется платить налоги с российских доходов по ставке 30%.

Пример.

IT-специалисты Сергей К. и Олег С. трудоустроены в одной российской компании на одинаковых должностях с одним и тем же окладом. Сергея К. работодатель в январе 2023 года перевел на работу в турецкое подразделение, Олег С. при этом остался работать в России. До января 2024 года и Сергей К., и Олег С. будут налоговыми резидентами России, что означает уплату налогов с их доходов в размере 13%, или 13 000 рублей с условных 100 000 рублей. В январе 2024 года Сергей К. утратит статус резидента России и начнет платить по ставке 30%. Работодатель, как налоговый агент, будет перечислять за него НДФЛ в российский бюджет уже 30 000 рублей с тех же 100 000 рублей.

НДФЛ платится не только с денег, полученных от работодателя. Необходимость уплаты НДФЛ возникает при получении физическим лицом любого дохода, например, при продаже с прибылью дома, квартиры, земельного участка, машины, гаража, за исключением случаев длительного владения.

Кроме того, можно сдавать недвижимость в аренду и получать доход или выиграть в лотерею. Есть также доход с инвестиций, например с дивидендов российских компаний. В этом случае для резидентов ставка составляет 13%, для нерезидентов – 15%.

Памятка:

Резиденты России платят налоги со всех своих доходов, полученных как в России, так и за рубежом.

Нерезиденты платят налоги только от источников в России.

Налоговый резидент России имеет право на получение налогового вычета, что представляет собой возврат части уплаченного подоходного налога в размере 13%. Вычет можно получить с покупки квартиры, уплаты процентов по ипотеке, за лечение, обучение, занятия спортом, инвестиции.

К примеру, ежегодно можно возвращать 52 000 рублей при внесении на индивидуальный инвестиционный счет (ИИС) 400 000 рублей.

Нерезидент России такого бонуса лишен – получить налоговый вычет он не сможет.

Двойное налогообложение

Резидентство России обязывает человека уплачивать налоги в российский бюджет даже с доходов, полученных за рубежом.

Например, если человек работает на зарубежную компанию, то он обязан самостоятельно рассчитать и уплатить НДФЛ, а также представить декларацию по форме 3-НДФЛ в налоговый орган по месту своего жительства. Сделать это необходимо не позднее 30 апреля следующего года.

При этом важно знать, что у России с иностранным государством может быть заключено соглашение об избежании двойного налогообложения. Его цель – не допустить налогообложения одного и того же дохода в нескольких государствах.

К примеру, египетская компания пригласила российских разработчиков приехать и написать для них программу. По законам Египта и России они должны заплатить подоходный налог и там и там. Однако между странами есть соглашение, поэтому налог разработчики заплатят только один раз.

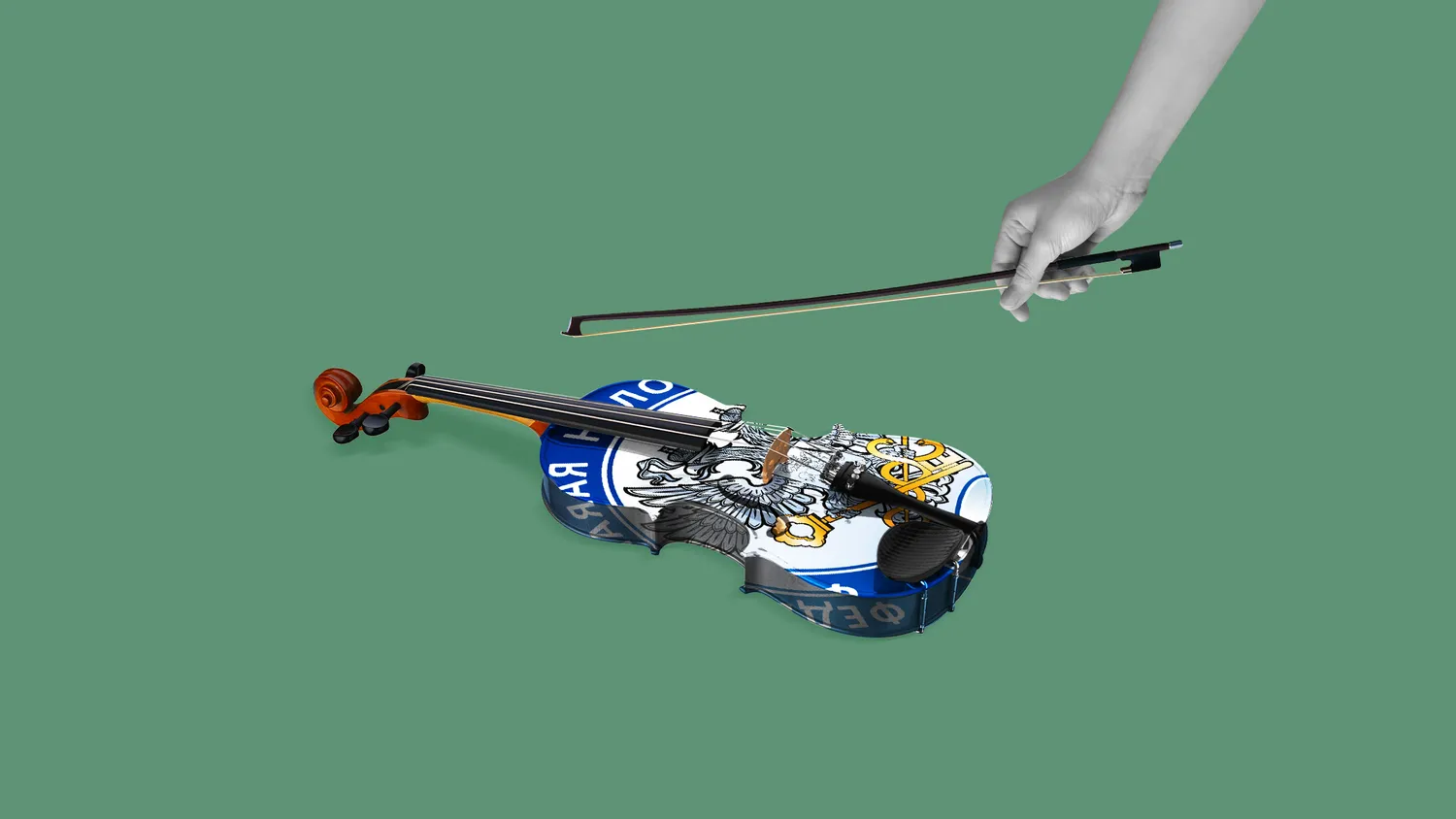

Список стран, с которыми у России есть соглашение об избежании двойного налогообложения, можно найти на ФНС.

Из него следует, что, например, с Индонезией у России есть подписанный договор, а с Грузией – нет. Кроме того, важно учитывать непростые геополитические реалии.

Например, в октябре 2022 года вышел указ Президента от 26.09.2022 № 668, который приостановил действие соглашения между Россией и Латвией об избежании двойного налогообложения.

Нужно ли уведомлять налоговую о смене статуса?

ФНС при определении статуса резидентства того или иного гражданина ориентируется на данные от налоговых агентов: работодателей, банков, брокеров и т. д. Сотрудники налоговой службы могут запросить сведения у госорганов о пересечении конкретным человеком границы. Такое чаще всего происходит, например, когда ФНС разыскивает должников.

По закону уведомлять ФНС о прекращении статуса резидента не требуется. Однако, если налоговая служба узнает о том, что человек фактически стал налоговым нерезидентом, а налоги платил как резидент, то ему могут доначислить НДФЛ, а также взыскать пени и назначить штраф. Поэтому о смене своего статуса лучше все же извещать ФНС самостоятельно. Это можно сделать через отправку декларации по форме 3-НДФЛ с указанием нового статуса.

Распространены случаи, когда граждане других государств, работающие на территории России, хотят стать налоговыми резидентами – ставка НДФЛ в таком случае для них ниже.

Подтвердить статус налогового резидента России можно через интерактивный сервис ФНС.

Договоры ГПХ и самозанятость

Минтруд высказывается против заключения трудовых договоров, если сотрудник работает из-за рубежа. Ведомство рекомендует заключать договор гражданско-правового характера (ГПХ). В общем порядке выплаты по таким трудовым соглашениям облагаются НДФЛ (ставка 13-15% для резидентов и 30% для нерезидентов).

Что касается страховых взносов, то работодатель по договору ГПХ их отчисляет в Социальный фонд только за сотрудников-резидентов.

Как резиденты, так и нерезиденты России могут оформиться в качестве самозанятых и платить налог на профессиональный доход (НПД).

Возможность стать самозанятым закон увязывает только с наличием у человека гражданства: российского либо стран – членов Евразийского экономического союза ЕАЭС

Пример

Гражданка России Ольга К. уехала в Грузию и перестала быть налоговым резидентом России. Право быть самозанятым она не потеряла, так как она все еще гражданка России. Ольга К. может оказывать услуги российским юрлицам, самостоятельно уплачивая налоги в размере 6%, или физлицам, уплачивая 4%.

Комментарии

2А как же источник дохода? Если сотрудник дистанционно работает за пределами РФ, то такой доход на основании п.3 ст. 208 НК РФ считается доходом от источников за пределами РФ и компания не будет налоговым агентом в таком случае. Разве не так?

Это не так. Поскольку он будет получать доход от источников за пределами РФ, то он вообще не будет платить российский НДФЛ. Автору надо бы главу 23 НК перечитать.